Títulos do governo ou ações: qual classe de ativos terá o melhor desempenho nos próximos 18-24 meses?

Essa foi uma questão interessante levantada por Greg Feirman, fundador e CEO da Top Gun Financial, na semana passada. Para ficar mais claro:

“O mercado já precificou um cenário de pouso suave, baseado na ideia de que o Federal Reserve pode controlar a inflação sem provocar uma recessão. Por isso, os investidores têm preferido os QQQ e ignorado o TLT. Eu, pessoalmente, tenho uma visão contrária:

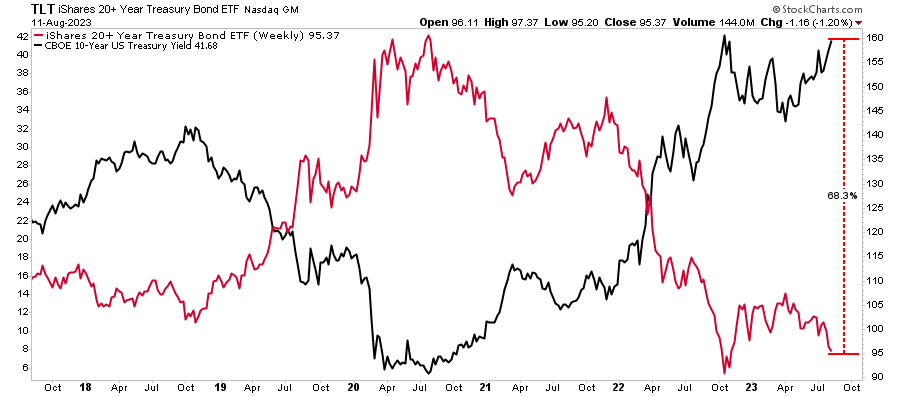

Todo o aperto monetário do Fed ainda vai se refletir no sistema econômico e, no final, vai causar uma recessão. Além disso, as Big Tech agora estão maduras e terão que ser reclassificadas de ações de crescimento para ações de valor, o que vai pressionar os índices. Se estiver certo, isso cria uma das melhores oportunidades contra a tendência que eu já vi: Comprar TLT, Vender QQQ. O TLT fechou na segunda-feira a US$ 95.58, enquanto o QQQ fechou a US$ 375.19. Meus alvos para 18 meses são US$135 para TLT e US$ 280 para QQQ.”

Considerando as máximas recentes do QQQ, Greg está projetando uma queda de cerca de 38% no Nasdaq 100. Embora pareça uma queda significativa, é bom lembrar que apenas anularia os ganhos de 2023. Por outro lado, a operação com títulos do governo em TLT renderia cerca de um ganho de 42%, com os preços dos títulos retornando ao início de 2022.

Parece coisa de maluco?

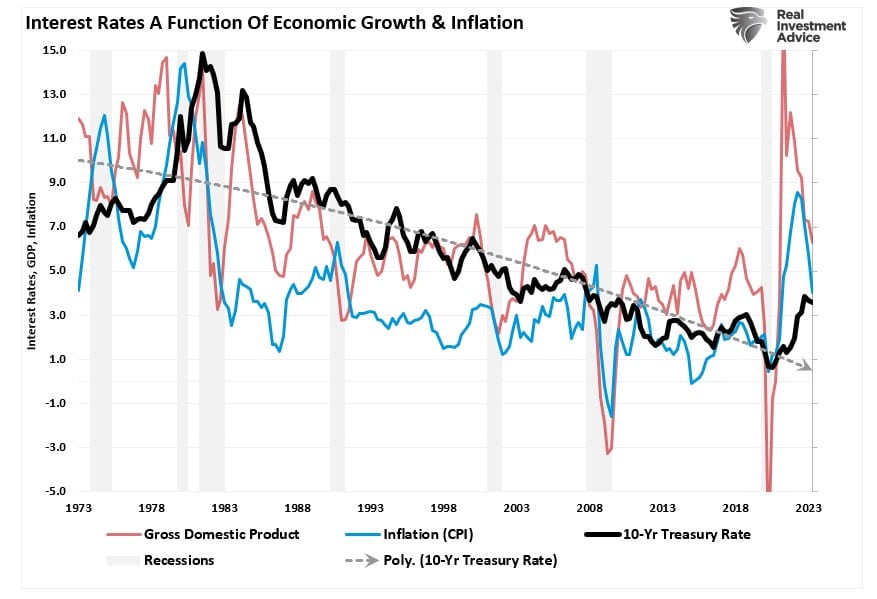

As premissas de Greg não são tão absurdas como podem parecer. Se as taxas de juros voltarem aos níveis de um período de recessão previsto, é possível entender a proposta de valor feita por ele. Os juros são influenciados pelo crescimento econômico e pela inflação. Portanto, quando a próxima recessão chegar, é natural que as taxas também caiam.

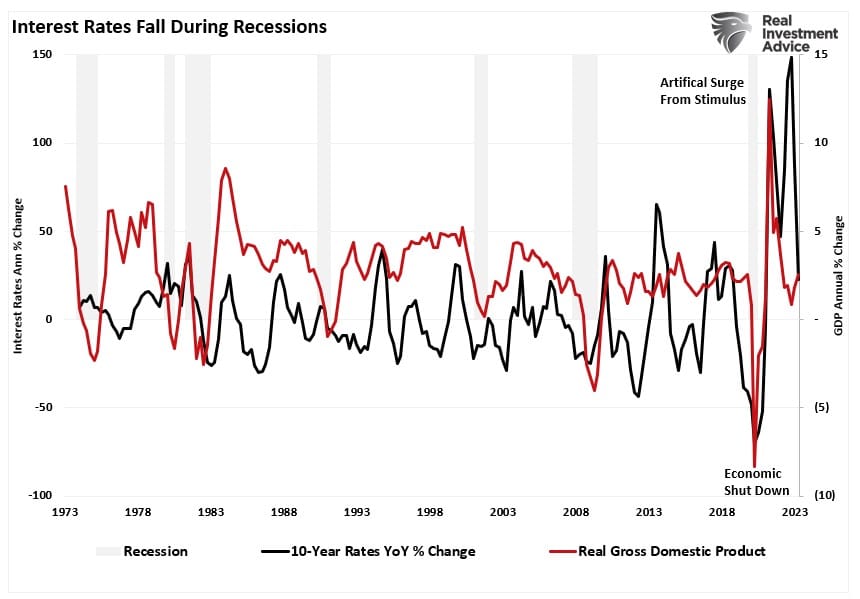

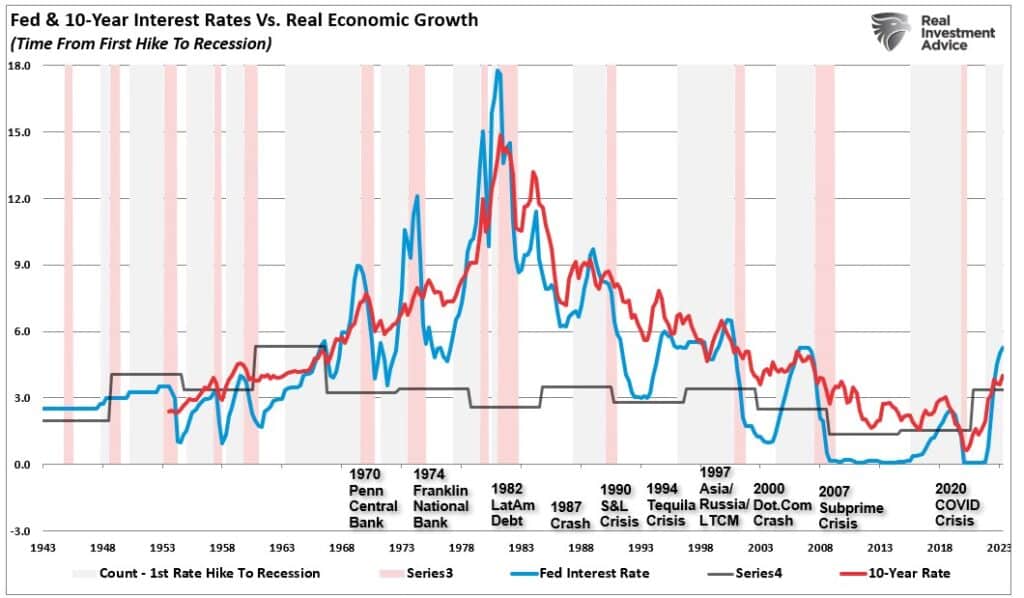

Isso fica evidente quando comparamos a variação anual da taxa com as taxas reais de crescimento econômico.

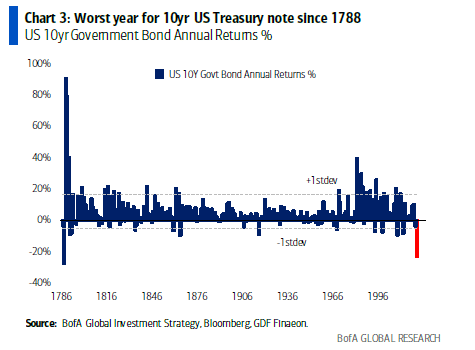

O problema é que os investidores não olham para o futuro, preferem ficar presos ao passado recente. Em 2022, os títulos governamentais dos EUA tiveram a maior queda desde 1788, devido ao grande aumento da atividade econômica e da inflação, causado por mais de US$ 5 trilhões em intervenções federais.

Os investidores agora acreditam que aquele período foi um fenômeno natural de atividade mais forte, indicando taxas mais altas pela frente. Isso também tem sustentado a alta dos preços das ações e das expectativas de melhora nos resultados corporativos.

No entanto, à medida que a liquidez monetária se reverte e o efeito defasado das taxas de juros mais altas se choca com a realidade econômica, o risco de uma recessão de fato permanece presente.

Mas, ainda que a economia americana evite esse cenário e desacelere sem grandes distúrbios, em vista da condição supervalorizada das ações e subvalorizada dos títulos do governo, é possível que estejamos diante uma oportunidade para quem se dispõe a olhar para o futuro, em vez do passado.

Por que os títulos do governo americano estão baratos

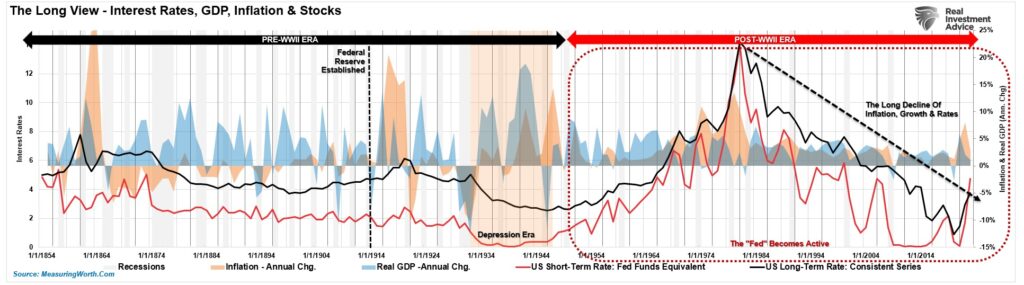

O gráfico abaixo mostra uma visão bastante ampla das taxas de juros nos EUA desde 1854.

Como é possível ver, as taxas de juros são influenciadas pela tendência geral de crescimento econômico e inflação. Com um crescimento mais forte e taxas de inflação mais altas, as instituições financeiras podem cobrar taxas mais altas dos clientes.

Diferentemente das ações, os títulos têm um valor finito. No vencimento, o titular recebe seu principal e o pagamento final de juros. Portanto, os detentores desses papéis sabem o preço que pagam hoje pelo retorno que obterão amanhã.

Ao contrário de quem investe em ações, que assume um “risco de investimento”, aqueles que compram títulos do governo estão “emprestando” dinheiro para outra entidade por um período específico. Portanto, a “taxa de juros” reflete diversos “riscos” relevantes:

- risco de crédito;

- risco de mercado;

- risco de inflação;

- risco de oportunidade;

- risco de crescimento econômico.

Como o retorno futuro de qualquer título, na data da compra, é conhecido até 1/100 de centavo, um detentor desses papéis não pagará um preço que resulte em um retorno negativo no futuro. (Isso supõe um período de “carrego” até o vencimento. É possível que retorno seja negativo, em termos de negociação, se as expectativas forem de queda ainda maior das taxas de referência.)

Como os títulos são empréstimos a tomadores, a taxa de juros de um papel está relacionada ao ambiente de taxas vigente no momento da emissão. (Para esta discussão, usamos a taxa de 10 anos do Tesouro dos EUA, frequentemente chamada de “taxa livre de risco”.)

No entanto, com a negociação dos títulos existentes nos mercados secundários, o preço é determinado pela diferença entre a taxa de cupom e as taxas vigentes para obrigações similares. A taxa de referência atua como base.

Exemplo básico

Vejamos um exemplo.

Título A:

- Taxas de juros de referência atuais = 5%;

- Um título de US$1000 é emitido a 100,00 (valor nominal) com um cupom de 5% e vencimento em 12 meses.

- Após 12 meses, o Título A vence. US$1000 são devolvidos ao emissor com US$50 em juros, equivalente a um rendimento de 5%.

Para a pessoa que emprestou o dinheiro, o cupom de 5% por 12 meses é suficiente para compensar diversos riscos de mercado e econômicos.

Agora, vamos supor que a taxa de juros de referência caia para 4%.

- Qual é o “preço justo” do Título A em um ambiente de taxa de 4%?

- Como o cupom fixo é de 5%, o preço deve mudar e ajustar o “rendimento no vencimento”.

- Neste caso, o preço do Título A subiria de US$ 100 para US$ 101.

- No vencimento, o valor nominal de US$ 1000 e US$ 50 em juros são devolvidos ao titular.

- No entanto, se o título fosse vendido a US$ 1010 (US$ 1000 x 101%), haveria uma perda de US$ 10 no valor (US$ 1010 - US$ 1000) no vencimento. Isso resultaria em um retorno líquido de US$ 1000 + (US$ 50 em juros - US$ 10 de perda no nominal = US$ 40) = US$ 1040 ou um rendimento de 4%.

Como as taxas geralmente estão relacionadas a uma referência primária, para que os títulos fiquem supervalorizados, a taxa de referência teria que se descolar das métricas subjacentes que determinam o nível dos custos de empréstimo.

Esse não é o caso hoje.

Taxas de juros variam conforme o comportamento da economia

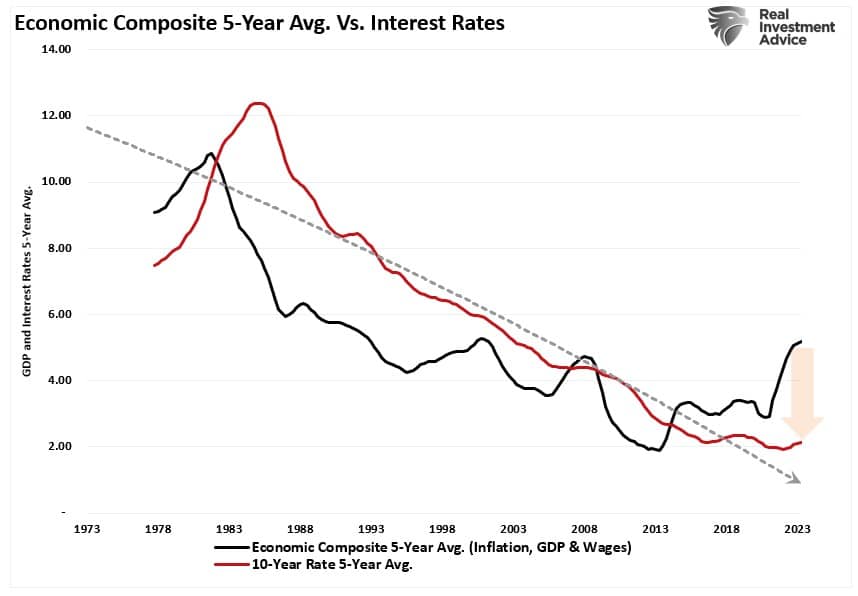

Como mencionado acima, as taxas são uma função da atividade econômica, da inflação e dos salários. A relação mostrada acima não deveria surpreender a ninguém. A “taxa” para emprestar dinheiro deve considerar o crescimento econômico e as expectativas de inflação.

Portanto, as taxas e as expectativas devem se ajustar ao potencial impacto futuro no valor atual do capital investido.

Os investidores de ações esperam que, à medida que o crescimento econômico e as pressões inflacionárias aumentem, o valor do capital investido cresça para compensar os custos mais altos.

Já quem investe em títulos governamentais recebe uma remuneração fixa diretamente atrelada às expectativas futuras. Caso contrário, o capital sofre com os efeitos da inflação e com custos de oportunidade perdidos.

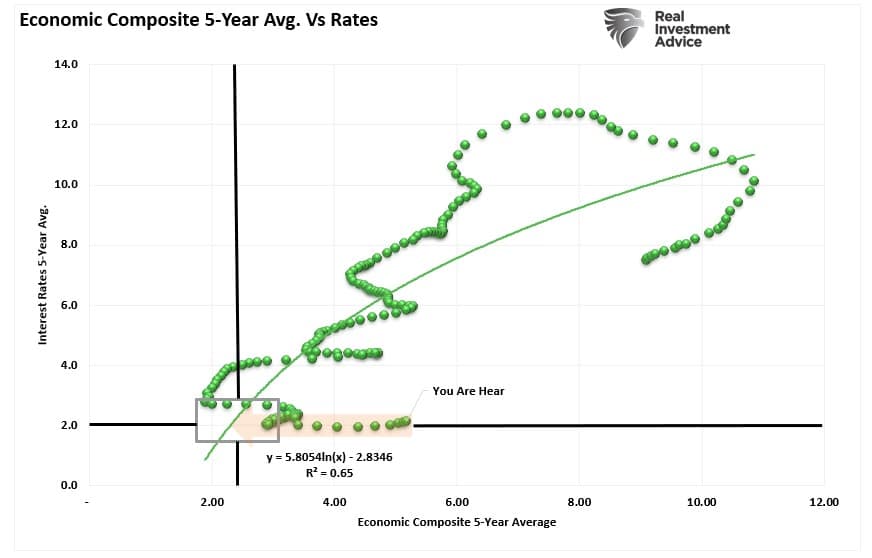

A correlação entre as taxas de juros e o composto econômico sugere que as expectativas de uma expansão econômica sustentada e inflação em alta são por demais otimistas. Nas taxas atuais, é provável que o crescimento econômico retorne a menos de 2% até 2024.

O salto na expansão da atividade em 2021 apresenta algumas questões:

- Foi uma recuperação a partir de níveis profundamente deprimidos em 2020, em vez de uma expansão do crescimento para absorver o aumento da população.

- A recuperação refletiu um estímulo artificial com uma janela de eficácia mínima antes do esgotamento. Como tal, tem um efeito multiplicador negativo economicamente.

- Por fim, os empresários percebem que o “impulso” da atividade é temporário, o que os torna hesitantes a fazer investimentos de longo prazo que exigiriam um custo de capital acima das taxas de crescimento de longo prazo.

Por isso, o crescimento econômico está desacelerando, à medida que a “explosão monetária” se reverte.

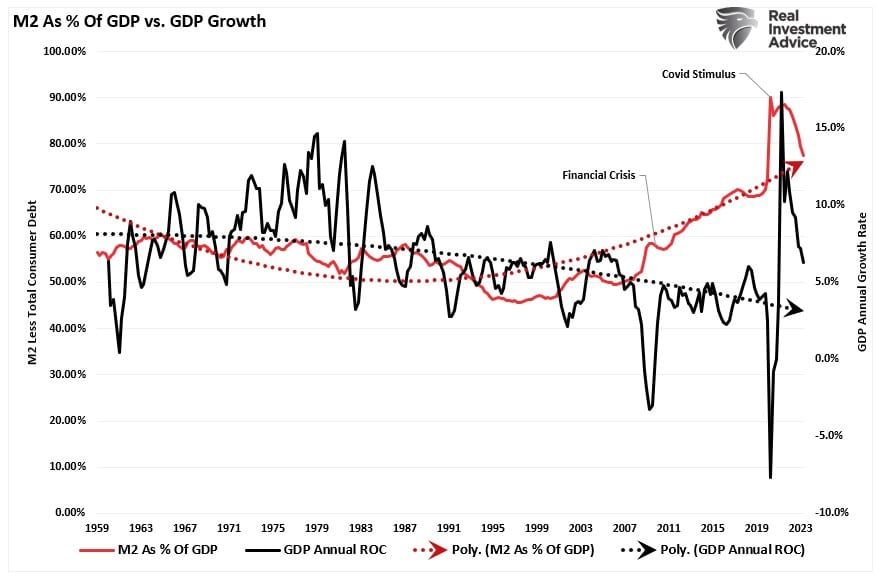

Vale ressaltar que, desde a crise financeira, a oferta monetária (M2) como porcentagem do PIB continua aumentando, apesar da desaceleração da taxa de crescimento econômico. Isso ocorre porque os gastos do governo têm um efeito multiplicador negativo na atividade.

À medida que a enorme expansão de M2 se reverte, as taxas de crescimento se reduzem. Essa correlação, entretanto, se torna mais aparente se suavizarmos os dados usando uma média móvel de 5 anos tanto para o composto econômico quanto para as taxas.

A média móvel de 5 anos atual sugere que as taxas e o crescimento continuarão em níveis muito mais baixos. Isso não favorece o investimento maior de capital, o emprego acima das taxas de crescimento populacional ou o aumento das taxas de participação na força de trabalho.

Com uma correlação de 65%, é provável que economistas e analistas fiquem desapontados à medida que o crescimento desacelera e as taxas de juros caem.

Títulos americanos oferecem potencial de valorização de capital e proteção

Compreender a dinâmica entre inflação, economia e juros é fundamental para entender por que agora é provavelmente a oportunidade de aumentar a exposição a títulos do governo americano em carteira, tanto para renda quanto para valorização de capital.

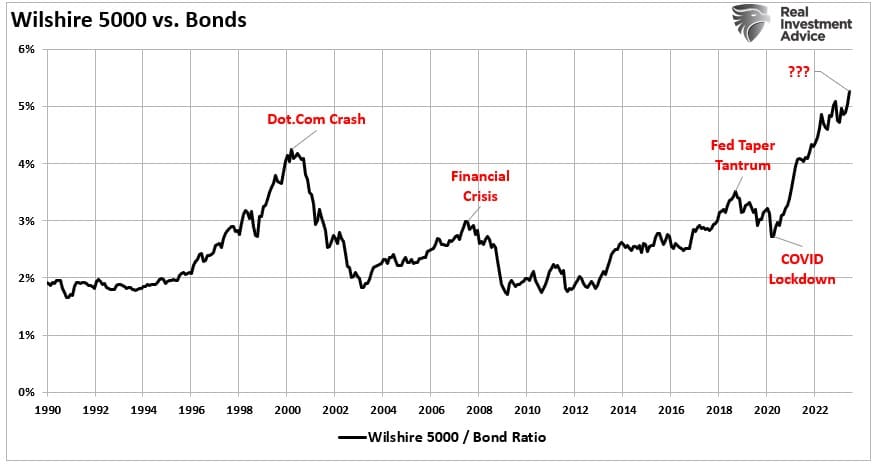

A maioria das pessoas vê os títulos apenas para geração de renda. No entanto, com as ações supervalorizadas em relação aos títulos, como indicado pela relação abaixo, existe outro aspecto importante em relação aos títulos: valorização de capital.

Há uma relação inversa entre os preços dos títulos e as taxas de juros. Quando os juros sobem, os preços dos títulos caem. No entanto, quando estão em queda, os preços dos títulos sobem.

No processo de gestão de carteira, há três razões para comprar títulos:

- Valorização de capital - a mesma razão pela qual compramos ações.

- Retorno total - remuneração fixa mais valorização de capital.

- Redução de risco - ativos de menor volatilidade para compensar ativos de maior volatilidade (ações).

Se considerarmos os títulos do governo americano como uma “classe de ativos”, a análise muda de uma estratégia de renda para uma oportunidade de valorização de capital.

Historicamente, após um ciclo agressivo de aperto monetário, tivemos um evento financeiro relevante ou recessão. Isso não é de surpreender, dado o impacto das taxas em uma economia com altos níveis de dívida.

Ainda do ponto de vista histórico, os títulos se beneficiam de uma rotação para ativos mais seguros durante quedas no mercado. Isso não apenas melhora o retorno da carteira, como também reduz a volatilidade geral do portfólio.

Conclusão

A expectativa é que o Fed comece a reduzir as taxas de juros novamente. No entanto, como já mencionamos anteriormente, a única razão para o banco central americano cortar os juros seria para compensar o risco de uma recessão ou de um evento financeiro relevante.

Se isso ocorrer, a rotação para ativos mais seguros causaria uma queda nas taxas em direção às mínimas da pandemia. Essa queda implicaria em um aumento nos preços dos títulos de cerca de 50%.

Em outras palavras, a classe de ativos mais desvalorizada de 2022 pode ter um desempenho muito melhor do que as ações se ocorrer uma recessão.

Portanto, sim, os investidores têm uma oportunidade de valor significativa nos títulos do governo americano hoje.