Hoje analisaremos os ciclos de longo prazo em diversos ativos financeiros para identificar tendências que podem moldar os próximos meses e, possivelmente, o ano de 2025. Os gráficos utilizados nesta análise são da Foundation for the Study of Cycles, da qual faço parte.

1. S&P 500

O ciclo de 180 semanas é o mais robusto para o índice S&P 500, tendo identificado pontos relevantes de topo e fundo no passado, como em 2000 e 2008, tanto nos picos quanto nas correções. Mais recentemente, marcou o topo de 2022 e chegou um pouco atrasado para identificar o fundo de 2023.

Atualmente, o índice parece estar próximo de um pico no ciclo, com o IFR cíclico indicando que ele já atingiu condições de sobrecompra. Isso sugere que o S&P 500 pode entrar em um período de consolidação lateral, semelhante ao observado em 2015-2016 ou 2018-2019, ou enfrentar uma correção mais acentuada, como as de 2000, 2008 e 2022.

Dado que as avaliações atuais se assemelham mais às dos ciclos de 2000 e 2008 do que às de 2015-2019, há maior probabilidade de uma correção expressiva, considerando que as ações estavam relativamente menos caras nos períodos de consolidação.

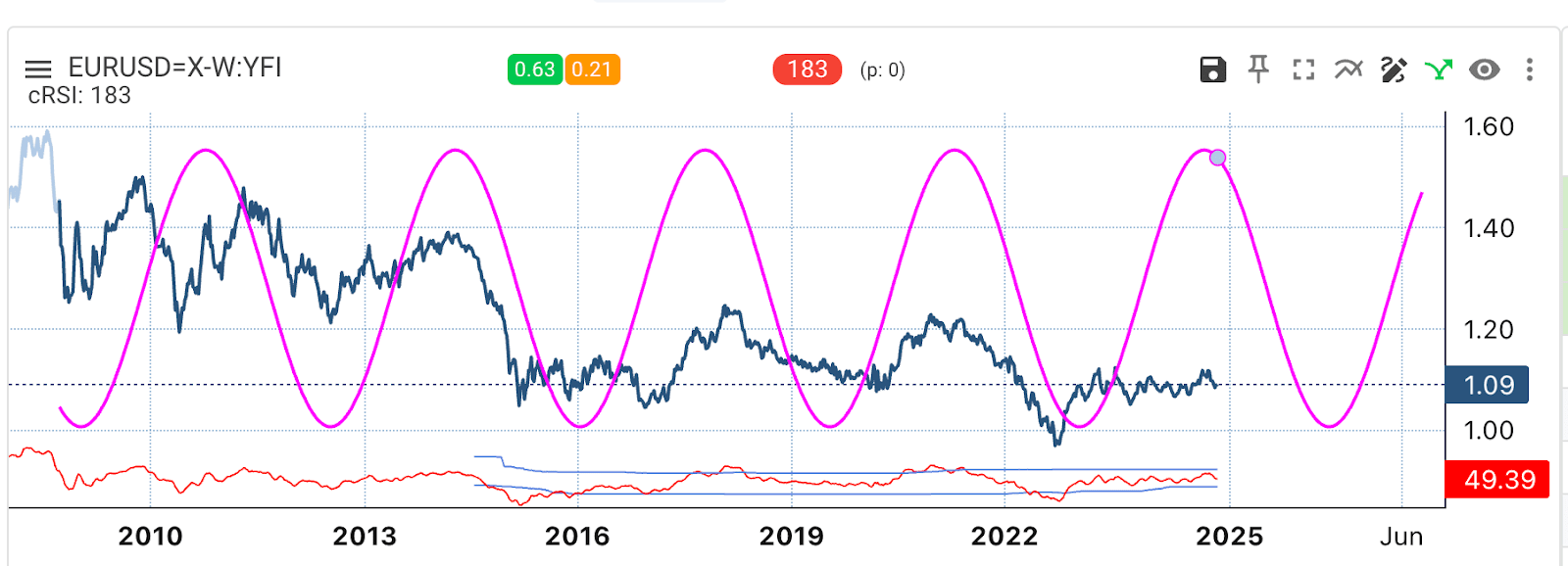

2. Dólar

O dólar parece estar em um ponto de fortalecimento em relação ao euro (EUR/USD), após um longo período de consolidação lateral da moeda europeia. O ciclo de 183 semanas indica que essa fase de consolidação está perto do fim, com o dólar provavelmente entrando em uma nova etapa de valorização.

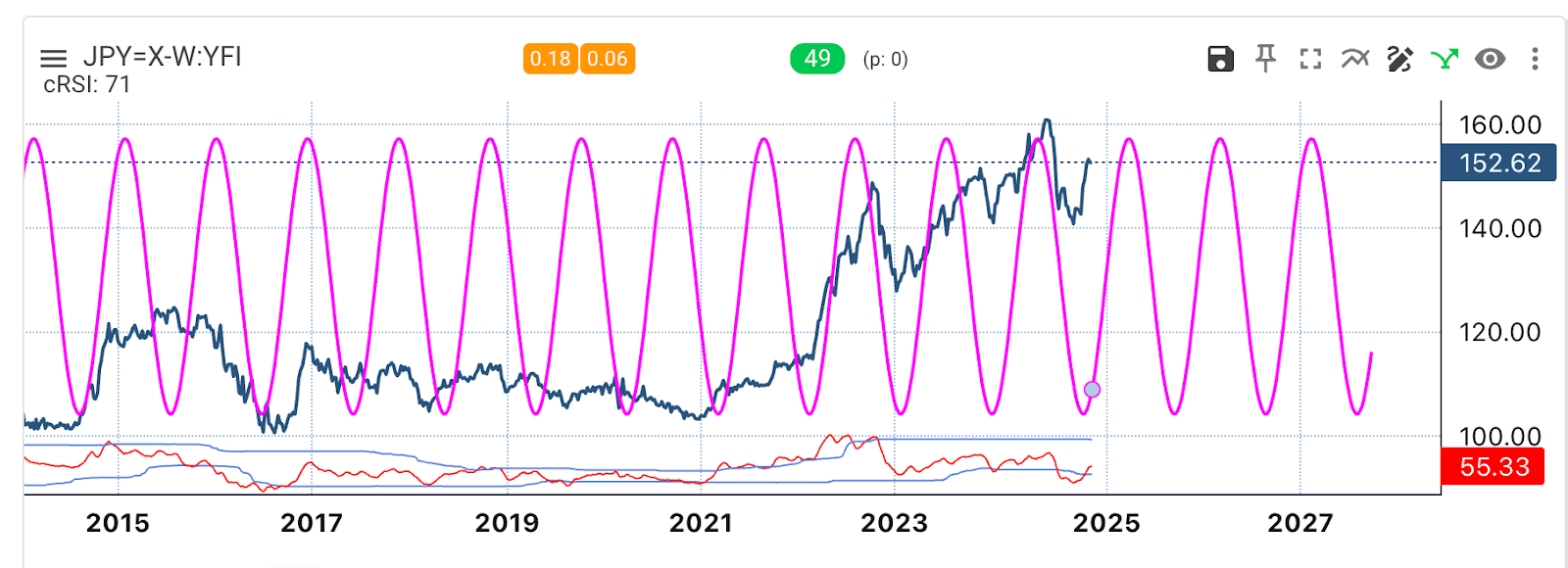

No caso do iene (USD/JPY), o segundo ciclo mais influente, de 49 semanas, aponta para uma possível desvalorização do iene frente ao dólar até março.

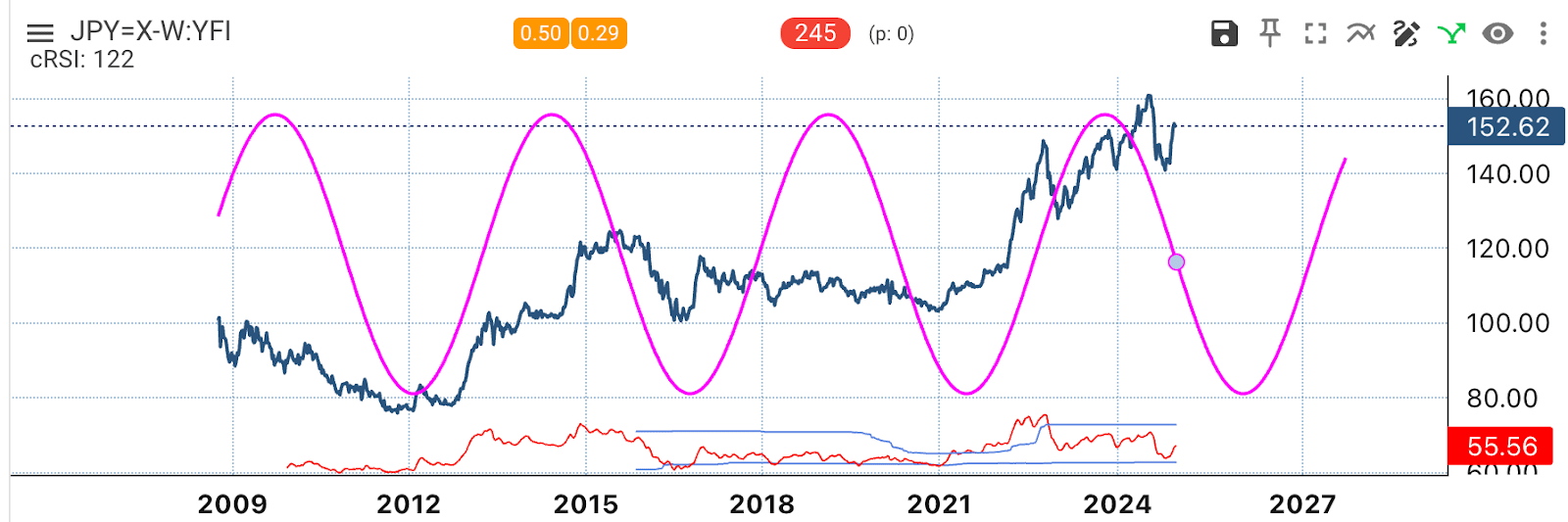

Por outro lado, o ciclo dominante, de 245 semanas, sugere que o iene pode se fortalecer contra o dólar até o verão de 2025. Isso indica que, no curto prazo, o iene pode ganhar força, especialmente se o Banco do Japão (BOJ) iniciar um novo ciclo de alta de juros a partir de janeiro ou março.

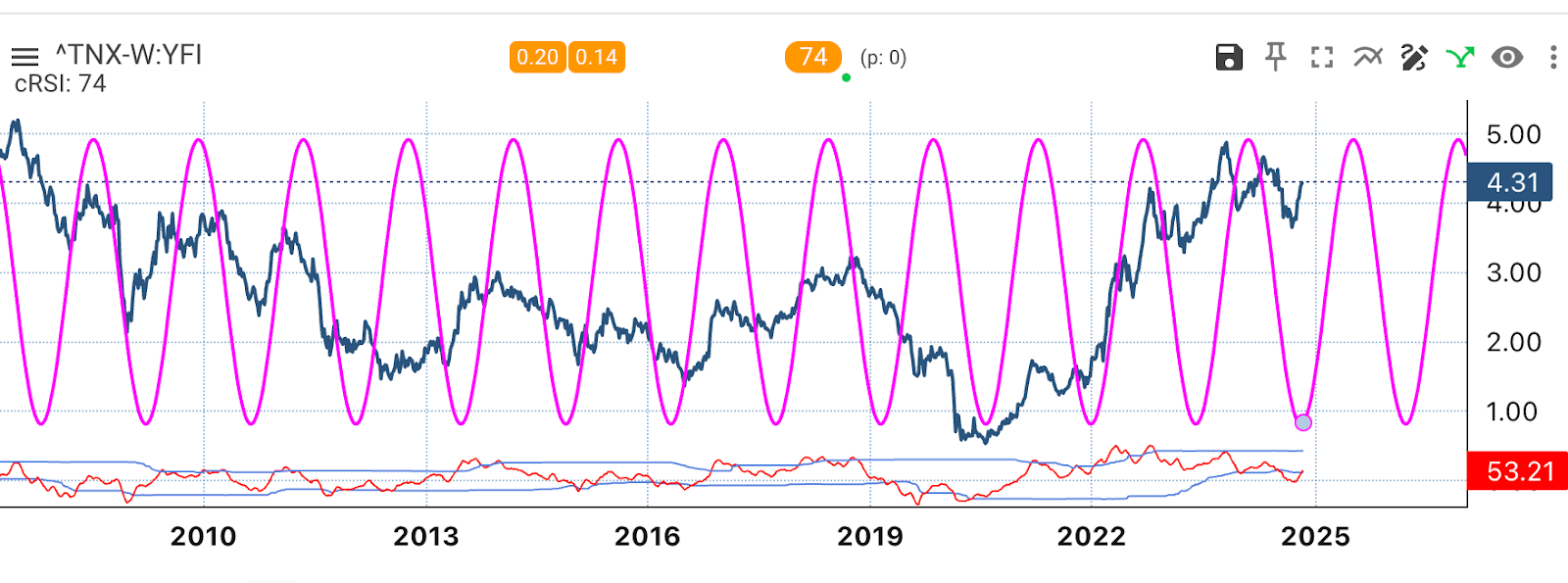

3. Taxa de 10 anos dos Treasuries

As taxas dos Treasuries de 10 anos parecem estar em uma trajetória de alta, com os ciclos semanais indicando aumento até pelo menos o verão de 2025.

O ciclo dominante de 74 semanas, combinado com o IFR cíclico, aponta que as taxas atingiram condições de sobrevenda, sugerindo que os rendimentos já encontraram um piso e agora devem subir.

Conclusão

Esses ciclos de longo prazo indicam um cenário de maior volatilidade nos mercados financeiros nos próximos meses. Com as ações enfrentando possíveis correções, o dólar mostrando força contra o euro e o iene oscilando entre forças opostas, as taxas de juros de longo prazo devem continuar a subir, refletindo mudanças na política monetária global e nas condições econômicas.

Os próximos trimestres serão cruciais para validar essas tendências cíclicas e moldar o ambiente de investimentos rumo a 2025.