Semana de mercado de trabalho nos EUA e com isso, a avaliação do Fed sobre a intensidade do aperto monetário, “encomendada” a partir de março. Em paralelo, segue a divulgação de diversos resultados corporativos, com os gigantes da tecnologia no radar, destaque para Amazon (NASDAQ:AMZN) e Alphabet (NASDAQ:GOOGL), controladora do Google.

Nas reuniões de bancos centrais, teremos ainda o Bank of England e o Banco Central Europeu, a decidirem também sobre a intensidade das suas políticas monetárias. No Brasil, acontece a reunião do Copom, devendo optar, mais uma vez, pelo ajuste mais agressivo da taxa Selic em 1,5 ponto percentual, de 9,25% para 10,75%. Preocupa o comportamento dos índices de preço, com o IPCA muito distante do teto da meta para este ano, em 5,0%. No mercado, estimativas já estão próximas de 6,0%.

Semana de indicadores de emprego nos EUA, com o indicador de geração de empregos não agrícolas, o payroll, estimando 155 mil novas vagas, uma boa desaceleração contra o anterior, de dezembro (199 mil), em muito, derrubado pela Ômicron. Se acontecer uma reversão em janeiro não será surpresa a conduta mais hawkish do Fed. Cabe observar, porém, que falta mão de obra mais qualificada neste momento, até pelo excesso de subsídios dado por Joe Biden no início do seu mandato. Estes chegaram a US$ 2 mil mensais em alguns casos, o que deve levar muitos a adiarem o retorno ao mercado.

Sobre o início do ciclo de juros em março, algo já consensual, não será surpresa se vier em 0,5 ponto percentual, com elevações em todas as reuniões neste ano. Isso dependerá da evolução da atividade, emprego e inflação. Muito se comenta que as elevações podem ficar entre cinco e seis neste ano e não quatro como antes previsto.

Resultados corporativos nos EUA

Continuamos no divulgar de resultados corporativos na América. Algumas tecnológicas decepcionaram na semana passada, como a Netflix (NASDAQ:NFLX) e a Tesla (NASDAQ:TSLA). Em janeiro não foi um mês promissor para as bolsas de NY que recuaram forte. A S&P500 recuou mais de 9%, enquanto que a Nasdaq permaneceu em “correção forte”, depois de cair mais de 15%. Agora é saber se as ações estão “baratas” para o mercado ir às compras, ou não.

Outros Bancos Centrais

Expectativas indicam que o BoE deve elevar a taxa de juros em mais 0,25 ponto percentual na sua reunião de quinta-feira, a fim de frear uma inflação, a maior em 30 anos. Antes, na Zona do Euro teremos dados do PIB do quarto trimestre e CPIs de janeiro, o que são importantes para o BCE decidir o que fazer. Por enquanto, tudo leva a crer que Christine Lagarde, chairwoman do bancão europeu, deve levar a tese da inflação transitória até o limite, não vislumbrando agora elevação da taxa de juros. E isso acontece num ambiente de tensões, dados os limites de negociação entre OTAN e Rússia. Os primeiros querendo os antes “países satélites da URSS” sob o seu “guarda-chuva”, o segundo negando tal possibilidade.

Reunião do Copom

Semana de reunião e já parece “precificada pelo mercado” a elevação da Selic em 1,5 ponto percentual, a 10,75%. Nesta segunda-feira temos os dados de emprego formal, pelo Caged de dezembro, um importante balizador nesta decisão do Copom.

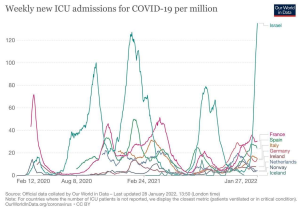

Sobre a pandemia

Neste domingo foram 134.175 novos casos, chegando a 25.348.797 no total desde o início. Em óbitos, foram 330, totalizando 626.854. Salientemos que no fim de semana os casos recuam pela ausência nos postos de testagem. Na sexta-feira, o país bateu o recorde em número de casos, em 269.968. No gráfico abaixo, observa-se como um dos países mais cautelosos, com maior número de vacinados, chegando a quarta dose para os mais idosos, Israel, viu seu número de contaminados explodir por estes dias. O ministro Queiroga prevê “pico” em três semanas, mas minimiza chance de colapso.

INDICADORES

No Brasil

Taxa de desemprego caiu mais do que o esperado em dezembro, a 11,6% da PEA no trimestre encerrado em dezembro, contra 12,1% em novembro. Ao que observamos, o mercado de trabalho está se recuperando lentamente, depois do surto do Covid. Cerca de 12,4 milhões de pessoas seguem no desemprego.

IGP-M subiu 1,82% em janeiro, depois de 0,87% em dezembro.

Crédito aumentou 16,5% em 2021, no maior crescimento desde 2011. Ficou R$ 604 bilhões acima do ano anterior.

Governo Central fechou 2021 com déficit primário de R$ 35,07 bilhões, melhor que o esperado. Tal resultado se tornou possível pelo bom desempenho das receitas, com a inflação mais elevada e a economia rodando bem. PIB de 2021 deve crescer 4,5%. Em dezembro, governo central fechou com superávit de R$ 13,8 bilhões.

Na China

PMI/Markit Industrial caiu ade 50,9 em dezembro para 49,1 em janeiro.

MERCADOS

No Brasil, o Ibovespa fechou nesta sexta-feira (28) em queda de 0,62%, a 111.910 pontos, diante das perspectivas das decisões do Fed, num ajuste de juro mais forte em março. Já o dólar registrou queda de 0,61%, cotado a R$ 5,391,também repercutindo o comunicado da reunião de política monetária do Fed.

Nos futuros do dia 31, o Ibov recuava 0,72%, a 112.224 pontos e o dólar a R$ 5,368. No mercado de Treasuries, BR 2Y RECUANDO FORTE 4,85%, a 11,30, BR 5Y -3,39%, a 11,00, e BR 10Y, -3,52%, a 11,06.

O rali recente na bolsa de valores paulistana ainda não acabou. O potencial de recuperação parece considerável, já que os preços se encontram muito aviltados, depois dos investidores terem se afastado dos fundos locais focados em ações, forçando os gestores domésticos a cortas posições em fundos domésticos. Os investidores retiraram R$ 6,5 bilhões dos fundos locais até o dia 21 de janeiro, depois da saída de R$ 3,4 BI em dezembro. Por outro lado, os gringos vêm com força, já tendo alocado R$ 23 bilhões no mercado de ações brasileiro.

Na madrugada do dia 31/01, na Europa (05h12), os mercados futuros operavam em ALTA: DAX (Alemanha) +1,09%, a 15.485 pontos; FTSE 100 (Reino Unido), +0,28%, a 7.487 pontos; CAC 40 +0,58%, a 7.006 pontos, e EuroStoxx50 +0,98%, a 4.177 pontos.

Na madrugada do dia 31/01, na Ásia (05h11), os mercados operaram MISTOS, pelas incertezas do Fed e riscos de conflito entre Rússia e Ucrânia: S&P/ASX (Austrália), -0,24%, a 6.971 pontos; Nikkei (Japão) +1,07%, a 27.001 pontos; KOSPI (Coréia), +1,87%, a 2.663 pontos; Shanghai -0,97%, a 3.361, e Hang Seng, +1,15%, a 23.820 pontos (Semana de feriado na China).

Nos EUA, as bolsas de NY, NO MERCADO FUTURO, operavam EM ALTA neste dia 31/01 (05h10): Dow Jones, +0,09%, 34.625 pontos; S&P500 +0,11%, 4.428 pontos, e Nasdaq +0,06%, a 14.463 pontos. No VIX S&P500, 27,08 pontos, EM AVANÇO DE 0,77%.

No mercado de Treasuries, US 2Y AVANÇANDO 2,10%, a 1,1966, US 10Y +0,11%, a 1,7820, e US 30Y, +0,16%, a 2,0860. No DXY, o dólar -0,23%, a 97,04, e risco país, CDS 5 ANOS, a 227,1 pontos. Petróleo WTI, a US$ 87,59 (+0,89%) e Petróleo Brent US$ 89,21 (+0,78%); Gás Natural +6,49%, a US$ 4,94 e Minério de Ferro +7,59, US$ 829,00.

Agenda desta semana com reunião do Copom, dados de mercado de trabalho nos EUA, temporada de balanços e escalada de tensões no Mar Báltico.