Barclays aponta empresas que podem ser afetadas pelo aumento de impostos na França

Introdução e contexto de mercado

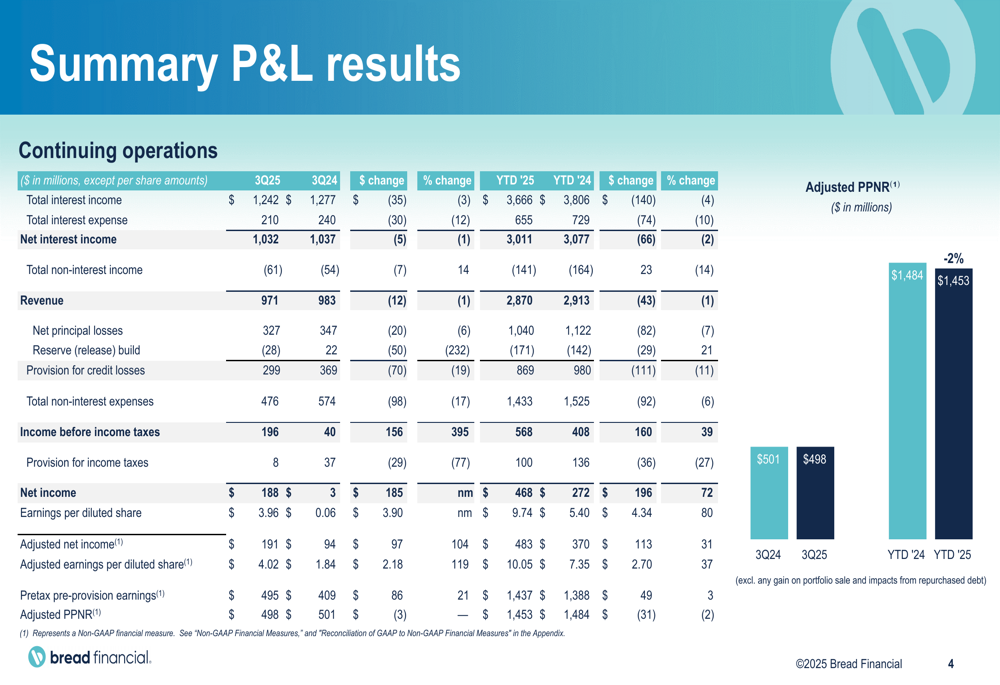

A Bread Financial Holdings Inc (Nova York:BFH) apresentou seus resultados do terceiro trimestre de 2025 em 23 de outubro, demonstrando um crescimento significativo nos lucros apesar da receita estável. A empresa de serviços financeiros reportou uma melhora substancial nos indicadores de rentabilidade, com lucro líquido atingindo US$ 188 milhões em comparação com apenas US$ 3 milhões no mesmo período do ano anterior. Apesar desses fortes resultados, as ações caíram 2,56% na pré-abertura do mercado para US$ 58,99, refletindo certa cautela dos investidores em meio a incertezas mais amplas do mercado.

A apresentação da empresa destacou sua maior resiliência financeira por meio de excelência operacional, iniciativas de crescimento e estratégias de gestão de risco em um ambiente macroeconômico desafiador.

Destaques do desempenho trimestral

Os resultados do terceiro trimestre da Bread Financial demonstraram melhora substancial na rentabilidade em comparação ao ano anterior, com o lucro por ação (LPA) diluído atingindo US$ 3,96, um aumento dramático em relação aos US$ 0,06 no 3º tri de 2024. Isso superou significativamente as expectativas dos analistas de US$ 2,16.

Como mostrado no slide de destaques a seguir, a empresa alcançou um retorno sobre o patrimônio líquido tangível médio de 28,6%, enquanto aumentou seu valor patrimonial tangível por ação em 19% em relação ao ano anterior, para US$ 56,36:

A receita diminuiu ligeiramente em 1% para US$ 971 milhões, principalmente devido à redução nas taxas de atraso, enquanto as vendas a crédito aumentaram 5% para US$ 6,8 bilhões. A média e o saldo final de empréstimos diminuíram 1% e 2%, respectivamente, refletindo um foco estratégico na qualidade em vez da quantidade.

O resumo do demonstrativo de resultados a seguir ilustra a melhora dramática no lucro líquido e no LPA, apesar da ligeira queda na receita:

Análise financeira detalhada

A Bread Financial manteve uma forte margem líquida de juros de 18,8% no 3º tri de 2025, inalterada em relação ao mesmo período do ano anterior, mas mostrando resiliência contra o aumento dos custos de financiamento. Os rendimentos dos ativos que geram juros da empresa permaneceram robustos, enquanto o custo dos passivos que pagam juros diminuiu de 5,4% no 1º tri de 2024 para 4,8% no 3º tri de 2025.

Como ilustrado na análise da margem líquida de juros a seguir, a empresa gerenciou efetivamente seu mix de financiamento para apoiar a rentabilidade:

O total de despesas não relacionadas a juros diminuiu 17% em comparação com o 3º tri de 2024, impulsionado principalmente pelos impactos da dívida recomprada. Mesmo excluindo esses impactos, as despesas não relacionadas a juros ajustadas diminuíram 1%, demonstrando o compromisso da empresa com a eficiência operacional e o controle de custos.

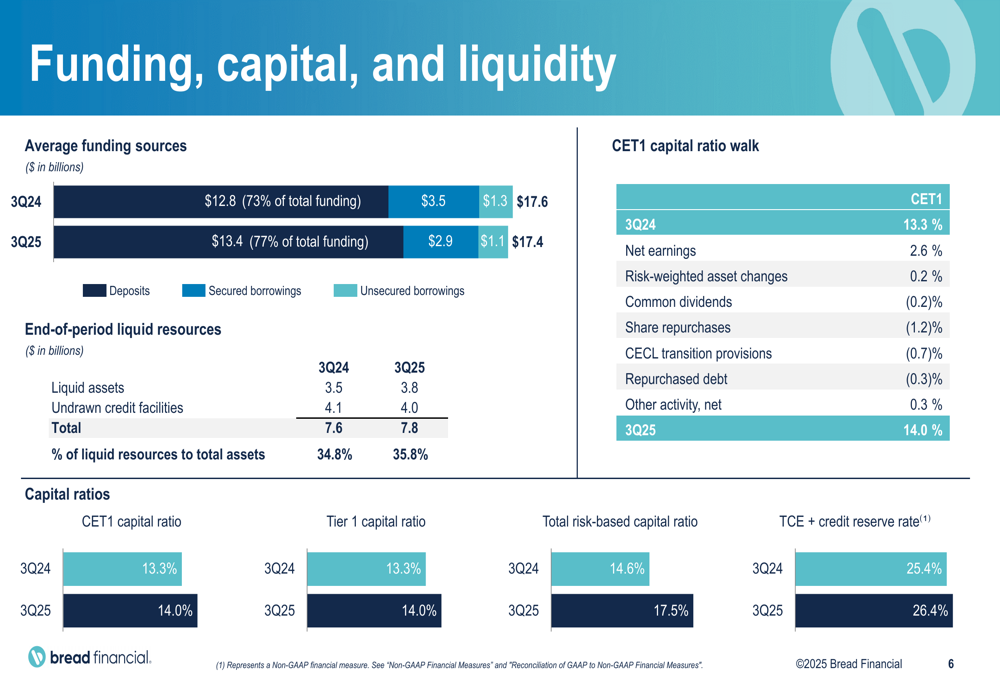

A composição do financiamento mudou para fontes mais estáveis, com os depósitos aumentando de 73% do financiamento total no 3º tri de 2024 para 77% no 3º tri de 2025. Os depósitos diretos ao consumidor cresceram 9% em relação ao ano anterior, atingindo US$ 8,2 bilhões, fornecendo uma fonte de financiamento confiável e econômica.

Qualidade de crédito e gestão de risco

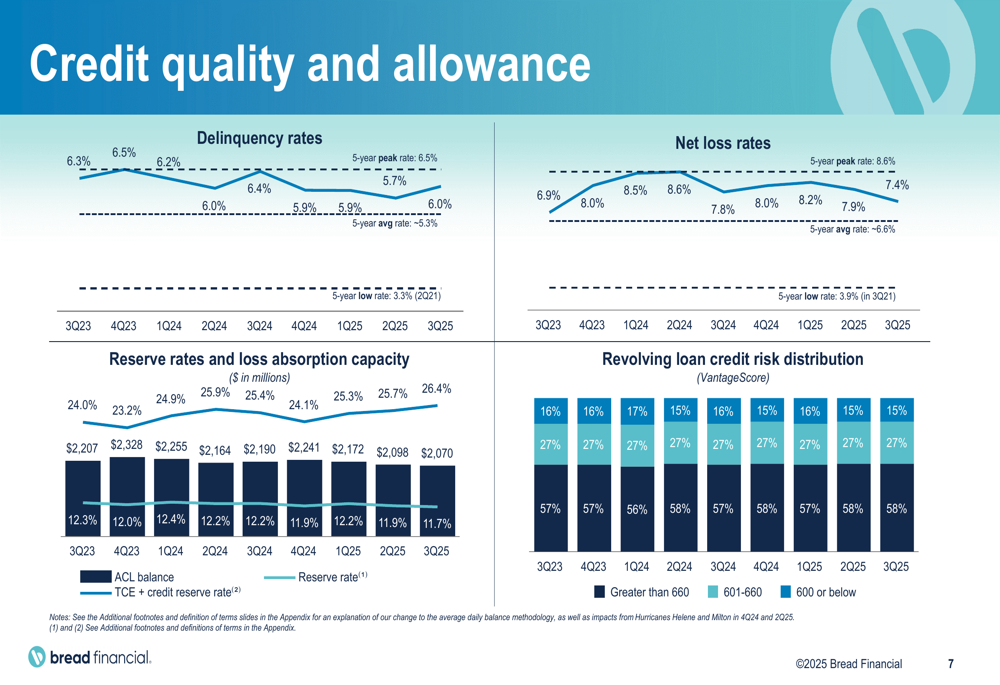

A Bread Financial relatou melhoria nos indicadores de qualidade de crédito, com a taxa de inadimplência diminuindo de 6,4% no 3º tri de 2024 para 6,0% no 3º tri de 2025, e a taxa de perda líquida melhorando de 7,8% para 7,4% no mesmo período. Essas melhorias refletem a abordagem proativa de gestão de risco da empresa diante das incertezas macroeconômicas.

O gráfico a seguir ilustra as tendências positivas nos indicadores de qualidade de crédito:

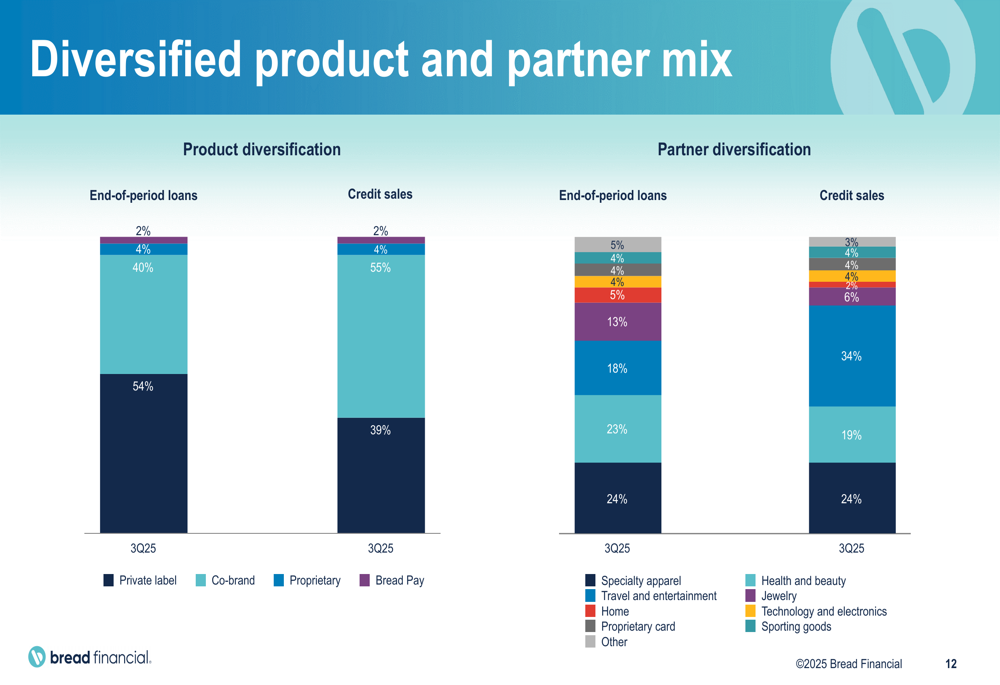

A empresa mantém um mix diversificado de produtos e parceiros, o que ajuda a mitigar o risco de concentração. Private label representa 54% dos empréstimos no final do período, enquanto co-brand representa 40%. O restante da carteira consiste em produtos proprietários (4%) e Bread Pay (2%).

Alocação de capital e retorno aos acionistas

A posição de capital fortalecida da Bread Financial permitiu melhores retornos aos acionistas. A empresa autorizou um programa de recompra de ações de US$ 200 milhões em agosto, seguido por uma autorização adicional de US$ 200 milhões, totalizando US$ 340 milhões disponíveis para recompra de ações. Além disso, o dividendo trimestral em dinheiro foi aumentado em 10% para US$ 0,23 por ação ordinária.

O índice de capital CET1 melhorou para 14,0% no 3º tri de 2025, em comparação com 13,3% no 3º tri de 2024, enquanto o índice de capital baseado em risco total aumentou significativamente de 14,6% para 17,5% no mesmo período. Essa posição de capital robusta proporciona flexibilidade para investimentos contínuos em iniciativas de crescimento, ao mesmo tempo em que retorna capital aos acionistas.

Declarações prospectivas

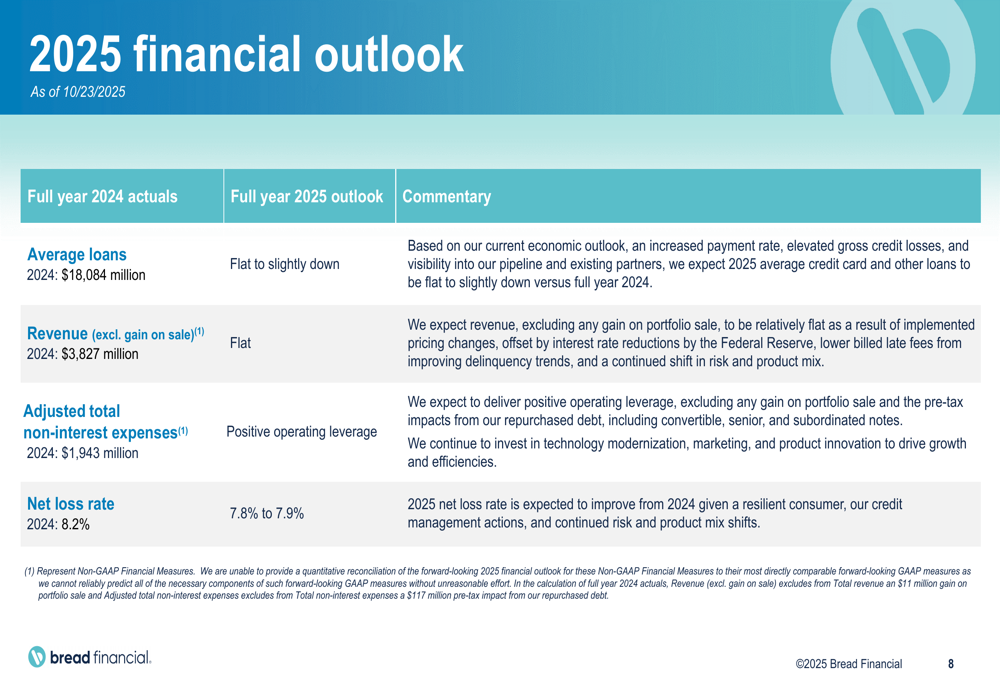

Olhando para o restante de 2025, a Bread Financial forneceu uma perspectiva cautelosamente otimista. A empresa espera que a média de empréstimos fique estável ou ligeiramente inferior em comparação a 2024, enquanto a receita deve permanecer estável. A administração prevê alavancagem operacional positiva por meio de disciplina contínua de despesas e espera que a taxa de perda líquida melhore para entre 7,8% e 7,9%, em comparação com 8,2% em 2024.

Como mostrado no slide de perspectivas financeiras, a empresa está focando em quatro áreas principais: crescimento responsável, gestão do ambiente macroeconômico e regulatório, alocação disciplinada de capital e gestão de risco, e excelência operacional:

Durante a teleconferência de resultados, o CEO Ralph Andretta expressou otimismo cauteloso, afirmando: "Estamos vendo uma melhora gradual e estável", enquanto o CFO Perry Beberman enfatizou a "subscrição prudente da empresa com foco na rentabilidade".

Apesar dos fortes resultados trimestrais e perspectivas positivas, os investidores devem considerar os riscos potenciais, incluindo a saturação do mercado em ofertas de cartões de crédito, pressões macroeconômicas que afetam os gastos do consumidor e possíveis mudanças regulatórias que poderiam impactar as operações de serviços financeiros.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: