Calendário Econômico: Reunião do Copom, produção industrial e balanço da Petrobras

Introdução e contexto de mercado

A United Rentals, Inc. (Nova York:URI) apresentou seus resultados do terceiro trimestre de 2025 em 23 de outubro, demonstrando crescimento contínuo da receita, apesar de enfrentar pressões nas margens que levaram a resultados abaixo das expectativas. A empresa reportou receita de US$ 4,23 bilhões, superando as expectativas dos analistas de US$ 4,16 bilhões, mas seu LPA ajustado de US$ 11,70 ficou abaixo dos US$ 12,32 previstos. Após o anúncio, as ações da URI caíram 2,87% para US$ 965.

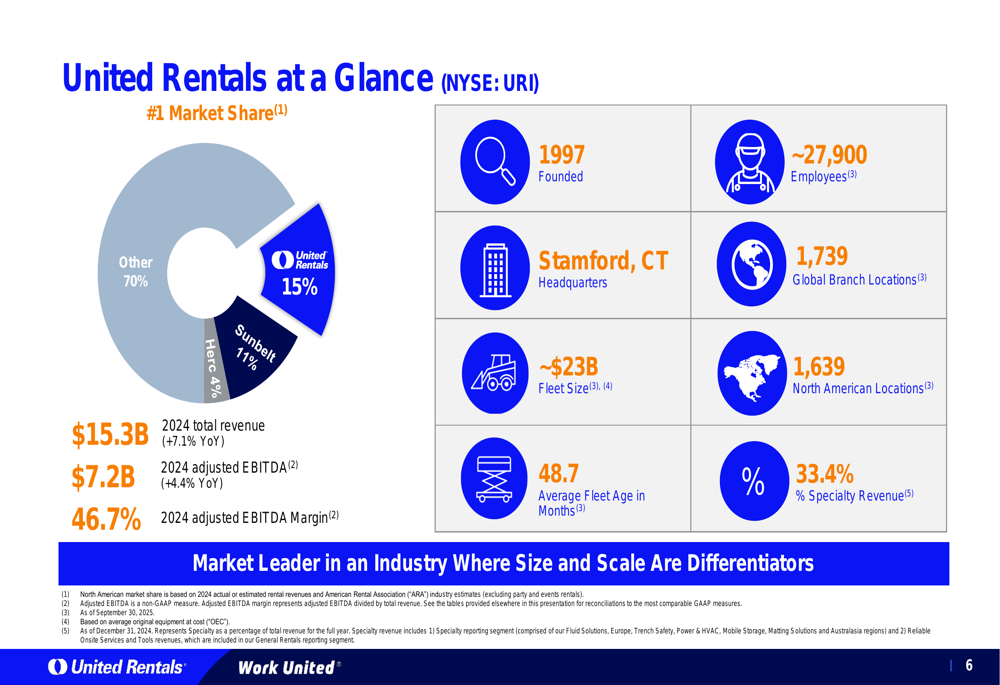

Como a maior empresa de aluguel de equipamentos na América do Norte, com 15% de participação de mercado, a United Rentals continua a aproveitar sua escala e portfólio diversificado para navegar em um cenário competitivo, enquanto investe em segmentos especializados e transformação digital.

Destaques do desempenho trimestral

A United Rentals reportou receita total de US$ 4,229 bilhões para o 3º tri de 2025, representando um aumento de 5,9% em comparação ao ano anterior. No entanto, as métricas de lucratividade mostraram alguma compressão, com lucro líquido de US$ 701 milhões (margem de 16,6%, queda de 110 pontos base em relação ao ano anterior) e EBITDA ajustado de US$ 1,946 bilhões (margem de 46,0%, queda de 170 pontos base em relação ao ano anterior).

A apresentação da empresa destacou sua posição de liderança no setor e presença abrangente no mercado. Com aproximadamente 27.900 funcionários e 1.739 filiais globais (1.639 na América do Norte), a URI opera uma frota avaliada em aproximadamente US$ 23 bilhões.

Como mostrado no seguinte panorama da escala e posição de mercado da empresa:

Apesar do LPA abaixo das expectativas, a United Rentals manteve sua orientação para o ano fiscal de 2025, projetando receita total entre US$ 16,0-16,2 bilhões e EBITDA ajustado entre US$ 7,325-7,425 bilhões. A empresa espera despesas líquidas de capital de aluguel de US$ 2,55-2,75 bilhões após compras brutas de US$ 4,0-4,2 bilhões, e fluxo de caixa livre de US$ 2,1-2,3 bilhões.

Iniciativas estratégicas de crescimento

Um dos principais impulsionadores da estratégia de crescimento da United Rentals é seu negócio especializado, que se expandiu significativamente na última década. A receita especializada cresceu a uma taxa composta anual de 20,1% de 2014 a 2024, atingindo 33,4% da receita total em 2024. De acordo com a teleconferência de resultados, a receita de aluguel especializado continuou essa tendência com crescimento de 11% em relação ao ano anterior no 3º tri de 2025.

A apresentação da empresa ilustrou essa impressionante trajetória de crescimento:

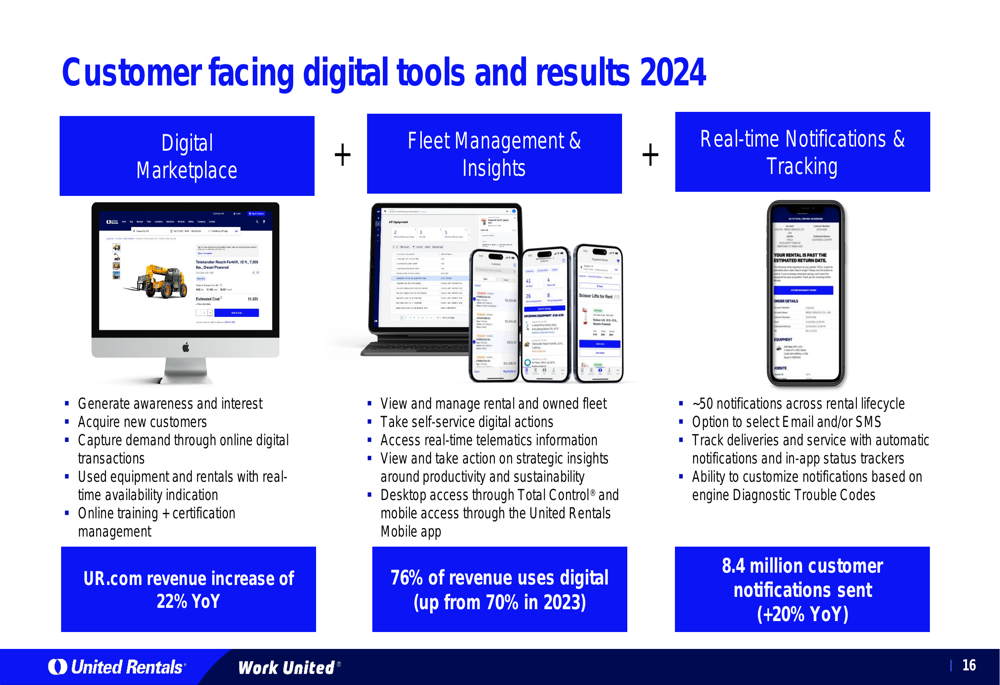

A United Rentals também fez investimentos significativos em transformação digital. A apresentação destacou que 76% da receita agora vem por canais digitais (acima dos 70% em 2023), com a receita online crescendo 22% em relação ao ano anterior. A empresa enviou 8,4 milhões de notificações aos clientes em 2024, representando um aumento de 20% em relação ao ano anterior.

A seguinte imagem mostra as ferramentas digitais voltadas para o cliente da URI e seu impacto:

O CEO Matt Flannery expressou otimismo durante a teleconferência de resultados, afirmando: "O ano está se desenvolvendo melhor do que esperávamos originalmente", apesar das pressões atuais nas margens que contribuíram para o resultado abaixo das expectativas no LPA.

Posição competitiva no setor

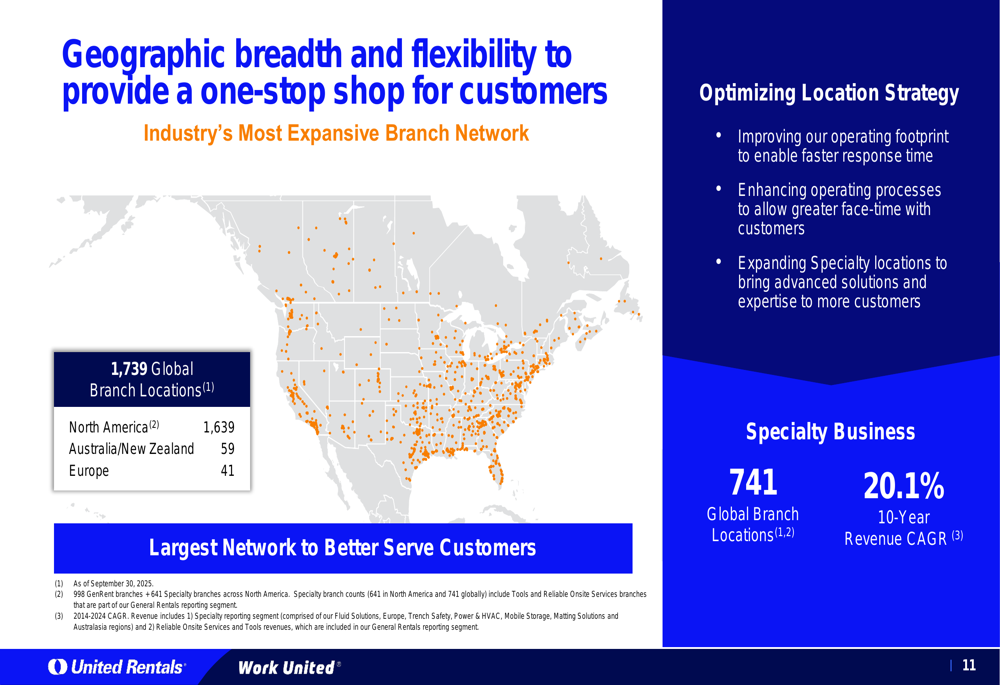

A United Rentals mantém sua posição de liderança em um mercado fragmentado onde os três principais players (URI, Sunbelt e Herc) controlam apenas 30% do mercado de aluguel na América do Norte. A apresentação da empresa enfatizou como sua amplitude geográfica proporciona uma vantagem competitiva, com 1.739 filiais globais, incluindo 741 filiais especializadas.

A extensa rede de filiais da empresa é visualizada no seguinte mapa:

O setor de aluguel de equipamentos nos EUA mostrou um crescimento histórico robusto, com uma taxa composta anual de 5,2% em 25 anos e uma taxa composta anual de 5,1% em 10 anos. Notavelmente, a United Rentals superou o setor mais amplo, alcançando uma taxa composta anual de 10,0% na receita de aluguel de 2019 a 2024, em comparação com o crescimento do setor norte-americano (excluindo URI) de 6,6% no mesmo período.

Saúde financeira e alocação de capital

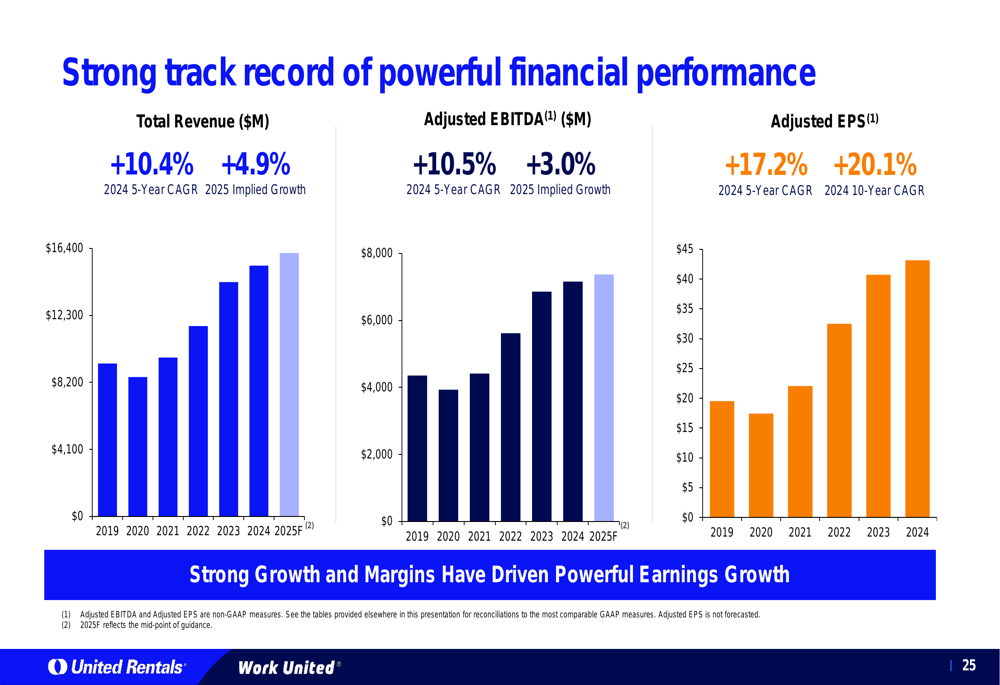

A United Rentals demonstrou forte desempenho financeiro ao longo do tempo, com receita total, EBITDA ajustado e LPA ajustado mostrando crescimento consistente. A apresentação destacou uma taxa composta anual de cinco anos de 10,4% para receita até 2024, uma taxa composta anual de cinco anos de 10,5% para EBITDA ajustado e uma impressionante taxa composta anual de cinco anos de 17,2% para LPA ajustado.

O seguinte gráfico ilustra esse forte histórico:

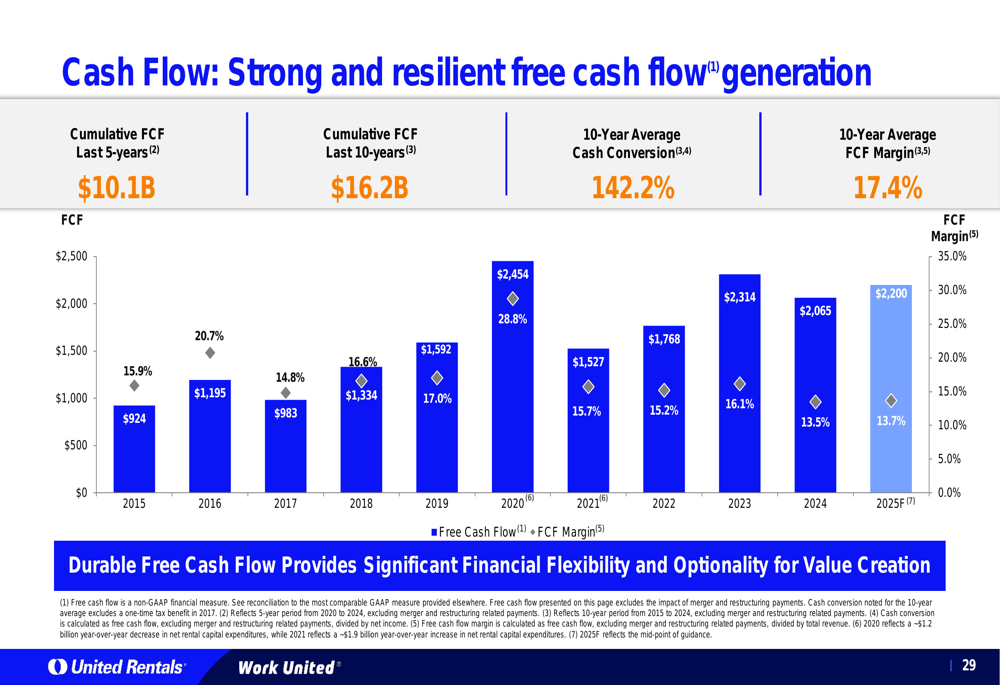

A geração de fluxo de caixa livre continua sendo um ponto forte, com fluxo de caixa livre acumulado de US$ 10,1 bilhões nos últimos cinco anos e US$ 16,2 bilhões na última década. A taxa média de conversão de caixa da empresa em 10 anos é de 142,2%, com uma margem média de fluxo de caixa livre de 10 anos de 17,4%.

Como mostrado no gráfico de fluxo de caixa:

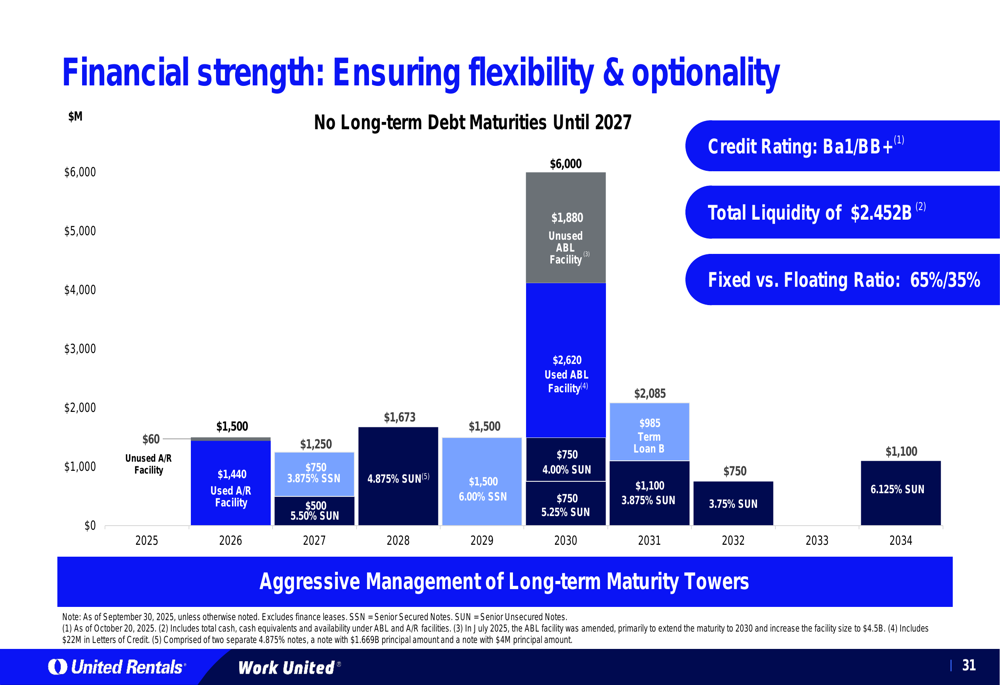

A empresa também fortaleceu seu balanço, reduzindo sua alavancagem de 3,6x em 2012 para 1,9x no 3º tri de 2025. Essa flexibilidade financeira aprimorada sustenta a estratégia de alocação de capital da URI, que inclui investimentos em crescimento orgânico, fusões e aquisições estratégicas, e retorno de caixa aos acionistas.

O cronograma de vencimento da dívida não mostra vencimentos de dívida de longo prazo até 2027:

Declarações prospectivas

Além de suas projeções para 2025, a United Rentals delineou metas aspiracionais ambiciosas para 2028, incluindo aproximadamente US$ 20 bilhões em receita total, US$ 7 bilhões em receita especializada, US$ 10 bilhões em EBITDA ajustado e um retorno sobre o capital investido superior a 15%.

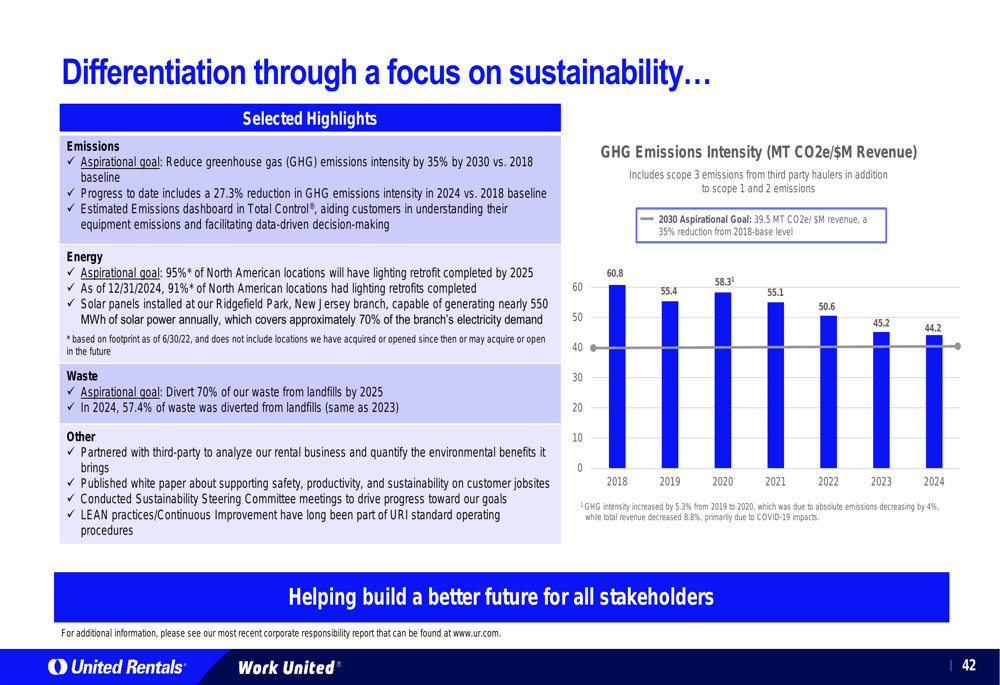

A empresa também enfatizou suas iniciativas de sustentabilidade, com uma meta aspiracional de reduzir a intensidade das emissões de gases de efeito estufa em 35% até 2030 em comparação com sua linha de base de 2018. Até 2024, a URI havia alcançado uma redução de 27,3%.

O seguinte gráfico mostra o progresso da empresa na redução de emissões:

Apesar dos desafios de curto prazo refletidos nos resultados abaixo das expectativas do 3º trimestre, a apresentação da United Rentals demonstrou confiança em sua estratégia de longo prazo de equilibrar crescimento de receita, melhoria de margem e alocação prudente de capital para criar valor para os acionistas. No entanto, os investidores provavelmente monitorarão se a empresa consegue lidar com as pressões nas margens que contribuíram para a recente queda nos lucros, enquanto mantém sua trajetória de crescimento.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: