Introdução

A primeira semana de trading do mês está sempre ocupada com dados de nível um. No entanto, com uma enxurrada de grandes bancos centrais nessa mistura, ficamos com a semana dos sonhos de um trader de dados. Pode ser difícil manter isso sucinto, mas vamos tentar.

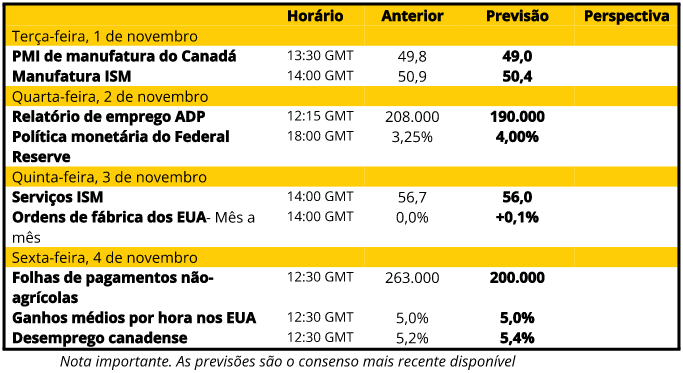

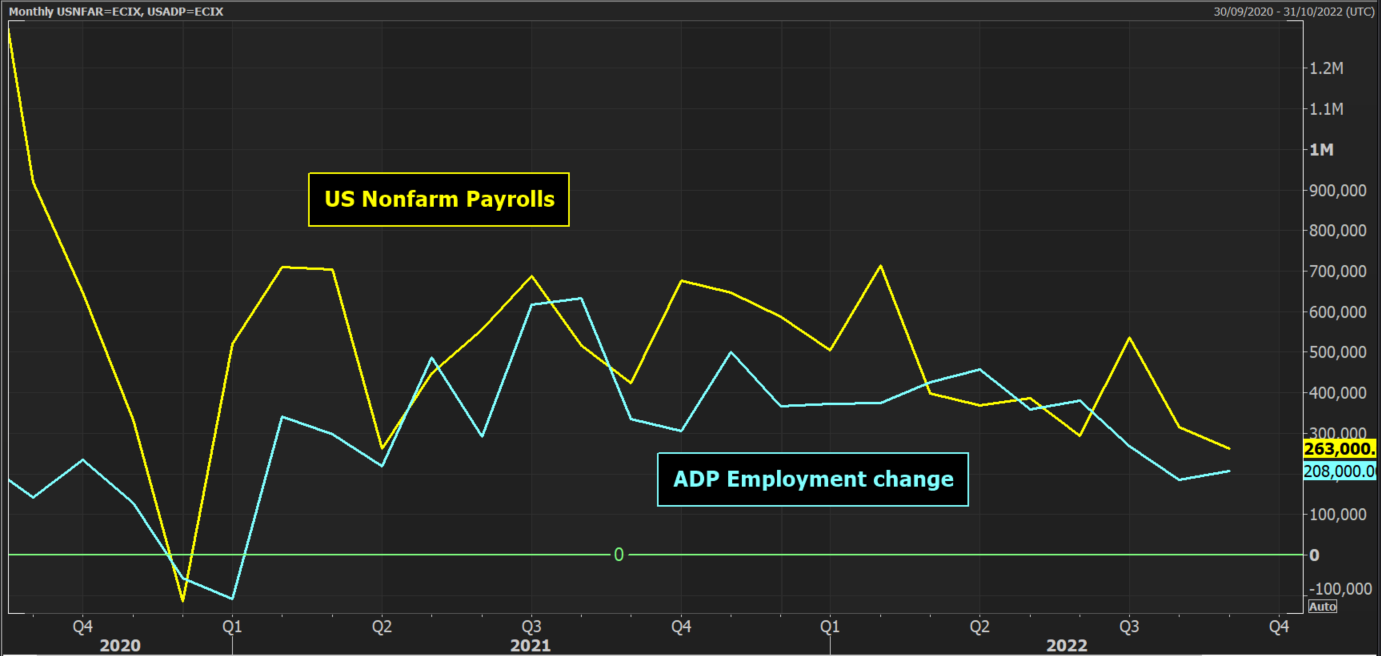

Espera-se que a inflação central e a principal da zona do euro continuem mais altas em outubro, enquanto o PIB instantâneo deve se tornar negativo no terceiro trimestre, dificultando ainda mais o trabalho do BCE. Há um trio de grandes aumentos das taxas do banco central devido. Espera-se que o RBA suba 25 pontos base, enquanto 75bps são esperados tanto do Fed quanto do Banco da Inglaterra. Como sempre, o tamanho de novos aumentos será fundamental para todas as reuniões. Pequenos declínios são esperados nas pesquisas ISM. A semana termina com o relatório crucial de empregos nos EUA. Prevê-se que as folhas de pagamento não-agrícolas caiam para quase 200.000, exceto neutras, à medida que o ajuste do mercado de trabalho continua.

Fique atento a:

América do Norte – ISM, trabalhos do ADP e folhas de pagamento não-agrícolas e, crucialmente, a reunião do FOMC.

Europa – Inflação e PIB da zona do euro, PMIs finais e o Banco da Inglaterra.

Ásia – PMIs para Japão, China e Austrália; com o Banco de Reserva da Austrália

América Latina –Desemprego colombiano junto com a produção industrial brasileira e PMIs.

América do Norte

Dólar americano (USD)

Houve uma enorme correção no dólar em relação às principais moedas, já que os traders ponderaram as perspectivas de um “pivô do Fed”. Aprenderemos mais com o Fed esta semana, mas uma alta de 75bps nos juros é altamente esperada. A questão é se o Fed começa a sinalizar uma abordagem menos agressiva para a reunião de dezembro e além. Se o Fed for “dependente de dados” e/ou mais atento ao impacto econômico do ajuste agressivo, ele começaria a pintar uma posição menos altista. As folhas de pagamento não-agrícolas de sexta-feira terão importância adicional.

Um Fed menos hawkish daria mais combustível à correção do dólar. Estaríamos observando o suporte de 109,35 no índice do dólar como um indicador esta semana.

Dólar Canadense (CAD)

O Banco do Canadá subiu menos do que o esperado na semana passada. A inferência não estava no BoC, mas sim tendo ondulações através do Índice do dólar com a perspectiva de um "pivô do Fed". Apesar disso, os dados canadenses serão observados agora em busca de surpresas negativas que podem pesar no CAD em seus principais cruzamentos. O desemprego que aumenta decisivamente deve ser observado.

USD/CAD – A reação ao suporte em 1,3495/1,3500 será fundamental esta semana. Um pivô alimentado no FOMC poderia conduzir o par para baixo para quebrar o suporte. Isso formaria um topo de cinco semanas e implicaria uma correção para 1,3200. Acima de 1,3750/1,3775 seria mais positivo novamente.

Commodities

Com os rendimentos dos títulos “reais” dos EUA caindo na semana passada, houve um empecilho para o dólar. Se isso continuar, deverá ajudar a apoiar as commodities. Ainda não houve uma recuperação decisiva no ouro, mas apesar dos movimentos irregulares, a prata está em recuperação. Também estamos acompanhando uma recuperação do petróleo no momento. No entanto, se houver uma deterioração contínua nas perspectivas econômicas dos EUA, isso questiona seriamente as perspectivas para a demanda global de petróleo e provavelmente restringiria o rali.

Petróleo Bruto Brent - Um movimento de volta para a máxima de $90 formou uma tendência de alta de cinco semanas e deixa um ligeiro viés positivo para as perspectivas. Apesar disso, os touros precisam de uma quebra decisiva acima da resistência de $99,50 para abrir a recuperação.

Ouro - Outra falha de alta sob a área de resistência de $1680/$1690 manteve uma perspectiva negativa sob uma tendência de baixa de seis meses. Um movimento abaixo de uma mínima mais alta em $1638 testaria novamente a mínima de setembro de $1615.

Prata - As perspectivas permanecem incertas com os movimentos indecisos. Manter acima de $18,80 /$19,20 deixa um viés positivo muito leve. A resistência em $19,65/19,77 está impedindo as esperanças de recuperação.

Wall Street

Um início positivo para a temporada de ganhos foi prejudicado por alguns resultados decepcionantes de gigantes da tecnologia como Amazon (NASDAQ:AMZN), Facebook (NASDAQ:META) e Microsoft (NASDAQ:MSFT). Isso está pesando no desempenho do NASDAQ versus o Dow. Também está pesando sobre a recente recuperação em Wall Street. Isso significa que esta semana pode ser fundamental para as perspectivas de médio prazo. Os suportes precisam ser mantidos para evitar que outro rali seja usado como uma chance de vender.

Futuros do S&P 500 – A recuperação recuou para o suporte de breakout entre 3775/3820. Este é um momento importante para Wall Street. Um movimento abaixo do suporte em 3735 sugeriria que o rali está falhando e poderia abrir novas vendas.

Futuros do NASDAQ 100 - Tendo falhado em quebrar acima da resistência chave de 11728, os futuros do índice de tecnologia caíram fortemente. Um fechamento abaixo da mínima mais alta em 10935 abortaria a recuperação e reabriria a mínima de outubro de 10485.

Futuros do Dow – O Dow tem muito pouca ponderação tecnológica e se manteve muito melhor do que o NASDAQ e o S&P 500. Mesmo que o mercado esteja sobrecarregado, há um bom suporte de pivô entre 30970/31380. A resistência em 32660 é uma barreira importante.

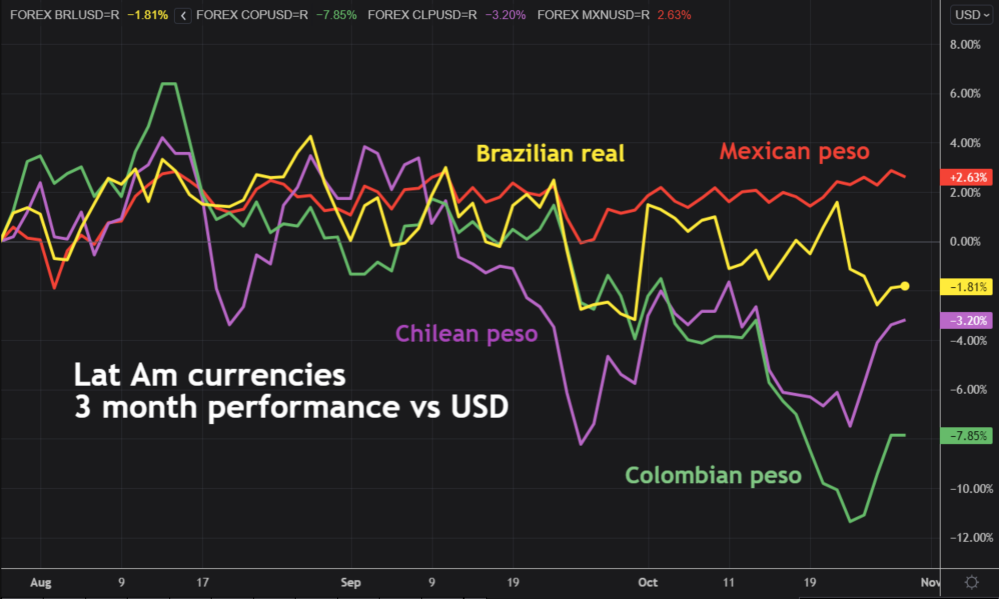

América Latina

Real brasileiro (BRL)

Com um desempenho contínuo e estável em relação ao dólar, o BRL perdeu um rali “pivô do Fed” que outras moedas latino-americanas mais voláteis (como CLP e COP) experimentaram. No entanto, continuamos a favorecer a estabilidade variável do BRL com um pivô do Fed e uma correção do USD ainda por ser determinada.

USD/BRL – as falhas altistas estão vindo consistentemente entre 5,3600/5,4600. No entanto, há um viés positivo marginal para o RSI (entre 40/65) que está deixando uma corrida gradual de mínimas mais altas e um viés para os máximos do intervalo. O suporte em 5,1700 é uma mínima mais alta.

Peso mexicano (MXN)

Com a expectativa de que o PIB melhore marginalmente para 1,1% trimestralmente no terceiro trimestre, isso deve ajudar a sustentar o desempenho superior contínuo (embora gradual) do MXN. No entanto, um movimento de contração do PMI de manufatura seria menos encorajador.

USD/MXN – Um leve viés de desempenho superior do MXN ocorreu, pois o USD teve uma correção recente. Isso está pesando no par e pressionando a banda de suporte 19,750/19,850. Uma quebra de baixa abre 19,410/19,470. A resistência em 20,175 é agora uma máxima mais baixa.