Introdução

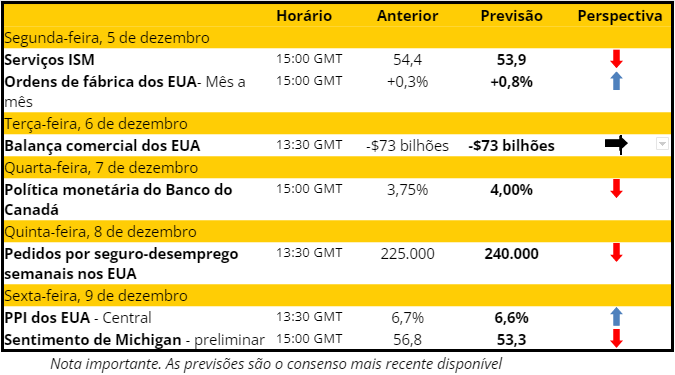

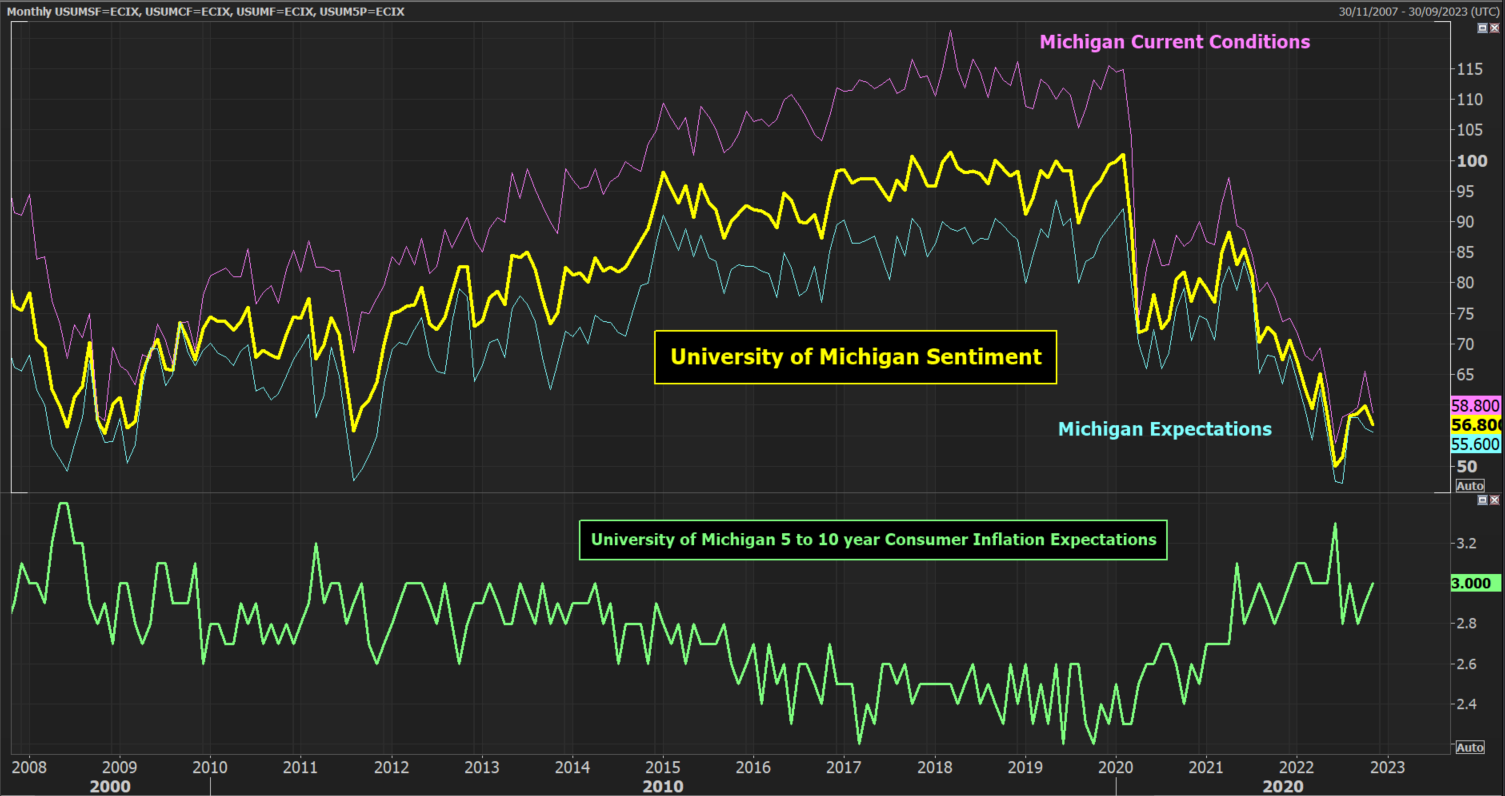

É uma semana mais calma no calendário econômico. Os dados de nível um dos EUA estão encerrando a semana, de olho no consumidor dos EUA, com os Serviços ISM na segunda-feira e o Sentimento de Michigan preliminar na sexta-feira. O consenso é que os serviços ISM caiam ligeiramente, mas permaneçam em um território de expansão razoável; no entanto, o Sentimento de Michigan parece prestes a cair pelo segundo mês consecutivo.

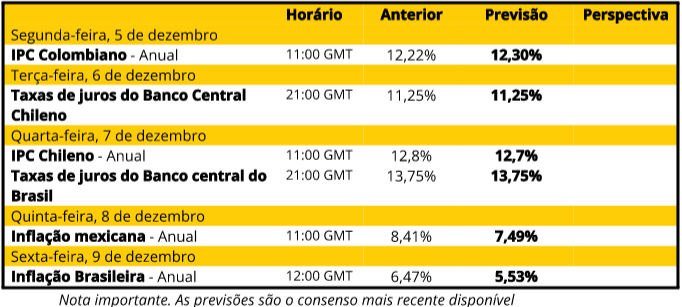

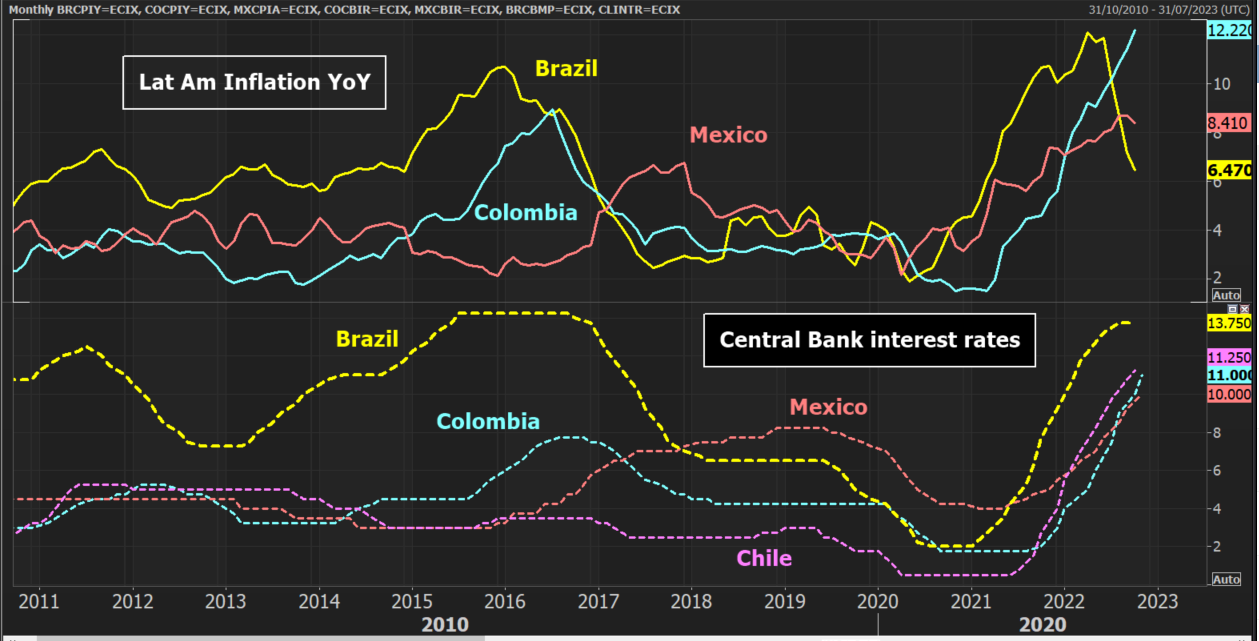

As decisões sobre taxas de juros do banco central para o RBA e o BoC também serão observadas de perto. As pontas soltas do PIB final do terceiro trimestre foram resolvidas para a zona do euro, Austrália e Japão. A balança comercial chinesa e o IPC também afetarão o sentimento do mercado. Os traders da América Latina ficarão atentos com um calendário repleto de IPC e taxas dos bancos centrais.

Fique atento a:

-

América do Norte – Serviços ISM, Pedidos de Fábrica e o PPI, com importante decisão do Banco do Canadá

-

Europa – Vendas no varejo da zona do euro, pedidos de fábricas alemãs e PIB final da zona do euro

-

Ásia – O Banco de Reserva da Austrália, o PIB da Austrália e do Canadá, além da inflação chinesa

-

América Latina - Inflação para a Colômbia, Chile, México e Brasil, com taxas de juros para Chile e Brasil

América do Norte

Dólar americano (USD)

Com os dados dos EUA caindo cada vez mais e os membros do Fed (mais especificamente o presidente do FOMC, Powell) inclinados para uma alta de 50 pontos-base em dezembro, há um impulso na correção do USD. Continua a ser alimentado pela tendência descendente para os rendimentos do Tesouro dos EUA. Com os rendimentos dos EUA e o dólar ainda fortemente correlacionados negativamente, o rendimento de 10 anos dos EUA quebrando decisivamente abaixo de 3,56% seria uma quebra confirmada que abriria mais queda para o dólar. Isso deixaria o índice do dólar se movendo decisivamente abaixo da mínima de agosto em 104,64 e completaria um grande topo.

Embora o ISM e o Sentimento de Michigan sejam observados, há uma falta de dados significativos esta semana. O foco estará nos últimos dias antes do início do período de "blecaute" do Fed e em qualquer palestrante do Fed na programação.

Dólar Canadense (CAD)

Espera-se que o cauteloso Banco do Canadá aumente as taxas em apenas 25bps esta semana. Anteriormente, liderava o Fed aos aumentos, mas recuou cada vez mais nas últimas semanas. Isso está pesando muito no desempenho do CAD.

-

USD/CAD – O CAD está lutando apesar da ampla correção do USD. O topo que foi concluído no USD/CAD abaixo de 1,3500 ainda implica 1,3020, no entanto, a recente ação do preço mostra uma base de suporte crescente. Há uma mínima mais alta em 1,3315 acima da mínima-chave de novembro de 1,3220. O impulso do RSI está pairando em torno de 50 e a perspectiva está se tornando mais neutra.

Commodities

A queda contínua nos rendimentos do Tesouro e as perspectivas corretivas para o USD ainda são amplamente favoráveis aos preços das commodities e, especificamente, dos metais. A prata continua a superar o ouro durante as fases de risco positivo.

Espera-se que a decisão da OPEP+ sobre a produção continue os atuais níveis de produção. O petróleo tem recebido suporte por notícias do lado da demanda, com a China diminuindo ligeiramente suas restrições à COVID. No entanto, é provável que as perspectivas para o petróleo bruto Brent abaixo de $100 continue.

-

Petróleo Bruto Brent - Com a recuperação na área de pivô de médio alcance entre $88,25/$90,40 vacilante, esta é uma semana importante para as perspectivas de médio prazo. Percorrer a tendência de baixa de quatro semanas pode resultar em um novo teste das mínimas de $81,40/$83,50. Acima de $90,40 envolve uma recuperação adicional.

-

Ouro – O grande padrão de base de fundo duplo continua a implicar recuperação para $1.844. O suporte da linha de pescoço é forte em torno de $1.728/$1.735 e com forte impulso, a fraqueza é uma chance de compra. Uma correção de suporte em $1.767/$1.786 seria uma boa base para movimentos acima de $1.808 em direção à meta.

-

Prata – Os breakouts através da resistência refletem as perspectivas de alta de curto a médio prazo. A fraqueza continua sendo uma chance de compra, e qualquer mínima mais alta entre $21,60/$22,25 seria uma oportunidade para os touros. Acima de $23,25, a resistência é de $23,95.

Wall Street

A recuperação do risco permanece intacta, enquanto os rendimentos dos títulos dos EUA continuam a baixar e o USD é corretivo. Isso contribui para a recuperação em Wall Street. Continuamos a acreditar que há potencial de alta na recuperação da NASDAQ, mas ainda parece ser um movimento com o freio de mão puxado.

-

Futuros do S&P 500 – A recuperação a médio prazo continua a ultrapassar o intervalo de 3912/4050. Um movimento acima de 4145 seria a próxima etapa mais alta. A fraqueza no suporte de fuga é uma chance de comprar, com a alta da média móvel de 21 dias sendo uma boa base de suporte.

-

Futuros do NASDAQ 100 – A recuperação ainda está lutando por uma tração ascendente. No entanto, ainda há um viés positivo com o RSI mantendo-se consistentemente acima de 50 agora. Os touros podem estar prontos para testar a tendência de baixa primária esta semana, com a próxima resistência em 12955. Existe um bom suporte entre 11465/11730.

-

Futuros Dow - A forte tendência de mínimas mais altas continua, embora a tendência de alta tenha sido quebrada na semana passada. No entanto, com o RSI diário consistentemente entre 55/70, há um forte impulso e procuramos usar a fraqueza como uma oportunidade de compra. Há suporte entre 33620/34245 esta semana. A próxima resistência importante é a máxima mais baixa de abril de 35410.

América Latina

Real brasileiro (BRL)

Como os rendimentos dos títulos do governo brasileiro recuaram na semana passada, o BRL se envolveu em uma recuperação de curto prazo. A expectativa de uma redução consistente da inflação enquanto a taxa do banco central deve permanecer elevada em 13,75% deve ajudar a sustentar o real, por enquanto. Será interessante ver por quanto tempo o banco central manterá as taxas tão altas. Qualquer sinal de um corte de taxa pode começar a pesar sobre o BRL.

-

USD/BRL –após o fracasso de alta algumas semanas atrás, que puxou o par de volta de 5,5000, houve um recuo mais uma vez na faixa de vários meses. O suporte está em torno de 5,0500 em direção à resistência agora em 5,46/5,56. Os indicadores técnicos apontam para uma flutuação contínua dentro do intervalo e somos neutros.

Peso mexicano (MXN)

A força contínua e constante do MXN permanece impressionante. Com a inflação prestes a cair novamente, o banco central deve ficar em espera, por enquanto. No entanto, a perspectiva de cortes nas taxas pode começar a se tornar um problema que começará a pesar sobre o MXN nas próximas semanas.

-

USD/MXN – O MXN se fortaleceu para níveis não vistos desde março de 2010, com as tendências de USD/MXN decididamente mais baixas e caindo abaixo da área de suporte 19,250/19,400 (que agora também é a resistência inicial). O próximo suporte importante da nota é em torno de 18,550 de fevereiro de 2010, o nível imediatamente antes da COVID.