Investing.com – Dando a largada na temporada de balanços dos grandes bancos brasileiros, o Santander Brasil (BVMF:SANB11) divulga indicadores financeiros aos investidores e ao mercado em geral nesta terça-feira, 30. A expectativa de analistas é de que a instituição financeira siga em sua trajetória de recuperação, com melhorias no lucro e na rentabilidade, ainda que com bases de comparação mais fáceis. Além disso, após trimestres com benefícios fiscais, a tendência deve ser revertida.

Quer investir em empresas do setor financeiro, mas não sabe qual escolher? Hoje você está com sorte! Além de preços até 40% OFF, daremos aos leitores deste artigo InvestingPro um DESCONTO ADICIONAL. Basta usar o código de desconto INVESTIR ao se inscrever em nossos planos Pro ou Pro+ de 1 ou 2 anos. Clique aqui e aplique já sua promoção!

De acordo com o Bank of America (NYSE:BAC) (BofA), o Santander “apresentará sinais de melhoria e um sólido crescimento do lucro líquido na base anual, o melhor do setor, embora a partir de níveis baixos”. A estimativa do BofA é de um lucro líquido recorrente de R$2,855 bilhão, um avanço trimestral de 30% e anual de 33%. Enquanto isso, a estimativa é de um retorno sobre o patrimônio (ROE, na sigla em inglês) de 13,3%, ante 10,4% no quarto trimestre.

Para o BofA, o relatório deve confirmar o entendimento de que os resultados estão indo na direção certa, com normalização do NII do mercado e provisões. “Embora o NPL possa falhar a nossa ligeira expectativa de melhoria, dados os efeitos negativos da normalização da carteira renegociada, isto não deverá pesar nas provisões - prevemos uma diminuição dos encargos com provisões de 10% em termos homólogos e trimestrais”. O BofA possui classificação neutra para os papéis, com preço-alvo de R$32.

A Genial Investimentos estima um lucro líquido de R$2,8 bilhões, ou uma alta anual de 27,6% em relação ao quarto trimestre e de 31,4% em relação ao mesmo período do ano anterior. “Esperamos que o trimestre seja beneficiado por uma melhora no nível de provisão para devedores duvidosos e um nível de despesas mais normalizado. Além disso, acreditamos que neste trimestre a margem com mercado volte finalmente a ficar no positivo, deixando de ser um detrator da linha de receita como ocorreu ao longo de 2023”, avaliam os analistas.

O relatório da Genial indica ainda que a alíquota de imposto tende a ficar em níveis baixos, mas revertendo o crédito fiscal que a instituição teve nos últimos trimestres, quando o imposto contribuiu para o lucro no período. “Apesar do bom desempenho do lucro, prevemos que a rentabilidade (ROE) ainda permanecerá relativamente baixa, atingindo apenas 12,8%”, ponderam os analistas. A recomendação é neutra, com preço-alvo de R$31,8.

Já o Itaú BBA entende que o Santander Brasil terá dados mistos, com lucros estimados em R$2,8 bilhões, mas ainda pressionamos pela rentabilidade, com ROE previsto em 13%. De acordo com os analistas do banco, isso ocorre porque “as despesas com provisões continuam a pesar na carteira de empréstimos em condições favoráveis e na dinâmica do NII, parcialmente compensado por despesas operacionais mais baixas”. O BBA espera ainda deterioração dos NPL diante da renegociação da carteira, ainda que outros indicadores futuros tendam a apontar para melhores tendências para o ano. O Itaú BBA enxerga receitas de R$19,83 bilhões.

Já o BTG (BVMF:BPAC11) estima um lucro líquido de R$2,760 bilhões para o Santander.

O que o InvestingPro diz sobre o Santander Brasil

O InvestingPro, plataforma premium do Investing.com, projeta um lucro por ação (LPA) de R$0,76 para as Units neste balanço, com receita estimada em R$19,807 bilhões.

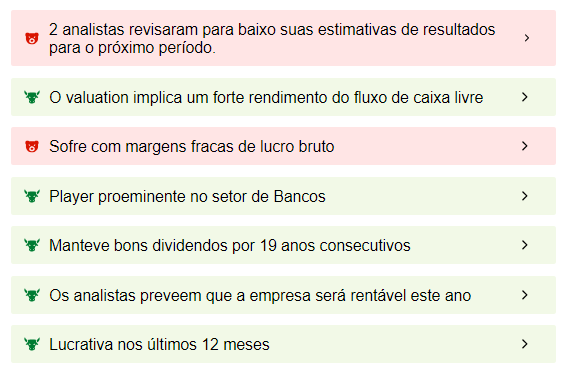

O banco sofre com margens fracas e dois analistas revisaram para baixo suas projeções de resultados para o próximo ano, segundo o InvestingPro. No entanto, as Protips, que são insights de inteligência artificial (IA) baseadas em indicadores fundamentalistas, indicam que a companhia pagou bons dividendos por 19 anos consecutivos.

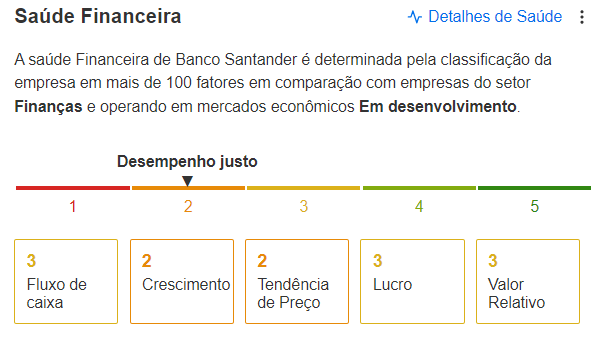

A saúde financeira do Santander Brasil é avaliada como desempenho justo, com nota dois, de métrica que vai de um a cinco.

O preço-justo das Units é estimado em R$33,58, segundo quatro modelos de investimentos compilados pelo InvestingPro. O alvo de 11 analistas é mais pessimista, em R$29,88.

Quer investir em empresas do setor financeiro, mas procura mais dados sobre elas? Para ter acesso aos modelos financeiros referentes ao preço-justo indicado no InvestingPro, histórico de demonstrações financeiras, retorno com dividendos, relação de preço por lucro e comparação com pares de todas as empresas brasileiras, além de mais de 135.000 ações de todo o mundo, acesse a plataforma!

Supere o mercado com os melhores insights com até 40% de desconto no InvestingPro! Para um desconto EXTRA, use o cupom INVESTIR para as assinaturas anuais e de 2 anos do Pro e Pro+

Veja como aplicar o cupom no vídeo abaixo