Este artigo foi escrito exclusivamente para o Investing.com.

- Sondando o nível de US$1800

- Razões para o ouro brilhar

- Barrons fez excelente analogia com inflação

- Toda correção foi oportunidade de compra neste século

- Níveis a serem observados no mercado futuro do ouro

O ouro foi a primeira commodity a registrar nova máxima histórica após o surgimento da pandemia global em 2020. Em agosto do ano passado, o metal amarelo superou o nível de US$2000 por onça pela primeira vez e atingiu o pico de US$2063 no mercado futuro da Comex.

O ouro já vinha em tendência de alta antes da disseminação da Covid-19 pelo mundo. Em junho de 2019, o metal precioso fez um rompimento altista, quando seus preços ultrapassaram a máxima de junho de 2016, a US$1377,50. O metal quebrou recordes de preço em euros, libras esterlinas, ienes e na maioria das outras moedas em 2019 e 2020, antes de realizar o mesmo feito em dólares.

Desde que alcançou o pico histórico, o ouro vem registrando máximas descendentes, ao passar o bastão de alta para outras commodities. Em 2021, a madeira serrada, cobre, paládio, carvão e outras matérias-primas alcançaram patamares recordes. Outros membros do setor, como energia, metais, grãos e outros produtos agrícolas, também foram alçados a máximas plurianuais.

A valorização das commodities traz muitas semelhanças com uma corrida de revezamento, em que uma commodity passa o bastão para a outra.

O ouro ficou em segundo plano durante os ralis registrados em outras commodities, consolidado e digerindo os ganhos de 2019 e 2020. Tudo indica que é apenas uma questão de tempo para que o bastão seja novamente passado para o metal amarelo, que está perto do ponto de pivô de US$1800 por onça.

Sondando o nível de US$1800

Desde meados de junho de 2021, o contrato futuro do ouro para dezembro na Comex está lateralizado na faixa do ponto de pivô de US$1800. O nível tem atuado como uma espécie de ímã de preços durante correções e ralis. Ao mesmo tempo, alguns indicadores técnicos mudaram desde meados de junho, quando o ouro começou a andar de lado.

Fonte: CQG

O gráfico diário ressalta algumas mudanças desde 17 de junho, quando o ouro futuro perdeu o patamar de US$1800. Os contratos em aberto na compra e na venda na Comex saíram de 476.313 para 507.616 em 2 de novembro, um aumento de 6,6%. O crescimento dessa métrica pode ser um sinal de compras de valor no mercado do ouro.

Os indicadores de momentum de preços e de força relativa estavam perto de condições sobrevendidas em 17 de junho. Em 2 de novembro, estavam abaixo de leituras neutras. A volatilidade histórica diária caiu de 18,51% para 10,62%, apontando uma ação adormecida dos preços no mercado do ouro.

Razões para o ouro brilhar

O mercado do ouro está adormecido desde novembro de 2021. O metal foi a primeira commodity a registrar nova máxima histórica, quando seus preços atingiram US$2063 em agosto de 2020. Desde então, o metal amarelo passou o bastão altista para outras commodities que atingiram máximas plurianuais. O bull market secular em commodities continuou nesta semana, com o algodão e o trigo alcançando novas máximas. As criptomoedas também estão em território de preços recordes.

Os seguintes fatores favorecem preços mais altos para o ouro nos próximos meses e anos:

- O Comitê Federal de Mercado Aberto (Fomc), autoridade monetária dos EUA, reuniu-se nesta semana e anunciou o início da desmontagem do programa de estímulos. O chamado tapering não é um aperto, já que o Fed continuará comprando títulos de dívida até meados de 2022. Da mesma forma, as taxas de juros de curto prazo não devem aumentar pelo menos até o fim de 2022. A política monetária acomodatícia favorece o ouro e outras commodities.

- O mandato de Powell, chefe do Fed, termina no início de 2022. Ainda não há indicações da Casa Branca sobre se o presidente Biden o renomeará para um segundo mandato ou o substituirá por um economista que reflita um pensamento mais “progressista” em termos de regulação, mudança climática e igualdade social. O presidente Powell tem adotado uma política considerada “dovish”, ou seja, estimulativa. Qualquer substituição seria para reforçar esse posicionamento “dovish” do banco central americano.

- O Congresso dos EUA continua debatendo o nível de gastos para o orçamento e o pacote de reconstrução da infraestrutura. Ainda que esse plano esteja em discussão, o fato é que ele deve prever gastos trilionários, o que não deixa de ser estimulativo.

- Dados do índice de preços ao consumidor (IPC) nos EUA e no mundo continuam mostrando uma alta nas pressões inflacionárias. Larry Summers, economista dos governos Clinton e Obama, alertou que poderia haver uma reedição da inflação dos anos 1970. O fundado e CEO da Square (NYSE:SQ) (SA:S2QU34) e Twitter (NYSE:TWTR) (SA:TWTR34), Jack Dorsey, também expressou preocupação no mesmo sentido ao dizer que haveria hiperinflação nos EUA e no mundo.

A inflação corrói o poder de compra das moedas fiduciárias. Apesar de o Índice Dólar apresentar viés de alta, a valorização dos preços de commodities e das criptomoedas é prova de que as moedas fiduciárias, inclusive o dólar americano, estão perdendo valor. Os governos podem emitir mais moeda a seu bel-prazer, mas a única forma de aumentar a oferta de ouro é extraindo mais metal da crosta terrestre. Ao mesmo tempo, diversos países do mundo mantêm o outro como parte das suas reservas, validando o papel do metal no sistema financeiro mundial. Além disso, a posição líquida dos governos é compradora no ouro nos últimos anos, o que continuou em 2021.

Barrons fez excelente analogia com inflação

O ouro é uma espécie de barômetro da inflação. No fim da década de 1970 e início dos anos 1980, o preço do metal atingiu a máxima recorde de US$875 por onça no contrato futuro da Comex.

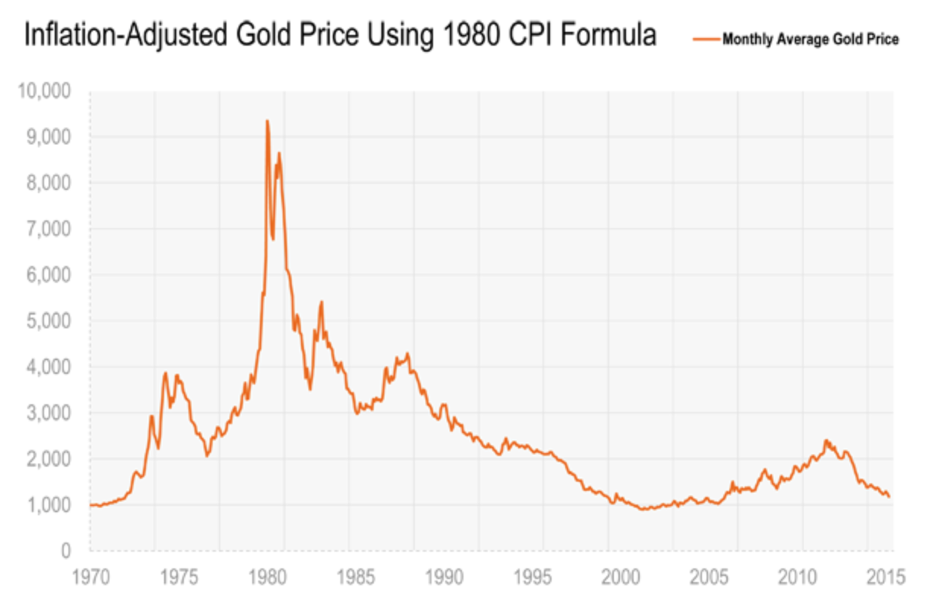

Fonte: St. Louis Federal Reserve

O gráfico mostra que o preço ajustado pela inflação do ouro na máxima de 1980 era de mais de US$9000 por onça.

Um artigo recente no portal Barrons comparava a inflação aos dinossauros que viveram na Terra há milhões de anos.

“Parece que a inflação é transitória, da mesma forma que os dinossauros foram transitórios, ou seja, existiram por muito tempo, aterrorizaram e dominaram criaturas precedentes, antes de finalmente desaparecer”.

O Fed e o Tesouro americano continuam usando o termo “transitório”, mas não fornecem qualquer horizonte de tempo para isso.

Toda correção foi oportunidade de compra neste século

Bull markets tendem a experimentar correções fortes e períodos de consolidação antes de registrarem novas máximas. O contrato futuro do ouro perdeu fôlego a US$2063 em agosto de 2020 e atingiu a mínima de US$1673,30 em março de 2021. Ao nível de US$1790 em 3 de novembro, o ouro estava abaixo do ponto médio da consolidação, que se encontra a US$1800.

A lateralização de longo prazo começou em julho de 2016, quando o ouro tocou a máxima de US$1377,50. O ouro rompeu essa máxima em junho de 2019, transformando o nível de US$1377,50 em um suporte técnico de longo prazo. Com resistência a US$2063, o ponto médio de longo prazo fica a US$1720,25 por onça. O fato é que o ouro está em um limbo, abaixo do seu ponto médio de curto prazo e acima da sua média de longo prazo.

Observando o comportamento dos preços desde a virada do século, é possível perceber que a tendência do ouro é de alta.

Fonte: CQG

O gráfico ressalta o padrão de mínimas e máximas ascendentes nos últimos vinte e dois anos, iniciado em 1999, quando o ouro tocou o fundo de US$252,50 por onça.

Há mais de duas décadas, cada recuo significativo do ouro representou uma oportunidade de compra. O gráfico mostra que a tendência continua sendo de alta, com robusto suporte técnico na máxima de julho de 2016 a US$1377,50.

Níveis a serem observados no mercado futuro do ouro

O ouro formou um padrão de cunha no curto prazo, com máximas menores e mínimas maiores, o que geralmente leva a um rompimento de topo ou fundo.

Fonte: CQG

O gráfico diário do contrato futuro para dezembro mostra que o suporte técnico está na mínima de US$29 de setembro, a US$1721.10. Pelo lado da alta, a resistência é a máxima de US$1815,50 de 22 de outubro. O ouro precisa realizar um bom movimento sustentado no nível de US$1800 para romper o padrão de máximas menores. Um movimento acima de US$1840 apagaria o padrão de baixa.

A consolidação do ouro frustrou muitos investidores otimistas com o ativo, enquanto os preços de outras commodities e das criptomoedas disparavam. No entanto, a lateralização é um sinal saudável para o mercado do ouro, enquanto ele digere o movimento até o pico recorde nominal em agosto de 2020. As pressões inflacionárias sugerem que o ouro eventualmente retomará o bastão de alta até preços maiores nos próximos meses e anos.