FLRY3: Ações da Fleury viraram Black Friday?

Introdução e contexto de mercado

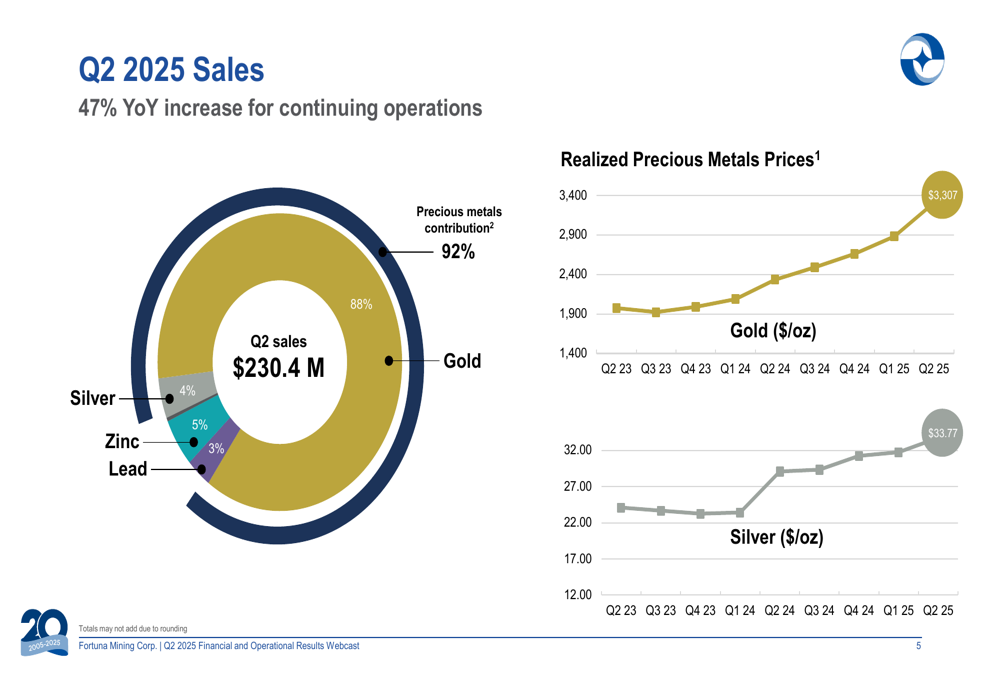

A Fortuna Mining (Nova York:FSM | TSX:FVI) apresentou seus resultados financeiros e operacionais do 2º tri 2025 em 07.08.2025, destacando crescimento significativo ano a ano em métricas-chave. A empresa se beneficiou substancialmente do aumento nos preços dos metais preciosos, com o ouro atingindo US$ 3.307 por onça e a prata a US$ 33,77 por onça durante o trimestre, enquanto simultaneamente executava iniciativas estratégicas de otimização de portfólio.

A apresentação da mineradora enfatizou sua transição para uma posição de balanço mais forte e foco em operações de maior margem, tendo se desinvestido de minas com vida útil mais curta para concentrar recursos em ativos principais com maior potencial de crescimento.

Destaques do desempenho trimestral

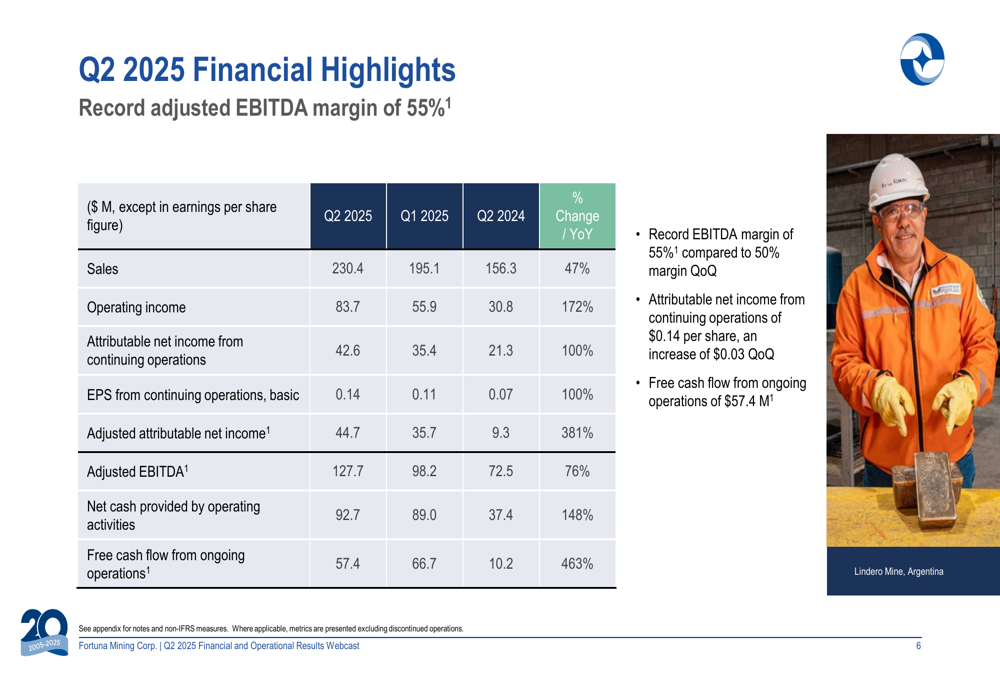

A Fortuna reportou resultados financeiros impressionantes para o 2º tri 2025, com vendas alcançando US$ 230,4 milhões, representando um aumento de 47% ano a ano para operações contínuas. A empresa atingiu uma margem EBITDA recorde de 55%, acima dos 50% no trimestre anterior, refletindo tanto os preços mais altos dos metais quanto as eficiências operacionais.

Como mostrado no slide de destaques financeiros a seguir, o lucro operacional aumentou 172% ano a ano para US$ 83,7 milhões, enquanto o lucro líquido atribuível de operações contínuas dobrou para US$ 42,6 milhões, traduzindo-se em LPA básico de US$ 0,14 por ação:

O fluxo de caixa livre das operações em andamento atingiu US$ 57,4 milhões, um aumento substancial de 463% em comparação com o mesmo período do ano passado, embora ligeiramente inferior aos US$ 66,7 milhões gerados no 1º tri 2025. O EBITDA ajustado da empresa subiu para US$ 127,7 milhões, representando uma melhoria de 76% ano a ano.

Resultados operacionais

A Fortuna produziu 71.229 onças equivalentes de ouro (GEO) durante o 2º tri 2025, mantendo a empresa no caminho para atingir sua meta de produção anual. A produção foi distribuída entre três operações contínuas, com a Mina Séguéla na Costa do Marfim contribuindo com a maior parte: 38.186 onças de ouro.

A distribuição da produção por mina mostra uma produção relativamente estável em comparação com o trimestre anterior:

As métricas de custo mostraram alguns aumentos em comparação com o 1º tri 2025, com o custo de caixa consolidado por GEO subindo para US$ 929 de US$ 866, e o custo total de manutenção (AISC) aumentando para US$ 1.932 por GEO de US$ 1.752. Esses aumentos foram atribuídos a atividades de decapagem mais altas planejadas em Séguéla, onde o AISC subiu para US$ 1.634 por onça, de US$ 1.290 no trimestre anterior.

A composição de vendas da empresa permanece fortemente ponderada para o ouro, que representou 88% do total de vendas, seguido por prata (4%), zinco (5%) e chumbo (3%). Essa combinação de metais, juntamente com o aumento dos preços dos metais preciosos, impulsionou o crescimento substancial da receita:

Iniciativas estratégicas

Um componente-chave da estratégia da Fortuna tem sido a otimização de seu portfólio de ativos. Durante o trimestre, a empresa concluiu a alienação de suas minas San Jose e Yaramoko, gerando receitas brutas de US$ 83,8 milhões, evitando aproximadamente US$ 50 milhões em custos futuros de fechamento.

Esse reposicionamento estratégico permite que a administração concentre recursos em ativos de maior margem e vida útil mais longa, fortalecendo o balanço. A empresa também está avançando em seus projetos de crescimento, notadamente em Diamba Sud, onde os recursos de ouro aumentaram significativamente:

O projeto Diamba Sud viu um aumento de 53% nos recursos Indicados para 724.000 onças de ouro e um aumento de 93% nos recursos Inferidos para 285.000 onças. A Fortuna está visando a conclusão de uma Avaliação Econômica Preliminar (PEA) para o projeto no 4º trimestre de 2025, potencialmente adicionando outra via de crescimento ao seu portfólio.

Balanço e liquidez

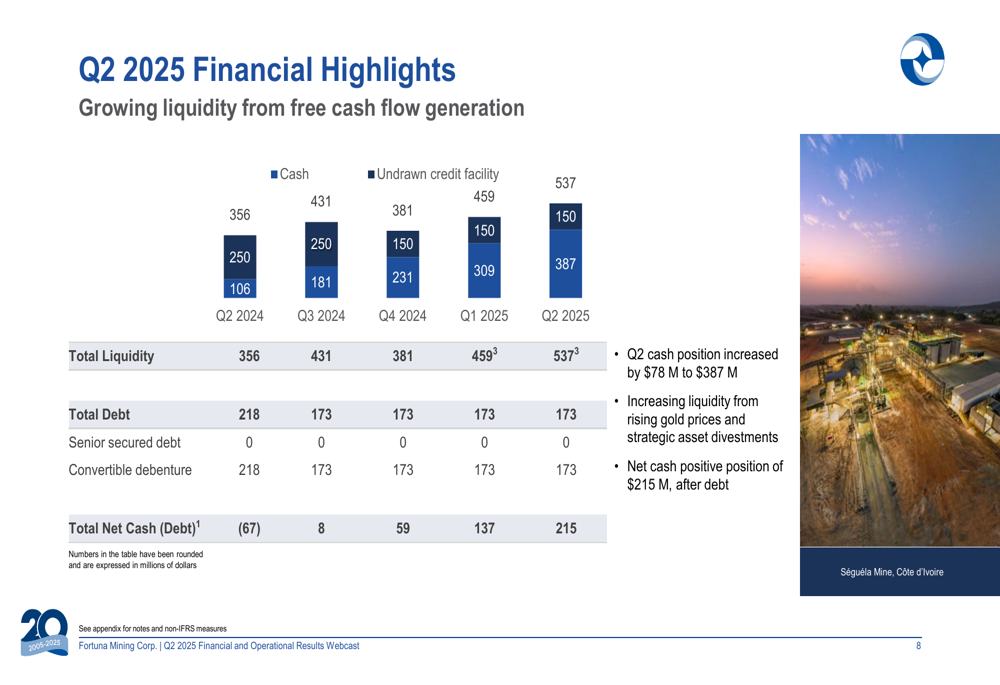

A posição financeira da Fortuna fortaleceu-se consideravelmente durante o trimestre, com liquidez total atingindo US$ 537 milhões e uma posição de caixa líquido de US$ 215 milhões. Isso representa uma melhoria substancial em relação à posição de dívida líquida reportada um ano antes.

O gráfico a seguir ilustra a crescente posição de liquidez da empresa nos últimos trimestres:

O caixa aumentou em US$ 78 milhões para US$ 387 milhões no 2º tri, impulsionado pelo forte fluxo de caixa operacional, receitas de desinvestimentos de ativos e aumento dos preços do ouro. A empresa manteve sua dívida total em US$ 173 milhões, inalterada em relação aos trimestres anteriores, resultando na posição positiva de caixa líquido.

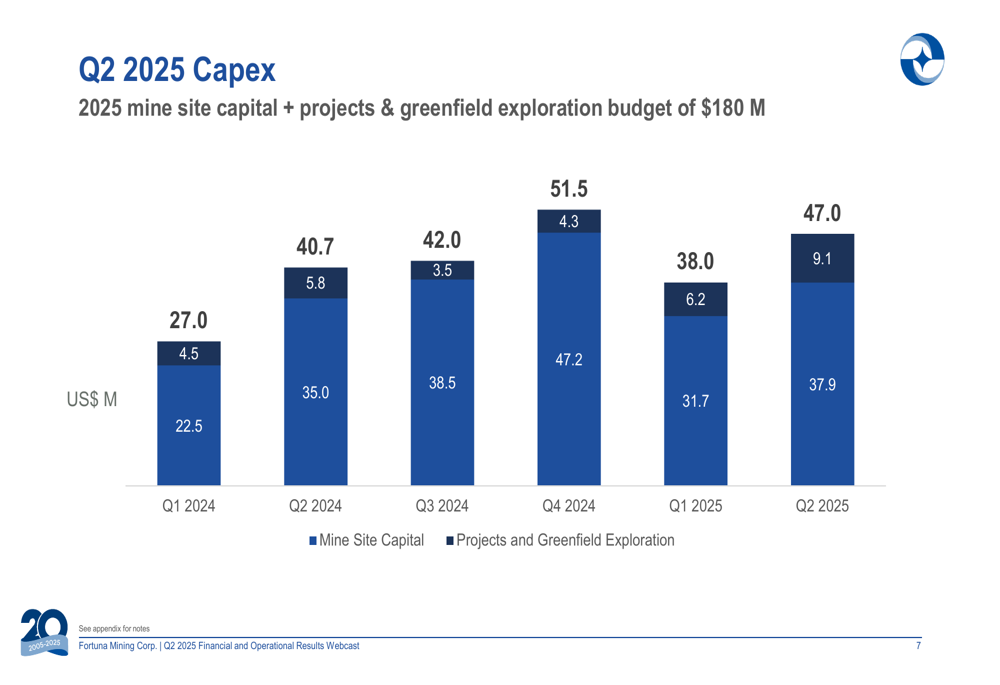

Os investimentos de capital para o trimestre totalizaram US$ 47 milhões, compreendendo US$ 37,9 milhões em capital de mina e US$ 9,1 milhões em projetos e exploração greenfield. Isso representa um aumento em relação aos US$ 38 milhões gastos no 1º tri 2025, refletindo o investimento contínuo da empresa em iniciativas de crescimento:

Orientações futuras

A Fortuna manteve sua orientação de produção para 2025 de 309.000 a 339.000 onças equivalentes de ouro a um custo total de manutenção de US$ 1.670 a US$ 1.765 por GEO. A orientação inclui produção esperada de ouro de 265.000 a 290.000 onças, com a mina Séguéla na Costa do Marfim projetada para ser a produtora de menor custo, com AISC de US$ 1.500 a US$ 1.600 por onça.

Olhando para o futuro, a empresa destacou que sua operação em Séguéla está no caminho para aumentar a produção de ouro em 2026, com orientação de 160.000 a 180.000 onças apenas dessa mina. A próxima PEA para Diamba Sud no 4º trimestre de 2025 fornecerá maior visibilidade sobre o pipeline de crescimento da empresa.

Com seu balanço fortalecido, portfólio otimizado e exposição a fortes preços de metais preciosos, a Fortuna parece bem posicionada para continuar entregando resultados financeiros robustos enquanto avança suas iniciativas de crescimento.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: