Esta small cap decolou +30% no mês e a disparada pode estar apenas começando

Introdução e contexto de mercado

A Kaiser Aluminum Corporation (NASDAQ:KALU) apresentou os resultados financeiros do segundo trimestre de 2025 em 24.07.2025, destacando melhoria no desempenho financeiro e posicionamento estratégico, apesar dos desafios contínuos em certos segmentos de mercado. As ações da empresa fecharam a US$ 92,43 antes da divulgação dos resultados, representando uma recuperação significativa em relação à mínima de 52 semanas de US$ 46,81 e aproximando-se da máxima de 52 semanas de US$ 96,43.

Após um primeiro trimestre que registrou um impressionante resultado acima das expectativas no LPA, mas abaixo nas receitas, a apresentação do 2º tri da Kaiser focou em seu progresso em direção às metas de margem e nos benefícios esperados dos grandes investimentos de capital que estão próximos da conclusão. A empresa está navegando em um ambiente de mercado complexo com desempenho variado em seus segmentos-chave, mantendo seu compromisso com o crescimento de longo prazo e valor para os acionistas.

Destaques do desempenho trimestral

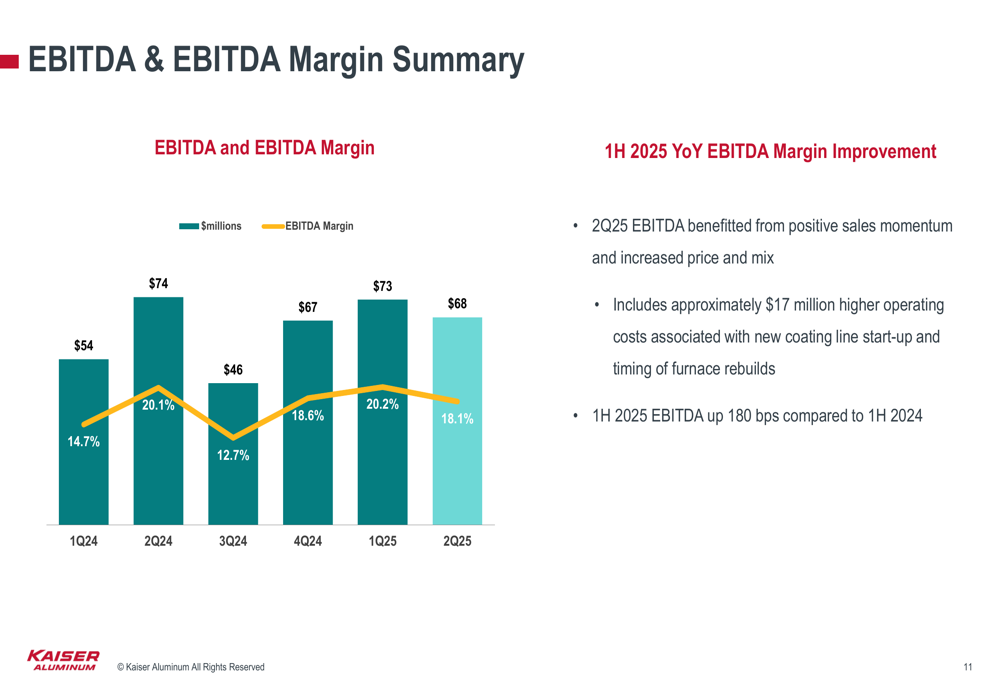

A Kaiser reportou um EBITDA de US$ 68 milhões no 2º tri de 2025, com margem EBITDA de 18,1%, mostrando forte precificação e mix de produtos aprimorado, juntamente com preços favoráveis de metais. Embora isso represente uma leve queda em relação aos US$ 73 milhões de EBITDA do 1º tri de 2025, a empresa enfatizou que continua alinhada com seus objetivos estratégicos.

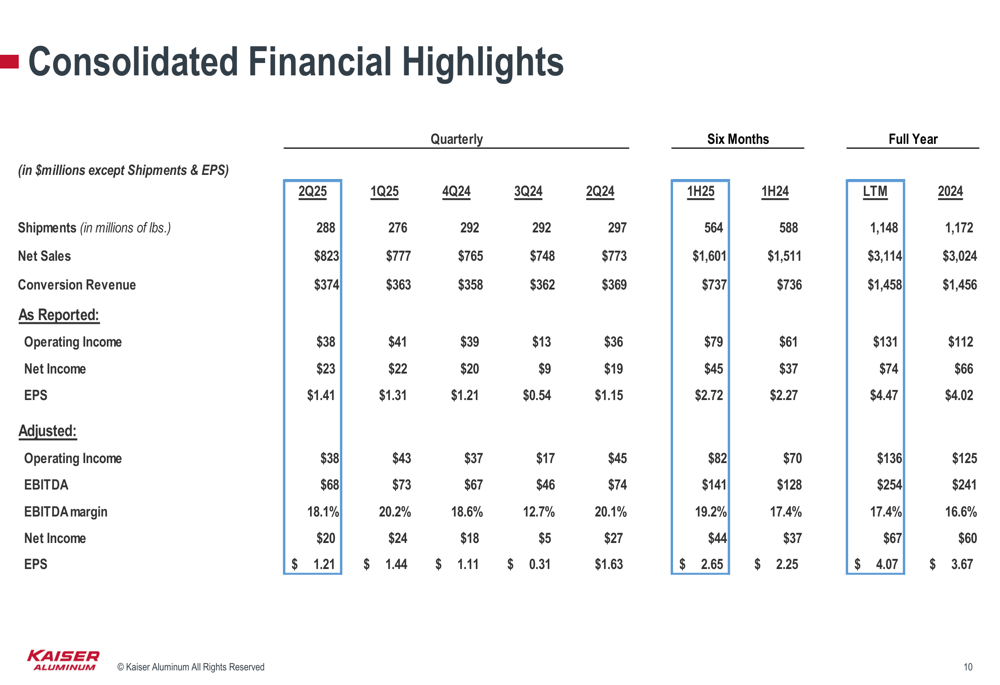

Como mostrado na tabela de destaques financeiros consolidados a seguir, a Kaiser continua demonstrando desempenho sólido em métricas-chave:

A empresa observou que o EBITDA do 2º tri de 2025 incluiu aproximadamente US$ 17 milhões em custos operacionais mais elevados associados à inicialização da nova linha de revestimento e ao cronograma de reconstrução de fornos. Apesar desses aumentos temporários de custos, a margem EBITDA da Kaiser mostra uma tendência positiva, com a margem EBITDA do primeiro semestre de 2025 aumentando 180 pontos base em comparação com o mesmo período de 2024.

O gráfico a seguir ilustra a progressão do EBITDA e da margem da Kaiser nos últimos trimestres:

Análise de mercados finais

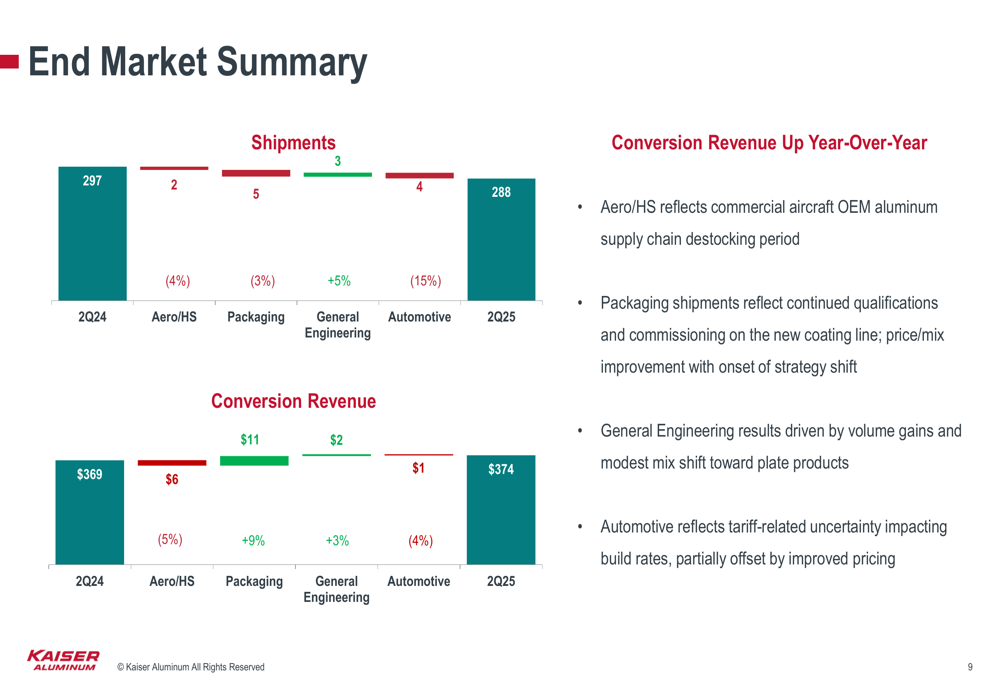

O desempenho da Kaiser varia significativamente entre seus quatro segmentos-chave de mercado, cada um enfrentando dinâmicas e desafios únicos. A empresa forneceu um detalhamento detalhado de remessas e receita de conversão por mercado final:

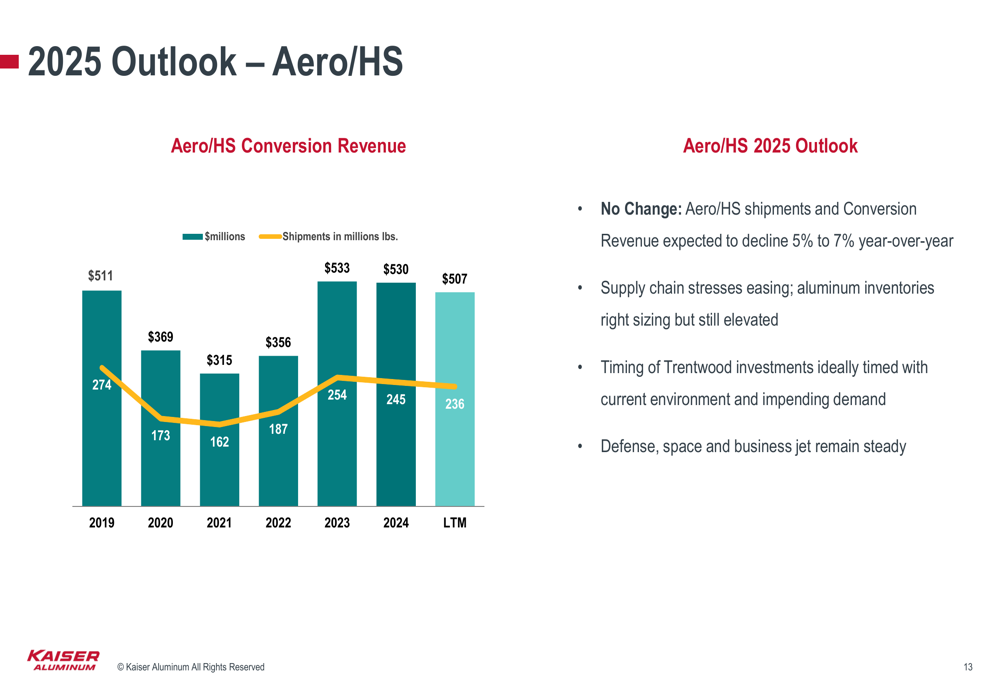

No segmento aeroespacial e de alta resistência (Aero/HS), a Kaiser relatou que as cadeias de suprimentos de alumínio para fabricantes de aeronaves comerciais estão passando por um período de redução de estoques. Apesar desse desafio temporário, a empresa mantém uma perspectiva positiva de longo prazo para este segmento, como ilustrado no gráfico a seguir:

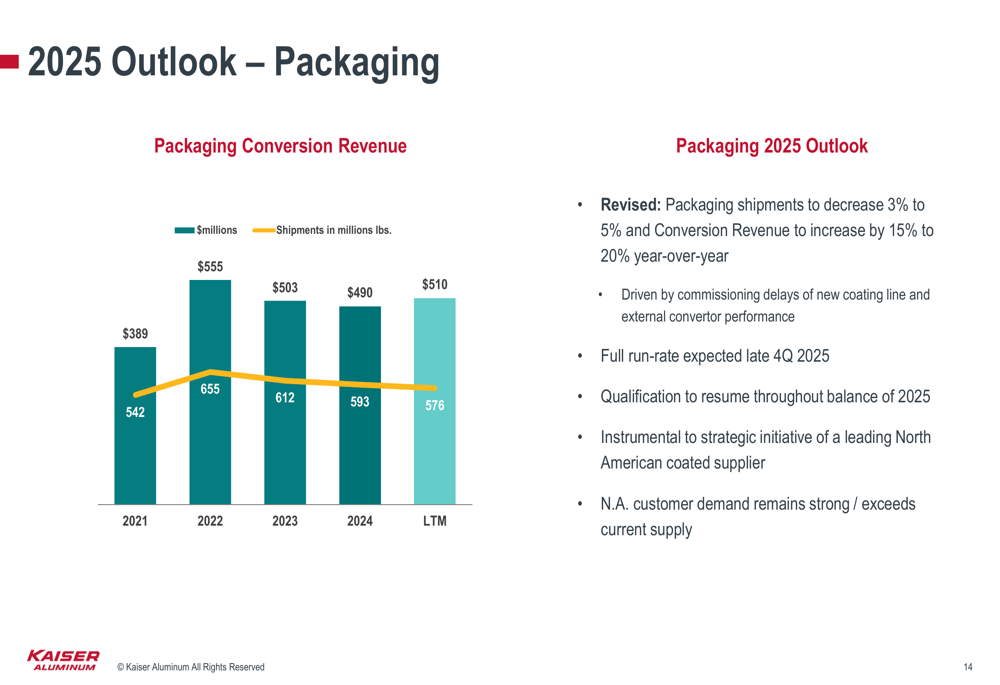

O segmento de embalagens mostra dinâmicas de preço/mix em melhoria à medida que a Kaiser implementa sua mudança estratégica, embora as remessas reflitam qualificações em andamento e comissionamento na nova linha de revestimento:

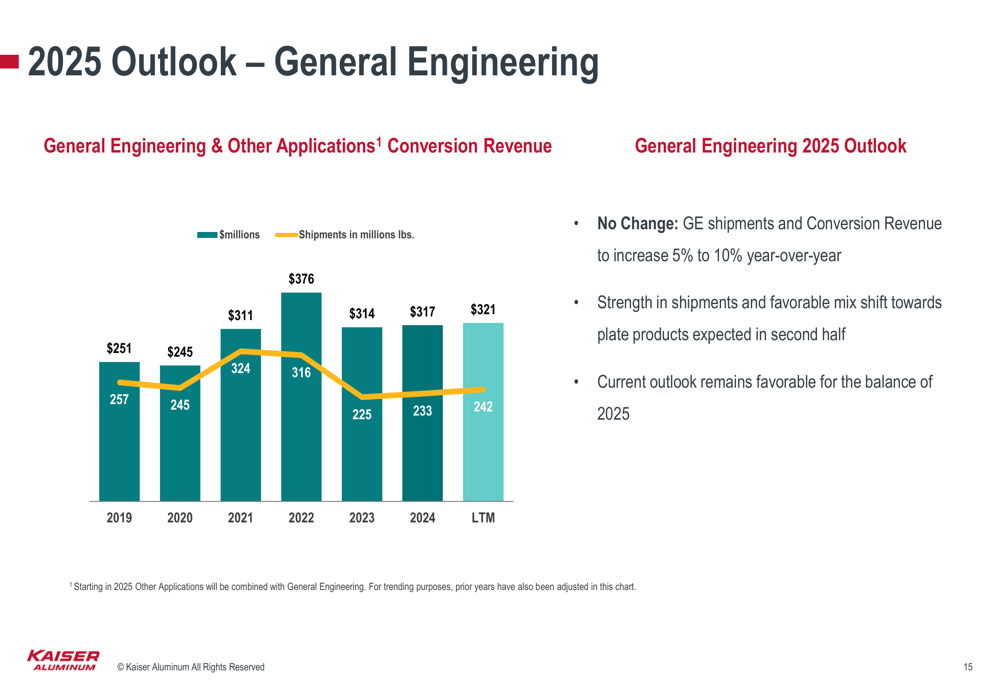

Os resultados de Engenharia Geral foram impulsionados por ganhos de volume e uma modesta mudança de mix em direção a produtos de chapas, com uma perspectiva favorável para o restante de 2025:

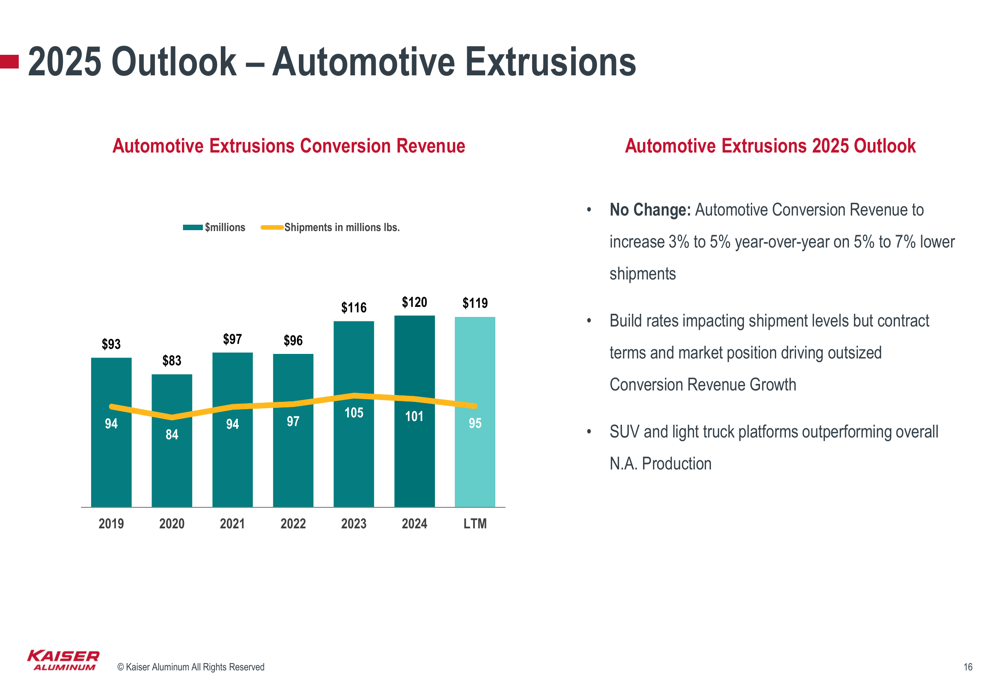

No segmento Automotivo, a Kaiser observou que a incerteza relacionada a tarifas está impactando as taxas de produção, embora isso seja parcialmente compensado por melhores preços:

Iniciativas estratégicas e investimentos

A Kaiser enfatizou que seus investimentos estratégicos estão bem sincronizados para posicionar a empresa para crescimento futuro. Duas iniciativas-chave destacadas na apresentação incluem:

1. Linha de revestimento por rolos Warrick: As qualificações de clientes estão em andamento, com operação em plena capacidade esperada para o final do 4º tri de 2025. Este investimento é descrito como "instrumental para a iniciativa estratégica de se tornar um fornecedor líder norte-americano de produtos revestidos."

2. Trentwood Fase VII: Em andamento para conclusão no início do 4º tri de 2025. Este investimento está alinhado com o ambiente atual do mercado aeroespacial e o crescimento futuro de demanda previsto.

Espera-se que esses investimentos impulsionem uma expansão significativa do EBITDA e da margem EBITDA a partir de 2026, apoiando o progresso da Kaiser em direção às metas de margem na faixa de 20% médio a alto.

Declarações prospectivas

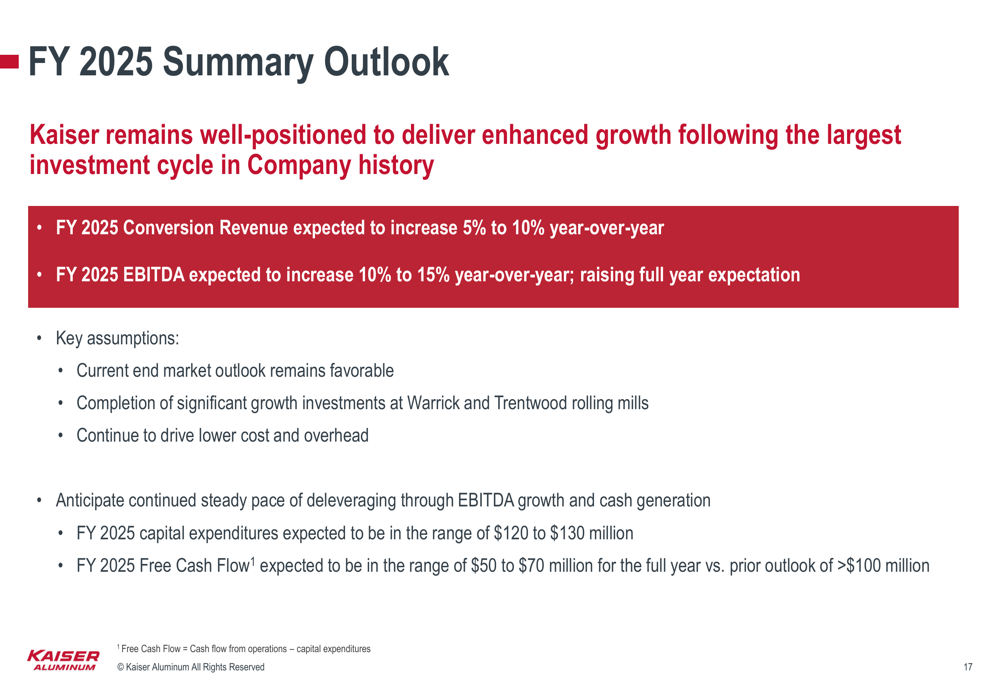

A Kaiser forneceu uma perspectiva abrangente para o ano fiscal de 2025, elevando suas expectativas de EBITDA enquanto reconhece alguns ajustes em suas projeções de fluxo de caixa livre:

Elementos-chave da perspectiva para 2025 incluem:

- Receita de Conversão com expectativa de aumento de 5-10% ano a ano

- EBITDA com expectativa de aumento de 10-15% ano a ano (elevado em relação à orientação anterior)

- Despesas de capital projetadas em US$ 120-130 milhões

- Fluxo de Caixa Livre com expectativa de US$ 50-70 milhões, revisado para baixo em relação à perspectiva anterior de >US$ 100 milhões mencionada no relatório do 1º tri

Esta revisão nas expectativas de Fluxo de Caixa Livre representa um ajuste notável em relação à perspectiva do 1º tri de 2025 da empresa, provavelmente refletindo o impacto de custos operacionais mais elevados associados a novos investimentos e desafios contínuos do mercado.

Conclusão

A apresentação do 2º tri de 2025 da Kaiser Aluminum retrata uma empresa fazendo investimentos estratégicos para crescimento de longo prazo enquanto navega por condições variadas em seus mercados finais. A orientação elevada de EBITDA sinaliza a confiança da administração nas melhorias operacionais e no posicionamento estratégico da empresa, apesar dos obstáculos temporários em certos segmentos e custos mais altos no curto prazo associados a grandes projetos de capital.

À medida que esses investimentos chegam à conclusão no final de 2025, os investidores estarão observando atentamente para ver se a Kaiser pode cumprir suas promessas de expansão significativa do EBITDA e progresso em direção às suas metas de margem de 20% médio a alto em 2026 e além. A perspectiva reduzida de Fluxo de Caixa Livre para 2025 sugere que alguma cautela pode ser justificada no curto prazo, mesmo enquanto a empresa mantém seu foco na criação de valor de longo prazo por meio de posicionamento estratégico e excelência operacional.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: