Netflix culpa Brasil por resultado abaixo do esperado no 3º tri

Introdução e contexto de mercado

A Matador Resources Company (Nova York:MTDR) apresentou seus resultados do segundo trimestre de 2025 em 23.07.2025, destacando níveis recordes de produção e eficiências operacionais contínuas. Apesar dos fortes resultados operacionais, as ações enfrentaram pressão no pré-mercado, sendo negociadas com queda de 2,9% a US$ 42,23 antes da abertura do mercado em 14.10.2025, sugerindo preocupações mais amplas do mercado ou do setor além dos fundamentos da empresa.

A empresa independente de energia, com capitalização de mercado de aproximadamente US$ 6,43 bilhões, posicionou-se favoravelmente entre seus pares, equilibrando crescimento de produção com geração de fluxo de caixa livre, mantendo um balanço sólido e retornando capital aos acionistas.

Destaques do desempenho trimestral

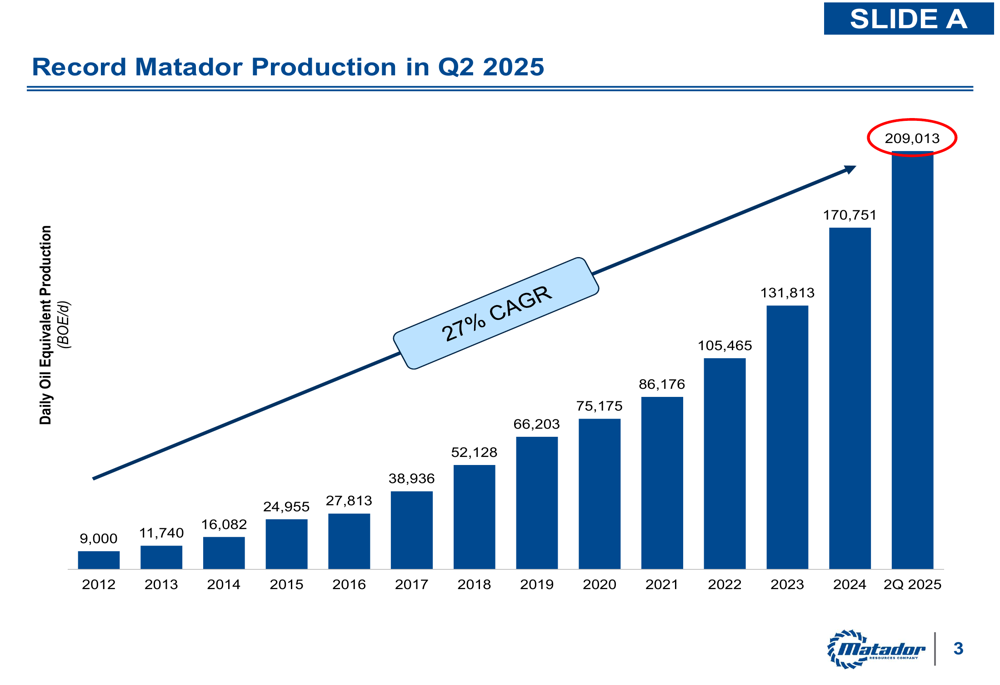

A Matador alcançou produção trimestral recorde no 2º tri 2025, com produção total atingindo 209.013 BOE/d, excedendo a faixa de orientação da empresa de 206.000-208.000 BOE/d. A produção de petróleo chegou a 122.875 Bbl/d, também superando a orientação de 121.500-122.500 Bbl/d, enquanto a produção de gás natural atingiu 516,8 MMcf/d, acima dos 507,0-513,0 MMcf/d projetados.

Como mostrado no gráfico a seguir da trajetória de crescimento da produção da Matador:

A empresa manteve uma impressionante taxa de crescimento anual composta (CAGR) de 27% na produção diária equivalente de petróleo de 2012 até o 2º tri 2025, demonstrando execução consistente de longo prazo.

Os gastos de capital permaneceram disciplinados, com despesas de capital de perfuração, completação e equipamento (D/C/E) de US$ 345,3 milhões, ficando abaixo do ponto médio da orientação (US$ 330-US$ 390 milhões). Os gastos de capital de midstream foram ainda mais favoráveis em US$ 56,2 milhões, abaixo do limite inferior da orientação (US$ 60-US$ 90 milhões).

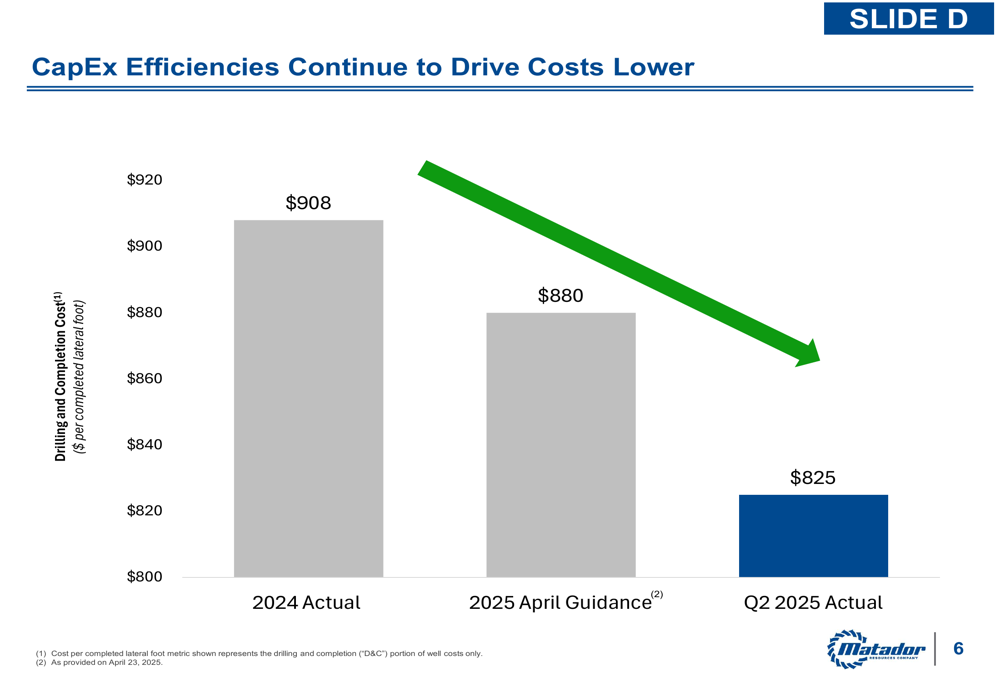

As eficiências operacionais continuam a reduzir custos, como ilustrado neste gráfico mostrando a redução nos custos de perfuração e completação:

Os custos de perfuração e completação diminuíram para US$ 825 por pé lateral completado no 2º tri 2025, abaixo dos US$ 880 na orientação de abril de 2025 e US$ 908 em 2024, representando uma melhoria de 9,1% ano a ano. Esses ganhos de eficiência têm sido cruciais para manter margens fortes apesar das pressões de custo do setor.

Análise financeira detalhada

A Matador mantém um balanço robusto com um índice de alavancagem de 0,96x, posicionando a empresa tanto para estabilidade quanto para flexibilidade estratégica. Os empréstimos RBL ficaram em US$ 390 milhões após o pagamento de US$ 15 milhões no 2º tri 2025, enquanto a liquidez RBL excedeu US$ 1,8 bilhão contra uma base de empréstimo de US$ 3,25 bilhões.

A empresa gerou US$ 132,7 milhões em fluxo de caixa livre ajustado durante o 2º tri 2025, apoiando suas iniciativas de retorno de capital. A Matador demonstrou seu compromisso com os retornos aos acionistas por meio de dividendos e recompras de ações. O dividendo anualizado atual de US$ 1,25 por ação representa um rendimento de 2,5%, e a empresa aumentou seu dividendo seis vezes nos últimos quatro anos.

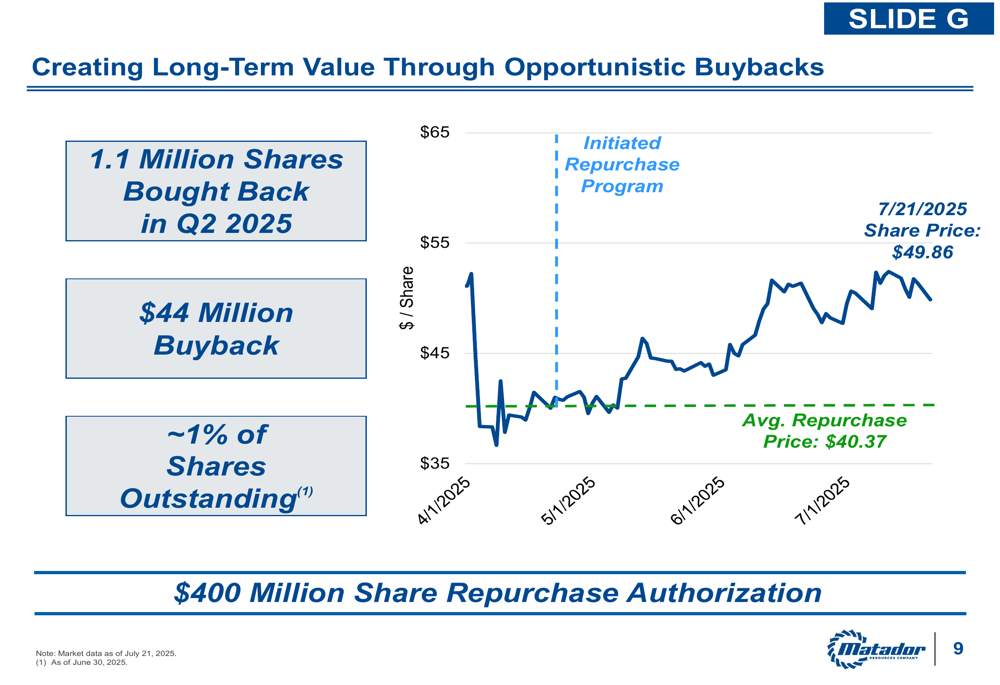

No 2º tri 2025, a Matador recomprou 1,1 milhão de ações (aproximadamente 1% das ações em circulação) por US$ 44 milhões a um preço médio de US$ 40,37 por ação, bem abaixo do preço de US$ 49,86 por ação em 21.07.2025. Essa atividade faz parte da autorização de recompra de ações de US$ 400 milhões da empresa.

O gráfico a seguir ilustra a atividade de recompra de ações da empresa:

Notavelmente, a alta administração da Matador demonstrou forte alinhamento com os acionistas, com 55 compras de ações e zero vendas de 2021 a 2025, contrastando favoravelmente com empresas concorrentes onde a venda por parte de insiders é mais comum.

Iniciativas estratégicas

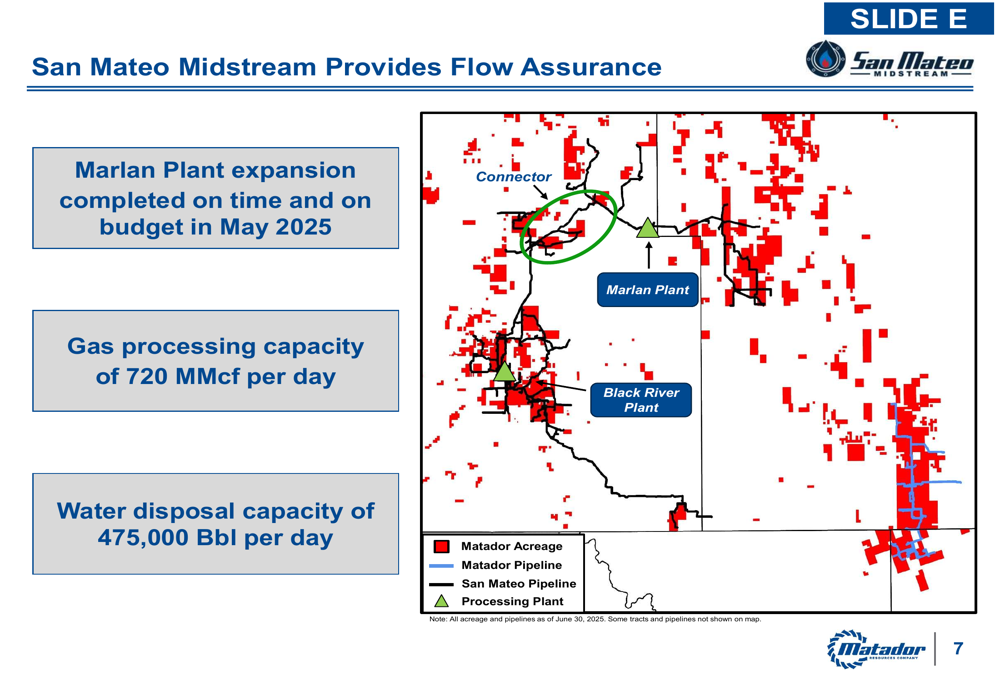

O negócio de midstream San Mateo da Matador continua sendo um ativo estratégico, proporcionando garantia de fluxo e contribuindo para o modelo de negócios integrado da empresa. A expansão da Planta Marlan foi concluída dentro do prazo e do orçamento em maio de 2025, elevando a capacidade de processamento de gás para 720 MMcf por dia e a capacidade de descarte de água para 475.000 Bbl por dia.

O mapa a seguir ilustra a posição de infraestrutura da San Mateo:

O EBITDA ajustado da San Mateo está projetado para atingir US$ 285 milhões em 2025, representando um crescimento notável de apenas US$ 12 milhões em 2016. Este negócio de midstream proporciona tanto vantagens operacionais quanto contribuições financeiras para o desempenho geral da Matador.

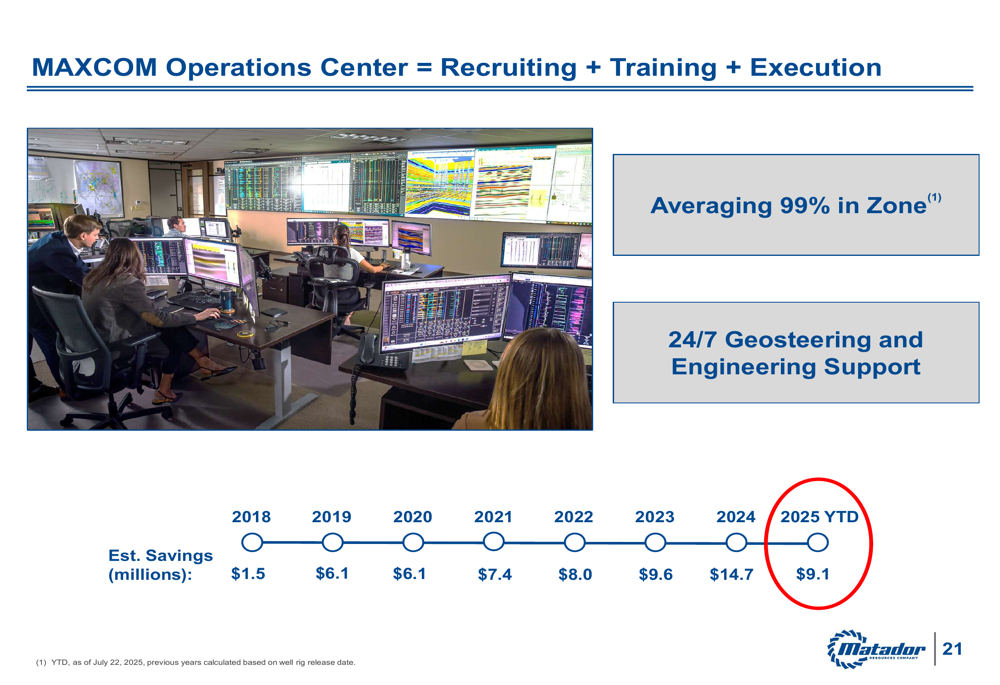

O Centro de Operações MAXCOM da empresa continua a aprimorar a eficiência operacional com suporte de geonavegação e engenharia 24/7, alcançando 99% de precisão média. As economias estimadas deste centro de tecnologia aumentaram de US$ 1,5 milhão em 2018 para US$ 9,1 milhões no acumulado do ano até 2025.

Como mostrado na seguinte imagem do Centro de Operações MAXCOM:

A Matador mantém uma posição substancial de inventário na Bacia de Delaware, com até 5.080 locais brutos (1.869 líquidos) potenciais remanescentes para perfuração futura. A empresa está atualmente operando 2.546 locais brutos (1.667 líquidos) destes, com um comprimento lateral médio de 9.800 pés, proporcionando uma reserva de 10-15 anos de inventário nas taxas atuais de desenvolvimento.

Declarações prospectivas

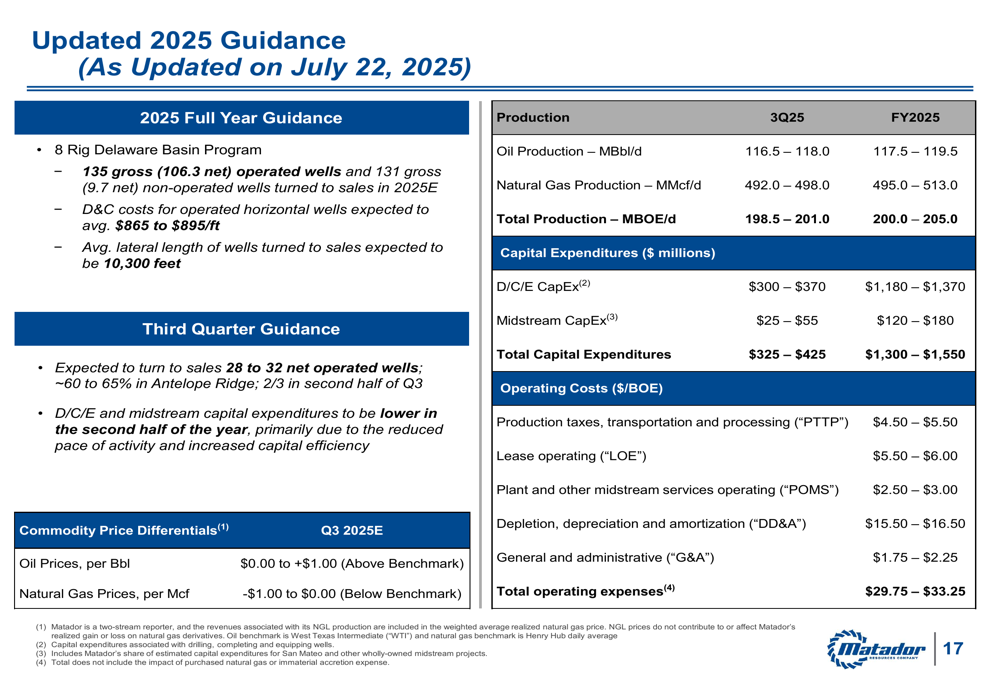

A Matador atualizou sua orientação para 2025, projetando produção de petróleo de 117,5-119,5 MBbl/d para o ano inteiro e despesas de capital D/C/E de US$ 1.180-US$ 1.370 milhões. A empresa espera colocar em produção 28-32 poços operados líquidos no 3º tri 2025, com aproximadamente 60-65% na área de Antelope Ridge.

A tabela a seguir detalha a orientação atualizada da Matador para 2025:

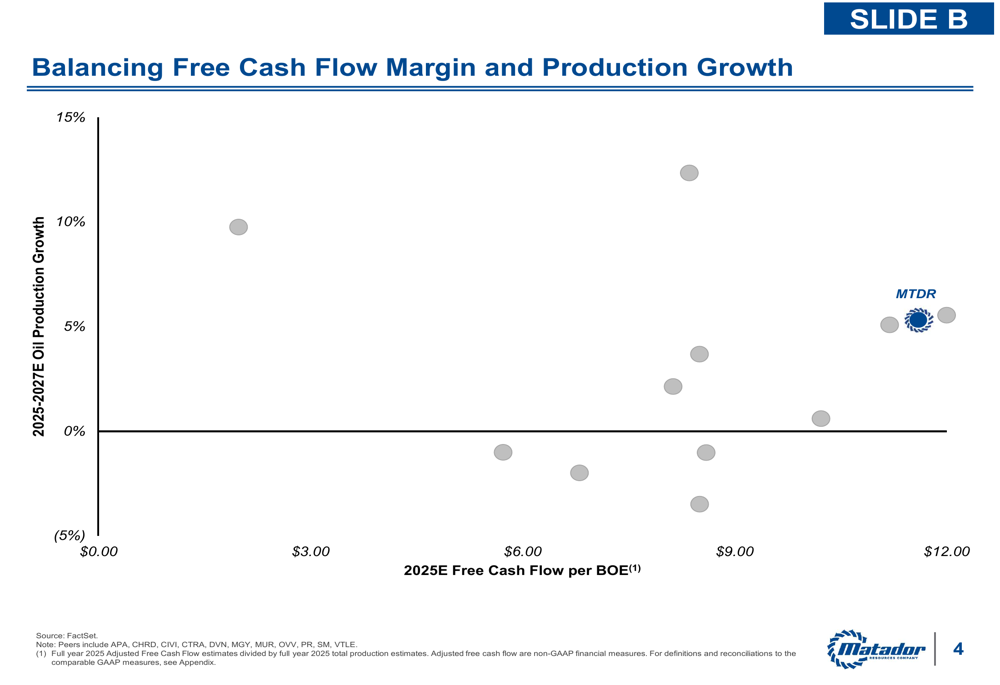

Para o ano completo de 2025, a Matador espera colocar em produção 135 poços horizontais operados brutos (106,3 líquidos) com um comprimento lateral médio completado de aproximadamente 10.300 pés. A empresa posicionou-se bem entre seus pares em termos de equilíbrio entre margem de fluxo de caixa livre e crescimento de produção, como ilustrado no seguinte gráfico de posicionamento competitivo:

A combinação da Matador de aproximadamente 5% de crescimento de produção e US$ 11,00 de fluxo de caixa livre por BOE a coloca favoravelmente em comparação com os pares do setor, apoiando sua estratégia de crescimento equilibrado e retornos aos acionistas.

A proposta de valor de longo prazo da empresa inclui mais de 40 anos de crescimento lucrativo, 10-15 anos de inventário, um dividendo fixo em constante aumento, um programa ativo de recompra de ações, um balanço forte, um negócio estratégico de midstream e uma administração altamente alinhada com os acionistas através de significativa participação acionária.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: