Ibovespa avança acompanhando exterior; Fleury cai mais de 4%

Introdução e contexto de mercado

A Multiplan Empreendimentos Imobiliários S.A. (BOVESPA:MULT3) divulgou sua apresentação de resultados do segundo trimestre de 2025, demonstrando forte desempenho operacional em seus segmentos de shopping centers e desenvolvimento imobiliário. Apesar dos resultados robustos, as ações da Multiplan sofreram uma leve queda de 2,02% após a divulgação dos resultados, fechando em R$ 21,37.

A operadora brasileira de shoppings demonstrou métricas de crescimento impressionantes em um ambiente econômico desafiador, com vendas dos lojistas superando significativamente o mercado varejista brasileiro mais amplo durante períodos-chave de compras. Esse desempenho ocorre enquanto a Multiplan continua a executar sua estratégia de crescimento de longo prazo, combinando operações de shopping, desenvolvimento imobiliário e inovação digital.

Destaques do desempenho trimestral

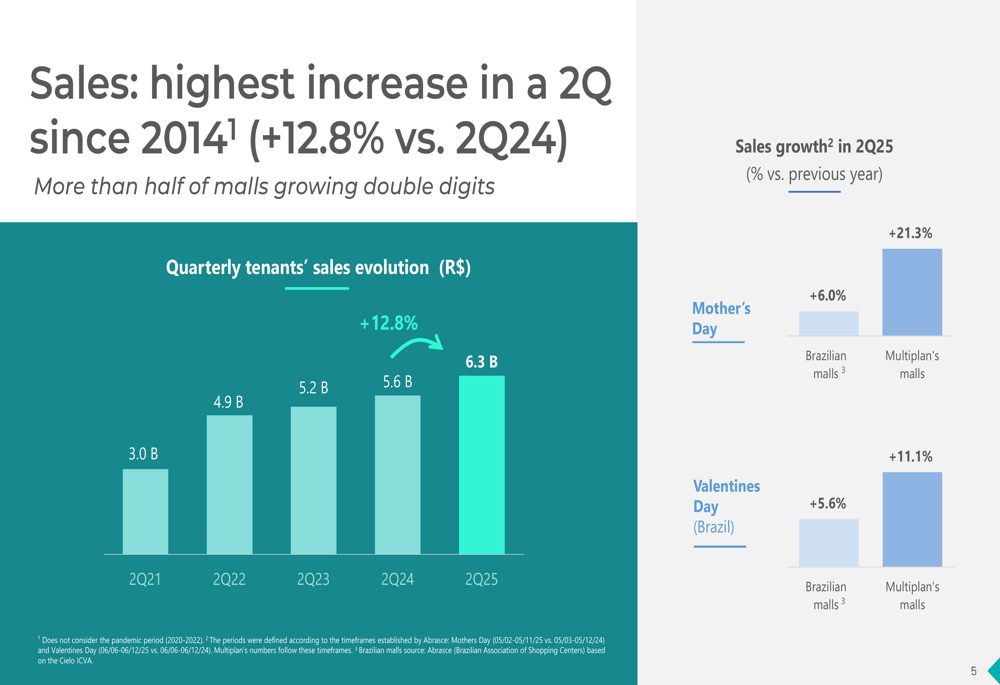

A Multiplan reportou desempenho excepcional no 2º tri 2025, com vendas dos lojistas atingindo R$ 6,3 bilhões, representando um aumento de 12,8% em comparação ao mesmo período do ano anterior. A empresa manteve uma alta taxa de ocupação de 96,1%, um aumento de 12 pontos base em relação ao ano anterior, enquanto alcançou uma margem recorde de Receita Operacional Líquida (NOI) de 95,0%, uma melhoria de 300 pontos base em relação ao 2º tri 2024.

Como mostrado na seguinte visão abrangente de desempenho, a empresa demonstrou força em múltiplas métricas operacionais e financeiras:

Particularmente notável foi o desempenho superior da Multiplan em comparação com o mercado brasileiro de shoppings durante períodos-chave de compras. Durante o Dia das Mães, os shoppings da Multiplan registraram crescimento de vendas de 21,3% em comparação com apenas 6,0% para os shoppings brasileiros em geral. Da mesma forma, no Dia dos Namorados, a Multiplan alcançou um crescimento de 11,1% versus 5,6% para o mercado mais amplo.

O gráfico a seguir ilustra essa tendência de crescimento de vendas e o desempenho superior da Multiplan no mercado:

As Vendas nas Mesmas Lojas (SSS) cresceram 10,9% no geral, com desempenho particularmente forte nas categorias de Praça de Alimentação e Área Gourmet (+14,0%) e Vestuário (+11,9%). Os shoppings renovados mostraram resultados especialmente impressionantes, com o BarraShopping liderando com crescimento de SSS de +15,0%.

A empresa também alcançou seu menor custo de ocupação desde seu IPO, caindo para 12,6% em comparação com 13,0% no 2º tri 2024. Esta métrica, que mede o aluguel e as despesas comuns como percentual das vendas, indica melhor lucratividade para os lojistas e cria potencial para futuros aumentos de aluguel.

Crescimento de receita e desempenho por segmento

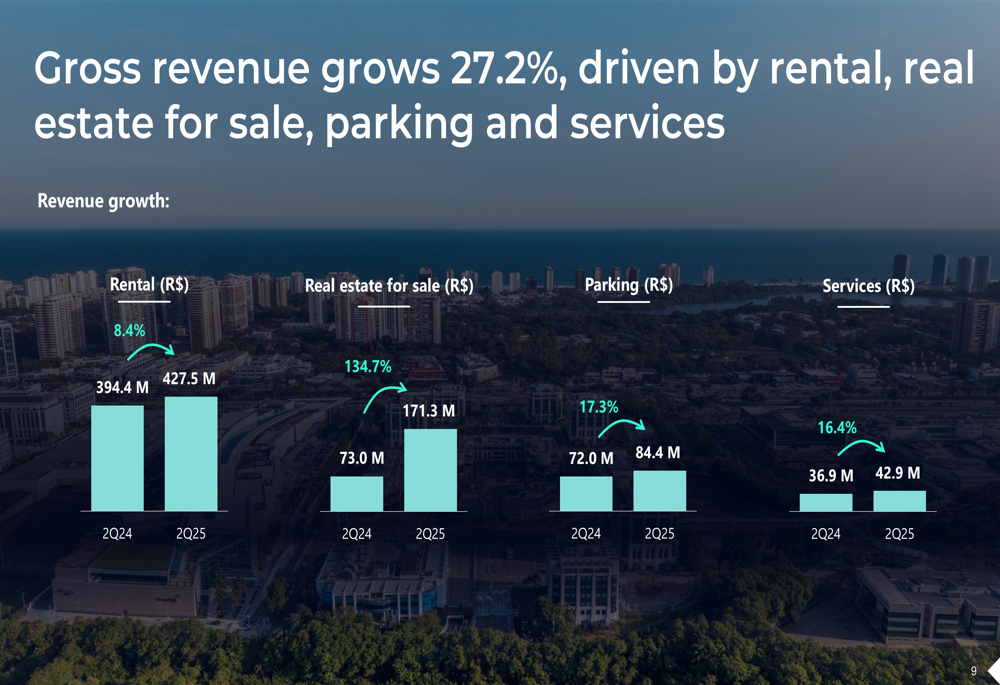

A receita bruta da Multiplan aumentou 27,2% em comparação ao 2º tri 2024, impulsionada pelo forte desempenho em todos os segmentos de negócios. O segmento de imóveis para venda foi particularmente impressionante, crescendo 134,7% para atingir R$ 171,3 milhões.

O gráfico a seguir detalha o crescimento da receita por segmento:

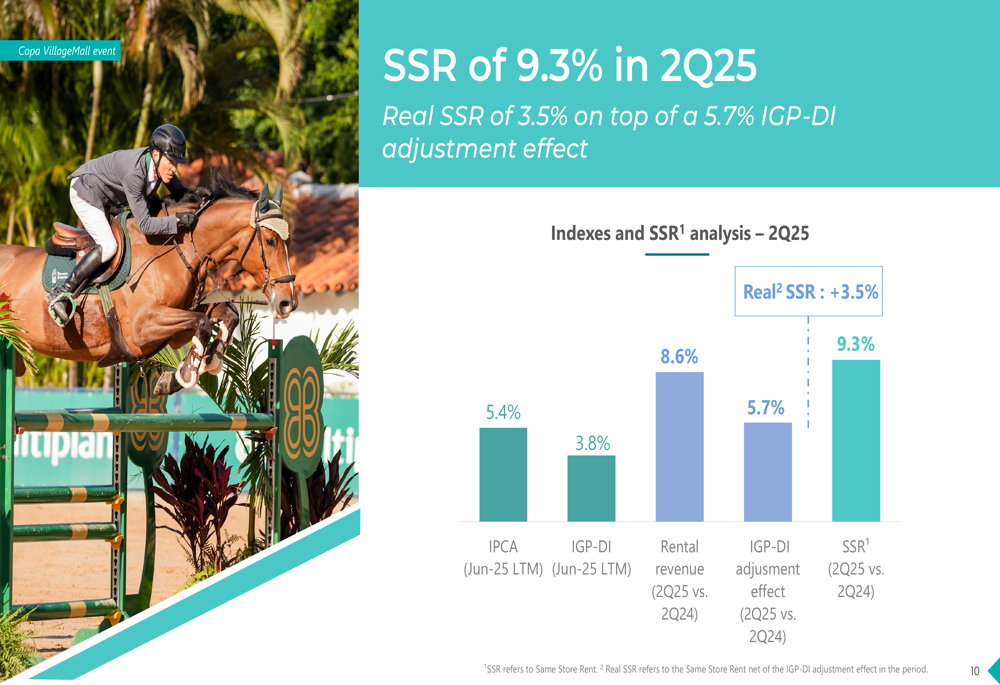

A receita de aluguel, que representa o núcleo dos negócios da Multiplan, cresceu 8,4% para R$ 427,5 milhões. O Aluguel nas Mesmas Lojas (SSR) aumentou 9,3%, com um crescimento real de SSR de 3,5% sobre um efeito de ajuste do IGP-DI de 5,7%, como mostrado nesta análise:

A receita de estacionamento e a receita de serviços também mostraram forte crescimento, de 17,3% e 16,4% respectivamente, contribuindo para o desempenho robusto geral.

Sucesso no desenvolvimento imobiliário

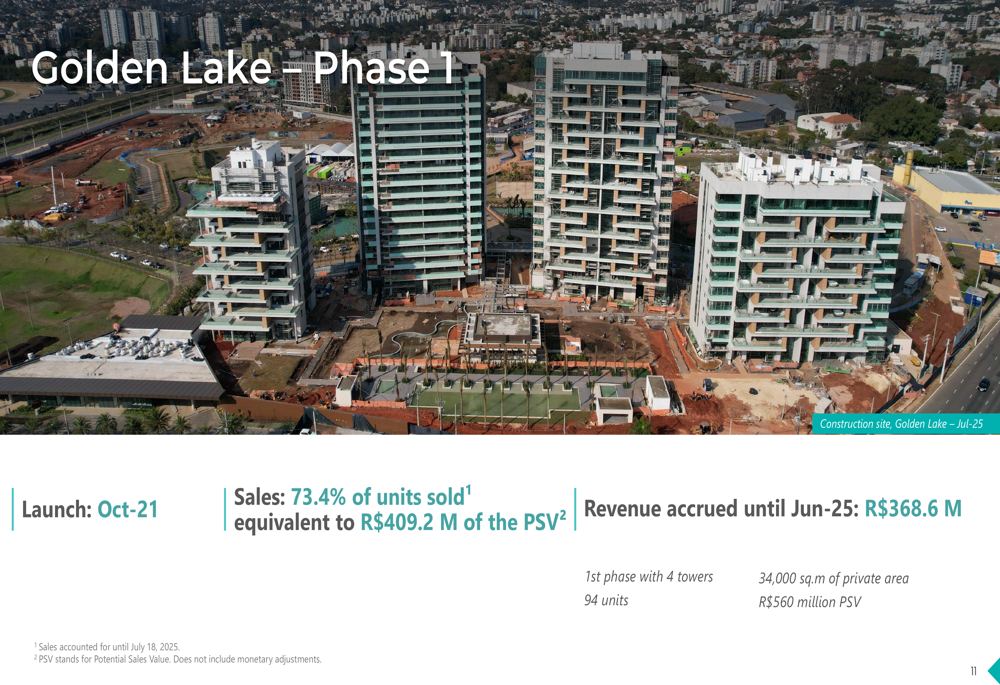

O segmento de desenvolvimento imobiliário da Multiplan emergiu como um importante impulsionador de crescimento, com o projeto Golden Lake mostrando forte momento de vendas em ambas as fases. A Fase 1 do Golden Lake, lançada em outubro de 2021, já vendeu 73,4% de suas unidades, representando R$ 409,2 milhões do Valor Potencial de Vendas (PSV) de R$ 560 milhões.

A imagem a seguir mostra o status atual do desenvolvimento da Fase 1 do Golden Lake:

Enquanto isso, a Fase 2 do Golden Lake, que foi lançada em setembro de 2024 e começou a construção em maio de 2025, já vendeu 63,0% de suas unidades, equivalente a R$ 224,2 milhões do PSV de R$ 350 milhões. Este ritmo rápido de vendas destaca a forte demanda pelos empreendimentos residenciais da Multiplan.

Aqui está uma representação visual do projeto da Fase 2 do Golden Lake:

Estrutura de capital e retorno aos acionistas

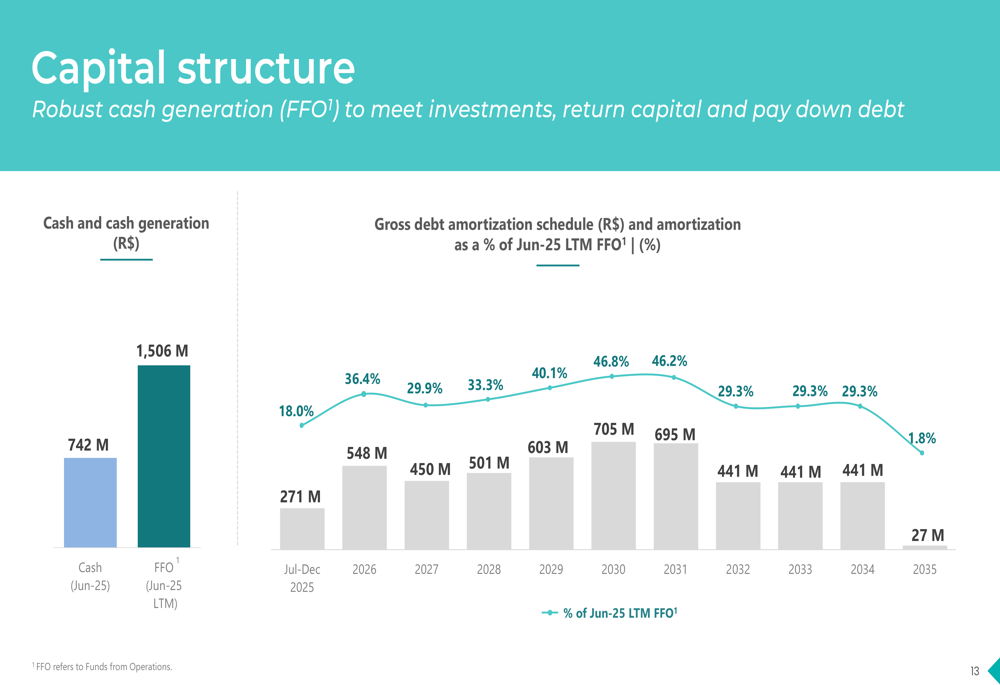

A Multiplan manteve uma estrutura de capital estável enquanto entregava retornos significativos aos acionistas. A relação dívida líquida/EBITDA da empresa está em 2,27x em junho de 2025, um nível que proporciona flexibilidade financeira enquanto mantém uma alavancagem conservadora.

O cronograma de amortização da dívida da empresa está bem estruturado, com pagamentos gerenciáveis distribuídos nos próximos anos, como ilustrado nesta visão geral da estrutura de capital:

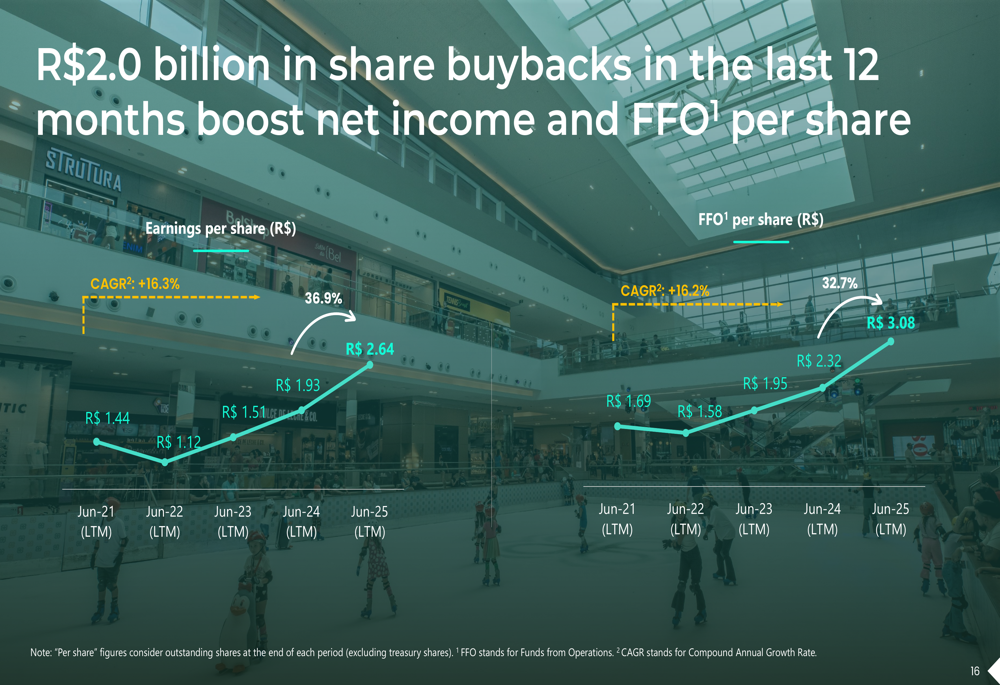

A Multiplan tem retornado capital aos acionistas ativamente, com R$ 2,0 bilhões em recompra de ações nos últimos 12 meses e R$ 545,0 milhões em dividendos distribuídos durante o mesmo período. Essas ações favoráveis aos acionistas aumentaram o lucro por ação em 36,9% ano a ano para R$ 2,64 e o FFO por ação em 32,8% para R$ 3,08.

O gráfico a seguir mostra o impacto positivo das recompras de ações nas métricas por ação:

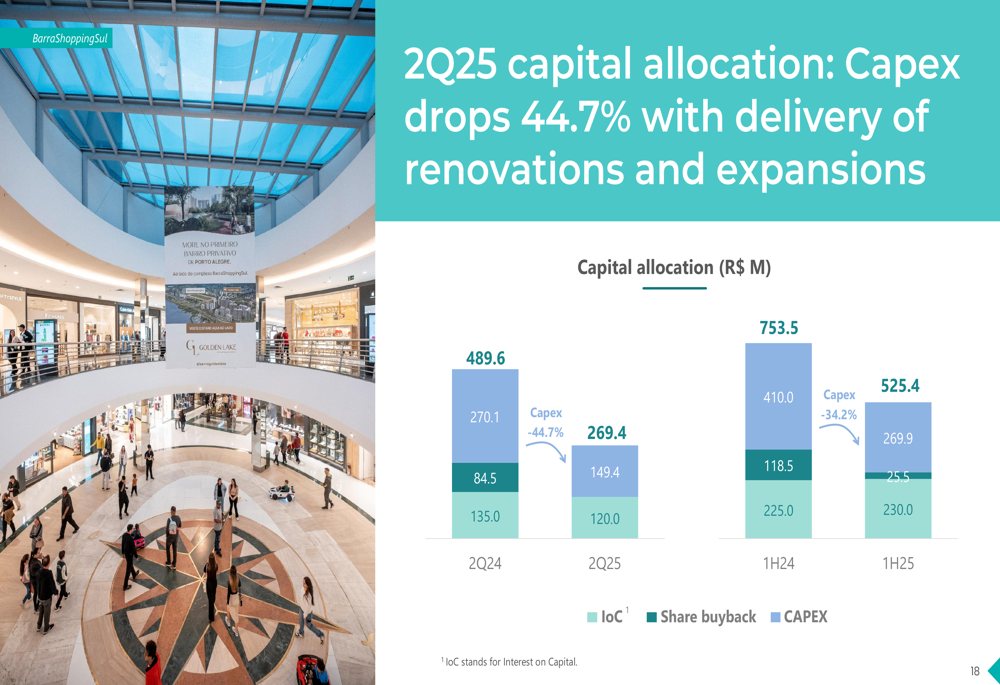

Em termos de alocação de capital para o 2º tri 2025, a Multiplan reduziu seu Capex em 44,7% para R$ 149,4 milhões, à medida que vários projetos de renovação e expansão foram concluídos. Isso permitiu um aumento no retorno aos acionistas através de pagamentos de Juros sobre Capital Próprio (JCP), que subiram para R$ 120,0 milhões no 2º tri 2025.

Iniciativas estratégicas e inovação digital

A Multiplan continua a investir em inovação digital para melhorar a experiência do cliente e fornecer insights valiosos aos lojistas. A empresa unificou seus canais digitais (Multi, MultiVocê e Acesso Multi) em uma única plataforma integrada chamada "multi", que acumulou quase 9 milhões de downloads e impulsionou um aumento de 49% nas vendas nos shoppings da Multiplan.

A empresa também lançou um canal "Conheça seu Cliente" que compartilha dados com lojistas para gerar insights e melhorar resultados. Esta ferramenta fornece insights personalizados baseados em dados capturados pelo aplicativo Multi, incluindo informações sobre padrões de consumo, participação das lojas nas visitas e perfis de compra.

Perspectivas futuras

Olhando para o futuro, a Multiplan está bem posicionada para um crescimento contínuo com sua abordagem equilibrada de alocação de capital, foco na excelência operacional e investimentos estratégicos em ativos físicos e digitais. O Valor Empresarial (VE) da empresa atualmente representa 58% de seu Valor Justo, sugerindo potencial para valorização do preço das ações à medida que o mercado reconhece o valor subjacente dos ativos da Multiplan.

Embora a empresa enfrente desafios da volatilidade econômica no Brasil que podem impactar os gastos dos consumidores e as vendas dos lojistas, suas fortes métricas operacionais, altas taxas de ocupação e fluxos de receita diversificados proporcionam resiliência. A execução bem-sucedida de projetos de desenvolvimento imobiliário como o Golden Lake também oferece caminhos adicionais de crescimento além do negócio principal de shopping centers.

Com sua trajetória consistente de crescimento de longo prazo, a Multiplan demonstrou taxas compostas anuais de crescimento impressionantes em todas as métricas-chave de 2007 a junho de 2025, incluindo Vendas (+10,7%), Receita Bruta (+12,5%), NOI (+13,6%), EBITDA (+14,7%), FFO (+20,7%) e Lucro Líquido (+26,5%). Este histórico sugere que a empresa está bem equipada para continuar entregando valor aos acionistas, apesar das flutuações de mercado de curto prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: