Esta small cap decolou +30% no mês e a disparada pode estar apenas começando

Introdução e contexto de mercado

A Hillenbrand Inc (Nova York:HI) apresentou os resultados do terceiro trimestre fiscal de 2025 em 12 de agosto, revelando quedas significativas nos principais indicadores financeiros em comparação ao ano anterior, enquanto a empresa continua sua transformação estratégica. As ações da empresa industrial caíram ligeiramente no pré-mercado, recuando 0,4% para US$ 19,70, estendendo um período desafiador que viu as ações caírem de mais de US$ 22 no início deste ano.

A apresentação, liderada pela CEO Kim Ryan e pela CFO interina Megan Walke, detalhou tanto os esforços contínuos de simplificação do portfólio da empresa quanto os obstáculos que afetam seu desempenho financeiro, particularmente as incertezas tarifárias que impactam a conversão de pedidos.

Destaques do desempenho trimestral

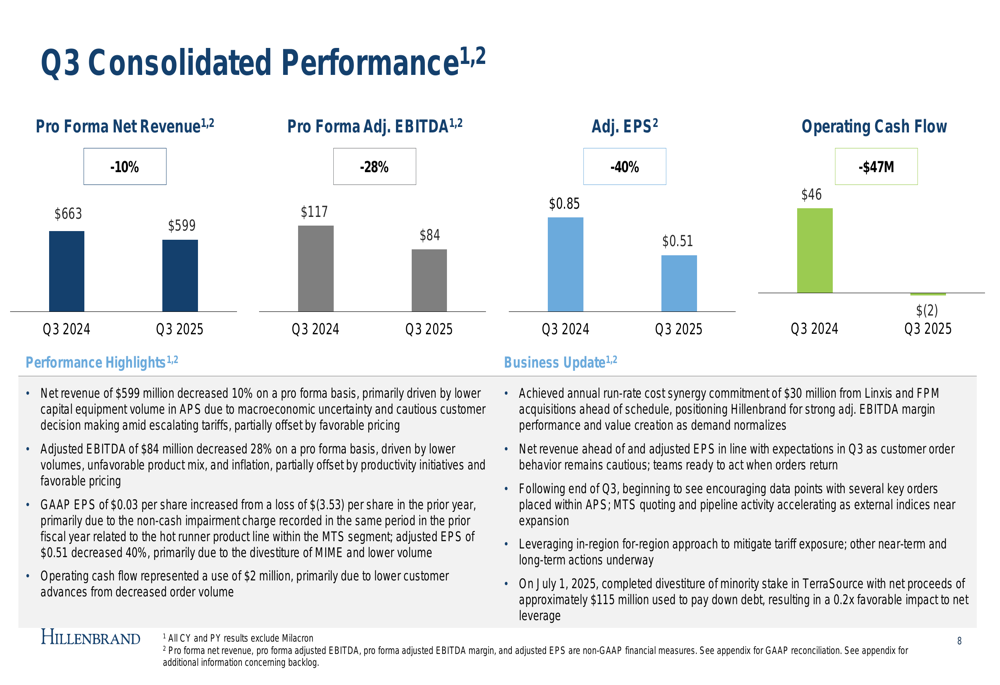

A Hillenbrand reportou uma receita líquida pro forma de US$ 599 milhões para o 3º tri 2025, representando uma queda de 10% em comparação ao mesmo período do ano passado. O declínio foi ainda mais pronunciado nos indicadores de lucratividade, com o EBITDA ajustado caindo 28% para US$ 84 milhões e o lucro por ação ajustado despencando 40% para US$ 0,51, contra US$ 0,85 no 3º tri 2024.

Como mostrado na seguinte visão abrangente de desempenho, a carteira de pedidos da empresa também diminuiu 9% em relação ao ano anterior, para US$ 1,6 bilhão, embora a administração tenha observado sinais encorajadores com vários pedidos importantes realizados após o fim do trimestre:

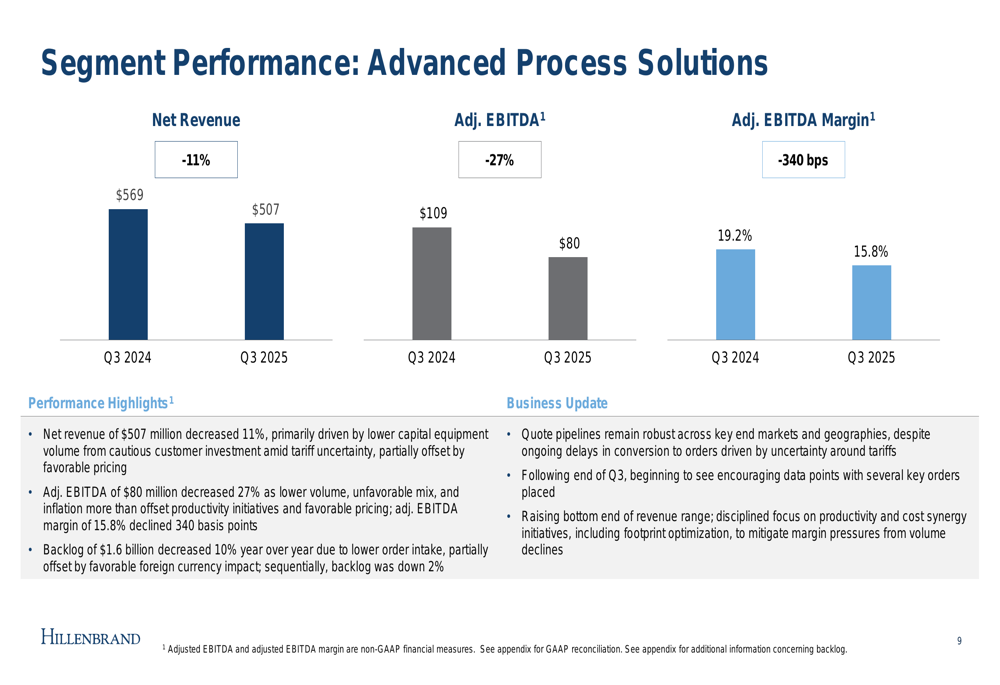

A queda na receita foi impulsionada principalmente pelo segmento Advanced Process Solutions (APS) da Hillenbrand, que registrou uma diminuição de 11% na receita líquida para US$ 507 milhões, principalmente devido ao menor volume de equipamentos de capital. A margem de EBITDA ajustada do segmento contraiu significativamente, caindo 340 pontos base para 15,8%.

O gráfico a seguir ilustra as métricas de desempenho do segmento APS:

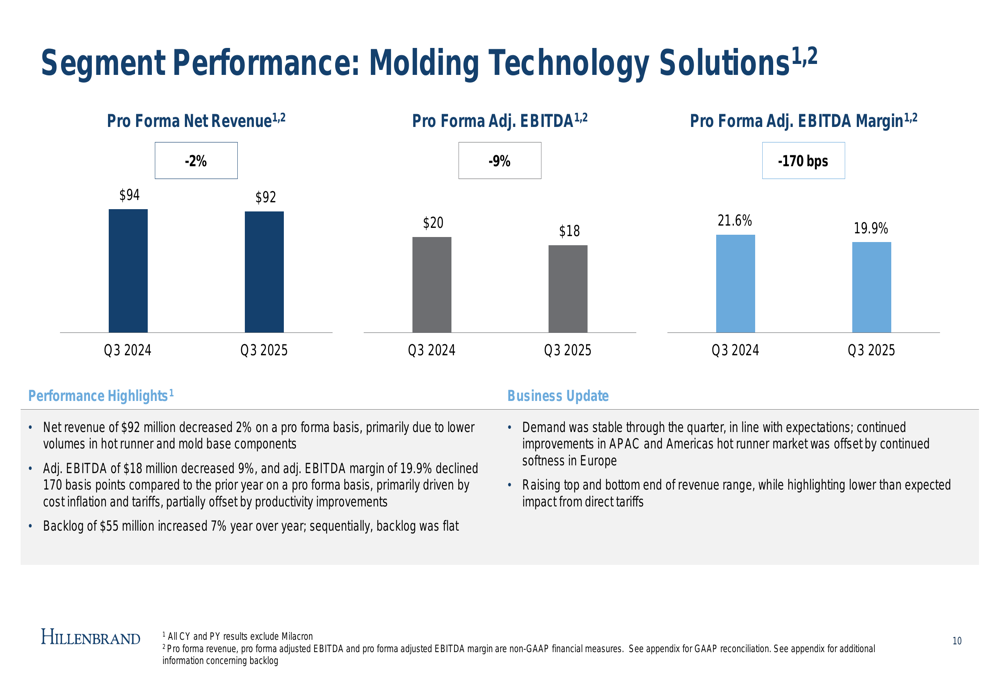

Enquanto isso, o segmento Molding Technology Solutions demonstrou relativa estabilidade, com a receita caindo apenas 2% em base pro forma para US$ 92 milhões. O EBITDA ajustado deste segmento diminuiu 9% para US$ 18 milhões, com compressão de margem de 170 pontos base para 19,9%. A administração observou que a demanda permaneceu estável durante todo o trimestre, em linha com as expectativas.

Iniciativas estratégicas

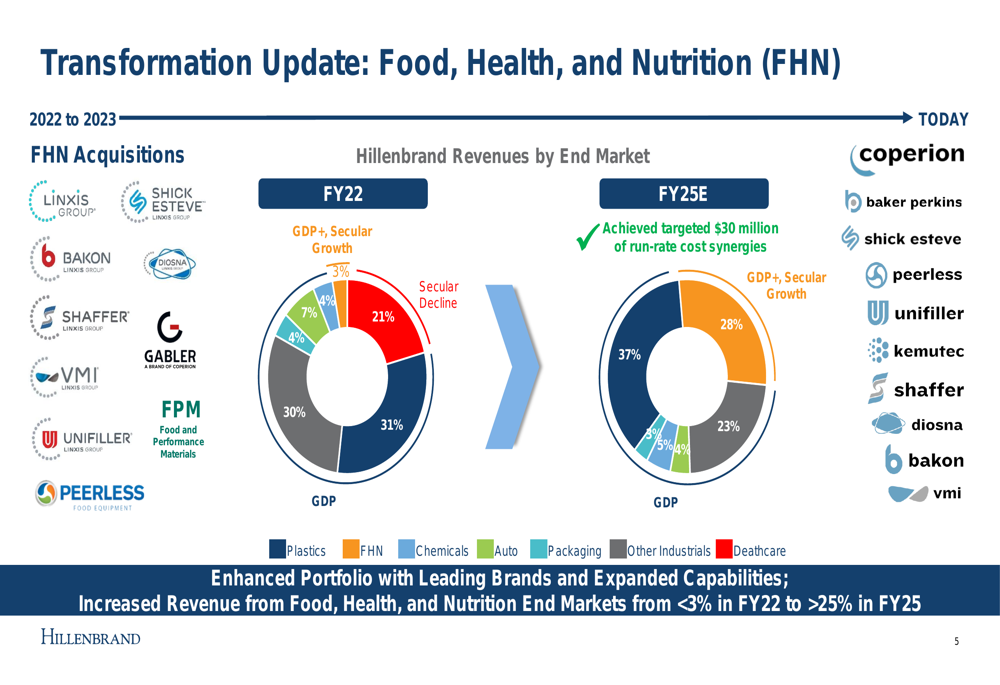

Um tema central da apresentação da Hillenbrand foi sua transformação estratégica em andamento, particularmente a mudança para os mercados de Alimentos, Saúde e Nutrição (FHN). A empresa aumentou drasticamente sua exposição a esses setores de menos de 3% da receita no ano fiscal de 2022 para mais de 25% no ano fiscal de 2025, alcançada por meio de aquisições estratégicas, incluindo Linxis e FPM.

O slide a seguir ilustra esta mudança estratégica e a transformação resultante no mix de receita da Hillenbrand:

Simultaneamente, a Hillenbrand tem simplificado seu portfólio por meio de desinvestimentos significativos. Durante o ano fiscal de 2025, a empresa vendeu sua participação majoritária na Milacron por aproximadamente US$ 265 milhões em receitas líquidas e vendeu sua participação minoritária na TerraSource por aproximadamente US$ 115 milhões. Essas transações permitiram à Hillenbrand reduzir sua dívida total em mais de US$ 300 milhões neste ano fiscal.

A empresa também destacou seus esforços bem-sucedidos de integração, tendo alcançado as sinergias de custo alvo de US$ 30 milhões em taxa anualizada das aquisições da Linxis e FPM antes do cronograma previsto. A administração observou que estão nas "fases iniciais do potencial de sinergia comercial com pontos de prova significativos".

Estratégia de resposta a tarifas

Uma parte significativa da apresentação abordou a abordagem da Hillenbrand para mitigar os impactos tarifários, que criaram incerteza e atrasaram conversões de pedidos, apesar de robustos pipelines de cotações. A empresa delineou estratégias de curto e longo prazo para enfrentar esses desafios.

As ações de curto prazo incluem a implementação de uma abordagem "Na Região Para a Região" para fabricação, aplicação de sobretaxas de preços quando possível e revisão dos termos contratuais. Para o médio e longo prazo, a Hillenbrand planeja continuar regionalizando sua estrutura de fabricação, buscar iniciativas de fornecimento estratégico e otimizar o gerenciamento de inventário e produção.

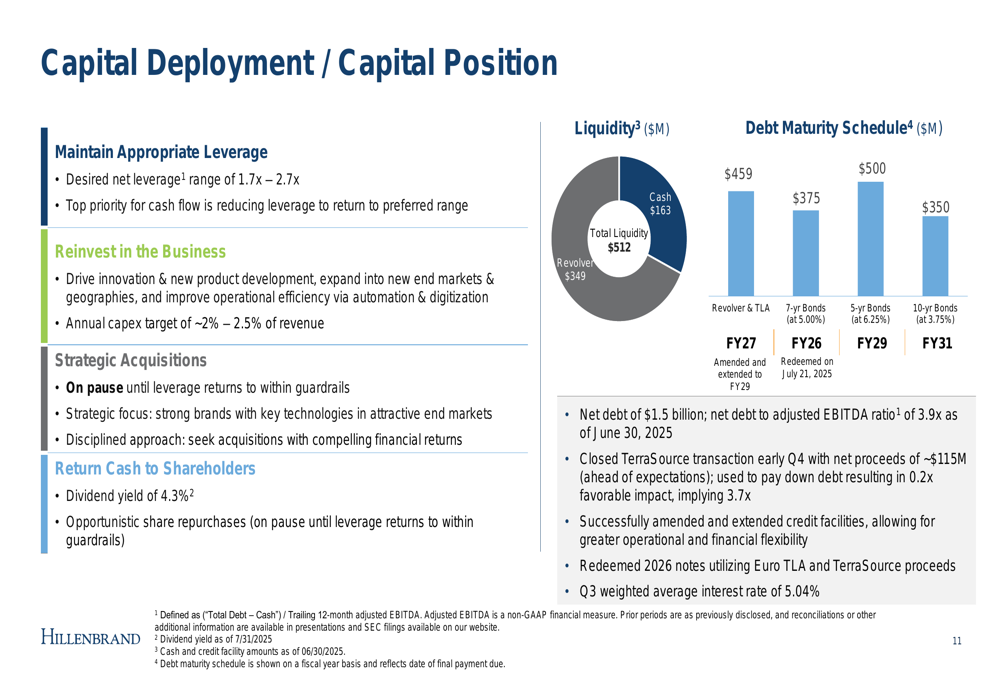

Posição de capital e implantação

A posição de capital da Hillenbrand continua sendo uma área de foco, com a empresa reportando uma dívida líquida de US$ 1,5 bilhão em 30 de junho de 2025, resultando em uma relação de dívida líquida para EBITDA ajustado de 3,9x. Essa alavancagem excede a faixa desejada declarada pela empresa de 1,7x a 2,7x, sugerindo que mais esforços de desalavancagem podem ser necessários.

O slide a seguir detalha a posição de liquidez da empresa e o cronograma de vencimento da dívida:

Apesar da alavancagem elevada, a Hillenbrand continua priorizando os retornos aos acionistas por meio de seu dividendo, que atualmente rende 4,3%. A empresa também mantém seu compromisso de reinvestir no negócio, visando despesas anuais de capital de aproximadamente 2-2,5% da receita.

Declarações prospectivas

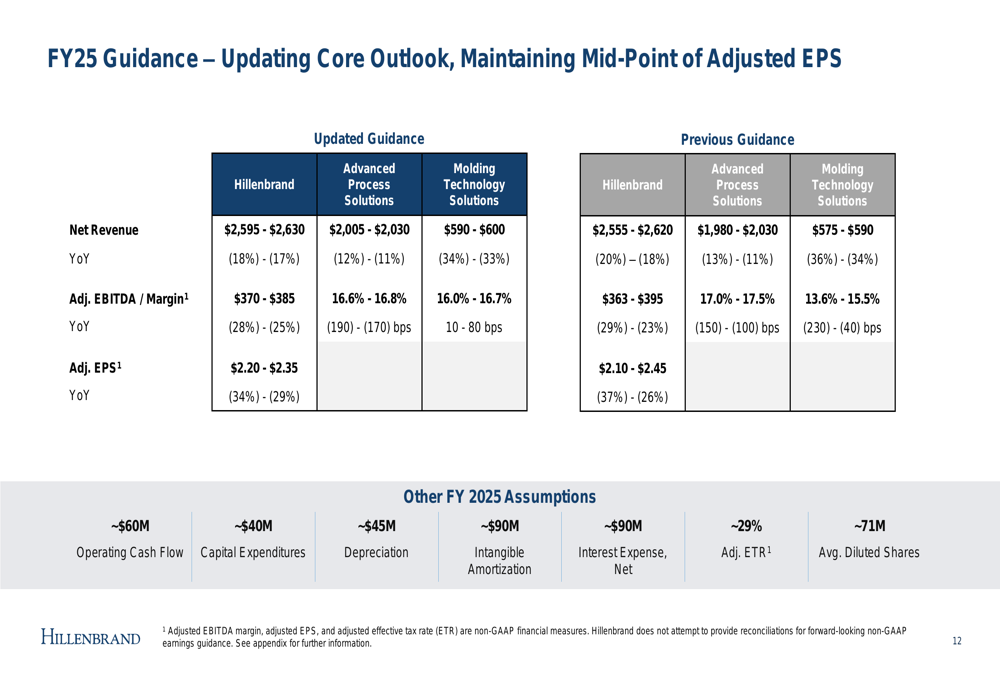

A Hillenbrand atualizou sua orientação para o ano fiscal de 2025, mantendo o ponto médio de sua previsão de LPA ajustado enquanto estreitava a faixa para US$ 2,20-US$ 2,35 da anterior US$ 2,10-US$ 2,45. A empresa aumentou ligeiramente sua orientação de receita para US$ 2.595-US$ 2.630 milhões da anterior US$ 2.555-US$ 2.620 milhões.

O seguinte resumo de orientação fornece uma visão abrangente das perspectivas atualizadas da Hillenbrand:

Para o ano fiscal de 2025, a Hillenbrand projeta aproximadamente US$ 60 milhões em fluxo de caixa operacional e US$ 40 milhões em despesas de capital. A empresa espera despesas com juros de cerca de US$ 90 milhões e uma taxa efetiva de imposto ajustada de aproximadamente 29%.

Conclusão

Os resultados do terceiro trimestre da Hillenbrand refletem uma empresa em transição, equilibrando a transformação estratégica do portfólio com desafios financeiros significativos no curto prazo. Enquanto a queda de 10% na receita e a queda de 40% no LPA destacam obstáculos substanciais, o foco da administração na simplificação do portfólio, redução da dívida e crescimento direcionado nos mercados de Alimentos, Saúde e Nutrição sugere uma abordagem deliberada para reposicionar o negócio para crescimento futuro.

A capacidade da empresa de atingir as metas de sinergia antes do cronograma previsto fornece algum encorajamento, embora a alavancagem elevada e os desafios tarifários contínuos permaneçam preocupações significativas. Os investidores provavelmente se concentrarão em se a Hillenbrand pode estabilizar o desempenho nos próximos trimestres enquanto continua a executar suas iniciativas de transformação estratégica.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: