As 7 Magníficas cansaram? Descubra as próximas queridinhas do mercado

Introdução e contexto de mercado

A Q2 Holdings (Nova York:QTWO) apresentou seus resultados financeiros do segundo trimestre de 2025 em 30 de julho, destacando um forte desempenho em métricas-chave, apesar de enfrentar dificuldades no preço de suas ações. A fornecedora de soluções de banco digital demonstrou crescimento robusto em seu modelo de negócios baseado em assinaturas, enquanto conseguiu fazer a transição de prejuízos líquidos para lucratividade.

A apresentação da empresa ocorre em um momento desafiador para suas ações, que caíram quase 39% no acumulado do ano, de acordo com dados de mercado, negociando próximo à mínima de 52 semanas, apesar do desempenho operacional positivo.

Destaques do desempenho trimestral

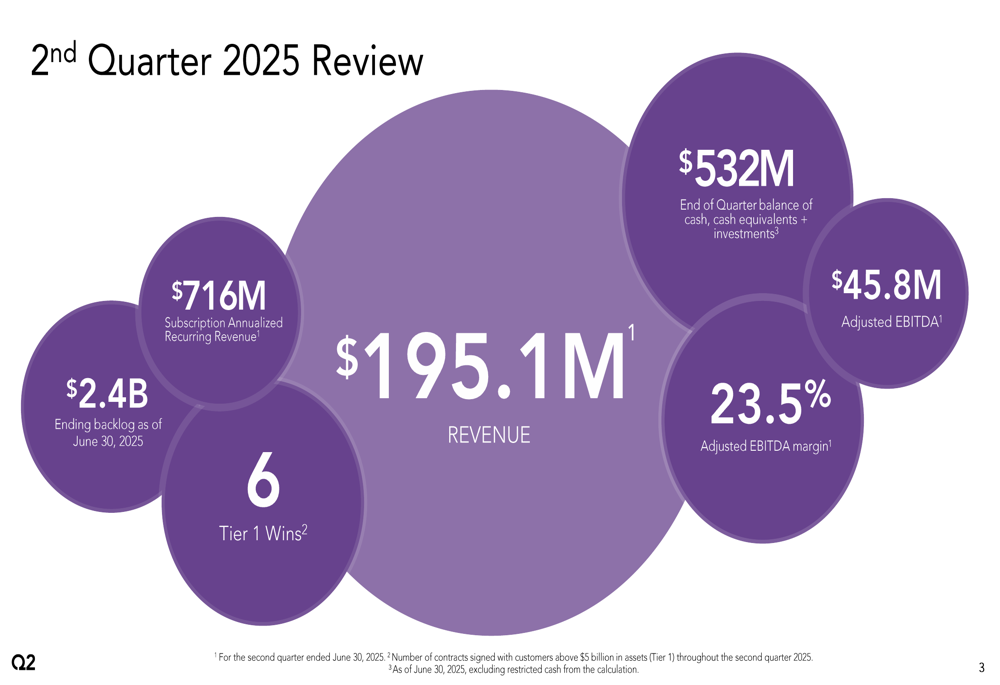

A Q2 Holdings reportou receita de US$ 195,1 milhões para o segundo trimestre de 2025, representando um aumento de 13% em comparação com o mesmo período do ano anterior. O modelo baseado em assinaturas da empresa continuou mostrando força, com a Receita Recorrente Anualizada de Assinaturas (ARR) atingindo US$ 716 milhões, um aumento de 13% em relação ao ano anterior.

Como mostrado no seguinte resumo das métricas-chave do 2º tri de 2025:

Talvez o mais notável seja que a Q2 Holdings alcançou uma melhora significativa na lucratividade, com EBITDA ajustado de US$ 45,8 milhões, representando um aumento de 53% em relação ao ano anterior. A margem de EBITDA ajustada expandiu para 23,5%, demonstrando a capacidade da empresa de escalar com eficiência.

O presidente e CEO da empresa, Matt Flake, destacou o forte desempenho em uma declaração incluída na apresentação: "Entregamos resultados financeiros fortes no segundo trimestre." Esse sentimento positivo reflete a execução bem-sucedida da estratégia de crescimento e as melhorias operacionais da empresa.

Análise financeira detalhada

Uma análise mais profunda dos resultados financeiros da Q2 revela melhorias substanciais em várias métricas. A empresa conseguiu fazer a transição de um prejuízo líquido de US$ 13,1 milhões no 2º tri de 2024 para um lucro líquido de US$ 11,8 milhões no 2º tri de 2025. O lucro bruto aumentou 20% em relação ao ano anterior, enquanto o lucro bruto não-GAAP cresceu 17%.

A tabela a seguir fornece uma comparação abrangente dos resultados do 2º tri de 2025 com o mesmo período do ano anterior:

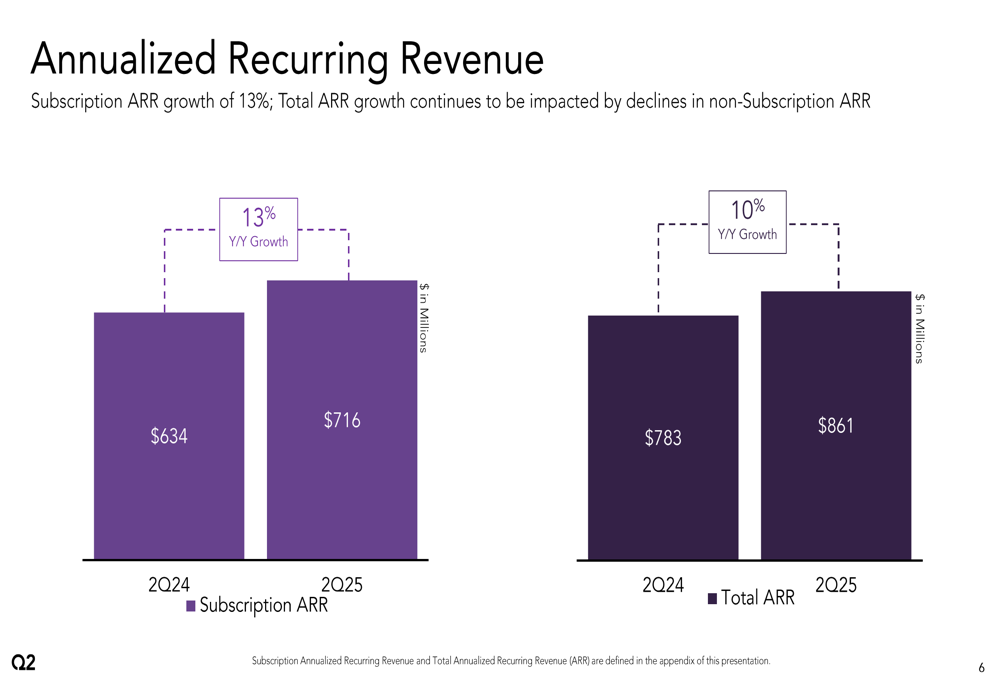

Os fluxos de receita recorrente da empresa continuam a se fortalecer, com a Receita Recorrente Anualizada Total atingindo US$ 861 milhões, um aumento de 10% em relação ao ano anterior. Enquanto a ARR de assinaturas cresceu 13%, o crescimento total da ARR foi parcialmente compensado por quedas na ARR não relacionada a assinaturas.

Como ilustrado no gráfico de crescimento da ARR:

O backlog da Q2 Holdings, também referido como Obrigações de Desempenho Remanescentes (RPO), atingiu US$ 2,4 bilhões em 30 de junho de 2025, representando um aumento de 21% em relação ao ano anterior e um aumento sequencial de 3% em relação ao trimestre anterior. Esse backlog crescente proporciona forte visibilidade do potencial de receita futura, com 54% esperados para serem reconhecidos nos próximos 24 meses.

Base de clientes e diversificação de receita

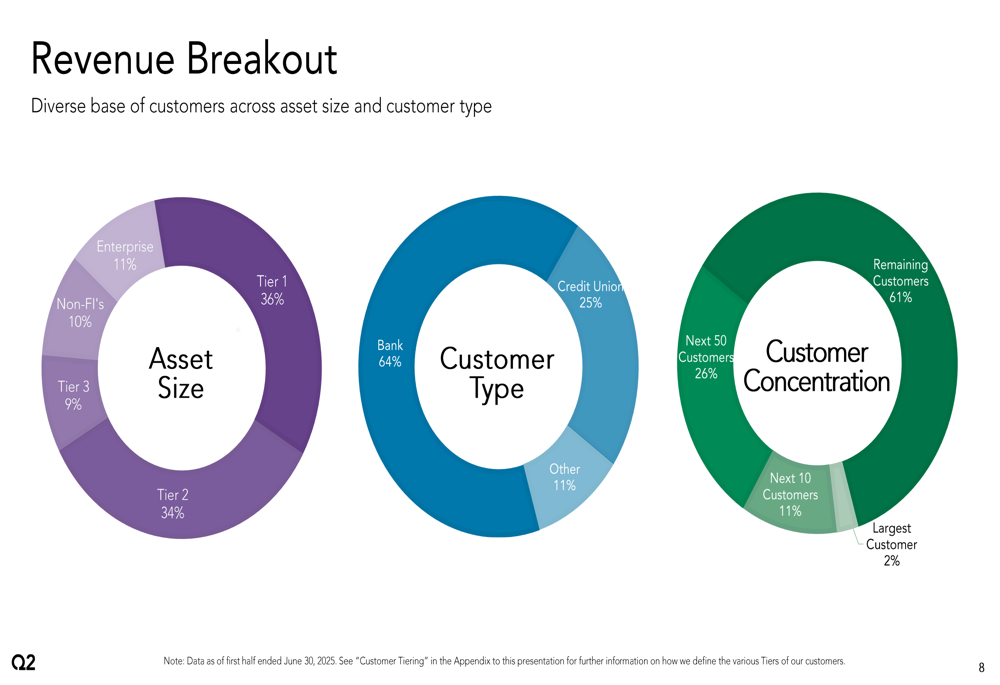

A receita da empresa é bem diversificada entre diferentes segmentos de clientes, reduzindo o risco de concentração. A Q2 Holdings atende mais de 1.300 clientes, com bancos representando 64% da receita, cooperativas de crédito 25% e outras instituições 11%.

A distribuição de receita por tamanho de cliente mostra uma abordagem equilibrada, com clientes Tier 1 (aqueles com ativos superiores a US$ 5 bilhões) representando 36% da receita, Tier 2 com 34%, Enterprise com 11%, Instituições Não Financeiras com 10% e Tier 3 com 9%.

O risco de concentração de clientes da empresa permanece baixo, com o maior cliente representando apenas 2% da receita total, enquanto os próximos 10 maiores clientes representam 11%, e os próximos 50 respondem por 26%.

Como mostrado nos gráficos de distribuição de receita:

Declarações prospectivas

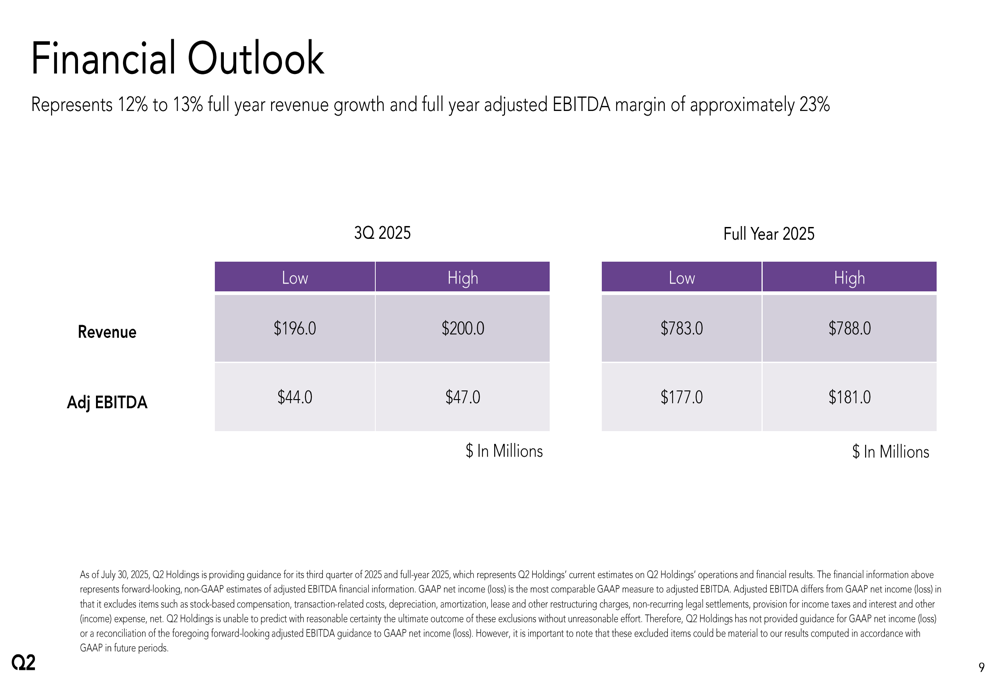

A Q2 Holdings forneceu uma perspectiva otimista para o restante de 2025. Para o terceiro trimestre, a empresa espera receita entre US$ 196,0 e US$ 200,0 milhões, com EBITDA ajustado entre US$ 44,0 e US$ 47,0 milhões.

Para o ano completo de 2025, a Q2 Holdings elevou sua orientação para receita entre US$ 783,0 e US$ 788,0 milhões, representando um crescimento anual de 12% a 13%. A empresa também espera EBITDA ajustado entre US$ 177,0 e US$ 181,0 milhões, mantendo uma margem de EBITDA ajustada de aproximadamente 23%.

A seguinte perspectiva financeira detalha as expectativas da empresa:

Olhando mais adiante, a Q2 Holdings delineou suas metas financeiras para 2024-2026, visando um crescimento médio anual da receita de assinaturas de aproximadamente 15%, impulsionado pela forte demanda do mercado. A empresa também tem como alvo uma expansão média anual da margem de EBITDA ajustada de aproximadamente 360 pontos base e conversão de fluxo de caixa livre superior a 90% até o ano completo de 2026.

Contexto do desempenho das ações

Apesar do forte desempenho operacional e perspectiva positiva, as ações da Q2 Holdings enfrentaram pressão significativa em 2025. De acordo com dados de mercado, a ação estava sendo negociada a US$ 60,46 no pré-mercado em 14 de outubro de 2025, com queda de 1,82% e próxima à sua mínima de 52 semanas de US$ 60,28. Isso representa uma queda substancial de quase 39% no acumulado do ano, criando uma notável desconexão entre o desempenho financeiro da empresa e sua avaliação no mercado de ações.

A empresa mantém uma capitalização de mercado de aproximadamente US$ 3,83 bilhões com um nível moderado de dívida. O desempenho inferior das ações, apesar da melhoria dos fundamentos, pode apresentar tanto desafios quanto oportunidades para a empresa e seus investidores, enquanto a Q2 Holdings continua a executar sua estratégia de crescimento.

Potencial de crescimento a longo prazo

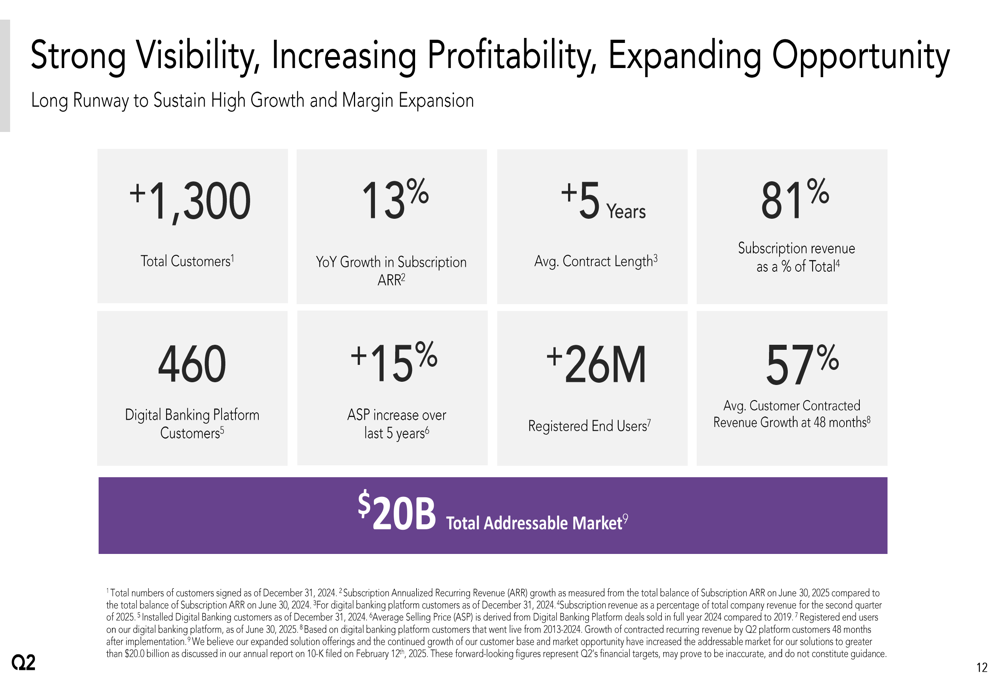

A Q2 Holdings enfatizou vários fatores que apoiam seu potencial de crescimento a longo prazo na apresentação. A empresa estima seu mercado total endereçável em US$ 20 bilhões, sugerindo um espaço significativo para expansão. Com duração média de contratos superior a cinco anos e crescimento médio de receita contratada por cliente de 57% em 48 meses, a Q2 Holdings demonstrou sua capacidade não apenas de reter clientes, mas também de expandir relacionamentos ao longo do tempo.

O foco da empresa na transformação digital em serviços financeiros a posiciona bem em um ambiente bancário cada vez mais digital. Com mais de 26 milhões de usuários finais registrados e um aumento de 15% no preço médio de venda nos últimos cinco anos, a Q2 Holdings continua a demonstrar o valor de suas soluções para instituições financeiras de vários tamanhos.

Como mostrado no seguinte resumo de métricas-chave de crescimento:

Com a receita de assinaturas agora representando 81% da receita total e uma estratégia clara para crescimento contínuo e expansão de margem, a Q2 Holdings parece bem posicionada para capitalizar a transformação digital em andamento no setor de serviços financeiros, apesar da atual desconexão entre seu desempenho operacional e avaliação no mercado de ações.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: