Caos nas bolsas! Veja como proteger seu portfólio agora!

Introdução e contexto de mercado

A ENAV SpA (BIT:ENAV) apresentou seus resultados do primeiro semestre de 2025 em 31 de julho, revelando um desempenho misto caracterizado por fortes métricas operacionais, mas com queda na lucratividade. Apesar de reportar uma diminuição de 69,6% no lucro líquido em comparação ao ano anterior, o provedor italiano de serviços de navegação aérea elevou suas projeções para o ano inteiro, citando tendências robustas de tráfego e melhorias de eficiência. As ações da ENAV fecharam em queda de 2,53% a €3,85 após a apresentação, sugerindo que os investidores podem ter esperado resultados mais fortes considerando o crescimento do tráfego.

A apresentação ocorre após um primeiro trimestre desafiador, quando a empresa reportou um prejuízo de €29,3 milhões, indicando uma recuperação significativa no 2º tri que resultou em um lucro semestral positivo, embora reduzido, de €7 milhões.

Resumo executivo

A ENAV reportou forte crescimento de tráfego no primeiro semestre de 2025, com aumento de 7,3% nas unidades de serviço em rota em comparação com o mesmo período do ano anterior, superando o plano da empresa em 1,1 pontos percentuais. O tráfego terminal também mostrou crescimento sólido de 4,4%. Essa força operacional, combinada com medidas de eficiência, levou a administração a revisar para cima suas metas para o ano fiscal de 2025 em todas as principais métricas financeiras.

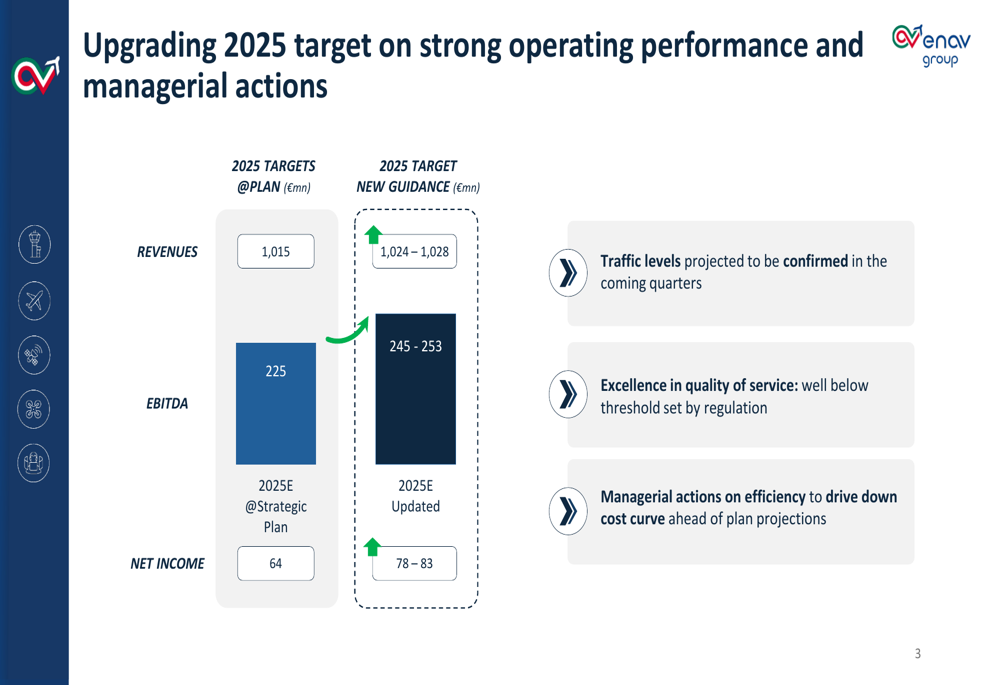

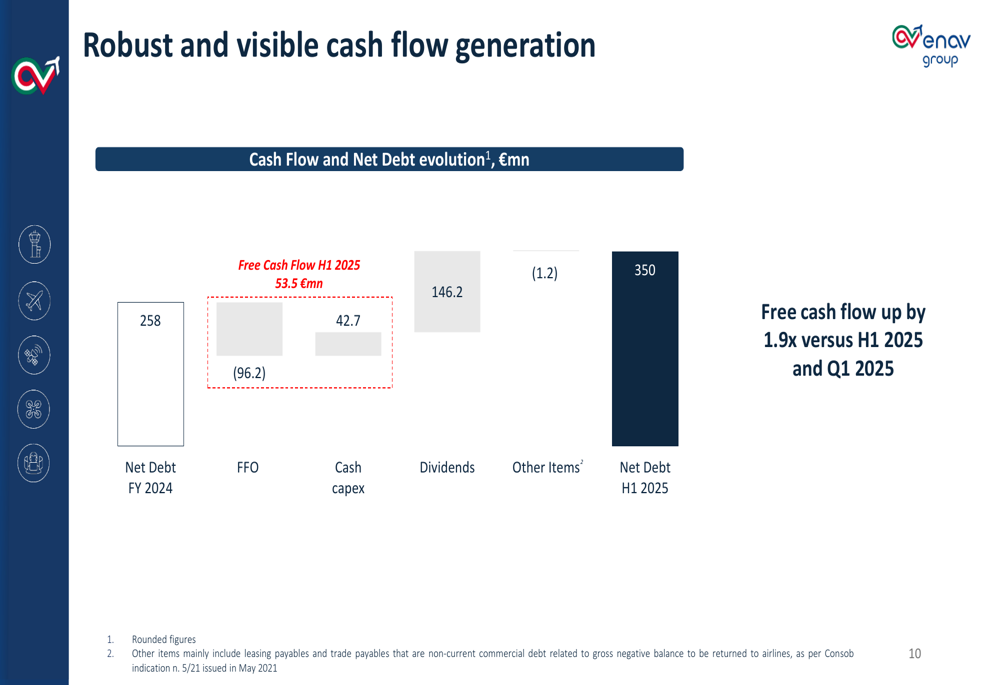

Como mostrado no seguinte gráfico de metas revisadas:

A empresa agora espera receitas entre €1.024-1.028 milhões (acima dos €1.015 milhões anteriores), EBITDA de €245-253 milhões (acima dos €225 milhões) e lucro líquido de €78-83 milhões (acima dos €64 milhões). Essas revisões são sustentadas por níveis de tráfego continuamente fortes, excelência na qualidade do serviço e medidas de eficiência que estão reduzindo custos antes do planejado.

Destaques do desempenho trimestral

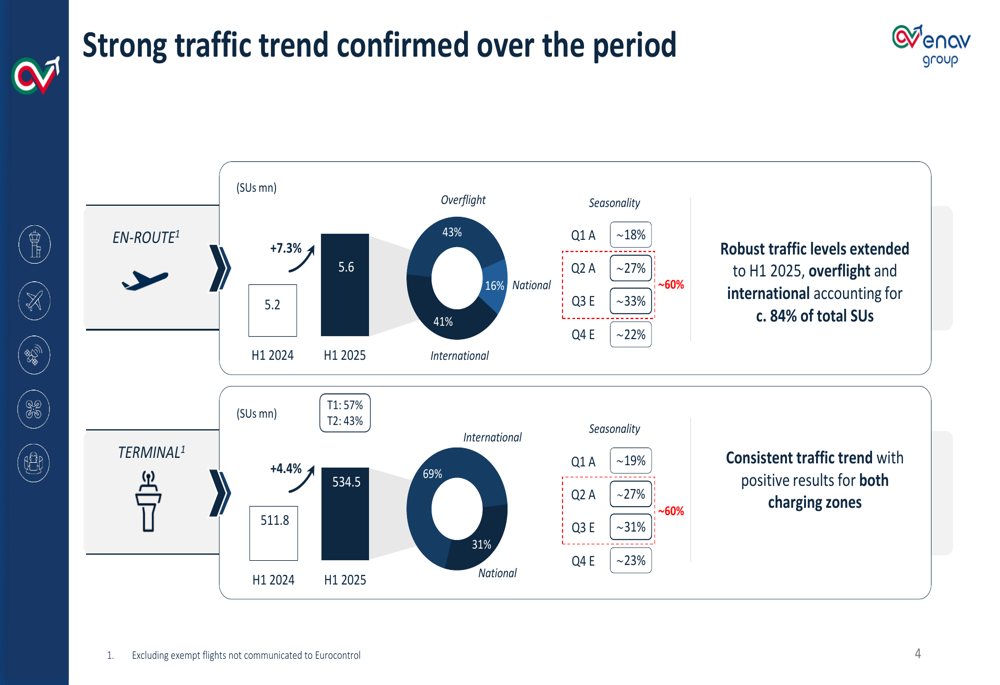

O desempenho de tráfego da ENAV permaneceu robusto durante o primeiro semestre de 2025, com ambos os segmentos, em rota e terminal, mostrando crescimento significativo. A composição do tráfego continua favorecendo o tráfego internacional e de sobrevoo, que juntos representam aproximadamente 84% do total de unidades de serviço.

O seguinte gráfico ilustra as tendências de tráfego em ambos os segmentos:

O tráfego em rota aumentou 7,3% para 5,6 milhões de unidades de serviço, com sobrevoo representando 43%, internacional 41% e nacional 16% do total. O tráfego terminal cresceu 4,4% para 534,5 milhões de unidades de serviço, com voos internacionais representando 69% do total.

Apesar desse forte desempenho operacional, os resultados financeiros da ENAV foram impactados negativamente pela dinâmica de balanço. As receitas reguladas líquidas aumentaram €11,7 milhões em comparação com o 1º semestre de 2024, mas isso foi mais que compensado por impactos negativos de balanço.

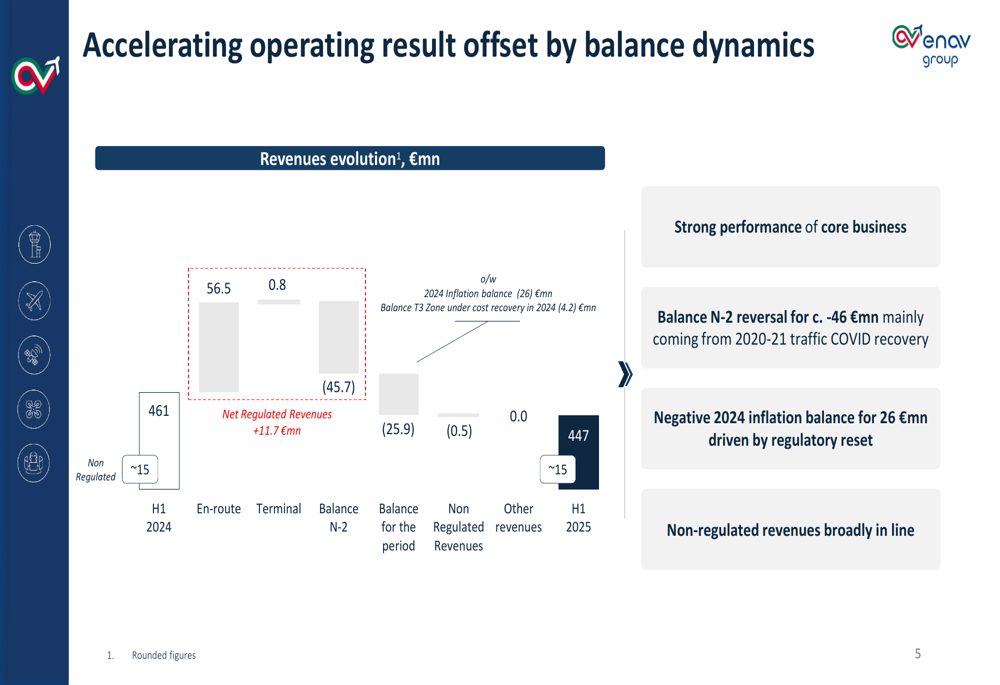

O seguinte gráfico de evolução de receita mostra essas dinâmicas:

A receita total diminuiu de €461 milhões no 1º semestre de 2024 para €447 milhões no 1º semestre de 2025, principalmente devido a um impacto negativo de €45,7 milhões de ajustes de balanço N-2 e uma diminuição de €25,9 milhões nas receitas não reguladas. A empresa observou um balanço negativo de inflação de 2024 de €26 milhões impulsionado pela redefinição regulatória.

Análise financeira detalhada

Os custos operacionais da ENAV aumentaram no 1º semestre de 2025, com despesas de pessoal subindo 4,5% para €309,7 milhões devido a ajustes salariais contratuais de inflação e componentes variáveis ligados ao volume de tráfego. Outros custos cresceram 4,9% para €68,1 milhões, principalmente devido a maiores despesas com utilidades.

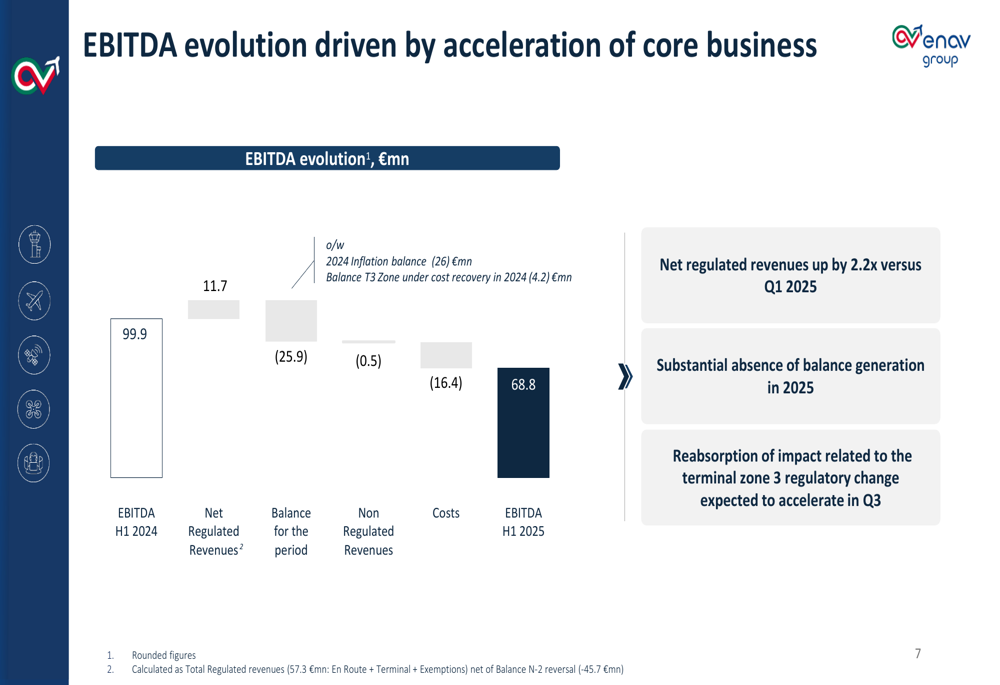

A combinação de receitas menores e custos mais altos impactou significativamente o EBITDA, que caiu 31,1% em comparação anual para €68,8 milhões. O seguinte gráfico ilustra a evolução do EBITDA:

Apesar do declínio substancial no EBITDA, a administração destacou que as receitas reguladas líquidas foram 2,2 vezes maiores que no 1º tri de 2025, e esperam que a reabsorção dos impactos relacionados às mudanças regulatórias da zona terminal 3 acelere no 3º tri.

O resumo de lucros e perdas revela a extensão do declínio no desempenho financeiro:

O EBIT diminuiu 59,5% para €17,3 milhões, enquanto o lucro líquido caiu 69,6% para €7,0 milhões em comparação com o 1º semestre de 2024. Depreciação, amortização e provisões diminuíram 9,8% para €51,5 milhões, enquanto as despesas financeiras permaneceram estáveis em €4,5 milhões.

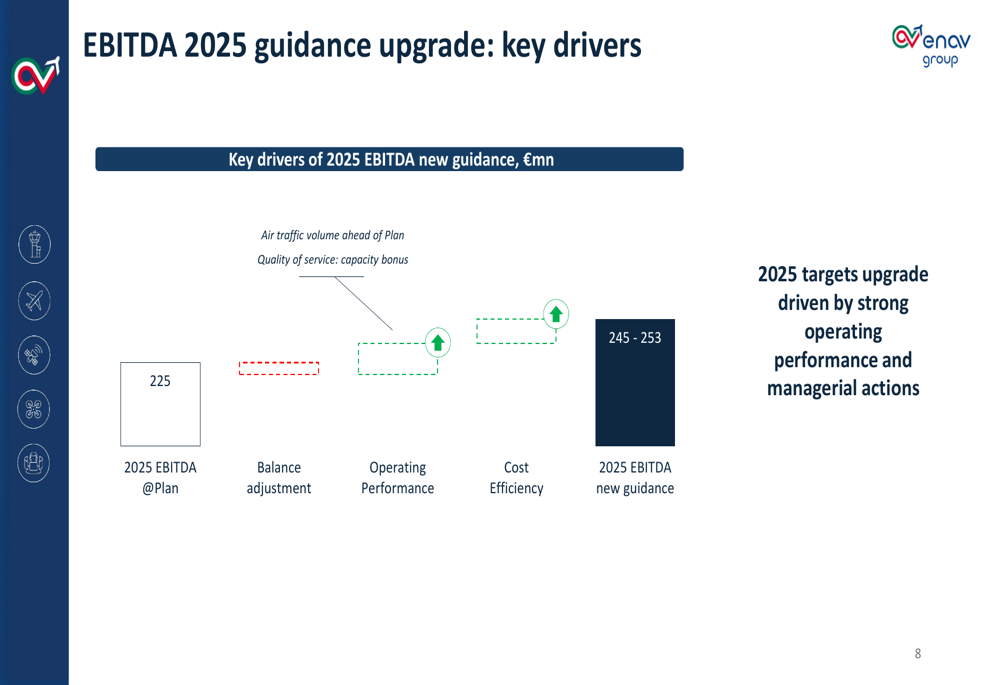

Como ponto positivo, a geração de fluxo de caixa livre melhorou significativamente, quase dobrando em comparação tanto com o 1º tri de 2025 quanto com o 1º semestre de 2024. No entanto, a dívida líquida aumentou de €258 milhões no final de 2024 para €350 milhões ao final do 1º semestre de 2025, principalmente devido ao pagamento de dividendos de €146,2 milhões.

Declarações prospectivas

Apesar dos resultados desafiadores do primeiro semestre, a administração da ENAV expressou confiança em atingir suas metas revisadas para 2025. A empresa identificou dois fatores-chave para a revisão da projeção do EBITDA:

O volume de tráfego aéreo superando o plano original e os bônus de qualidade de serviço devem impulsionar o EBITDA da meta original de €225 milhões para o novo intervalo de €245-253 milhões. A administração enfatizou seu foco em medidas de eficiência para reduzir a curva de custos antes das projeções do plano.

Essa perspectiva otimista representa uma melhoria significativa em relação aos resultados do 1º tri de 2025, quando a empresa reportou um prejuízo de €29,3 milhões. A apresentação sugere que o 2º tri foi substancialmente mais forte e que a administração espera que esse impulso positivo continue durante o segundo semestre do ano.

A capacidade da ENAV de cumprir essas metas revisadas dependerá da continuação das fortes tendências de tráfego e da implementação bem-sucedida de medidas de eficiência para compensar o aumento de custos. Os investidores estarão observando atentamente para ver se a empresa consegue traduzir sua força operacional em melhor desempenho financeiro nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: