Como obter +559% de retorno a mais, comprovado por dados estatísticos

A Carlyle Secured Lending Inc. (NASDAQ:CGBD) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 6 de agosto, destacando um crescimento significativo do portfólio e uma mudança estratégica para ativos mais seguros. A empresa de desenvolvimento de negócios reportou desempenho estável de dividendos, apesar de uma ligeira queda no valor patrimonial líquido (NAV).

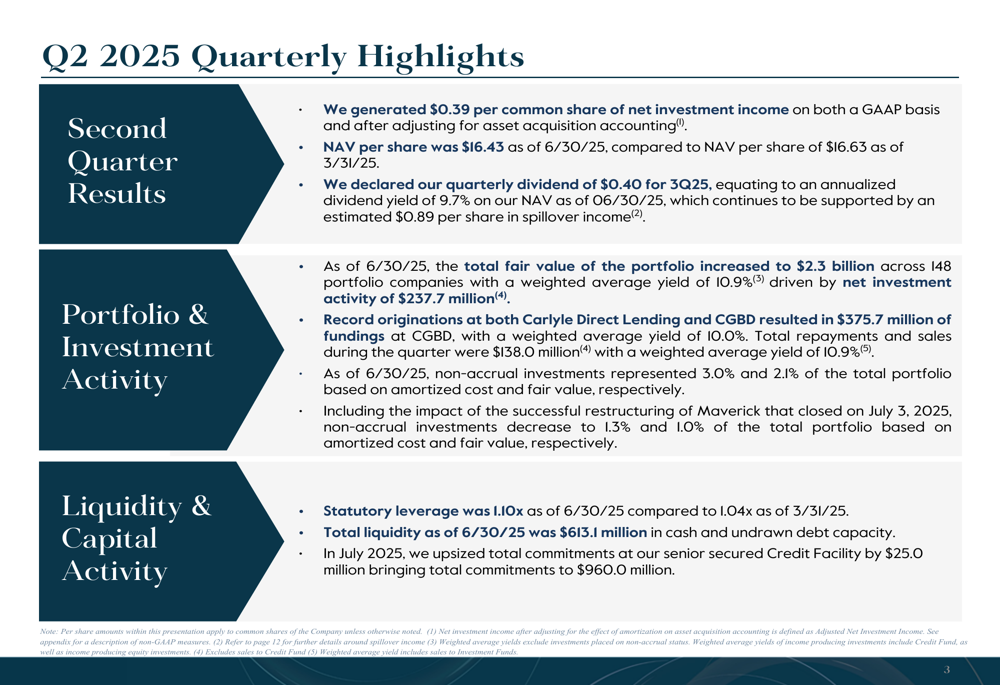

Destaques do desempenho trimestral

A Carlyle Secured Lending gerou US$ 0,39 por ação ordinária em receita líquida de investimentos para o 2º tri de 2025, acima dos US$ 0,35 do trimestre anterior, mas abaixo dos US$ 0,51 do mesmo período do ano passado. A empresa declarou um dividendo trimestral de US$ 0,40 por ação para o 3º tri de 2025, representando um rendimento anualizado de 9,7%.

A receita total de investimentos atingiu US$ 67,3 milhões no 2º tri de 2025, um aumento significativo em relação aos US$ 58,3 milhões no 2º tri de 2024. O valor patrimonial líquido por ação ficou em US$ 16,43 em 30 de junho de 2025, ligeiramente abaixo dos US$ 16,63 do final do trimestre anterior e dos US$ 16,80 do final de 2024.

Como mostrado no seguinte resumo dos destaques trimestrais:

O índice de alavancagem estatutária da empresa foi de 1,10x, praticamente inalterado em relação ao 1,12x do mesmo trimestre do ano anterior. A liquidez total permaneceu forte em US$ 613,1 milhões, impulsionada por um aumento nos compromissos de linhas de crédito.

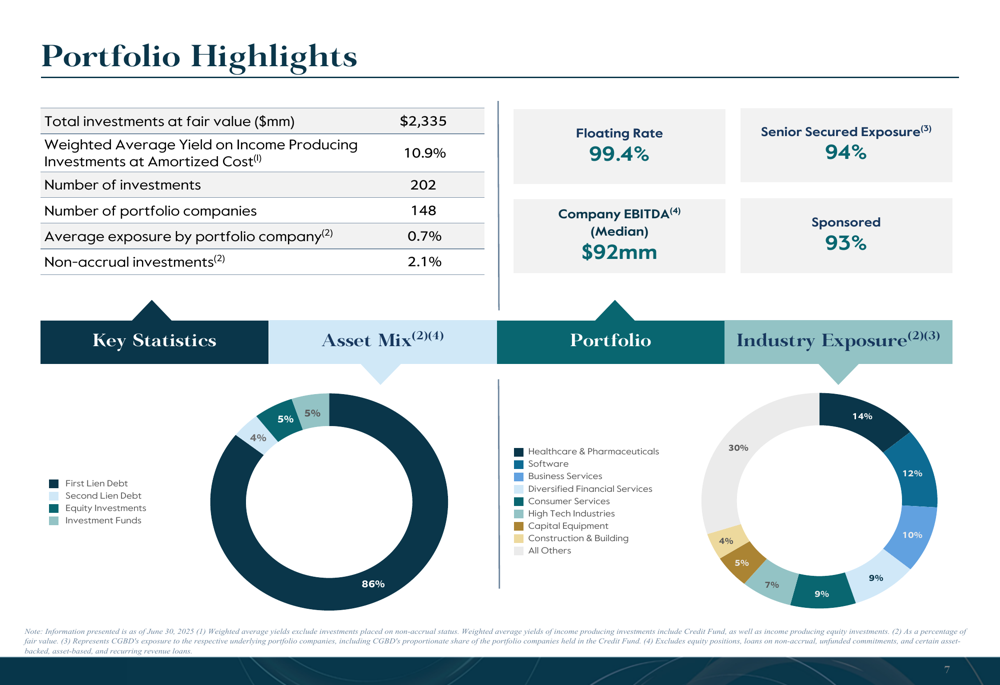

Crescimento e composição do portfólio

O preço-justo total do portfólio de investimentos da Carlyle cresceu substancialmente para US$ 2,3 bilhões distribuídos em 148 empresas, acima dos US$ 1,7 bilhão no 2º tri de 2024. O rendimento médio ponderado sobre investimentos geradores de receita ficou em 10,9%.

Os novos financiamentos de investimentos atingiram US$ 375,7 milhões no segundo trimestre, com um rendimento médio ponderado de 10,0%, significativamente maior que os US$ 84,8 milhões reportados no 2º tri de 2024. As vendas e reembolsos totalizaram US$ 138,0 milhões, resultando em uma atividade líquida de investimento de US$ 237,7 milhões, uma mudança drástica em relação aos negativos US$ 41,6 milhões no mesmo período do ano anterior.

A composição do portfólio da empresa mostra uma mudança estratégica para investimentos mais seguros, com dívidas de primeira garantia aumentando para 85,6% do portfólio, contra 70,9% um ano antes. Essa mudança reflete a abordagem defensiva da empresa no atual ambiente econômico.

A diversificação do portfólio por indústria é ilustrada na seguinte divisão:

Saúde e Farmacêuticos representaram a maior exposição setorial com 30%, seguidos por Software (14%) e Serviços Empresariais (12%). Esta estratégia de diversificação ajuda a mitigar riscos em vários setores econômicos.

Investimentos em não acumulação representaram 3,0% do portfólio em custo e 2,1% em preço-justo, indicando uma qualidade de crédito relativamente estável.

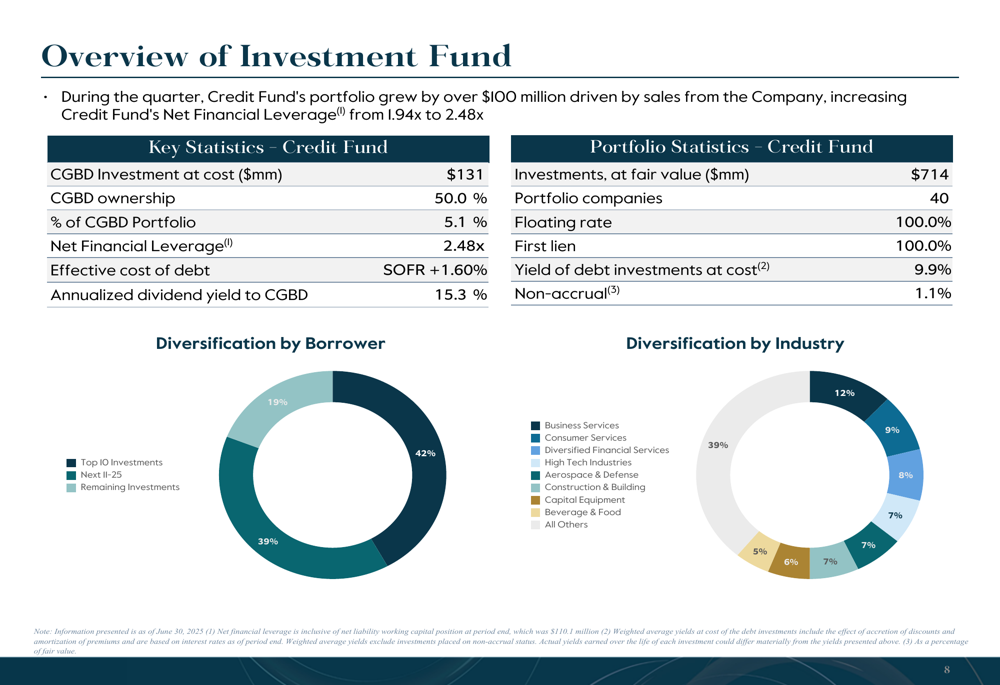

Desempenho do fundo de investimento

A estratégia de fundo de investimento da Carlyle continua sendo um componente importante de seu portfólio geral. A empresa mantém uma participação de 50% em seu fundo de investimento, que representa 5,1% do portfólio da CGBD.

A estratégia de diversificação do fundo de investimento é mostrada abaixo:

O fundo mantém uma abordagem equilibrada com seus 10 principais investimentos representando 19% do portfólio, enquanto os próximos 15 investimentos correspondem a 39%. Serviços Empresariais domina a alocação por indústria com 39%, seguido por Serviços ao Consumidor com 12%.

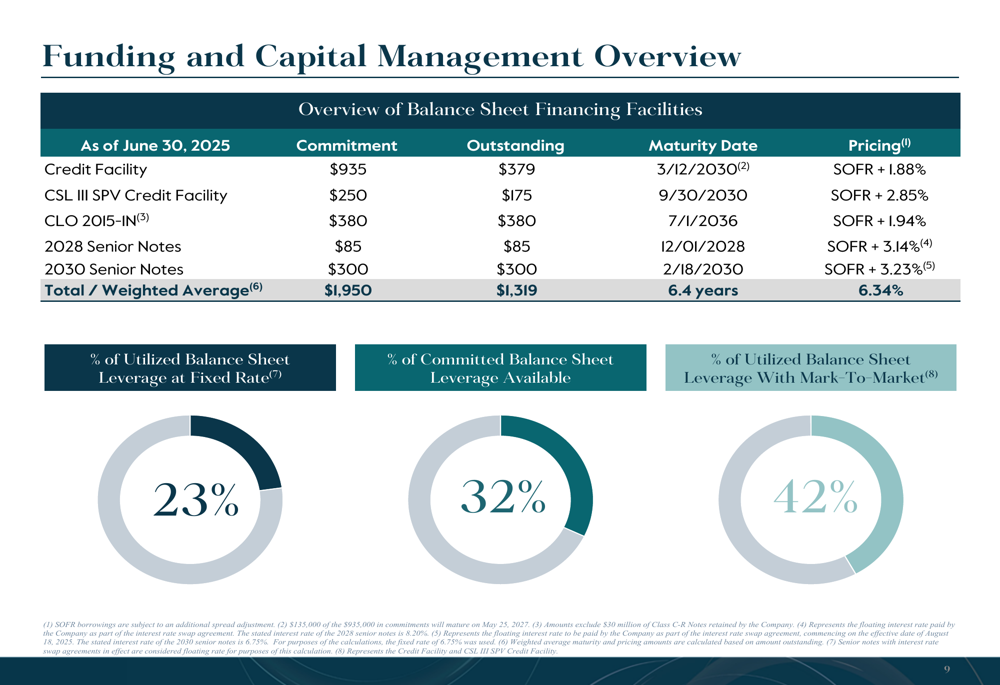

Estrutura de capital e financiamento

A Carlyle Secured Lending mantém um perfil de financiamento diversificado com US$ 935 milhões em compromissos de linhas de crédito, dos quais US$ 379 milhões estavam em aberto em 30 de junho de 2025. A empresa recentemente aumentou sua Linha de Crédito garantida sênior em US$ 25,0 milhões, elevando os compromissos totais para US$ 960,0 milhões.

A estrutura de financiamento da empresa é detalhada na seguinte visão geral:

Esta abordagem equilibrada de alavancagem inclui 23% da alavancagem utilizada no balanço a taxas fixas e 32% da alavancagem comprometida no balanço ainda disponível, proporcionando flexibilidade para futuras oportunidades de crescimento.

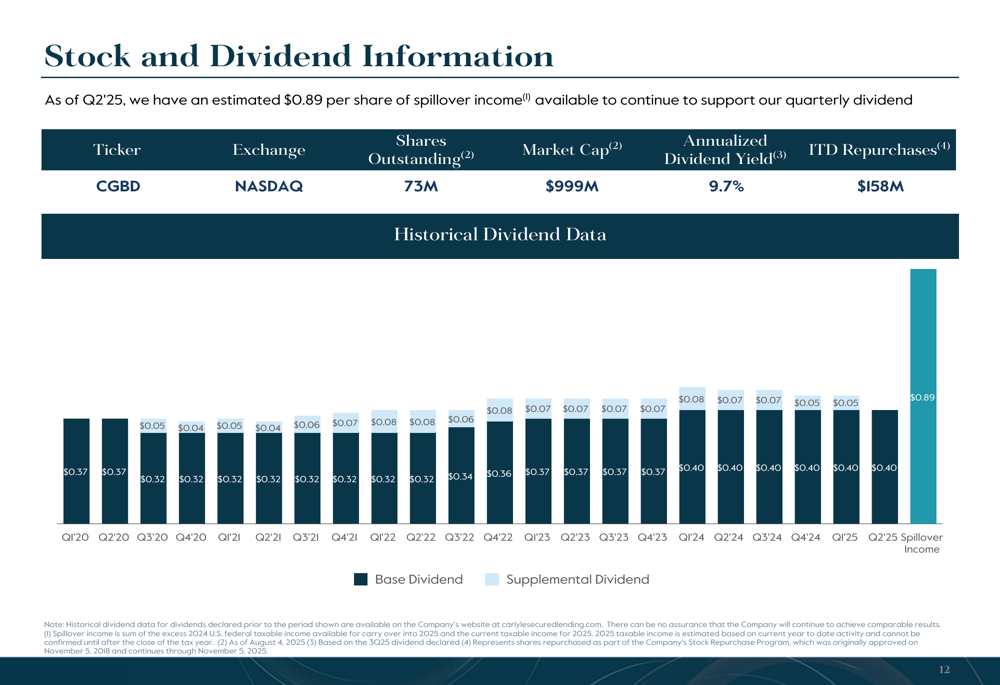

Dividendos e retornos aos acionistas

A Carlyle manteve uma política de dividendos consistente, declarando um dividendo trimestral de US$ 0,40 por ação para o 3º tri de 2025. O histórico de dividendos da empresa mostra estabilidade com dividendos suplementares ocasionais quando há renda excedente disponível.

O histórico de dividendos e informações sobre rendimento são ilustrados abaixo:

Com um rendimento anual de dividendos de 9,7%, a CGBD oferece uma oportunidade de renda atraente para investidores no atual ambiente de mercado. Este rendimento é ligeiramente inferior aos 12,92% reportados após os resultados do 1º tri de 2025, refletindo a recente recuperação no preço das ações.

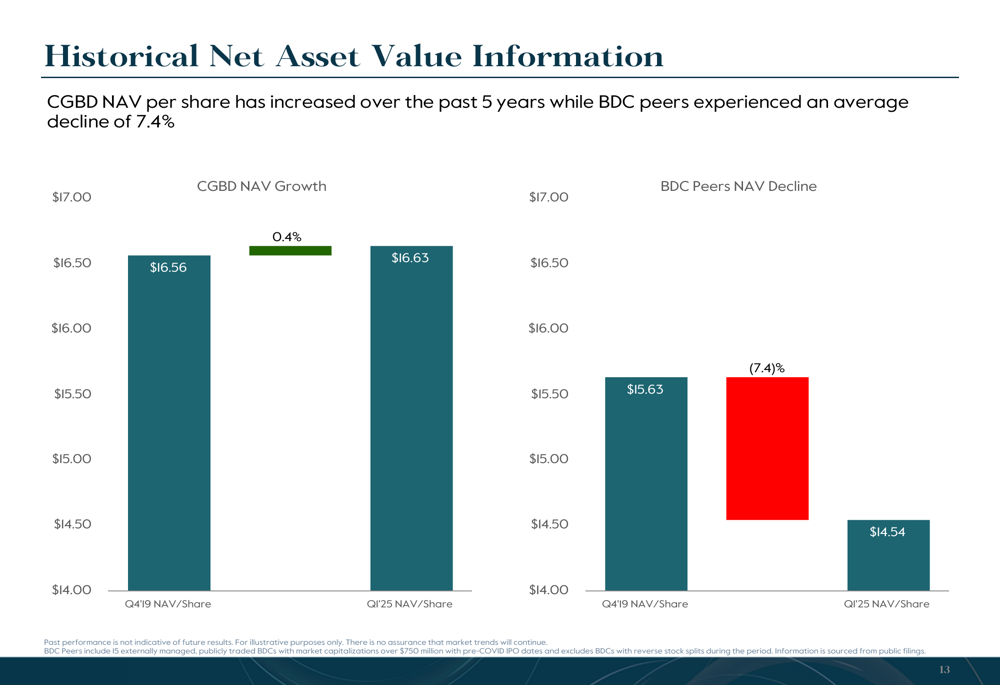

Desempenho do NAV em comparação com os pares

Um ponto forte notável da Carlyle Secured Lending tem sido sua capacidade de manter o valor patrimonial líquido ao longo do tempo, superando seus pares no setor de empresas de desenvolvimento de negócios. Enquanto o NAV por ação da CGBD aumentou ligeiramente de US$ 16,56 no 4º trimestre de 2019 para US$ 16,43 atualmente, seus pares BDC experimentaram uma queda média de 7,4% no mesmo período.

Este desempenho relativo superior é mostrado na seguinte comparação:

Contexto de mercado e perspectivas

Os resultados do 2º tri de 2025 da Carlyle surgem após um primeiro trimestre desafiador, quando a empresa ficou abaixo das previsões de lucros, com LPA de US$ 0,40 contra os US$ 0,4353 esperados. As ações haviam caído 3,72% após esse anúncio.

O preço atual das ações de aproximadamente US$ 13,75 representa um desconto significativo em relação ao NAV de US$ 16,43, potencialmente oferecendo valor para investidores dispostos a aceitar os riscos associados às empresas de desenvolvimento de negócios no atual ambiente econômico.

A Carlyle continua focada em sua estratégia de visar empresas não cíclicas com fortes patrocinadores financeiros, empregando uma subscrição disciplinada para uma abordagem defensiva. A ênfase da empresa em instrumentos de primeira garantia, seguros e de taxa flutuante a posiciona bem para o atual ambiente de taxas de juros, proporcionando alguma proteção contra potenciais ventos contrários econômicos.

Com ativos totais crescendo de US$ 1,9 bilhão para US$ 2,5 bilhões nos últimos trimestres, em parte devido à fusão com a CSL3, a Carlyle Secured Lending parece posicionada para um crescimento contínuo, mantendo seu foco em investimentos de crédito de alta qualidade.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: