Caos nas bolsas! Veja como proteger seu portfólio agora!

A First Foundation Inc (NASDAQ:FFWM) apresentou seus resultados do segundo trimestre de 2025 em 31 de julho, revelando um prejuízo líquido impulsionado por vendas estratégicas de empréstimos imobiliários comerciais (CRE), mas mostrando lucratividade ajustada quando excluídas essas despesas pontuais. As ações da empresa fecharam a US$ 4,87 em 30 de julho, com queda de 1,22%, e a negociação pré-mercado em 31 de julho mostrou uma queda adicional de 1,44% para US$ 4,80.

Destaques do desempenho trimestral

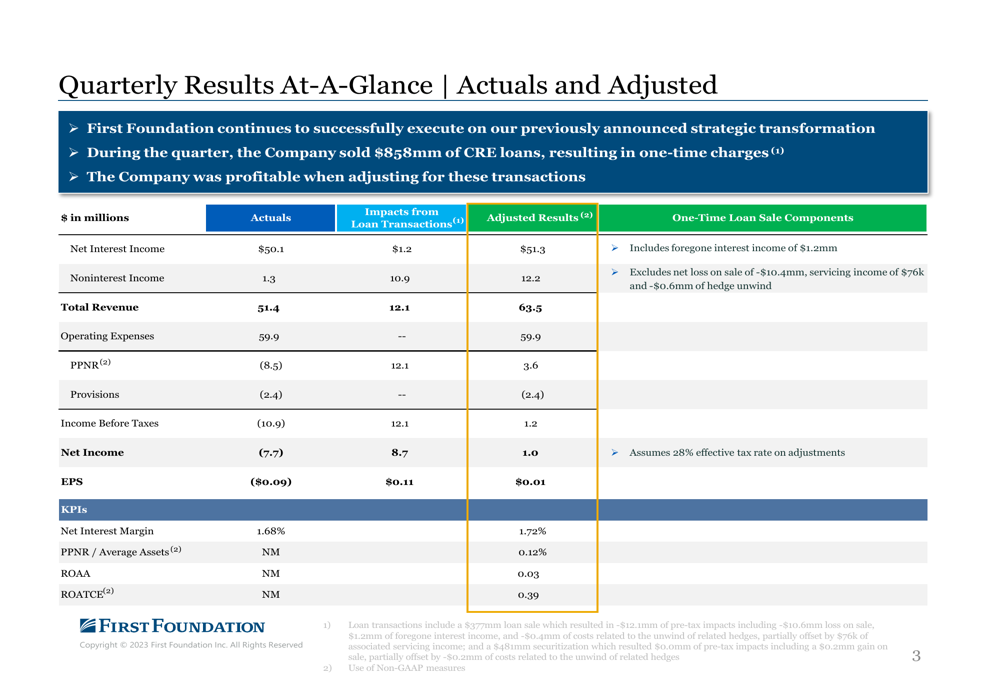

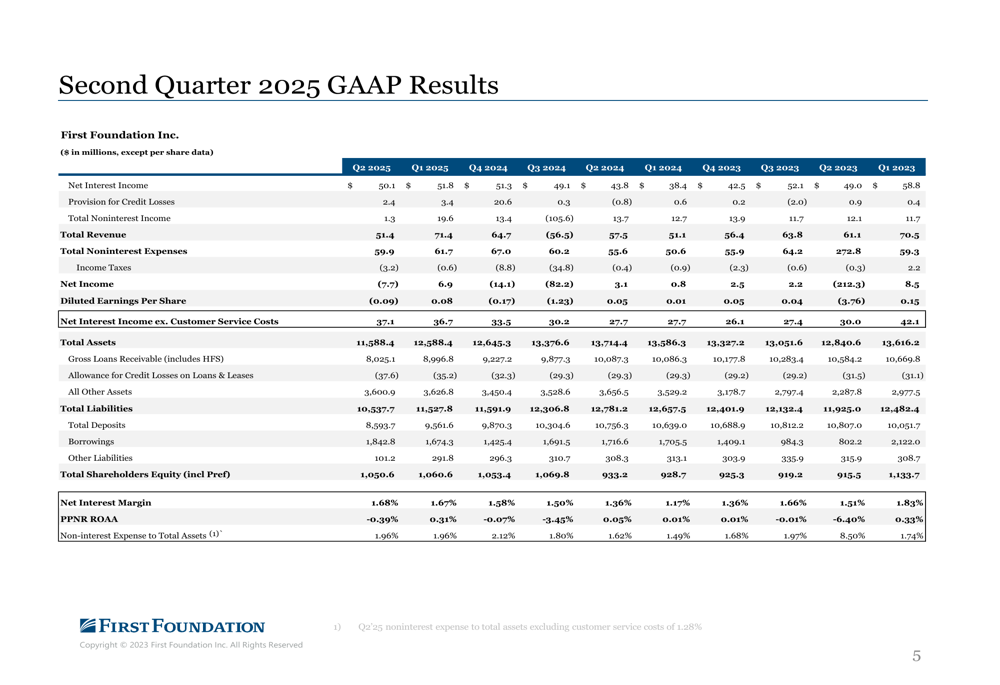

A First Foundation reportou um prejuízo líquido GAAP de US$ 7,7 milhões (US$ -0,09 por ação) para o 2º tri de 2025, principalmente devido aos US$ 12,1 milhões em impactos pré-tributários das vendas estratégicas de empréstimos. No entanto, ao ajustar essas despesas pontuais, a empresa registrou um lucro líquido de US$ 1,0 milhão (US$ 0,01 por ação).

Como mostrado na visão geral dos resultados a seguir, o desempenho da empresa foi significativamente afetado pelas transações de empréstimos, com os números ajustados apresentando um quadro mais positivo:

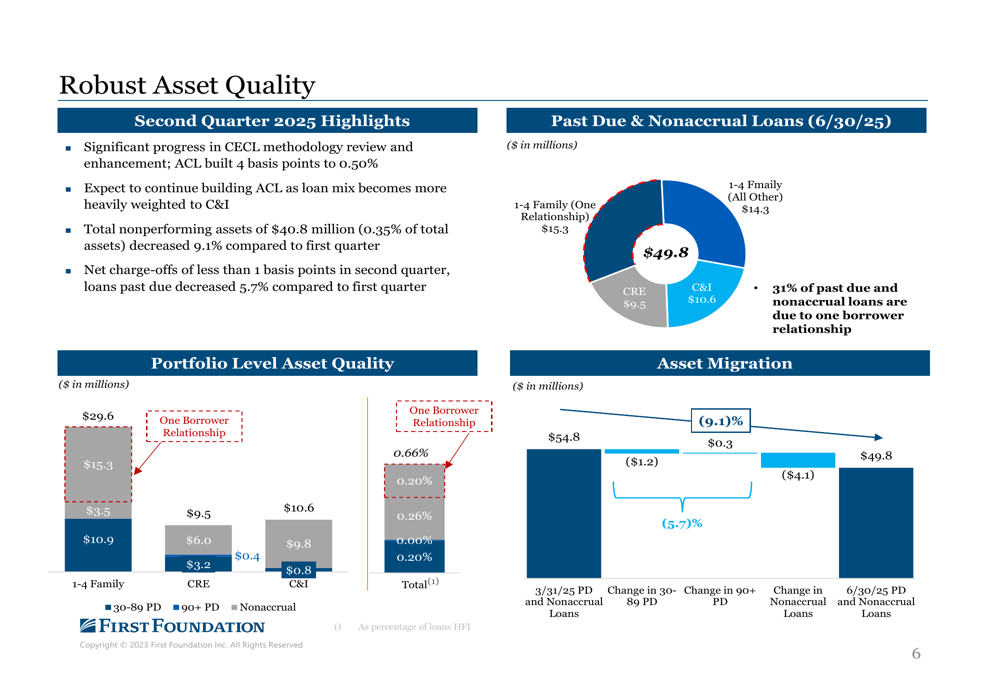

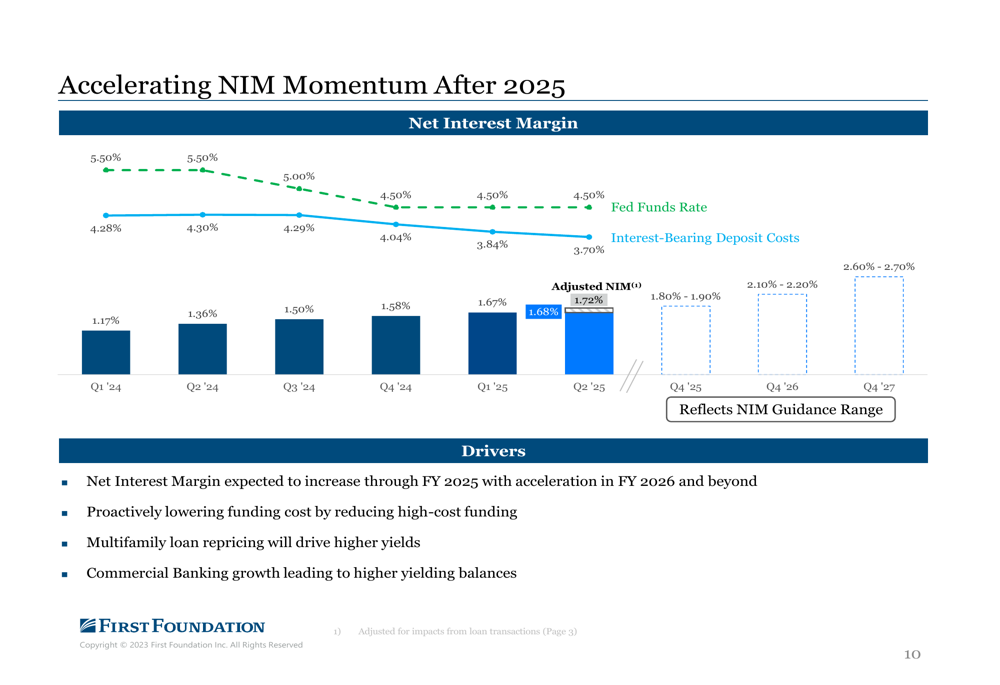

A margem líquida de juros (NIM) da empresa foi de 1,68% no trimestre, uma ligeira melhoria de 1 ponto base em relação ao trimestre anterior, quando registrou 1,67% no 1º tri de 2025. A First Foundation destacou seu forte desempenho de crédito, com baixas líquidas de menos de 1 ponto base (0,00%) e uma provisão para perdas de crédito (ACL) em empréstimos que aumentou 4 pontos base para 0,50%.

A apresentação destacou vários temas de impulso positivo para o trimestre:

Iniciativas estratégicas

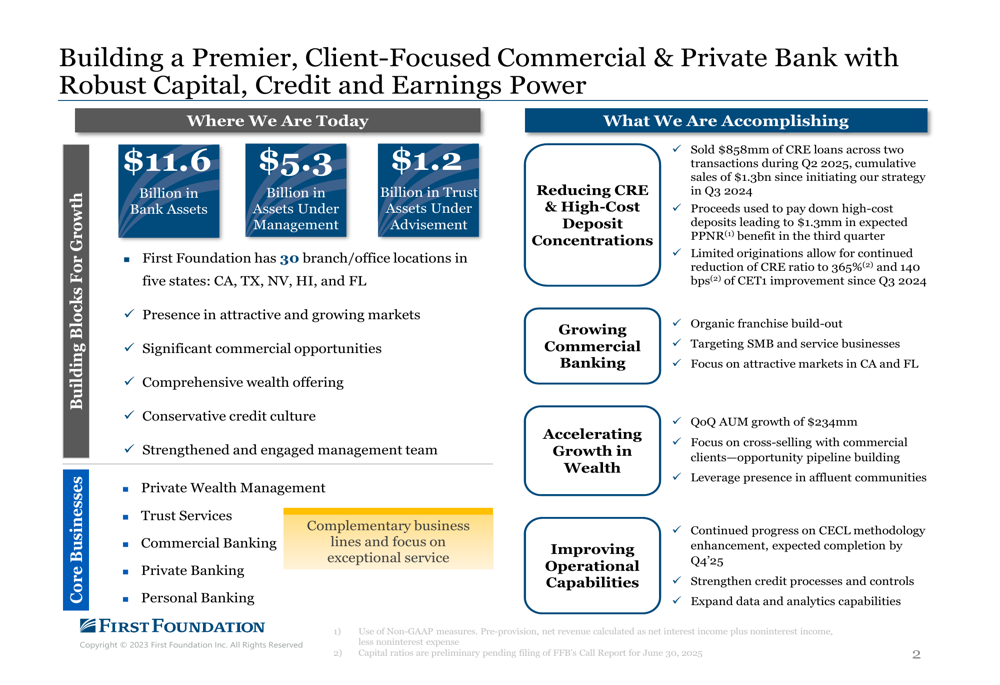

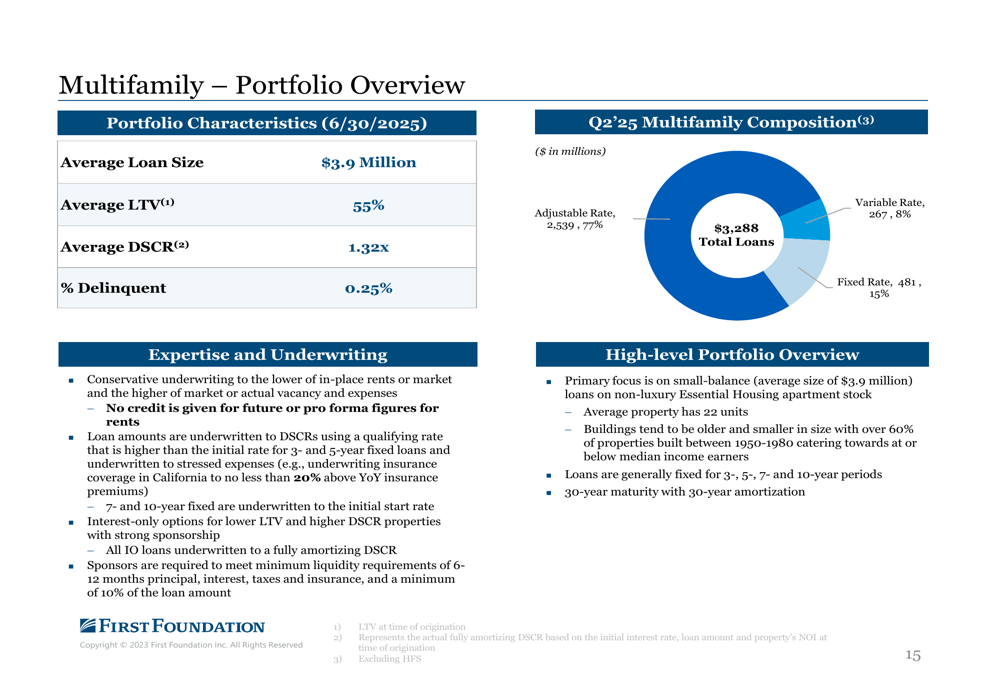

A First Foundation continua executando seu plano de transformação estratégica focado na redução da concentração de CRE, no crescimento do banco comercial e na aceleração do crescimento da gestão de patrimônio. A empresa vendeu US$ 858 milhões em empréstimos CRE em duas transações durante o 2º tri de 2025, reduzindo significativamente sua exposição ao CRE.

A situação atual da empresa mostra US$ 11,6 bilhões em ativos bancários, US$ 5,3 bilhões em ativos sob gestão e US$ 1,2 bilhão em ativos fiduciários sob assessoria, com 30 agências/escritórios em cinco estados. A First Foundation enfatizou sua presença em mercados atrativos, particularmente na Califórnia e na Flórida.

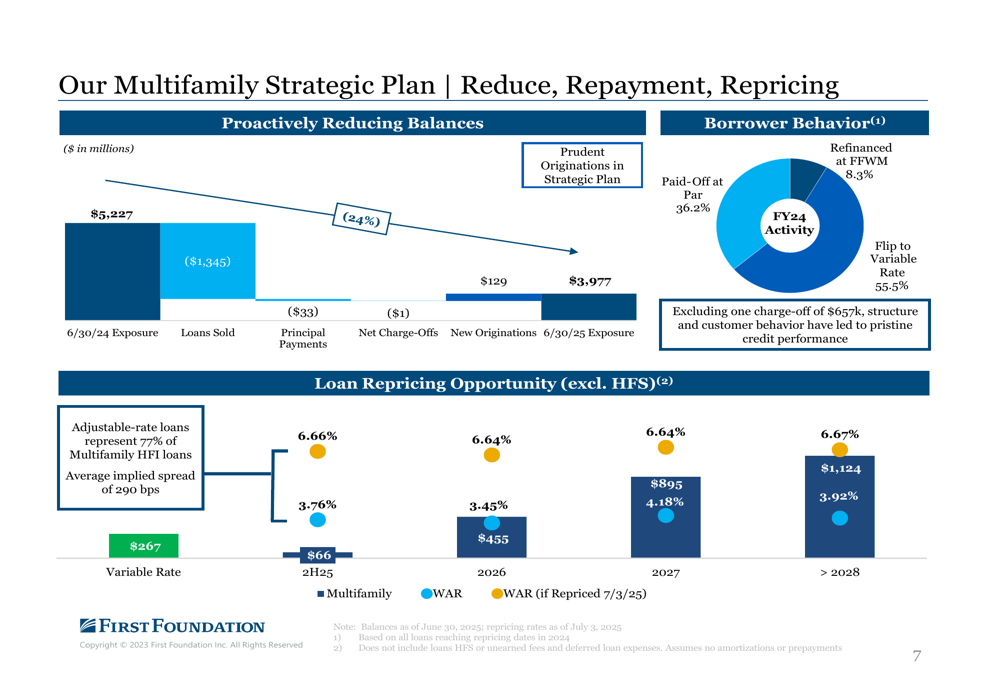

Um componente-chave da estratégia da empresa envolve a redução de sua carteira de empréstimos multifamiliares, concentrando-se em oportunidades de reprecificação. A apresentação delineou o comportamento dos tomadores após essas mudanças estratégicas:

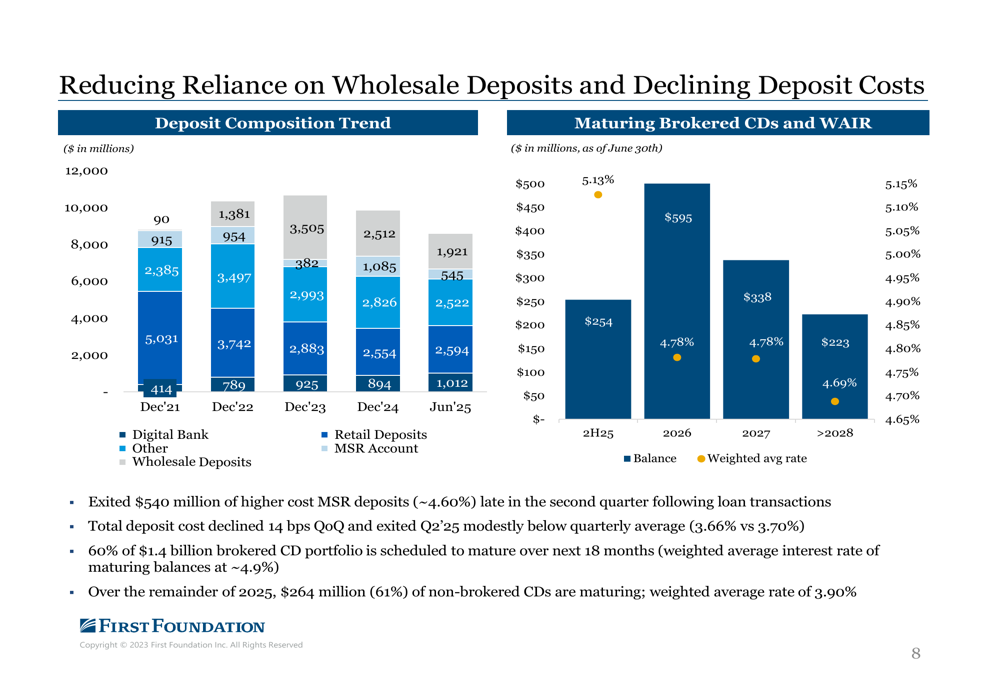

A empresa também está trabalhando ativamente para melhorar sua composição de depósitos, reduzindo a dependência de fontes de financiamento por atacado. Durante o 2º trimestre, a First Foundation encerrou US$ 540 milhões em depósitos MSR de custo mais elevado e viu seu custo total de depósitos diminuir em 14 pontos base em relação ao trimestre anterior.

Análise financeira detalhada

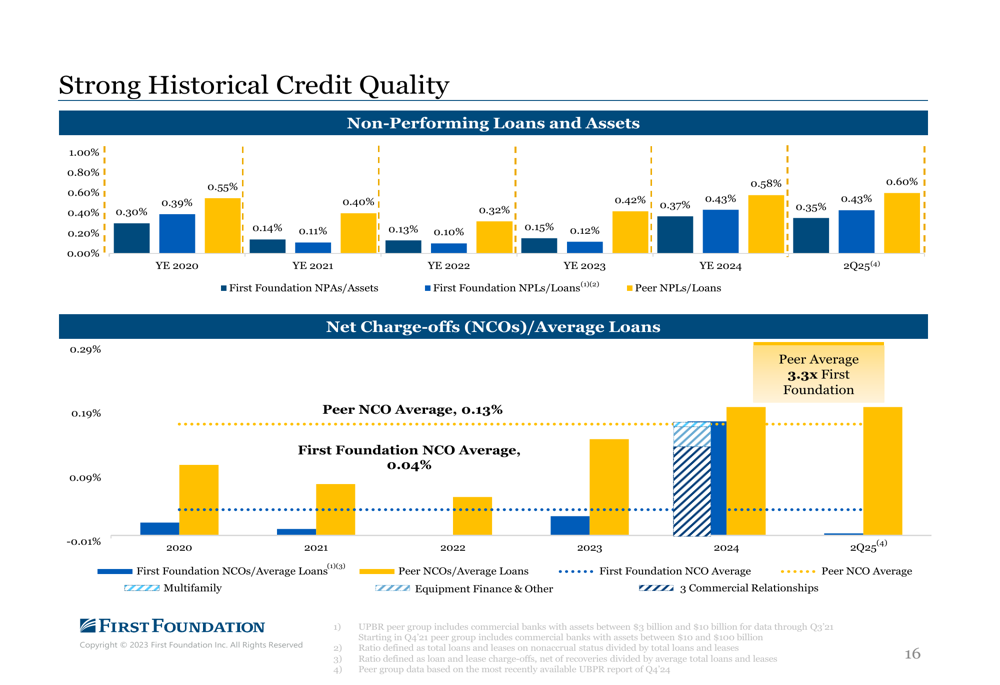

A qualidade dos ativos da First Foundation permanece forte apesar das mudanças estratégicas em sua carteira de empréstimos. A empresa reportou ativos não performantes totais de US$ 40,8 milhões, com 31% dos empréstimos vencidos e não acumulados atribuídos a um único relacionamento com tomador.

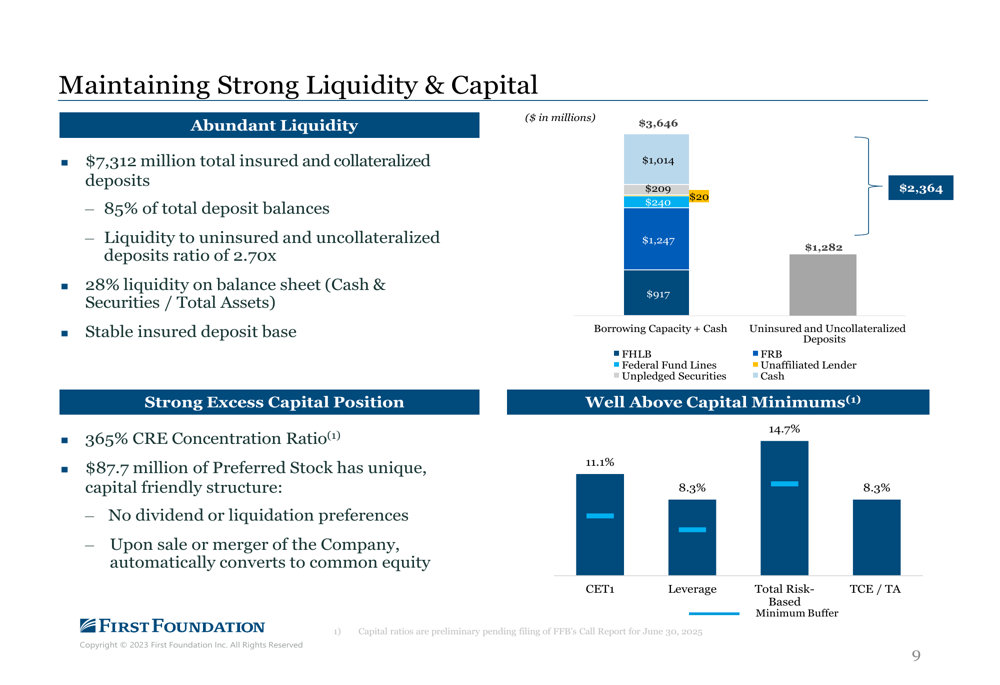

A empresa enfatizou sua forte posição de liquidez e capital, com um índice CET1 de 11,08% e liquidez para depósitos não segurados e não garantidos de 2,70x. A First Foundation informou que 85% de seus depósitos totais são segurados ou garantidos.

As métricas históricas de qualidade de crédito mostram que a First Foundation manteve um desempenho superior ao de seus pares em termos de empréstimos não performantes e baixas líquidas:

O valor contábil tangível ajustado por ação da empresa é de US$ 9,34, que a administração observou ser significativamente maior que o preço atual das ações de US$ 4,93, representando uma relação preço/valor contábil tangível de aproximadamente 0,53.

Declarações prospectivas

A First Foundation espera que sua margem líquida de juros aumente durante o ano fiscal de 2025, com aceleração em 2026 e além. Esta projeção baseia-se em custos de financiamento previstos mais baixos e rendimentos mais altos da reprecificação de empréstimos, particularmente na carteira multifamiliar.

A empresa destacou várias razões de investimento em sua apresentação, enfatizando seu progresso nas iniciativas estratégicas, forte qualidade de crédito, balanço sólido, presença em mercados em crescimento, disciplina de despesas e avaliação atrativa.

Os resultados deste trimestre representam uma mudança em relação ao 1º tri de 2025, quando a empresa reportou lucro líquido de US$ 6,9 milhões (US$ 0,09 por ação). O revés temporário no 2º trimestre parece ser uma medida calculada como parte da transformação estratégica de longo prazo da empresa para melhorar a composição de seu balanço e se posicionar para uma lucratividade sustentável nos próximos trimestres.

A administração espera ver uma melhoria contínua na NIM, com uma taxa de saída de 1,8-1,9% até o 4º tri de 2025 e uma melhoria adicional para 2,1-2,2% até o final de 2026, assumindo uma redução modesta de ativos e incorporando expectativas para cortes nas taxas do Federal Reserve nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: