As 7 Magníficas cansaram? Descubra as próximas queridinhas do mercado

Introdução e contexto de mercado

A Kingstone Companies Inc. (NASDAQ:KINS) apresentou em agosto de 2025 sua apresentação para investidores, destacando um forte desempenho no segundo trimestre e uma perspectiva melhorada para o restante do ano. A empresa, que ocupa a 12ª posição entre as maiores seguradoras residenciais do estado de Nova York, viu suas ações subirem 9,75% nas negociações pré-mercado para US$ 17,78 após a apresentação, consolidando seu impressionante retorno de 350% no último ano.

A seguradora, com 139 anos de história, posicionou-se para capitalizar a consolidação do mercado em Nova York, à medida que concorrentes deixam a região, criando o que a administração descreve como uma "oportunidade de mercado sem precedentes". Com uma capitalização de mercado de US$ 217 milhões e uma forte classificação de solidez financeira ’A, Excelente’ da Demotech, a Kingstone parece bem posicionada para um crescimento contínuo.

Destaques do desempenho trimestral

A Kingstone reportou um crescimento robusto no segundo trimestre de 2025, com prêmios diretos escritos aumentando 17% em comparação ao 2º tri de 2024. A receita líquida de investimentos da empresa cresceu 30% em relação ao ano anterior, apoiada por um rendimento médio de carteira de 3,93%. Esses resultados marcam o sétimo trimestre consecutivo de lucratividade para a Kingstone.

Como mostrado na seguinte visão geral das principais métricas da empresa:

As apólices em vigor da empresa alcançaram 77.000 em 30 de junho de 2025, refletindo uma penetração bem-sucedida em seu mercado principal de Nova York. Esse crescimento se baseia no impulso observado no 1º tri de 2025, quando a Kingstone reportou lucro por ação de US$ 0,27, superando significativamente a previsão de perda de US$ 0,09.

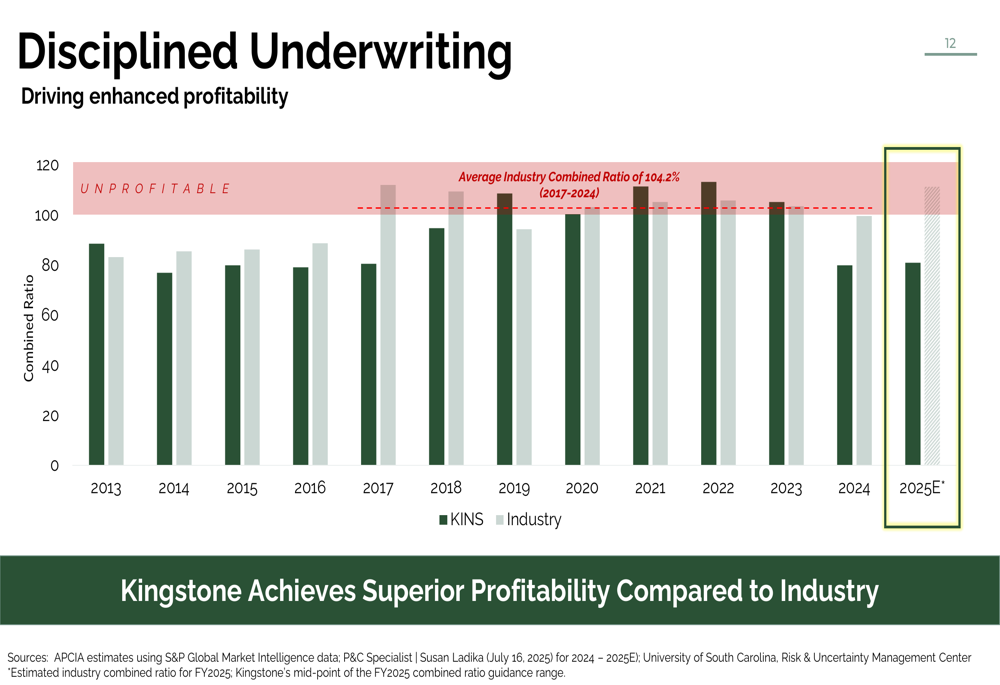

A abordagem disciplinada de subscrição da Kingstone tem consistentemente entregado rentabilidade superior em comparação às médias do setor. Como ilustrado no gráfico comparativo de índice combinado:

A empresa manteve um índice combinado abaixo da média do setor por vários anos, com expectativas de alcançar um índice entre 79% e 83% para 2025, comparado à média do setor de 104,2% entre 2017 e 2024.

Oportunidade estratégica de mercado

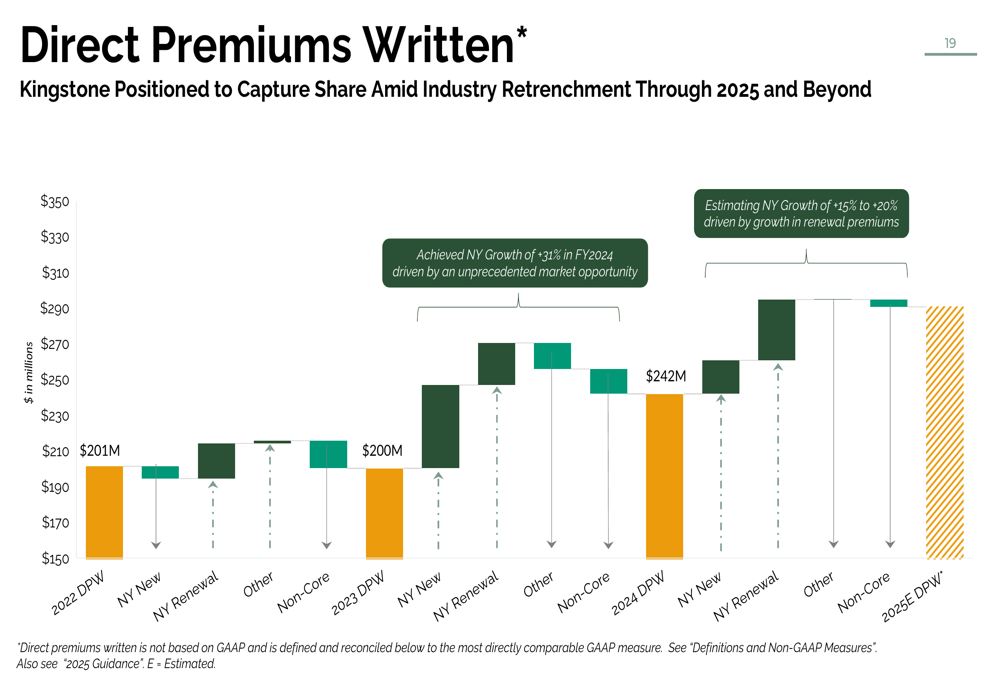

Um fator-chave da estratégia de crescimento da Kingstone é capitalizar a saída de concorrentes do mercado de Nova York. A apresentação destacou que Adirondack & Mountain Valley se retiraram de Nova York no segundo semestre de 2024, enquanto a AmGuard está programada para sair no final do 3º tri de 2025.

Essas saídas do mercado criaram oportunidades significativas para a Kingstone, que já escreveu aproximadamente US$ 29 milhões em prêmios em 6.000 apólices de empresas que deixam o mercado. Além disso, a empresa assinou uma transação de direitos de renovação com a AmGuard que deve gerar aproximadamente US$ 12 milhões em prêmios a partir de 1º de setembro de 2025.

Como mostrado no seguinte gráfico de crescimento de prêmios diretos escritos:

A Kingstone alcançou um crescimento de 31% em Nova York no ano fiscal de 2024 e projeta um crescimento de 15-20% em 2025, impulsionado principalmente por prêmios de renovação e ganhos de participação de mercado de concorrentes em saída.

Inovação de produtos e mix de negócios

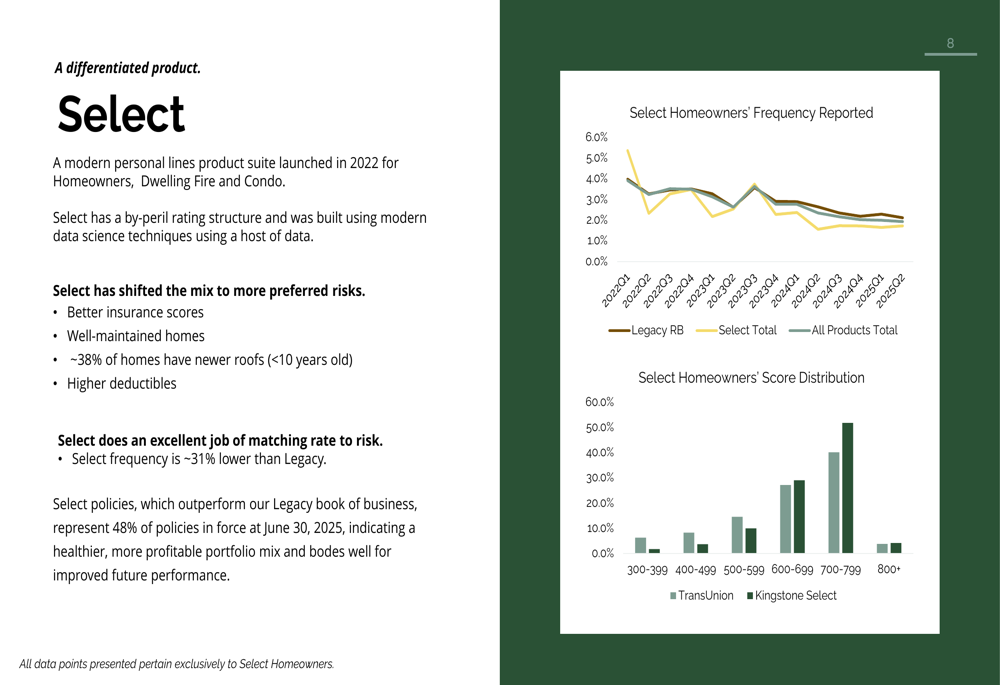

Um contribuinte significativo para o desempenho melhorado da Kingstone é sua linha de produtos "Select", lançada em 2022 para seguros residenciais, incêndio residencial e condomínio. O Select usa uma estrutura de classificação por risco e técnicas modernas de ciência de dados para melhor combinar taxa e risco.

Como ilustrado no seguinte gráfico mostrando o desempenho do produto:

O produto Select agora representa 48% das apólices em vigor em 30 de junho de 2025, e demonstrou frequência aproximadamente 31% menor que os produtos legados. A empresa também mudou com sucesso seu mix de negócios para segmentos mais rentáveis.

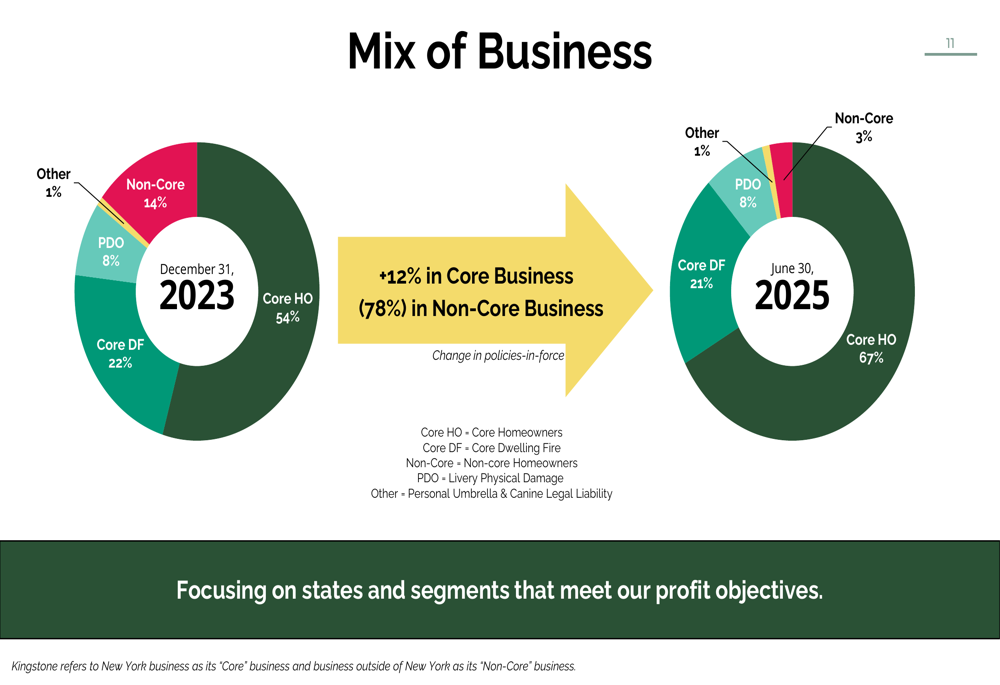

O seguinte gráfico mostra a evolução do mix de negócios da Kingstone:

O seguro residencial principal cresceu de 54% do negócio em dezembro de 2023 para 67% em junho de 2025, enquanto os negócios não principais fora de Nova York foram estrategicamente reduzidos de 14% para apenas 3% durante o mesmo período.

Perspectiva financeira e projeções

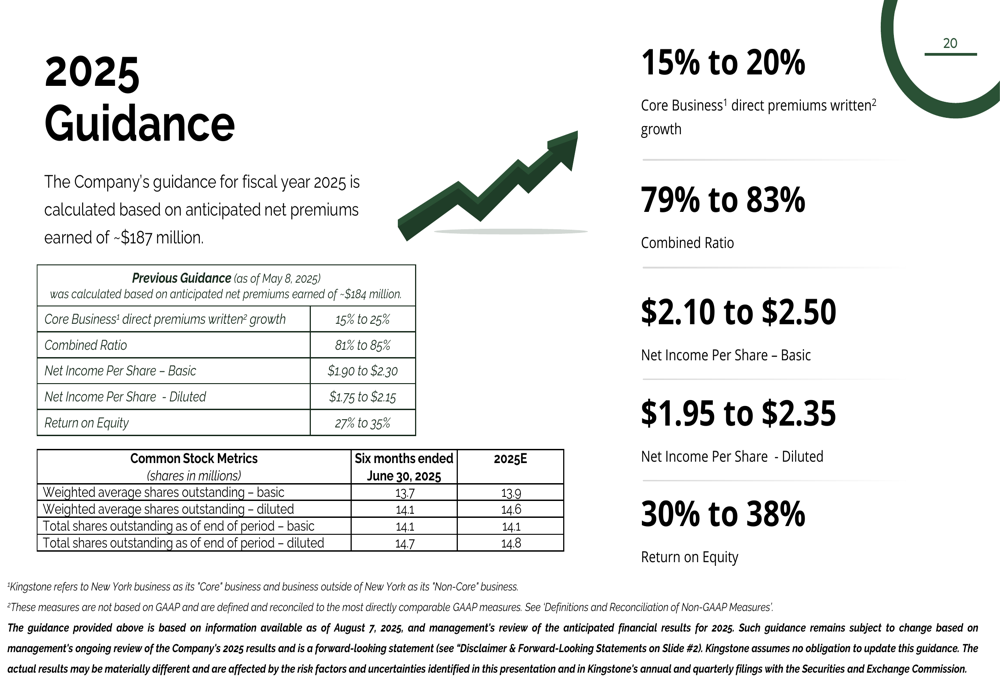

A Kingstone elevou suas projeções para 2025, refletindo maior confiança na trajetória de seus negócios. A perspectiva atualizada é baseada em prêmios líquidos ganhos previstos de aproximadamente US$ 187 milhões, acima da estimativa anterior de US$ 184 milhões.

Como mostrado no seguinte resumo de projeções:

A empresa agora espera um índice combinado de 79-83% (melhorado em relação aos 81-85% anteriores) e lucro líquido por ação de US$ 2,10-US$ 2,50 básico e US$ 1,95-US$ 2,35 diluído, representando aumentos em relação às projeções anteriores. O retorno sobre o patrimônio líquido é projetado em 30-38%, acima da faixa anterior de 27-35%.

Gestão de despesas e desempenho de investimentos

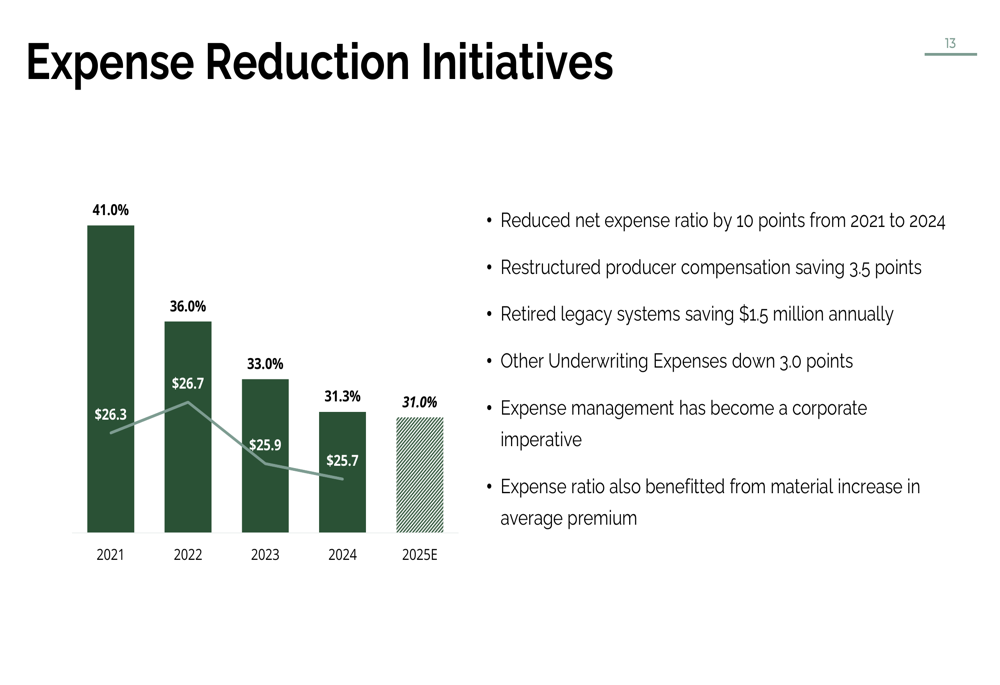

A Kingstone fez progressos significativos na redução de despesas, cortando seu índice de despesas líquidas em 10 pontos percentuais de 2021 a 2024. Essa melhoria foi impulsionada pela reestruturação da remuneração de produtores, aposentadoria de sistemas legados e outras iniciativas de eficiência.

O seguinte gráfico ilustra o progresso de redução de despesas da empresa:

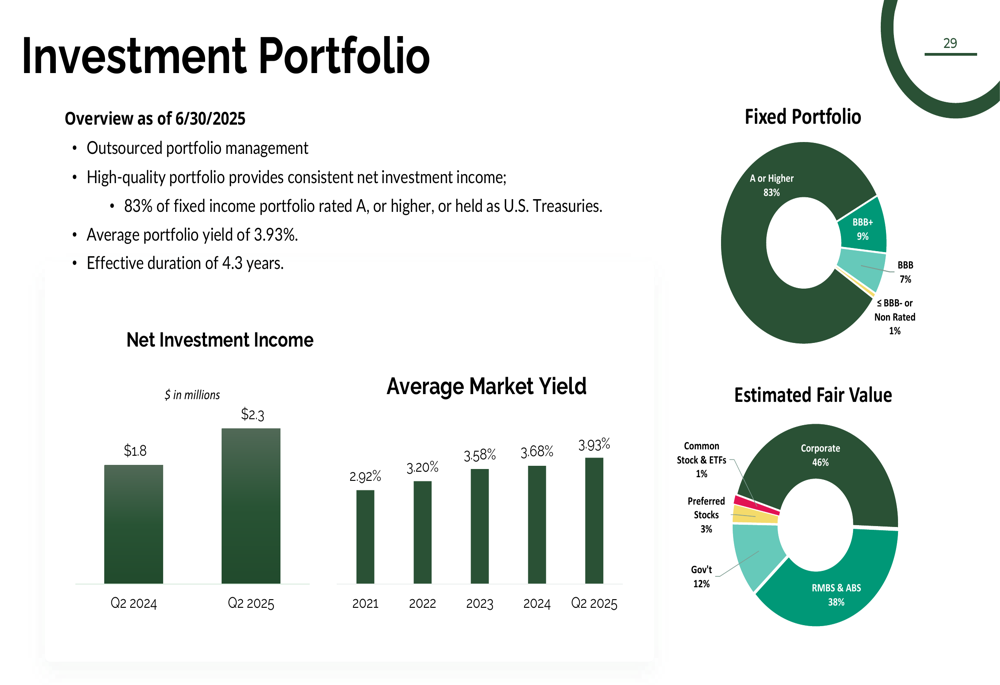

Na frente de investimentos, a carteira de alta qualidade da Kingstone continua a entregar crescimento consistente de receita. A receita líquida de investimentos aumentou de US$ 1,8 milhão no 2º tri de 2024 para US$ 2,3 milhões no 2º tri de 2025, enquanto o rendimento médio de mercado melhorou constantemente de 2,92% em 2021 para 3,93% no 2º tri de 2025.

O seguinte gráfico detalha a composição e desempenho da carteira de investimentos:

Estratégia de crescimento de longo prazo

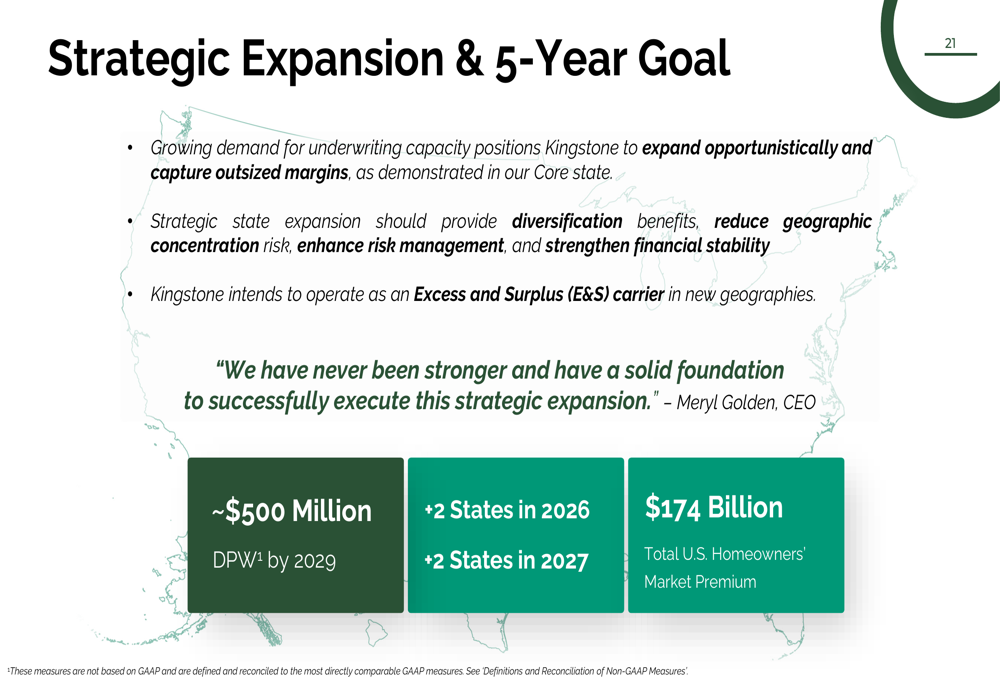

Olhando além de 2025, a Kingstone delineou um ambicioso plano de crescimento de cinco anos visando aproximadamente US$ 500 milhões em prêmios diretos escritos até 2029. Esta estratégia inclui expansão geográfica com planos para entrar em dois novos estados em 2026 e dois estados adicionais em 2027.

Como ilustrado no plano de expansão estratégica:

A empresa pretende operar como uma seguradora Excess and Surplus (E&S) nessas novas geografias, o que deve proporcionar benefícios de diversificação, reduzir o risco de concentração geográfica e fortalecer a estabilidade financeira.

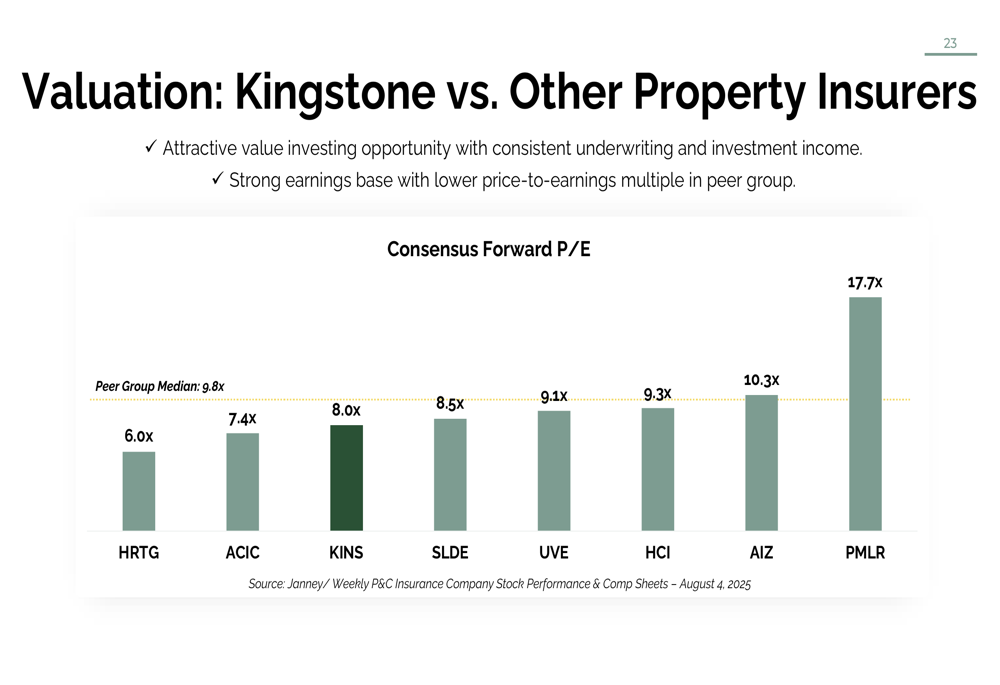

Avaliação e perspectiva de investimento

A administração da Kingstone enfatizou que a empresa representa uma atraente oportunidade de investimento em valor em relação aos pares. Com um índice preço/lucro futuro de 8,0x, a Kingstone negocia abaixo da mediana do grupo de pares de 9,8x, apesar de seu forte desempenho e trajetória de crescimento.

O seguinte gráfico compara a avaliação da Kingstone com outras seguradoras de propriedade:

A equipe de liderança da empresa, que inclui a Presidente e CEO Meryl S. Golden e o CFO Randy L. Patten, traz mais de 85 anos de experiência combinada em seguros para executar esta estratégia de crescimento. Durante a teleconferência de resultados do 1º tri, a CEO Golden enfatizou que a Kingstone "não é a mesma empresa que éramos em 2017", destacando a transformação que posicionou a seguradora para um crescimento sustentável.

Com sete trimestres consecutivos lucrativos, uma estratégia clara para capitalizar a consolidação do mercado em Nova York e planos para expansão geográfica, a Kingstone parece bem posicionada para continuar seu impulso positivo ao longo de 2025 e além.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: