Caos nas bolsas! Veja como proteger seu portfólio agora!

Introdução e contexto de mercado

A LKQ Corporation (NASDAQ:LKQ) apresentou os resultados do segundo trimestre de 2025 em 24 de julho de 2025, revelando uma empresa que navega por condições desafiadoras de mercado enquanto se concentra na eficiência operacional e no retorno aos acionistas. A ação tem sido negociada próxima à sua mínima de 52 semanas de US$ 28,42, fechando a US$ 29,15 em 14 de outubro de 2025, com um ganho de 2,18% no pregão regular, refletindo um sentimento cauteloso dos investidores apesar das iniciativas estratégicas da empresa.

A distribuidora de autopeças enfrentou dificuldades em seus principais mercados, particularmente na Europa, enquanto demonstrou resiliência por meio de medidas de redução de custos e realinhamento estratégico. Esses esforços ajudaram a impulsionar um aumento de 7,1% no LPA diluído, apesar das pressões sobre receita e margem.

Destaques do desempenho trimestral

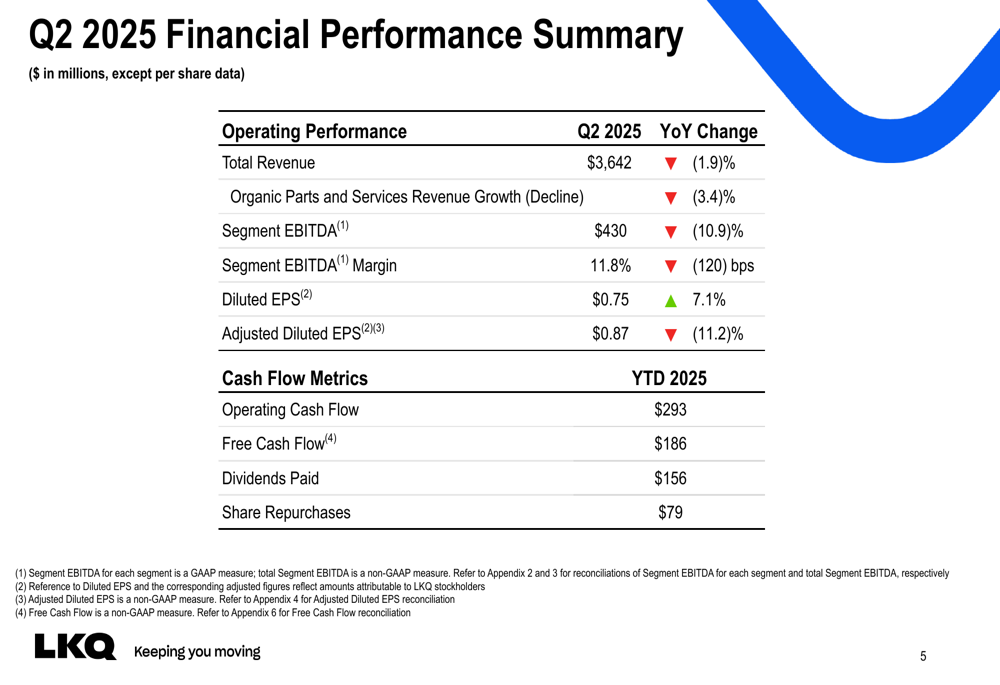

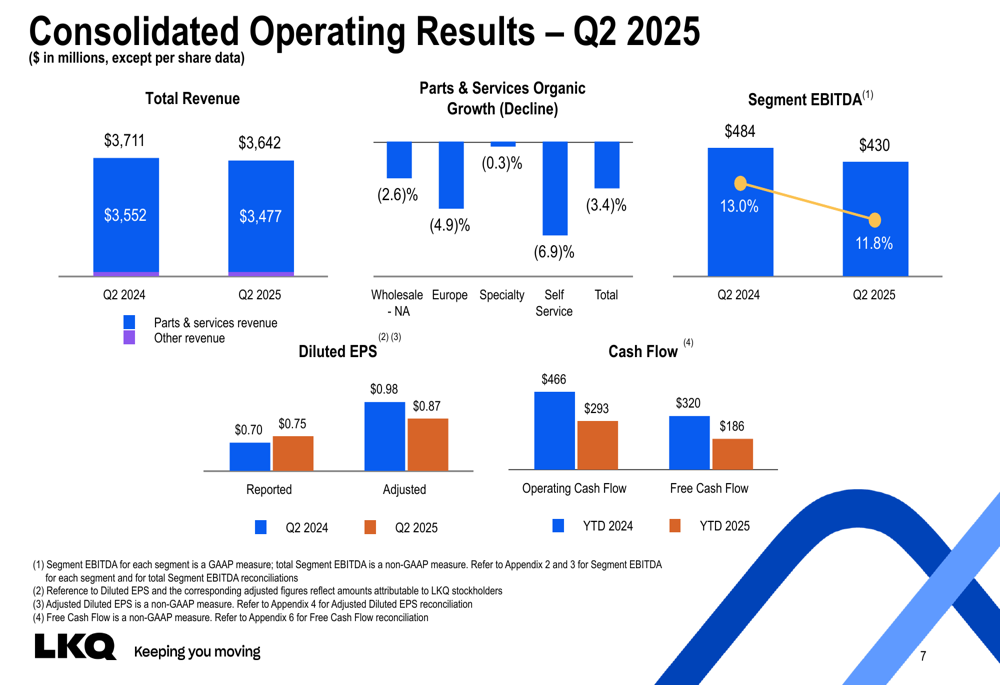

A LKQ reportou uma receita total de US$ 3.642 milhões para o 2º tri de 2025, representando uma queda de 1,9% em relação ao ano anterior. A receita orgânica de peças e serviços diminuiu 3,4%, com todos os segmentos experimentando contração. Apesar desses desafios, a empresa alcançou um LPA diluído de US$ 0,75, um aumento de 7,1% em relação aos US$ 0,70 no mesmo período do ano passado.

Conforme mostrado no seguinte resumo financeiro abrangente:

O EBITDA por segmento caiu 10,9% para US$ 430 milhões, com margens contraindo 120 pontos base para 11,8%. O LPA diluído ajustado foi de US$ 0,87, uma queda de 11,2% em relação aos US$ 0,98 no 2º tri de 2024. As métricas de fluxo de caixa também mostraram pressão, com o fluxo de caixa operacional acumulado no ano em US$ 293 milhões, abaixo dos US$ 466 milhões no período comparável de 2024.

Os resultados consolidados revelam desempenho variado entre os segmentos:

O segmento atacadista norte-americano, que representa aproximadamente 40% da receita total, registrou uma queda de 2,6% na receita orgânica, embora tenha superado o mercado, já que as sinistros reparáveis diminuíram aproximadamente 9%. A Europa, representando cerca de 44% da receita, experimentou o maior declínio orgânico, de 4,9%, atribuído igualmente a desafios operacionais temporários e às condições contínuas do mercado.

Iniciativas estratégicas

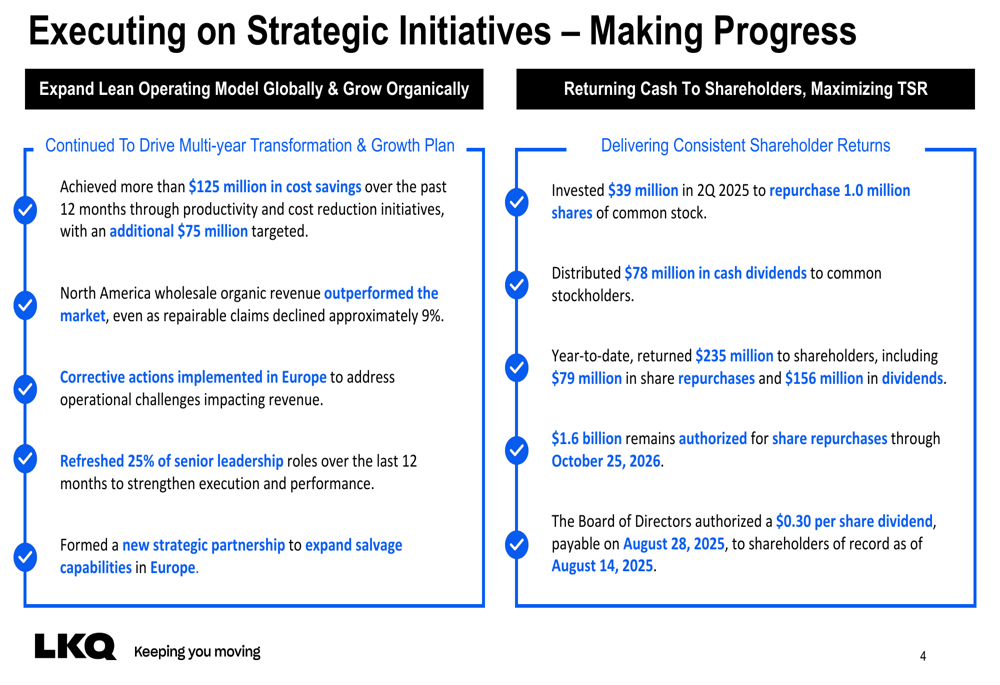

A LKQ tem implementado ativamente iniciativas estratégicas para melhorar a eficiência operacional e fortalecer sua posição no mercado. A empresa destacou progressos significativos na execução dessas iniciativas:

Um foco principal tem sido a redução de custos, com mais de US$ 125 milhões em economias alcançadas nos últimos 12 meses por meio de iniciativas de produtividade e redução de custos. A empresa está visando uma economia adicional de US$ 75 milhões, principalmente focada em suas operações europeias.

A administração também renovou 25% dos cargos de liderança sênior para fortalecer a execução e o desempenho. Além disso, a LKQ formou uma nova parceria estratégica para expandir as capacidades de salvados na Europa, abordando um de seus mercados mais desafiadores.

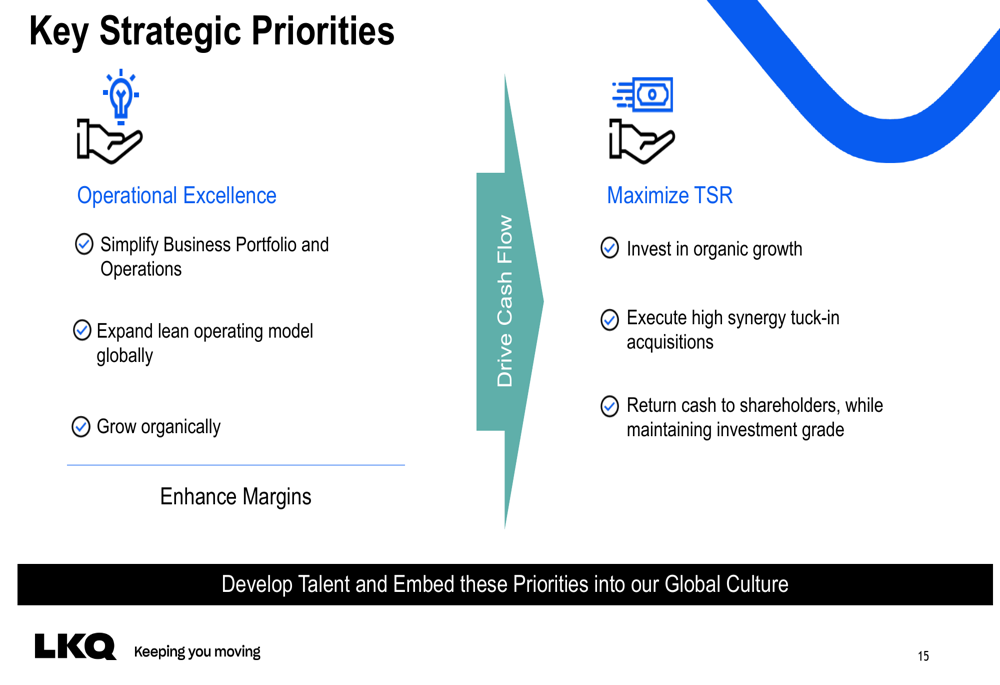

A estratégia de longo prazo da empresa se concentra na excelência operacional e na maximização do retorno total ao acionista:

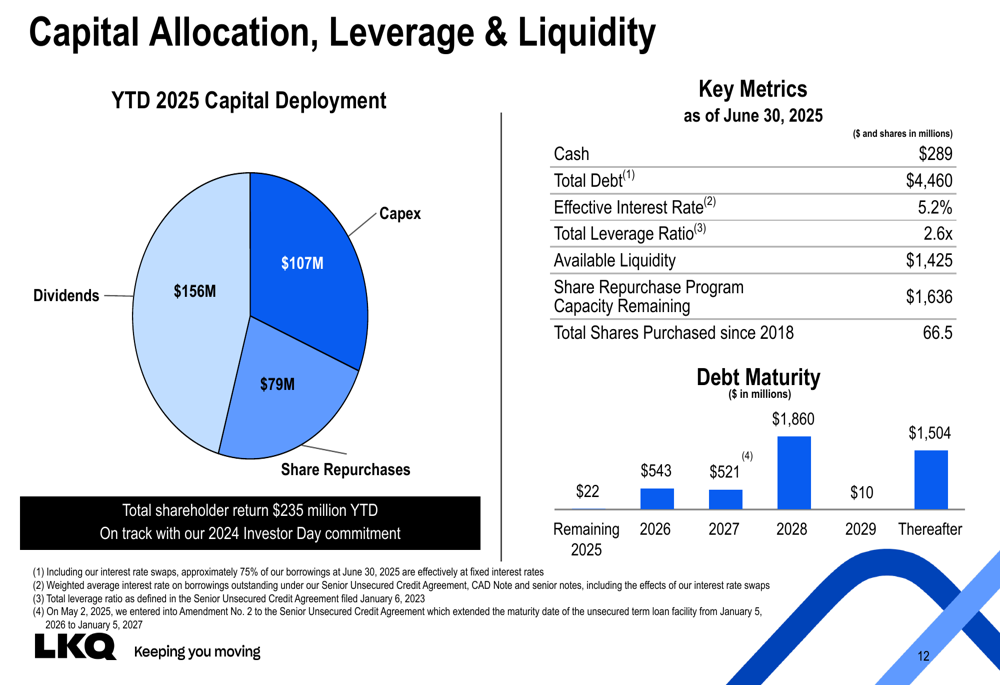

Alocação de capital e retorno aos acionistas

Apesar do ambiente operacional desafiador, a LKQ manteve seu compromisso de retornar caixa aos acionistas. A empresa investiu US$ 39 milhões no 2º tri de 2025 para recomprar 1,0 milhão de ações ordinárias e distribuiu US$ 78 milhões em dividendos em dinheiro.

No acumulado do ano, a LKQ retornou US$ 235 milhões aos acionistas, incluindo US$ 79 milhões em recompras de ações e US$ 156 milhões em dividendos. O Conselho de Administração autorizou um dividendo de US$ 0,30 por ação, pagável em 28 de agosto de 2025.

A estratégia de alocação de capital e a posição financeira da empresa são ilustradas no seguinte slide:

A LKQ mantém um balanço sólido com US$ 289 milhões em caixa e US$ 4.460 milhões em dívida total em 30 de junho de 2025. O índice de alavancagem total está em 2,6x, com liquidez disponível de US$ 1.425 milhões. A empresa tem US$ 1.636 milhões restantes em sua autorização de recompra de ações, válida até 25 de outubro de 2026.

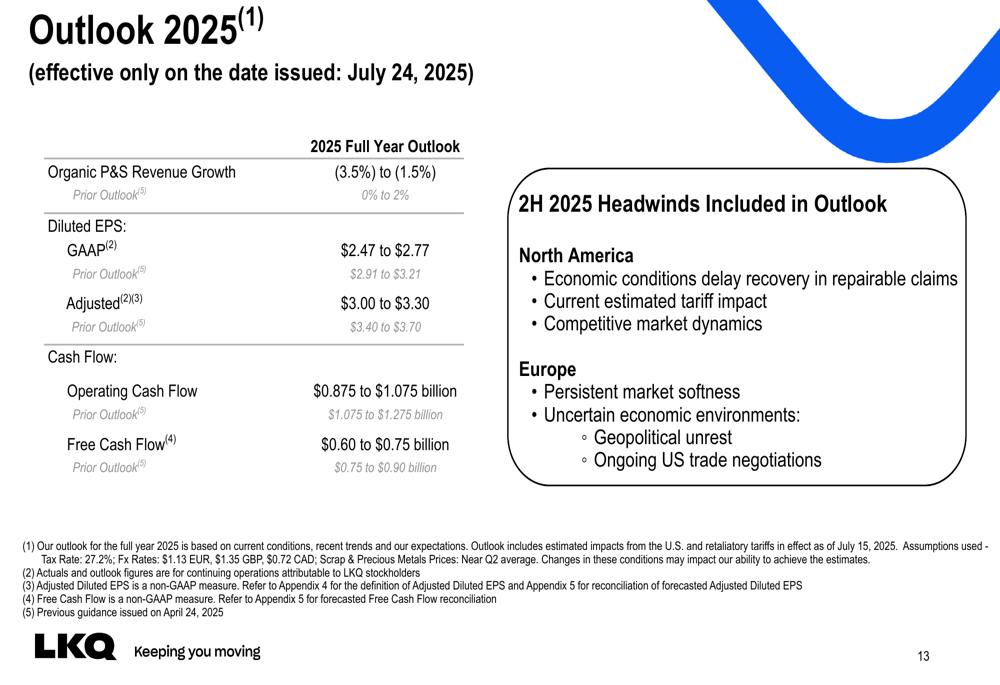

Dinâmica de mercado e tendências da indústria

Um fator-chave que afeta o desempenho da LKQ é o declínio nos sinistros reparáveis, particularmente na América do Norte. A empresa forneceu uma análise perspicaz das tendências de colisão:

Embora o volume total de acidentes permaneça estável em aproximadamente 22 milhões, a composição mudou significativamente. Os sinistros reparáveis segurados diminuíram a uma CAGR de -7% a -9% desde 2022, impulsionados por aumentos em veículos não reparados, perdas totais e reparos pagos pelo próprio consumidor. A LKQ atribui essas mudanças a taxas de seguro mais altas, menor confiança do consumidor, queda nos preços de carros usados e aumento nos custos de reparo.

Importante destacar que a empresa vê esse declínio como cíclico e não estrutural, sugerindo uma potencial recuperação em períodos futuros.

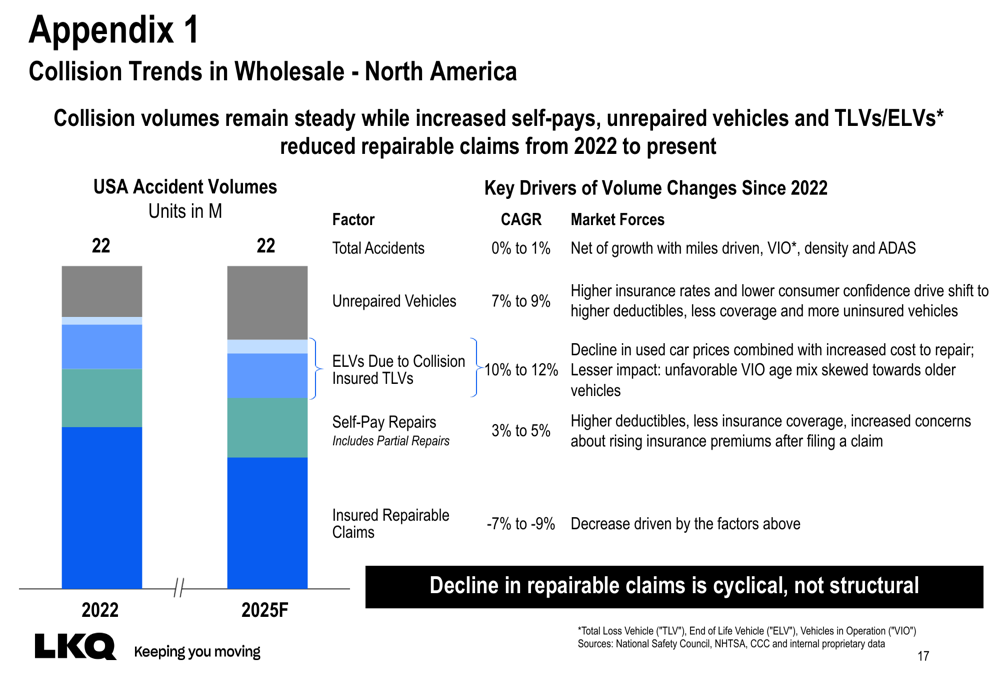

Perspectivas e declarações prospectivas

Com base nas condições atuais de mercado, a LKQ revisou suas perspectivas para o ano fiscal de 2025:

A empresa agora espera um crescimento orgânico da receita de peças e serviços entre -3,5% e -1,5%, LPA diluído ajustado entre US$ 3,00 e US$ 3,30, e fluxo de caixa livre entre US$ 600 milhões e US$ 750 milhões.

Vários obstáculos são considerados nessa perspectiva, incluindo a recuperação tardia nos sinistros reparáveis, impactos de tarifas e dinâmicas competitivas de mercado na América do Norte, bem como a persistente fraqueza do mercado e ambientes econômicos incertos na Europa.

Durante a teleconferência de resultados, o CEO Justin Jude reconheceu os desafios, mas enfatizou o compromisso da empresa com a melhoria, afirmando: "Não estamos onde precisamos estar, e vamos pressionar mais forte e avançar mais rápido". Ele também tranquilizou as partes interessadas sobre o posicionamento estratégico da LKQ, reconhecendo que "os resultados atuais ainda não refletem o valor que estamos criando".

À medida que a LKQ navega por esses desafios, seu foco na excelência operacional, eficiência de custos e retornos aos acionistas a posiciona para capitalizar a eventual recuperação do mercado, mantendo a estabilidade financeira no ambiente atual.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: