Petrobras eleva produção e bate recorde de exportação de petróleo

Introdução e contexto de mercado

A Lundin Mining Corporation (TSX:LUN) divulgou seus resultados financeiros do 2º tri de 2025 em 07 de agosto de 2025, destacando um trimestre transformador marcado por significativa redução de dívida e desempenho estável de produção. A empresa continua avançando em seu objetivo estratégico de se tornar uma das 10 maiores produtoras de cobre do mundo, capitalizando sobre os sólidos fundamentos do mercado de cobre.

O trimestre foi definido pela conclusão da venda dos ativos europeus, que melhorou drasticamente a posição do balanço da empresa, permitindo à gestão concentrar o foco em suas operações ricas em cobre nas Américas.

Destaques do desempenho trimestral

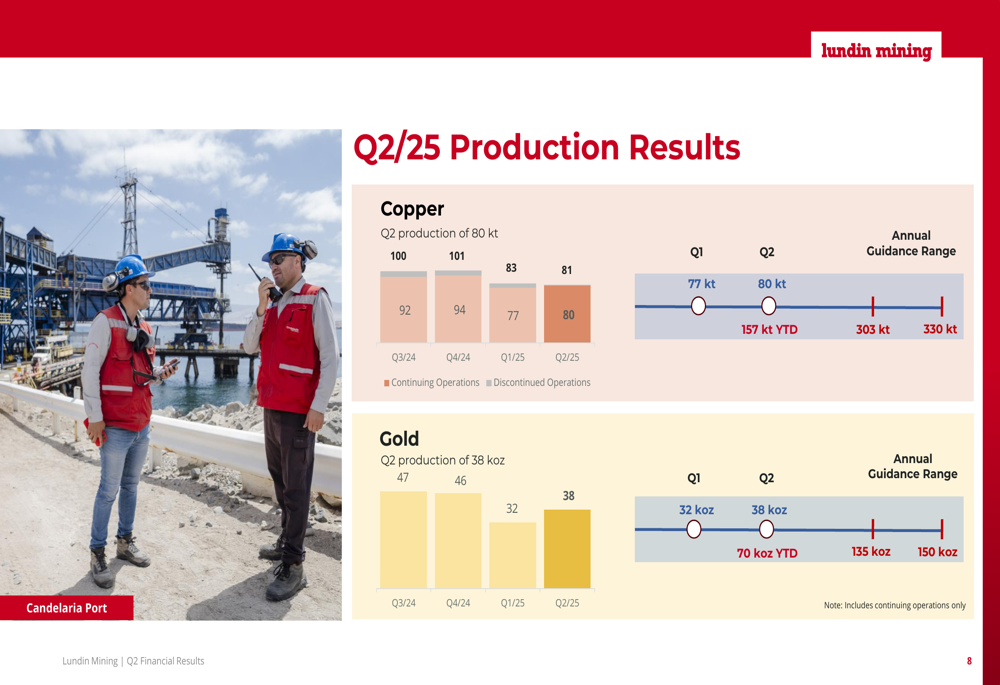

A Lundin Mining reportou números sólidos de produção para o 2º tri de 2025, com 80 kt de cobre e 38 koz de ouro produzidos. A produção de níquel da mina Eagle alcançou 2,7 kt durante o trimestre. Esses resultados mantêm a Lundin no caminho para atingir suas metas anuais de 303-330 kt para cobre e 135-150 koz para ouro.

Como mostrado no gráfico de resultados de produção a seguir, a empresa manteve uma produção de cobre relativamente consistente nos últimos trimestres:

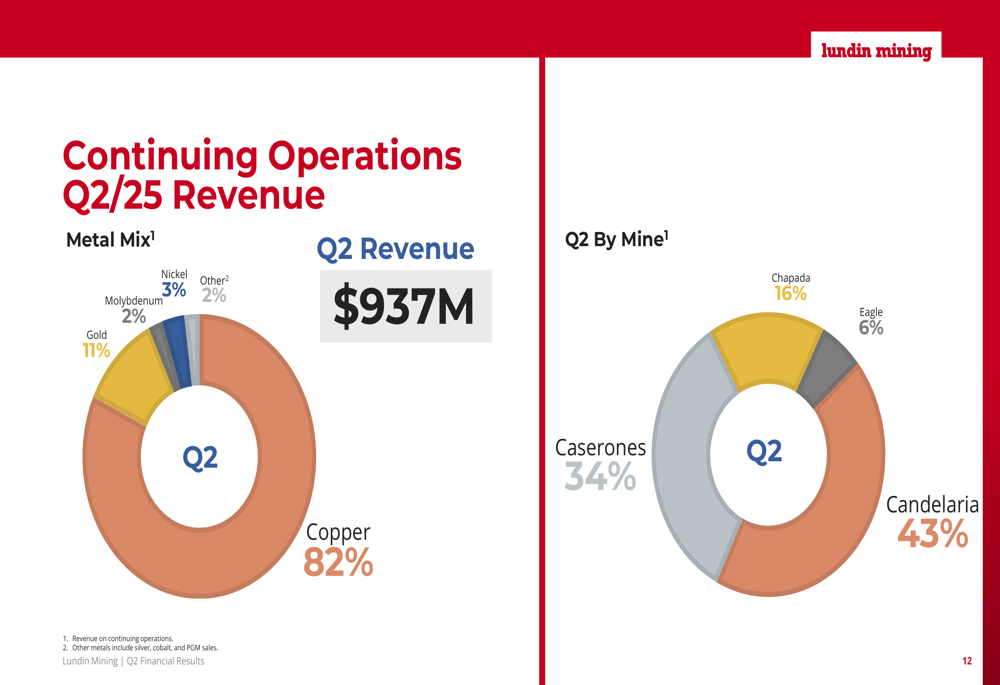

A receita do trimestre totalizou US$ 937 milhões, com o cobre permanecendo como o principal contribuinte, representando 82% da receita total. O ouro respondeu por 11%, enquanto níquel, molibdênio e outros metais compuseram os 7% restantes. Por operação, Candelaria contribuiu com 43% da receita, seguida por Caserones com 34%, Chapada com 16% e Eagle com 6%.

O gráfico a seguir ilustra a divisão da receita por metal e mina:

Análise financeira detalhada

A Lundin Mining entregou resultados financeiros sólidos no 2º tri de 2025, reportando EBITDA ajustado de US$ 395 milhões e fluxo de caixa operacional ajustado de US$ 277 milhões. A empresa alcançou um custo C1 consolidado de US$ 1,92/lb para cobre, demonstrando gestão eficaz de custos em todas as suas operações.

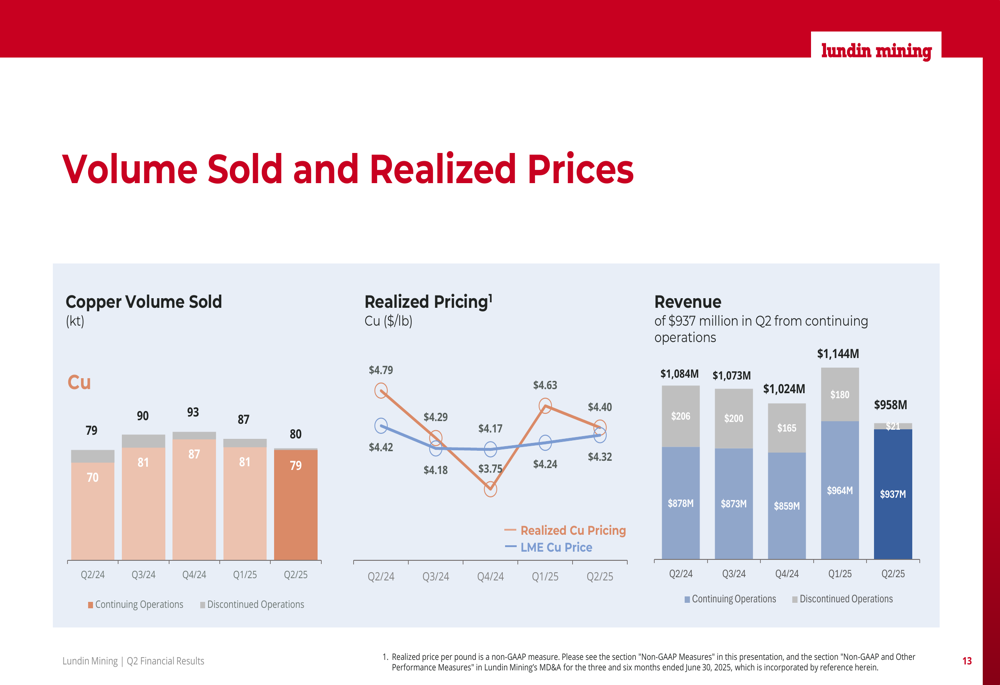

As tendências de volume vendido e preços realizados pela empresa são ilustradas no gráfico a seguir, mostrando a relação entre volumes de produção, preços de metais e receita:

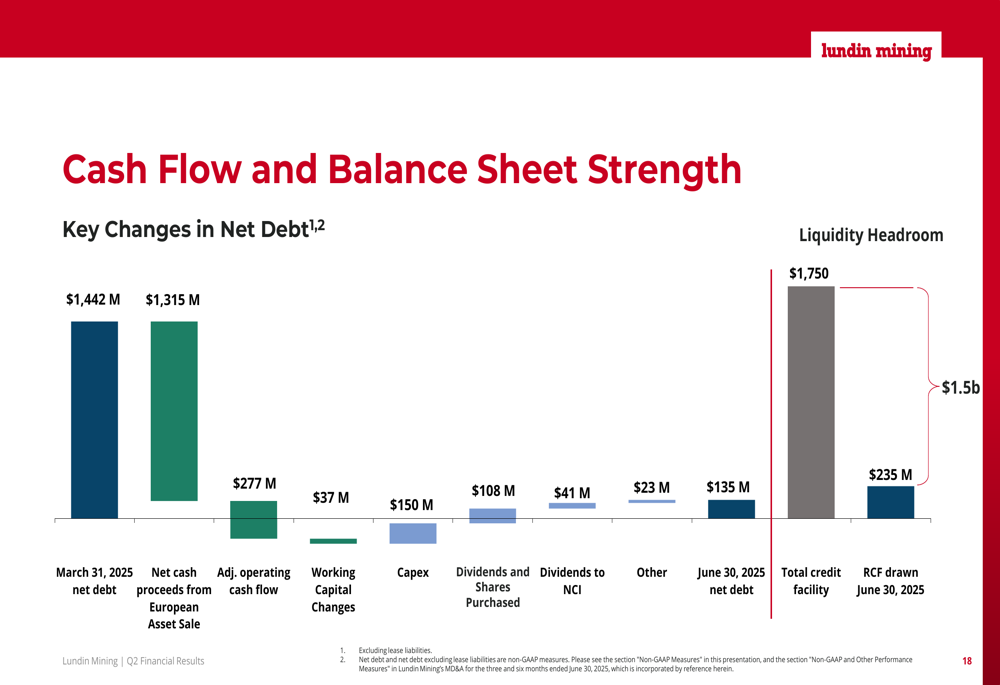

O desenvolvimento financeiro mais significativo foi a melhoria dramática na posição do balanço da Lundin. A dívida líquida foi reduzida de US$ 1.442 milhões em 31 de março de 2025 para apenas US$ 135 milhões em 30 de junho de 2025. Esta transformação foi impulsionada principalmente pelos US$ 1.315 milhões em receitas líquidas de caixa da venda dos ativos europeus da empresa (Neves-Corvo e Zinkgruvan).

O gráfico em cascata a seguir demonstra a jornada de redução de dívida da empresa durante o 2º tri:

Com uma linha de crédito total de US$ 1,75 bilhão e apenas US$ 235 milhões utilizados em 30 de junho, a Lundin Mining agora desfruta de uma substancial margem de liquidez de US$ 1,5 bilhão, proporcionando significativa flexibilidade financeira para futuras iniciativas de crescimento.

Iniciativas estratégicas

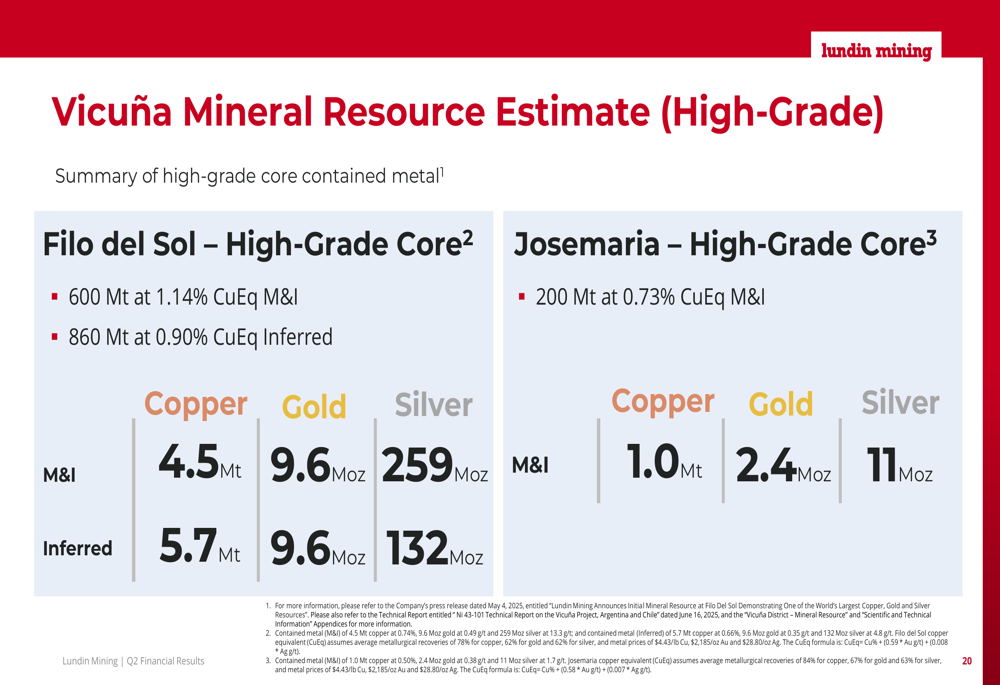

A Lundin Mining continua avançando com seu projeto Vicuña, que representa uma pedra angular da estratégia de crescimento da empresa. A Estimativa de Recursos Minerais recentemente concluída para Vicuña revelou recursos substanciais de 38 Mt de cobre, 81 Moz de ouro e 1,4 Boz de prata, destacando o potencial de classe mundial do projeto.

O núcleo de alto teor do recurso Vicuña é particularmente impressionante, como detalhado na seguinte estimativa de recursos:

A empresa está fazendo progressos constantes com o projeto Vicuña, com perfurações contínuas em Filo del Sol, avaliação de impacto ambiental atualizada para Josemaria submetida no 2º tri, e preparativos em andamento para a aplicação RIGI (Régimen de Incentivo para Grandes Inversiones) na Argentina. Um relatório técnico integrado para o projeto é esperado para o 1º tri de 2026.

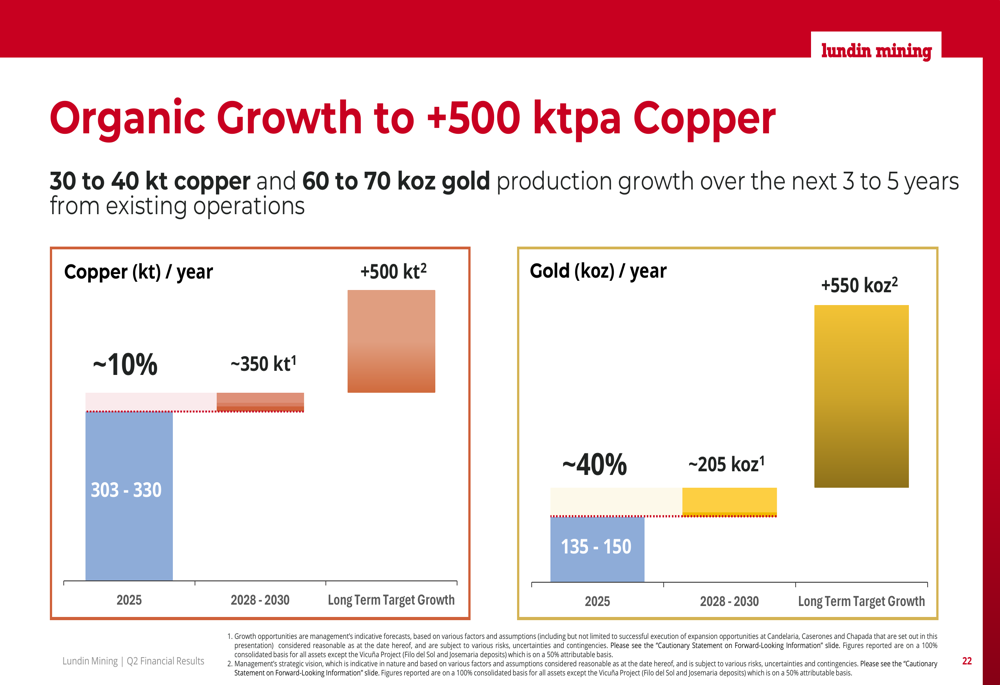

Além de Vicuña, a Lundin Mining visa crescimento orgânico a partir de suas operações existentes, projetando uma produção adicional anual de 30-40 kt de cobre e 60-70 koz de ouro nos próximos 3-5 anos. Esta trajetória de crescimento é ilustrada no gráfico a seguir:

Declarações prospectivas

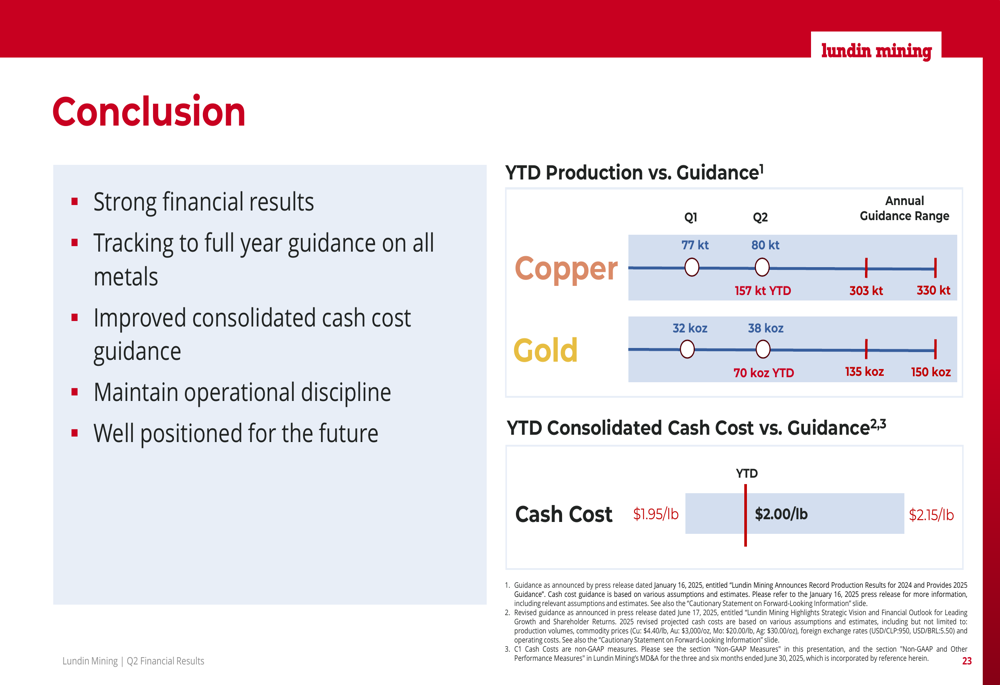

A Lundin Mining reafirmou suas projeções de produção para 2025, com a produção de cobre esperada entre 303-330 kt e a produção de ouro entre 135-150 kt. Os números de produção acumulados no ano sugerem que a empresa está bem posicionada para atingir essas metas.

A administração expressou confiança na disciplina operacional e posição financeira da empresa, enfatizando que a Lundin Mining está bem posicionada para o futuro. A visão estratégica da empresa permanece focada em se tornar uma produtora de cobre de primeira linha em escala global, aproveitando sua base de ativos existente e o potencial transformador do projeto Vicuña.

O slide de conclusão a seguir resume a posição atual e as perspectivas da empresa:

Com os preços do cobre permanecendo robustos e o balanço significativamente melhorado da empresa, a Lundin Mining parece bem posicionada para executar sua estratégia de crescimento enquanto mantém flexibilidade financeira. A conclusão da venda dos ativos europeus marca um momento crucial na evolução da empresa rumo a se tornar uma produtora de cobre de primeira linha com um portfólio concentrado de ativos de alta qualidade nas Américas.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: