Inflação acelera para 0,48% em setembro, diz IBGE

Introdução e contexto de mercado

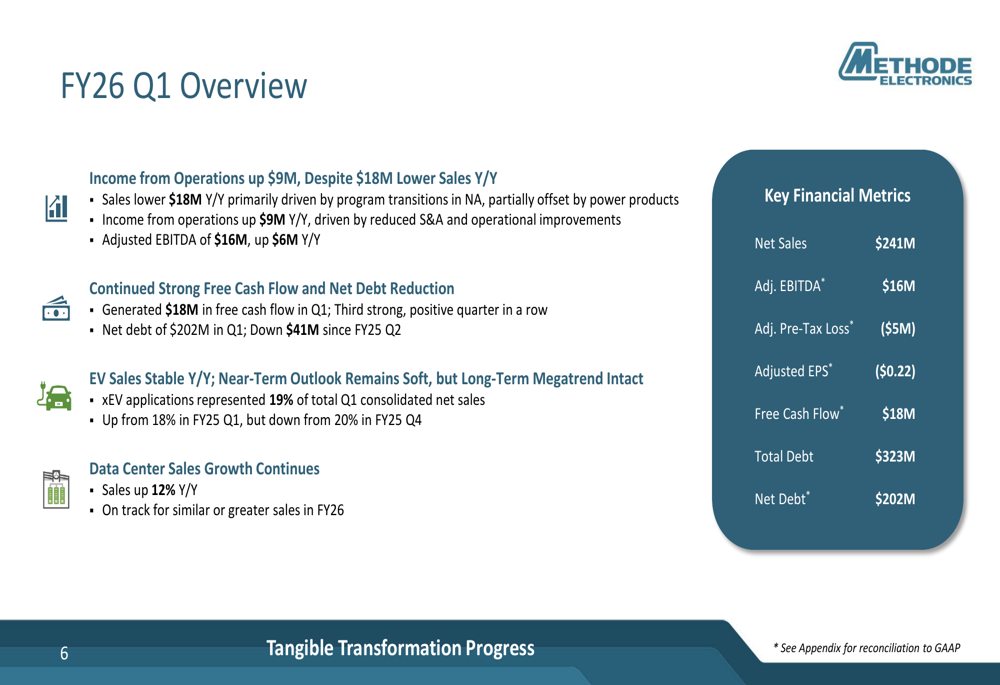

A Methode Electronics Inc (Nova York:MEI) apresentou os resultados do primeiro trimestre do ano fiscal de 2026 em 10 de setembro de 2025, destacando melhorias operacionais que impulsionaram o crescimento do EBITDA apesar da queda nas vendas. As ações da empresa, que oscilaram entre US$ 5,08 e US$ 17,45 nas últimas 52 semanas, fecharam a US$ 7,40 antes da apresentação, com alta de 2,07% no dia.

A apresentação ocorre enquanto a Methode continua seus esforços de transformação corporativa em meio a condições desafiadoras de mercado, particularmente em seus segmentos automotivos tradicionais. A empresa está estrategicamente se voltando para áreas de maior crescimento, como data centers e aplicações militares/aeroespaciais, enquanto implementa significativas medidas de redução de custos.

Destaques do desempenho trimestral

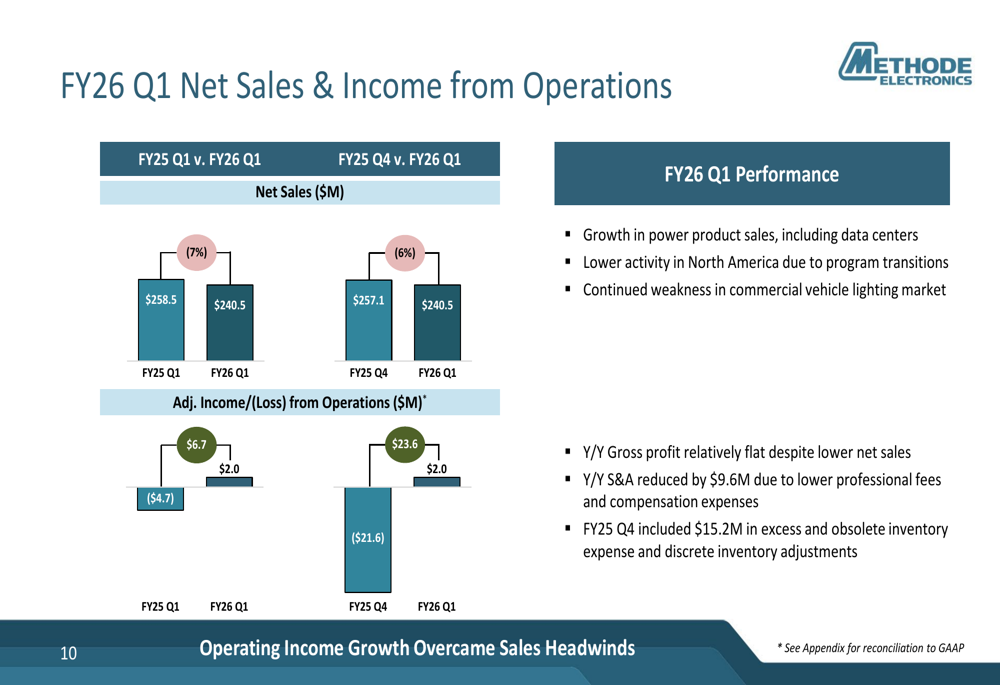

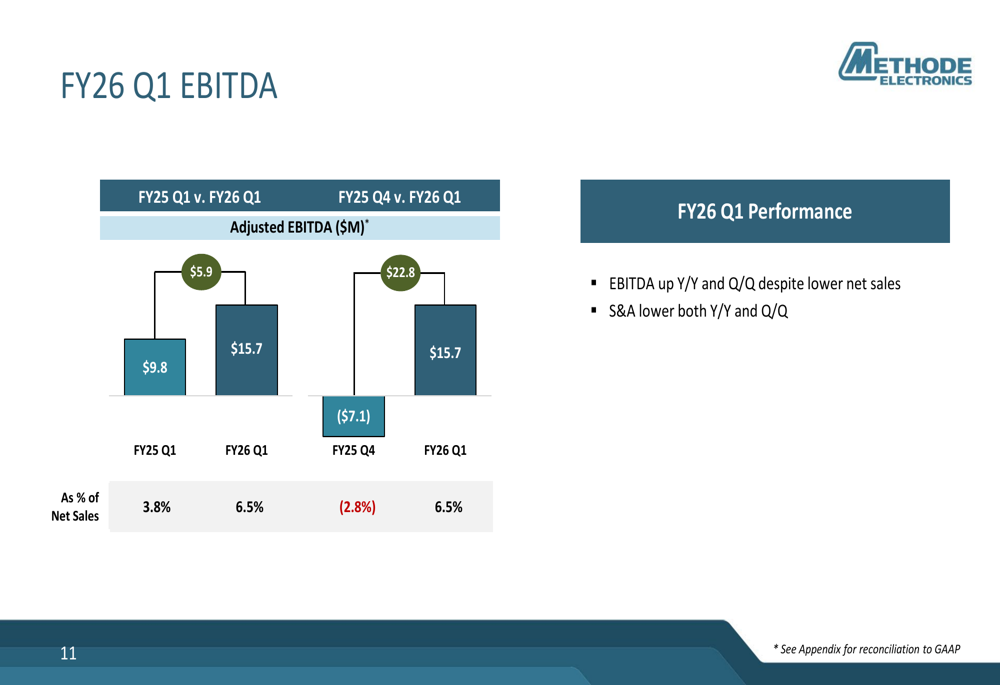

A Methode reportou vendas líquidas de US$ 240,5 milhões no 1º tri do ano fiscal de 2026, uma queda de 7% em relação aos US$ 258,5 milhões no 1º tri do ano fiscal de 2025. Apesar dessa redução na receita, a empresa alcançou melhorias notáveis nos indicadores de lucratividade, com o EBITDA ajustado aumentando para US$ 15,7 milhões, comparado aos US$ 9,8 milhões no mesmo período do ano anterior.

Como mostrado na seguinte visão geral trimestral abrangente:

A margem de EBITDA ajustada da empresa expandiu para 6,5% contra 3,8% no ano anterior, demonstrando a eficácia das iniciativas de redução de custos. Embora ainda reporte um prejuízo ajustado antes dos impostos de US$ 5,1 milhões, isso representa uma melhoria em relação ao prejuízo de US$ 9,1 milhões no 1º tri do ano fiscal de 2025. Da mesma forma, o lucro por ação ajustado melhorou para uma perda de US$ 0,22, comparado à perda de US$ 0,31 no trimestre do ano anterior.

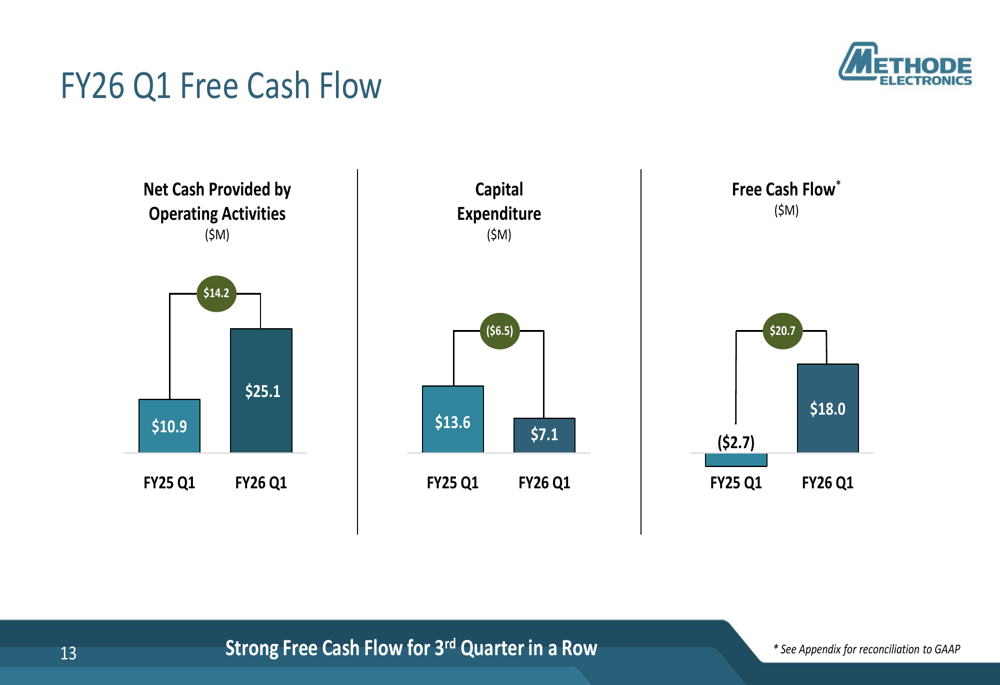

Uma das conquistas mais significativas foi a geração de fluxo de caixa livre de US$ 18 milhões, marcando o terceiro trimestre consecutivo de forte desempenho de fluxo de caixa. Isso representa uma melhoria substancial em relação aos US$ 2,7 milhões negativos reportados no 1º tri do ano fiscal de 2025.

Análise financeira detalhada

A queda nas vendas da empresa foi principalmente atribuída às transições de programas na América do Norte, parcialmente compensadas pelo crescimento em produtos de energia. Apesar das receitas mais baixas, a Methode manteve o lucro bruto relativamente estável ano a ano através de melhorias operacionais.

Um fator-chave para a melhoria da lucratividade foi a redução de US$ 9,6 milhões nas despesas administrativas e de vendas, alcançada através de menores honorários profissionais e despesas com compensação. Essa disciplina de custos ajudou a compensar o impacto dos volumes de vendas mais baixos.

O gráfico a seguir ilustra o desempenho das vendas líquidas e da receita operacional da empresa:

O desempenho do EBITDA da Methode foi particularmente notável, mostrando melhoria tanto ano a ano quanto sequencialmente, apesar da queda nas vendas:

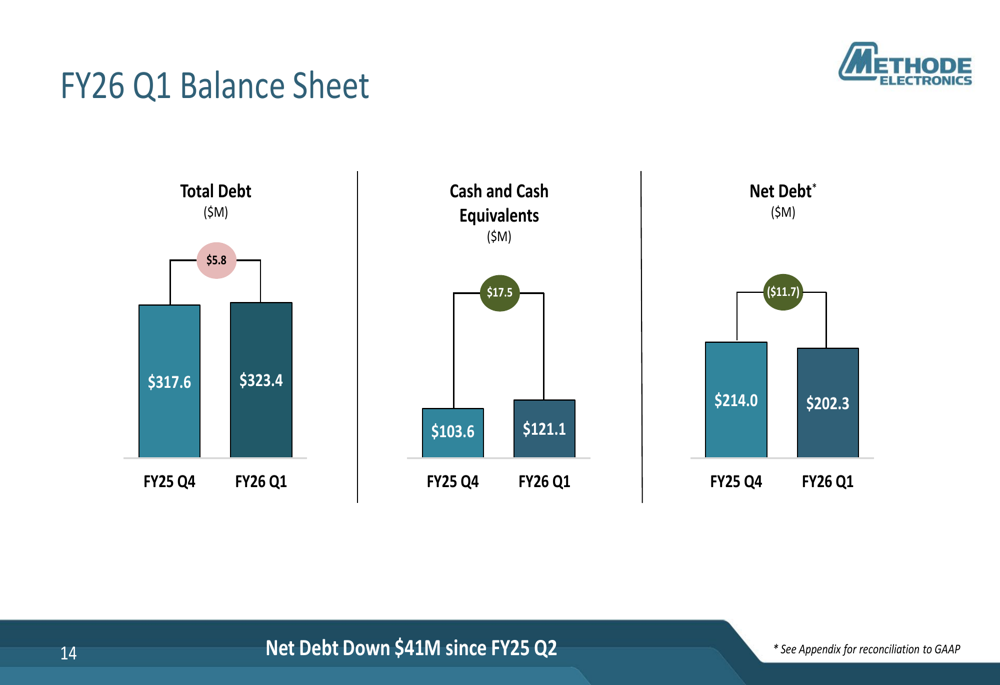

No que diz respeito ao balanço patrimonial, a Methode continuou a fortalecer sua posição financeira, reduzindo a dívida líquida para US$ 202,3 milhões, uma queda de US$ 41 milhões desde o 2º tri do ano fiscal de 2025. A empresa manteve uma posição saudável de caixa de US$ 121,1 milhões ao final do 1º tri do ano fiscal de 2026.

Iniciativas estratégicas

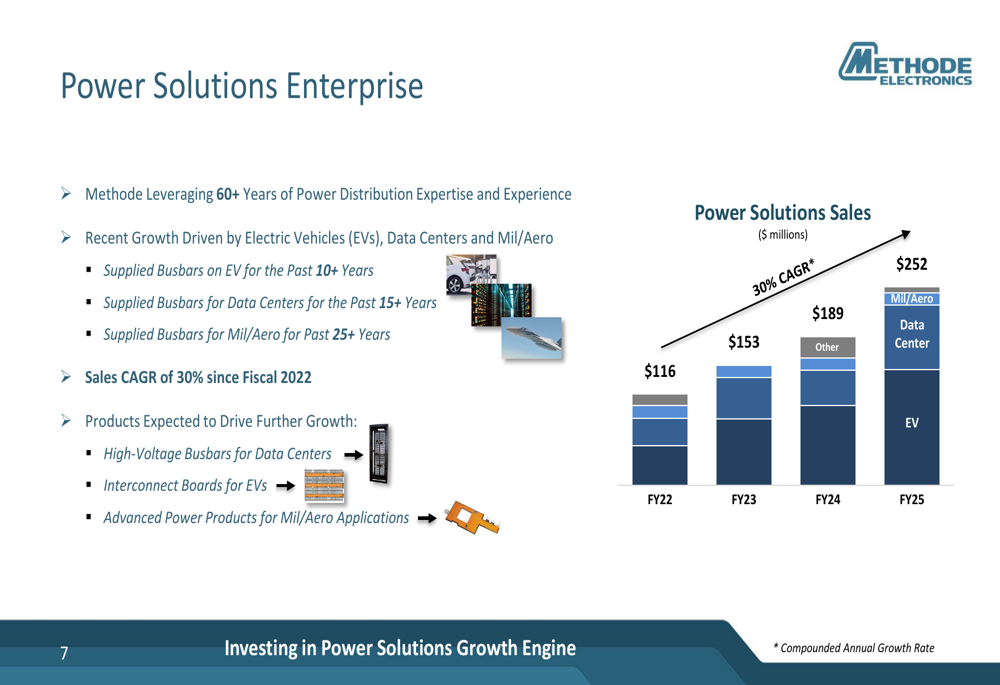

Um ponto positivo no portfólio da Methode é sua divisão Power Solutions Enterprise, que alcançou uma taxa composta de crescimento anual de 30% desde o ano fiscal de 2022. Este segmento aproveita os mais de 60 anos de experiência da empresa em distribuição de energia e tem visto crescimento recente impulsionado por veículos elétricos, data centers e aplicações militares/aeroespaciais.

O gráfico a seguir demonstra a impressionante trajetória de crescimento do segmento de Power Solutions:

As vendas para data centers cresceram 12% em relação ao ano anterior, continuando uma tendência positiva para a empresa. Enquanto isso, as vendas de veículos elétricos permaneceram estáveis, representando 19% do total de vendas do 1º trimestre. Essa diversificação ajuda a compensar a fraqueza nos segmentos automotivos tradicionais.

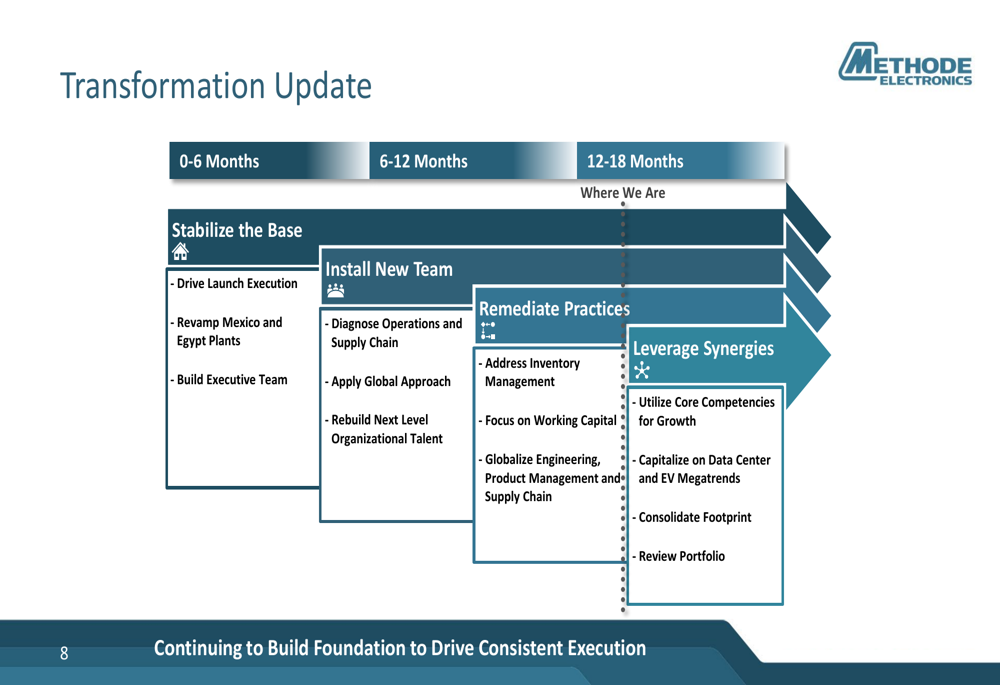

O processo de transformação da Methode está progredindo conforme o planejado, com a empresa atualmente na segunda fase de sua abordagem de três fases. O roteiro de transformação inclui estabilizar o negócio principal, instalar uma nova equipe e aproveitar sinergias:

Perspectivas futuras

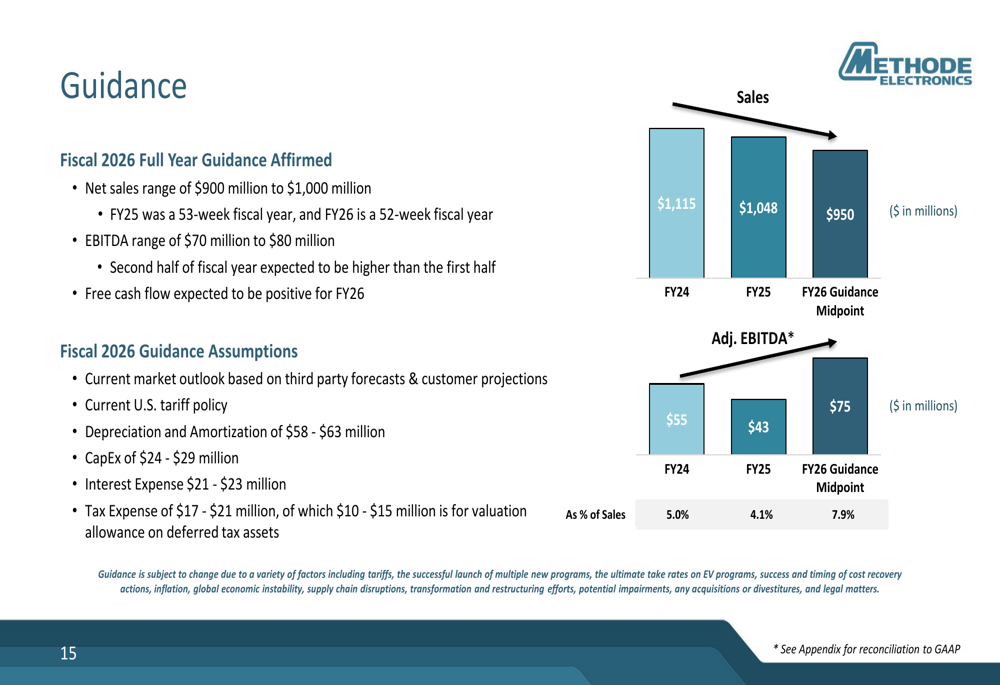

A Methode confirmou suas projeções para o ano fiscal de 2026, projetando vendas líquidas entre US$ 900 milhões e US$ 1 bilhão, e EBITDA entre US$ 70 milhões e US$ 80 milhões. A empresa espera que o segundo semestre do ano fiscal seja mais forte que o primeiro, com o fluxo de caixa livre permanecendo positivo durante todo o ano fiscal de 2026.

A projeção reflete uma melhoria esperada na margem de EBITDA para 7,9% no ponto médio, acima dos 4,1% no ano fiscal de 2025, apesar das vendas previstas mais baixas. Essa perspectiva incorpora as condições atuais de mercado, incluindo políticas tarifárias dos EUA e projeções de clientes.

As premissas da administração para as projeções incluem depreciação e amortização de US$ 58-63 milhões, despesas de capital de US$ 24-29 milhões, despesas com juros de US$ 21-23 milhões e despesas fiscais de US$ 17-21 milhões (incluindo US$ 10-15 milhões para provisão de avaliação sobre ativos fiscais diferidos).

Essas projeções estão alinhadas com declarações feitas durante a teleconferência de resultados anterior da empresa, onde o CEO John DeGaynor observou que o ano fiscal de 2026 seria um "ano de reinício" devido a atrasos nos programas de veículos elétricos. A apresentação atual confirma a estratégia da empresa de melhorar a eficiência operacional para compensar os desafios de receita, enquanto se posiciona para o crescimento futuro em segmentos emergentes.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: