Governo buscará solução para Orçamento após rejeição de MP das aplicações financeiras, diz Haddad

Introdução e contexto de mercado

A Nippon Sanso Holdings (TYO:4091) divulgou seus resultados do primeiro trimestre do ano fiscal que termina em março de 2026 em 31 de julho de 2025, revelando uma queda tanto na receita quanto no lucro operacional central. A especialista em gases industriais enfrentou obstáculos devido aos impactos cambiais e volumes mais baixos na maioria das regiões, embora iniciativas de gestão de preços tenham ajudado a compensar parcialmente esses desafios.

As ações da empresa recentemente caíram 2,61% para ¥5.110, refletindo a reação dos investidores ao desempenho trimestral misto. Apesar do início desafiador do ano fiscal, a administração manteve sua previsão para o ano inteiro, sugerindo confiança na melhoria nos próximos trimestres.

Destaques do desempenho trimestral

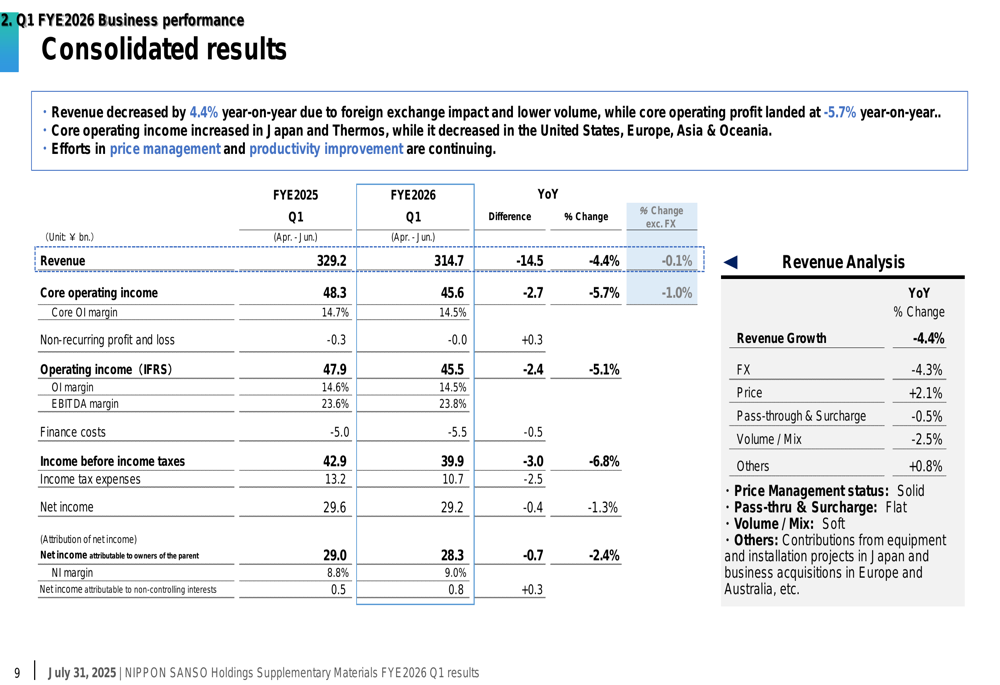

A Nippon Sanso reportou uma receita de ¥314,7 bilhões no 1º tri do ano fiscal 2026, uma queda de 4,4% em relação ao ano anterior, enquanto o lucro operacional central diminuiu 5,7% para ¥45,6 bilhões. O declínio da receita foi principalmente atribuído ao impacto cambial (-4,3%) e menor volume/mix (-2,5%), parcialmente compensado por aumentos de preços (+2,1%).

Como mostrado na seguinte análise de resultados consolidados:

O lucro líquido atribuível aos proprietários da controladora diminuiu 3,9% para ¥27,4 bilhões. Apesar dessas quedas, a administração enfatizou seu foco em manter a lucratividade através da gestão de preços e melhorias de produtividade em todas as suas operações.

Análise de desempenho por segmento

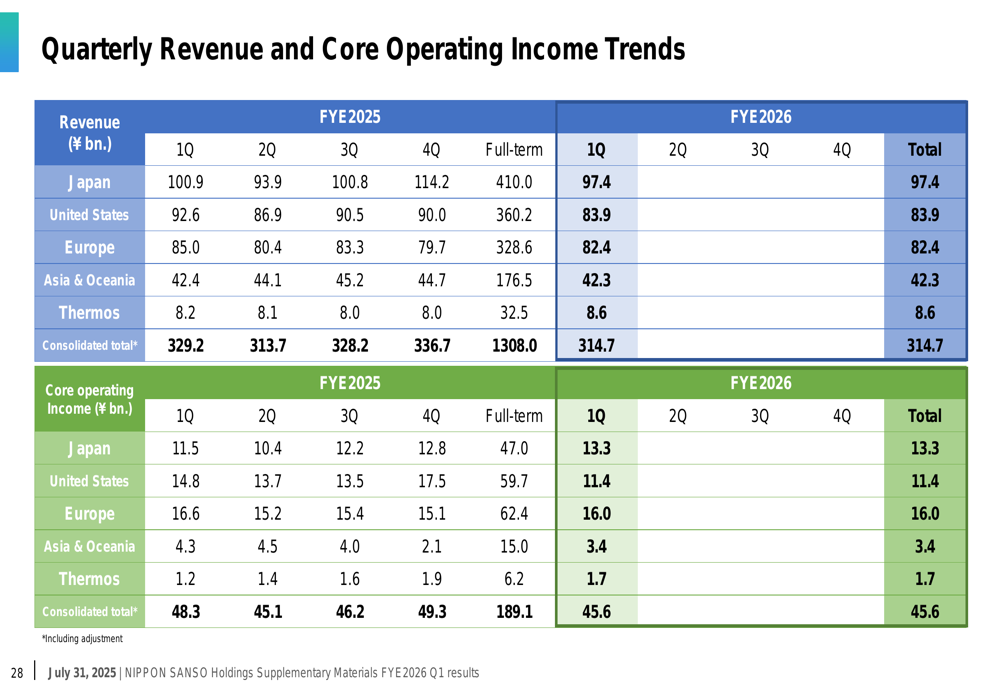

O desempenho da Nippon Sanso variou significativamente entre seus segmentos geográficos, com Japão e Thermos mostrando crescimento de lucro enquanto os Estados Unidos e Ásia & Oceania experimentaram declínios substanciais.

No Japão, a receita diminuiu 3,5% para ¥97,4 bilhões, mas o lucro do segmento aumentou 15,6% para ¥13,3 bilhões, impulsionado pelo progresso na construção e instalação relacionadas à eletrônica, junto com uma gestão eficaz de preços. A margem operacional do segmento melhorou para 13,7%.

O segmento dos Estados Unidos enfrentou os desafios mais significativos, com a receita caindo 9,3% para ¥83,9 bilhões e o lucro do segmento caindo 22,6% para ¥11,4 bilhões. A empresa observou fraqueza nas vendas de produtos além das ofertas a granel e no local.

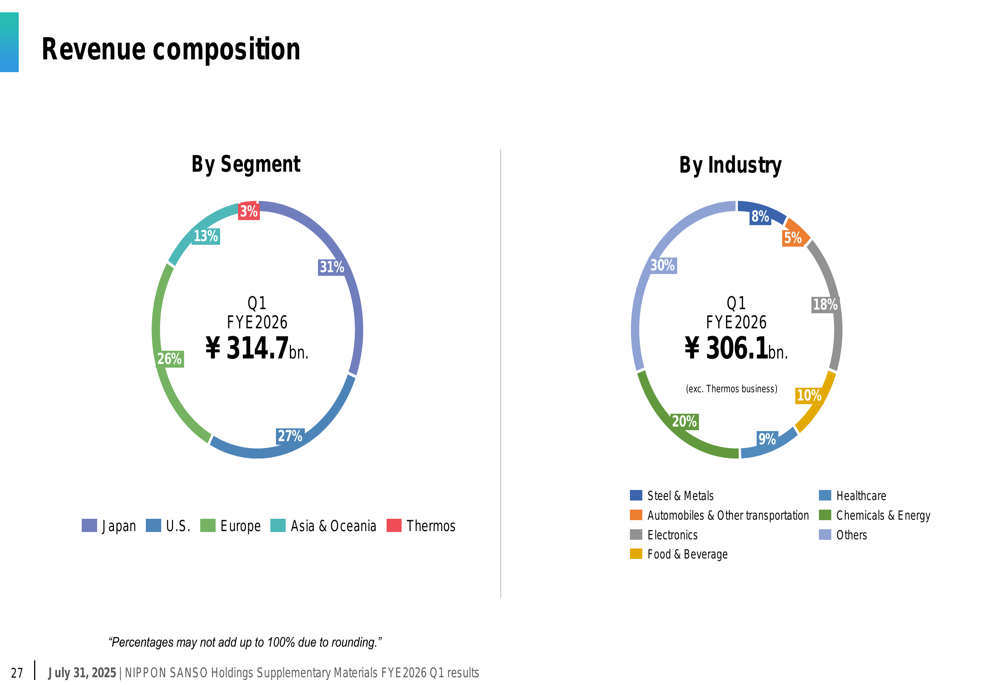

O gráfico a seguir ilustra a composição da receita da empresa por segmento e indústria:

A Europa apresentou um desempenho relativamente estável com receita de ¥82,4 bilhões (-3,1%) e lucro do segmento de ¥16,0 bilhões (-3,6%). As operações europeias mantiveram a maior margem operacional entre todos os segmentos, com 19,5%.

O segmento Ásia & Oceania registrou uma modesta queda de receita de 0,3% para ¥42,3 bilhões, mas o lucro do segmento caiu acentuadamente em 20,4% para ¥3,4 bilhões, resultando em uma margem operacional de 8,1%.

Um ponto positivo nos resultados trimestrais foi o segmento Thermos, que alcançou um crescimento de receita de 4,6% para ¥8,6 bilhões e um impressionante aumento de 38,6% no lucro do segmento para ¥1,7 bilhão. A empresa atribuiu esse desempenho ao sucesso dos lançamentos de novos produtos no Japão.

As tendências de desempenho trimestral entre os segmentos podem ser vistas no gráfico a seguir:

Iniciativas estratégicas e sustentabilidade

A Nippon Sanso concluiu a aquisição da Coregas em 1º de julho, implementando uma nova estrutura de gestão. A empresa continua a buscar ativamente investimentos enquanto avalia cuidadosamente os riscos, incluindo potenciais impactos das políticas tarifárias dos EUA.

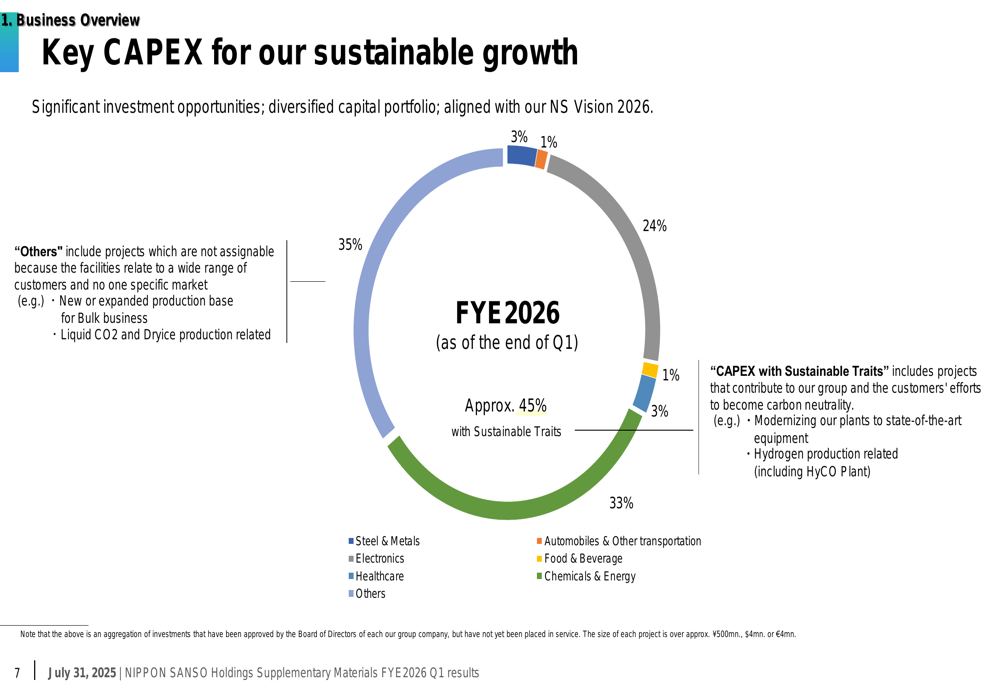

A empresa destacou seu compromisso com a sustentabilidade, com aproximadamente 45% dos investimentos de capital planejados para o ano fiscal 2026 classificados como tendo "características sustentáveis". Esses investimentos incluem projetos que contribuem para a neutralidade de carbono, como modernização de plantas e iniciativas de produção de hidrogênio.

A alocação de despesas de capital por setor é ilustrada abaixo:

Eletrônicos representa uma área de foco significativa, respondendo por 24% do CAPEX planejado e 30% da receita total. Aço e metais continua sendo a maior categoria de CAPEX com 33%, refletindo o compromisso contínuo da empresa com seus mercados tradicionais de gases industriais.

Declarações prospectivas

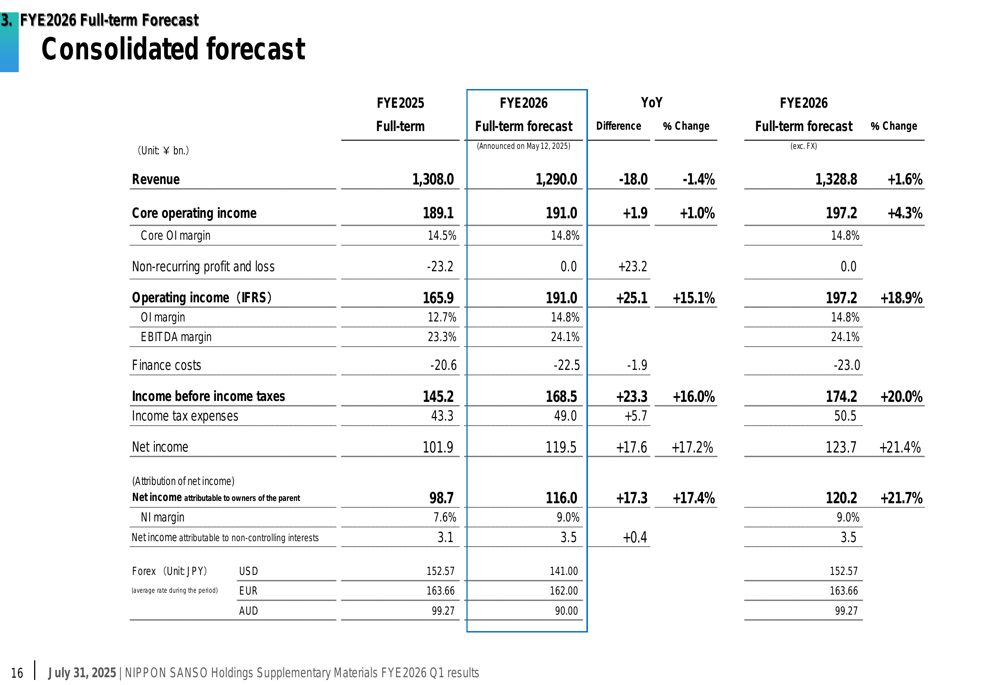

Apesar do desafiador primeiro trimestre, a Nippon Sanso manteve sua previsão para o ano fiscal 2026, projetando receita de ¥1.290,0 bilhões (queda de 1,4% em relação ao ano anterior) e lucro operacional central de ¥191,0 bilhões (aumento de 1,0%). A empresa espera que o lucro líquido atribuível aos proprietários da controladora aumente significativamente em 17,4% para ¥116,0 bilhões.

A previsão para o ano completo é detalhada no gráfico a seguir:

Essas projeções são baseadas em premissas de taxa de câmbio de ¥141,00 por dólar americano e ¥162,00 por euro para o ano fiscal completo. A orientação mantida sugere que a administração espera um desempenho melhorado nos trimestres restantes para compensar as quedas do primeiro trimestre.

O plano de gestão de médio prazo da empresa continua focado na gestão de caixa e na redução de emissões de gases de efeito estufa, com metas para melhorar o ROCE e reduzir sua pegada de carbono.

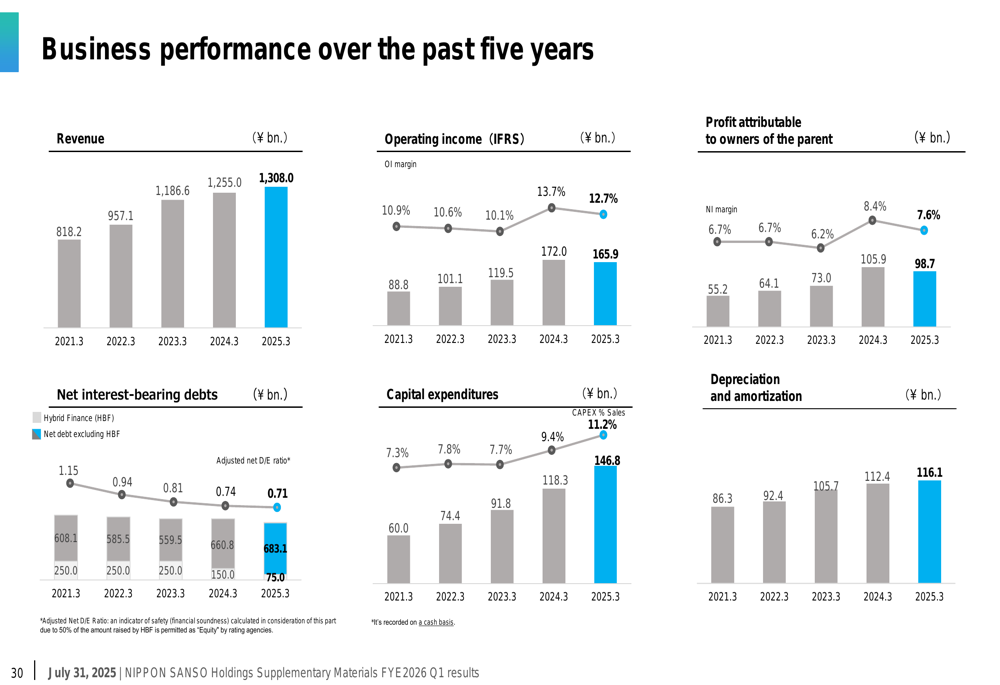

As tendências de desempenho de cinco anos da Nippon Sanso fornecem contexto para avaliar os resultados atuais e as perspectivas:

Embora o primeiro trimestre tenha apresentado desafios, particularmente nos segmentos dos EUA e Ásia & Oceania, a presença geográfica diversificada da empresa e a forte posição no setor de eletrônicos fornecem uma base para potencial recuperação nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: