A maior queda da história acaba de começar, segundo Kiyosaki: Como reagir?

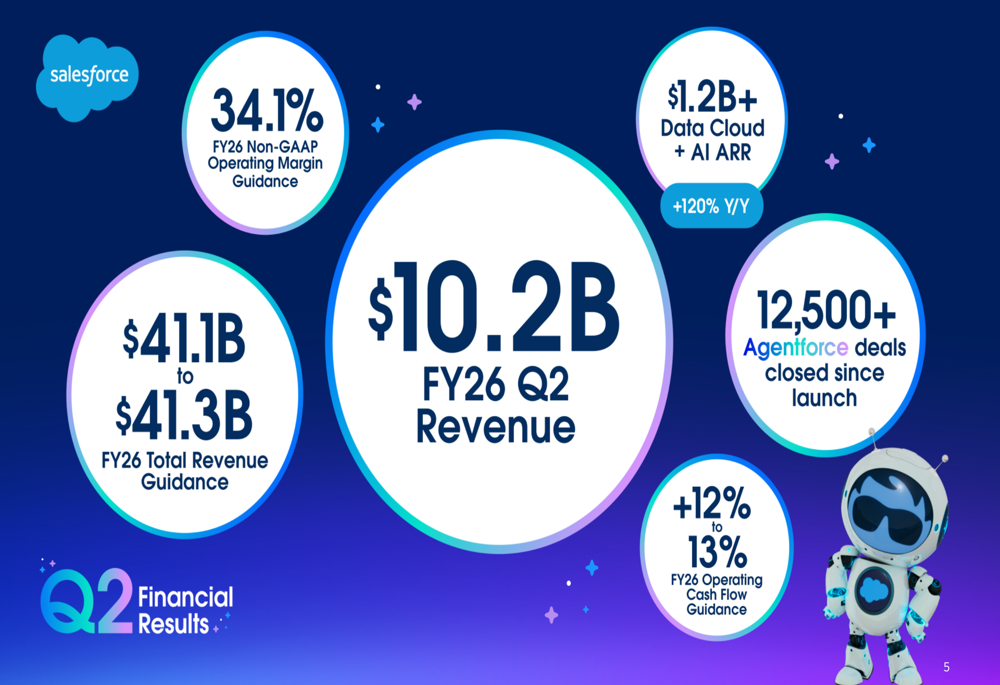

A Salesforce Inc (NYSE:CRM) apresentou seus resultados financeiros do segundo trimestre do ano fiscal de 2026 em 3 de setembro de 2025, reportando um crescimento de receita de 10% em relação ao ano anterior e elevando suas projeções de margem operacional e fluxo de caixa para o ano inteiro. As ações da empresa subiram 1,36% para US$ 256,30 no after-hours após o anúncio.

Destaques do desempenho trimestral

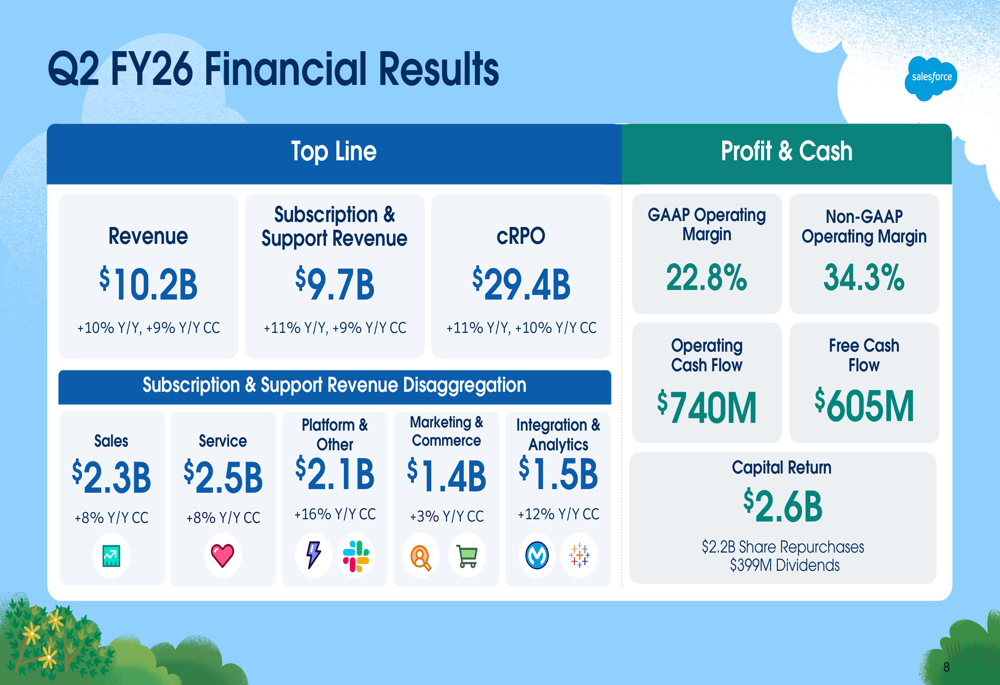

A Salesforce reportou uma receita de US$ 10,2 bilhões no 2º tri do ano fiscal de 2026, representando um aumento de 10% em relação ao ano anterior, ou 9% em moeda constante. A receita de assinaturas e suporte da empresa, que representa a maior parte de seus negócios, cresceu para US$ 9,7 bilhões, um aumento de 11% em relação ao ano anterior ou 9% em moeda constante.

"Entregamos resultados sólidos no 2º tri enquanto continuamos investindo em nossas capacidades de IA e dados", disse Marc Benioff, Presidente e CEO da Salesforce, de acordo com os materiais da apresentação.

O destaque no portfólio da Salesforce foram suas ofertas de Data Cloud e IA, que atingiram uma Receita Recorrente Anual (ARR) de mais de US$ 1,2 bilhão, crescendo impressionantes 120% em relação ao ano anterior. A empresa também destacou o sucesso de seu produto Agentforce, fechando mais de 12.500 negócios desde seu lançamento.

Como mostrado nos seguintes resultados financeiros principais:

Análise financeira detalhada

Detalhando a receita de assinaturas e suporte por oferta de nuvem, Platform & Other mostrou o crescimento mais forte com 16% em relação ao ano anterior em moeda constante, alcançando US$ 2,1 bilhões. Integration & Analytics cresceu 12% para US$ 1,5 bilhão, enquanto Sales e Service cresceram 8% cada, para US$ 2,3 bilhões e US$ 2,5 bilhões, respectivamente. Marketing & Commerce apresentou o crescimento mais lento com 3%, gerando US$ 1,4 bilhão em receita.

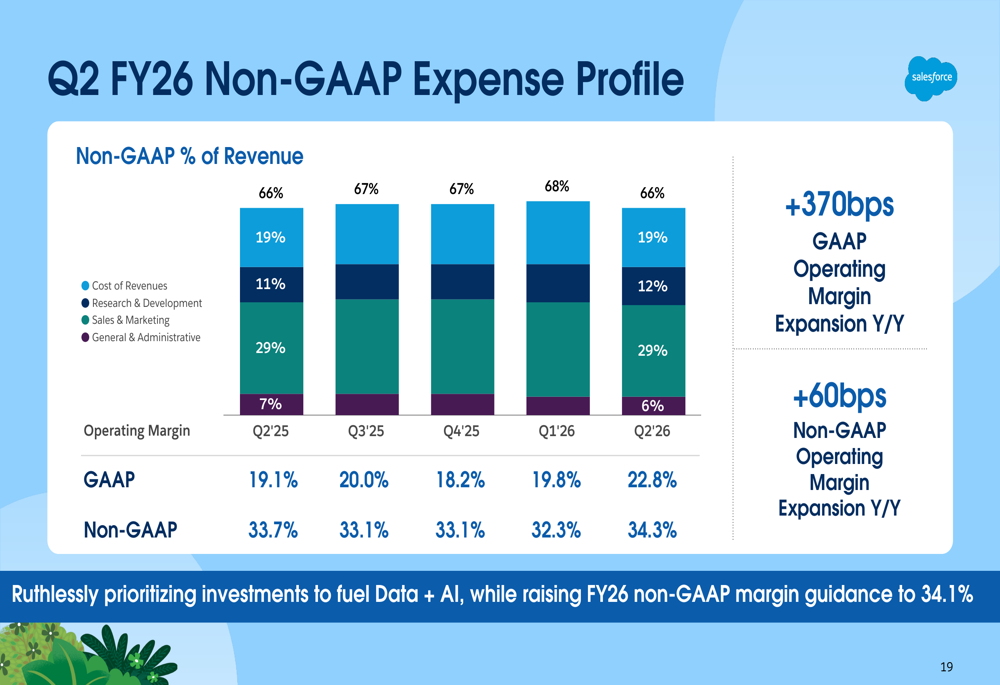

Do ponto de vista de lucratividade, a Salesforce alcançou uma margem operacional não-GAAP de 34,3% no 2º tri, enquanto a margem operacional GAAP ficou em 22,8%. A empresa gerou US$ 740 milhões em fluxo de caixa operacional e US$ 605 milhões em fluxo de caixa livre durante o trimestre.

O detalhamento dos resultados financeiros mostra o desempenho da Salesforce em todos os segmentos:

Geograficamente, a região das Américas contribuiu com US$ 6,7 bilhões em receita (crescimento de 9% em moeda constante), enquanto a EMEA (Europa, Oriente Médio e África) adicionou US$ 2,4 bilhões (crescimento de 7%) e a APAC (Ásia-Pacífico) entregou US$ 1,1 bilhão (crescimento de 11%), tornando-se a região de crescimento mais rápido.

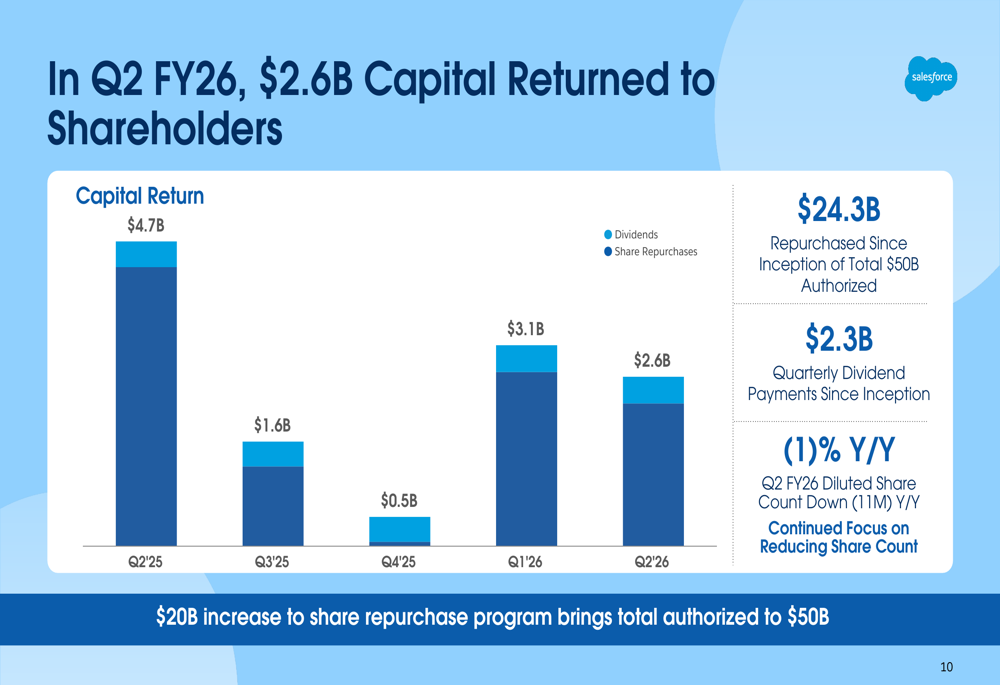

A Salesforce continuou seu robusto programa de retorno de capital, devolvendo US$ 2,6 bilhões aos acionistas no 2º tri, compreendendo US$ 2,2 bilhões em recompras de ações e US$ 399 milhões em dividendos. A empresa já recomprou US$ 24,3 bilhões em ações desde o início de seu programa de autorização de US$ 50 bilhões.

O gráfico a seguir ilustra o consistente retorno de capital da Salesforce aos acionistas:

Iniciativas estratégicas

A Salesforce enfatizou sua posição como "Cliente Zero" para a Empresa Agêntica, demonstrando como implanta internamente suas próprias tecnologias de IA e automação antes de oferecê-las aos clientes. A empresa destacou que sua plataforma help.salesforce.com agora processa 1,4 milhão de conversas e suporta sete idiomas, demonstrando a escalabilidade de suas soluções de IA.

A apresentação exibiu logotipos de clientes proeminentes que adotam as soluções de empresa agêntica da Salesforce, incluindo Dell Tech, FedEx, Marriott Bonvoy, Anthropic, Reddit e Under Armour, ressaltando a ampla penetração de mercado da empresa em diversos setores.

Robin Washington, Presidente e Diretora de Operações e Finanças, observou que a empresa está "priorizando implacavelmente investimentos para impulsionar Dados + IA", enquanto simultaneamente melhora as margens. Este equilíbrio estratégico entre investimentos em crescimento e lucratividade parece estar repercutindo entre os investidores, como refletido no movimento das ações após o fechamento do mercado.

Declarações prospectivas

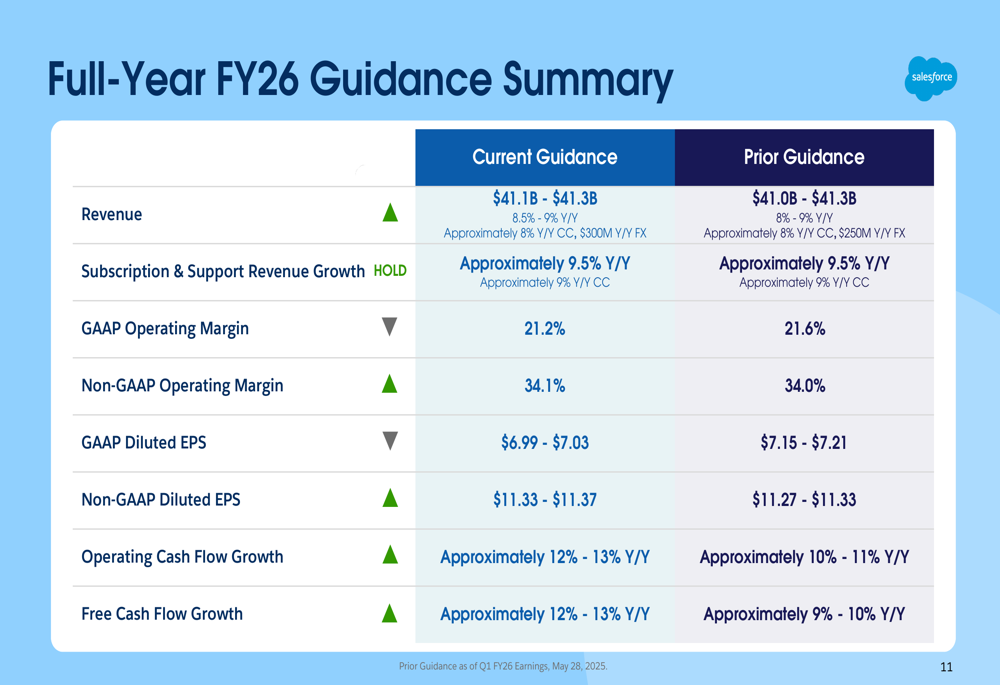

A Salesforce atualizou suas projeções para o ano fiscal de 2026, reduzindo ligeiramente sua projeção de receita para US$ 41,1-US$ 41,3 bilhões (crescimento de 8,5%-9% em relação ao ano anterior) dos anteriores US$ 41,0-US$ 41,3 bilhões. A empresa elevou sua projeção de margem operacional não-GAAP para 34,1% dos anteriores 34,0%, e aumentou significativamente sua projeção de crescimento do fluxo de caixa operacional para aproximadamente 12%-13% em relação ao ano anterior, dos anteriores 10%-11%.

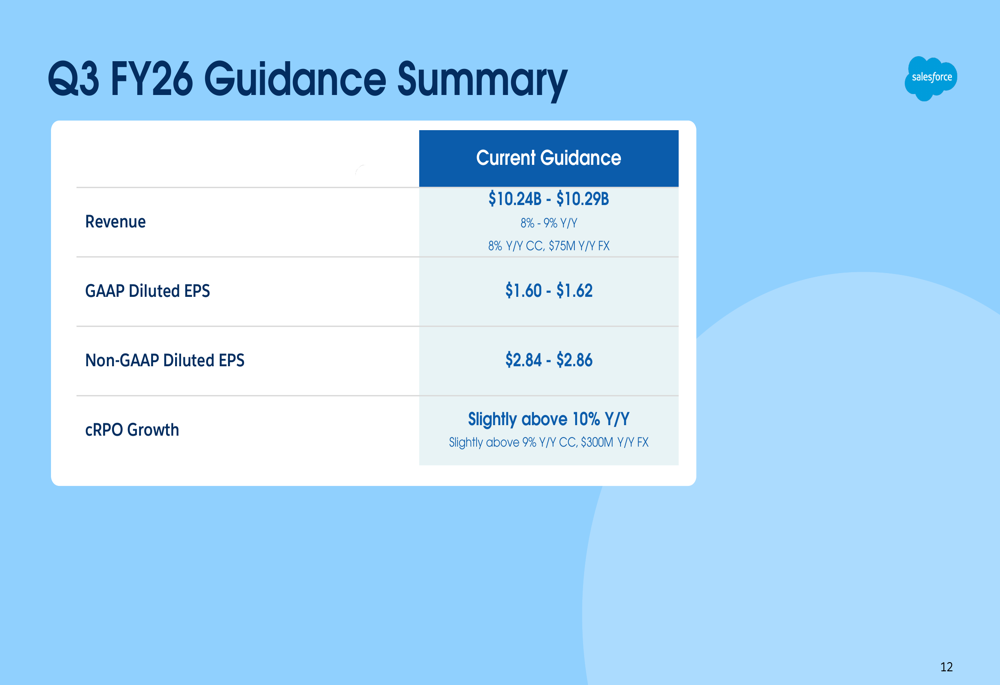

Para o 3º tri do ano fiscal de 2026, a Salesforce espera receita entre US$ 10,24-US$ 10,29 bilhões (crescimento de 8%-9% em relação ao ano anterior), LPA diluído GAAP de US$ 1,60-US$ 1,62, e LPA diluído não-GAAP de US$ 2,84-US$ 2,86. A empresa também projeta que o crescimento da Obrigação de Desempenho Remanescente Atual (CRPO) será ligeiramente superior a 10% em relação ao ano anterior.

O resumo das projeções para o ano inteiro mostra as projeções atualizadas da Salesforce em métricas-chave:

Para o próximo trimestre, a Salesforce forneceu as seguintes projeções:

O perfil de despesas não-GAAP da empresa revela sua abordagem disciplinada para gestão de custos enquanto investe em áreas de crescimento:

Os resultados do 2º tri do ano fiscal de 2026 da Salesforce demonstram o contínuo impulso da empresa em serviços de nuvem, particularmente em soluções de IA e dados. Com forte crescimento de receita, expansão de margem e projeções elevadas para fluxo de caixa operacional, a Salesforce parece bem posicionada para capitalizar as tendências de transformação digital empresarial enquanto entrega valor aos acionistas através de seu programa de retorno de capital.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: