Caos nas bolsas! Veja como proteger seu portfólio agora!

Introdução e contexto de mercado

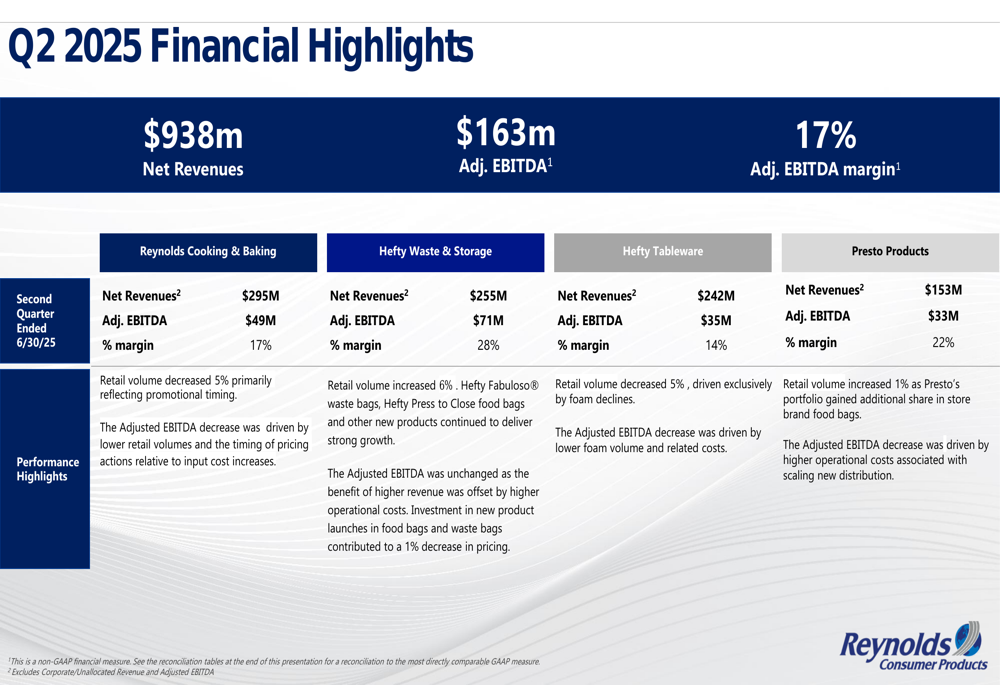

A Reynolds Consumer Products Inc. (NASDAQ:REYN) apresentou seus resultados financeiros do 2º tri de 2025 em 30.07.2025, mostrando receita estável, mas lucratividade em declínio em meio ao que a administração descreveu como um "ambiente desafiador para consumidores e operações". A empresa reportou US$ 938 milhões em receitas líquidas, ligeiramente acima dos US$ 930 milhões no mesmo período do ano anterior, enquanto o EBITDA ajustado caiu para US$ 163 milhões com margem de 17%.

O mercado respondeu positivamente aos resultados apesar dos desafios, com o preço das ações da Reynolds aumentando 2,09% nas negociações após o fechamento para US$ 23,92, sugerindo que os investidores apreciaram a direção estratégica e a resiliência da empresa em condições difíceis de mercado.

Destaques do desempenho trimestral

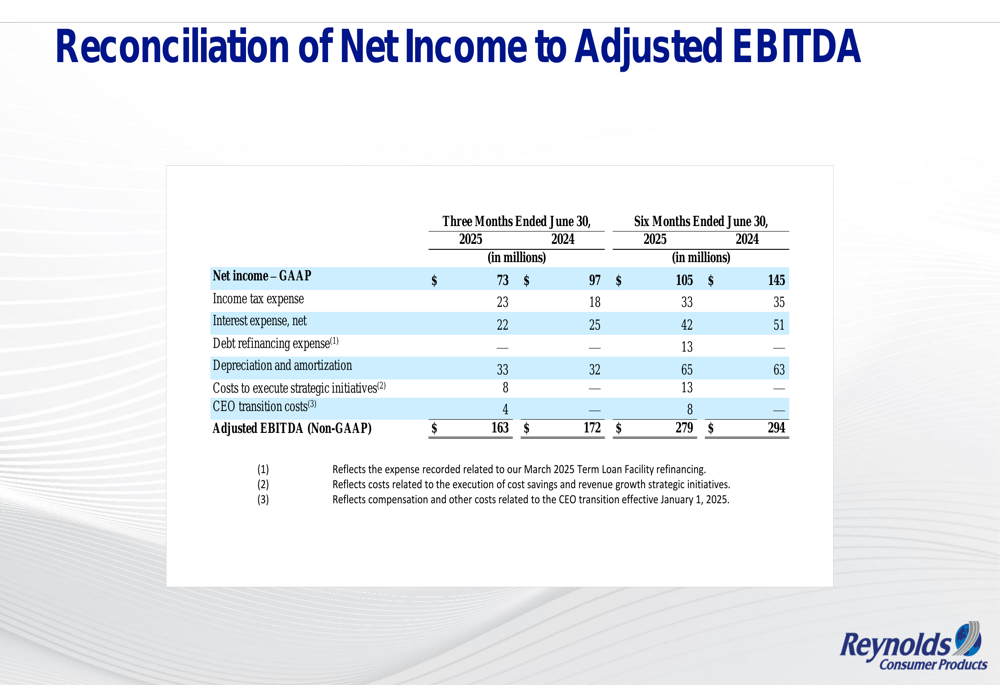

A Reynolds entregou receitas líquidas de US$ 938 milhões no 2º tri de 2025, mantendo relativa estabilidade em comparação ao ano anterior. No entanto, o EBITDA ajustado de US$ 163 milhões representou uma queda em relação aos US$ 172 milhões no 2º tri de 2024, com o lucro líquido caindo para US$ 73 milhões, ante US$ 97 milhões no ano anterior. O lucro por ação ajustado foi de US$ 0,35, abaixo dos US$ 0,46 no mesmo período do ano passado.

A empresa destacou seus esforços para impulsionar o crescimento da categoria, focando nas necessidades dos consumidores por acessibilidade, valor e conveniência, com inovação de produtos permanecendo como um contribuinte significativo para o sucesso. A administração observou que os resultados financeiros foram consistentes com as expectativas, enquanto implementava ações de preços para compensar os altos custos de insumos.

Como mostrado na análise financeira completa:

Análise de desempenho por segmento

O desempenho da Reynolds variou significativamente entre seus quatro segmentos de negócios, com alguns mostrando crescimento enquanto outros enfrentaram desafios:

1. Reynolds Cooking & Baking: Gerou US$ 295 milhões em receitas líquidas com margem de EBITDA ajustado de 17%. O volume de varejo diminuiu 5%, com o declínio do EBITDA ajustado impulsionado principalmente por volumes de varejo mais baixos e questões de timing relacionadas a ações de preços versus aumentos de custos de insumos.

2. Hefty Waste & Storage: Apresentou o desempenho mais forte com US$ 255 milhões em receitas líquidas e uma robusta margem de EBITDA ajustado de 28%. O volume de varejo aumentou 6%, embora o EBITDA ajustado tenha permanecido estável, já que os benefícios de maior receita foram compensados pelo aumento dos custos operacionais.

3. Hefty Tableware: Reportou US$ 242 milhões em receitas líquidas com margem de EBITDA ajustado de 14%. O volume de varejo diminuiu 5%, com o declínio do EBITDA ajustado impulsionado por menor volume de espuma e custos relacionados.

4. Presto Products: Gerou US$ 153 milhões em receitas líquidas com margem de EBITDA ajustado de 22%. O volume de varejo aumentou 1%, à medida que o portfólio da Presto ganhou participação adicional de mercado, embora o EBITDA ajustado tenha diminuído devido a custos operacionais mais altos.

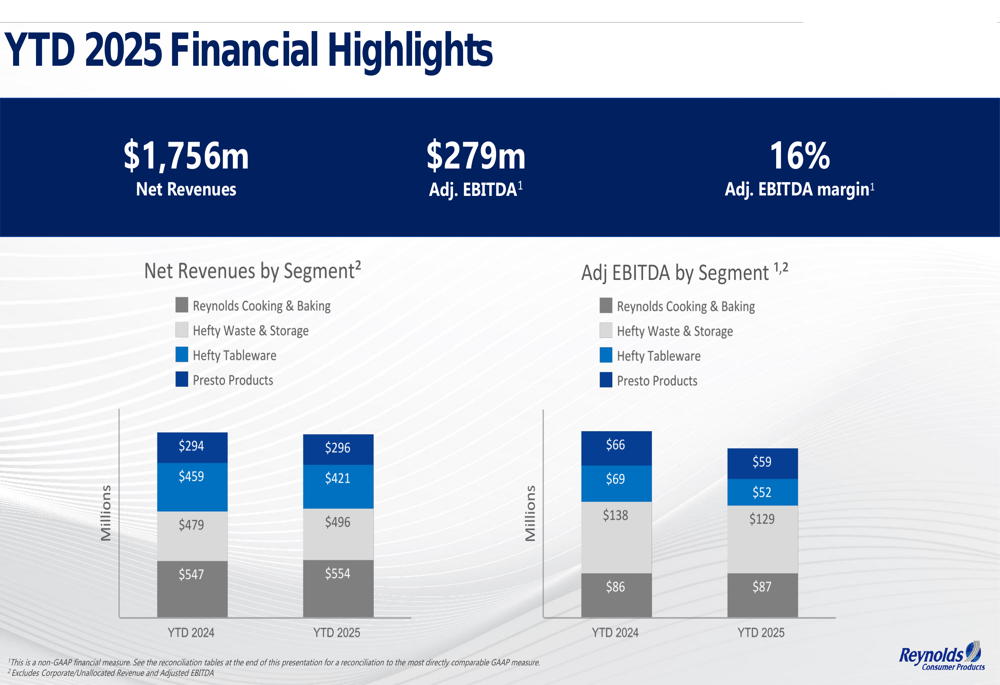

O desempenho acumulado até o 2º tri de 2025 mostra o impacto cumulativo dessas tendências:

Iniciativas estratégicas

O CEO Scott Huckins enfatizou a direção estratégica da empresa, afirmando: "Estamos executando bem em um ambiente operacional desafiador, enquanto também investimos no potencial de longo prazo do nosso negócio. Acreditamos que nosso modelo de negócios centrado nos EUA é uma vantagem competitiva, e estamos construindo sobre essa vantagem implementando programas para impulsionar crescimento adicional, margem e retornos."

A Reynolds delineou sua estratégia de três pontos focada em crescimento de receita, expansão de margem e retorno sobre investimento. A empresa está priorizando crescimento orgânico de volume no varejo, ganhos de distribuição, inovação de maior impacto e gestão de crescimento de receita, enquanto simultaneamente executa iniciativas de redução de custos em toda a cadeia de suprimentos.

A estrutura estratégica é ilustrada neste slide abrangente:

Para 2025, a Reynolds estabeleceu prioridades claras que incluem continuar tratando a segurança dos funcionários e da empresa como a principal prioridade, acelerar o crescimento através de ganhos de distribuição e inovação de produtos, executar economias de custos para preparar o terreno para expansão de margem, entregar um modelo de crescimento de lucros mais estável e investir no desenvolvimento de pessoas e liderança.

O portfólio de produtos da empresa continua focado nas necessidades diárias dos consumidores, com a apresentação destacando que "Nossos produtos simplificam a vida diária para que você possa aproveitar o que é mais importante" através de soluções para cozinhar, servir, limpar e armazenar.

Perspectivas financeiras

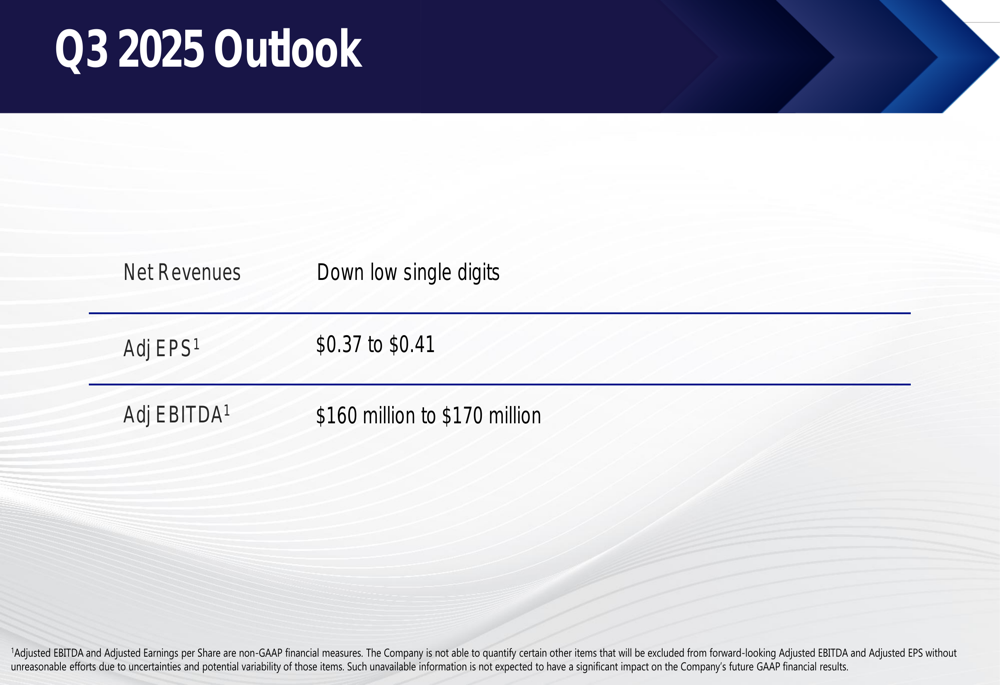

Olhando para o futuro, a Reynolds forneceu orientações tanto para o 3º trimestre quanto para o ano completo de 2025. Para o terceiro trimestre, a empresa espera que as receitas líquidas diminuam em baixo dígito único, com LPA ajustado entre US$ 0,37 e US$ 0,41 e EBITDA ajustado entre US$ 160 milhões e US$ 170 milhões.

A perspectiva para o 3º tri é apresentada aqui:

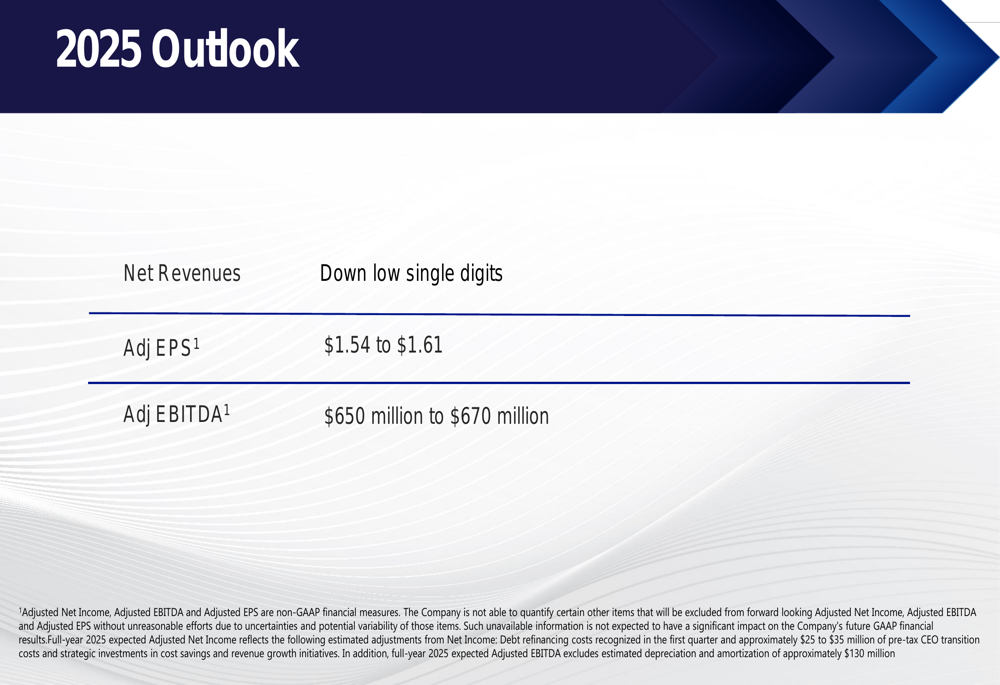

Para o ano completo de 2025, a Reynolds projeta que as receitas líquidas cairão em baixo dígito único, com LPA ajustado entre US$ 1,54 e US$ 1,61 e EBITDA ajustado entre US$ 650 milhões e US$ 670 milhões.

A orientação para o ano completo é mostrada neste slide:

A posição de dívida da empresa permanece administrável, com uma reconciliação da dívida total para dívida líquida mostrando US$ 1,576 bilhão em dívida líquida em 30 de junho de 2025, comparado a US$ 1,549 bilhão em 31 de dezembro de 2024. O ligeiro aumento na dívida líquida foi principalmente devido a uma diminuição no caixa e equivalentes de caixa de US$ 137 milhões para US$ 57 milhões.

Esses dados financeiros são apoiados por reconciliações detalhadas de medidas não-GAAP para suas contrapartes GAAP, como ilustrado neste slide mostrando a ponte do lucro líquido para o EBITDA ajustado:

Conclusão

A Reynolds Consumer Products enfrenta desafios contínuos nos gastos dos consumidores e custos operacionais, como evidenciado pelo declínio ano a ano na lucratividade, apesar de receitas relativamente estáveis. O desempenho misto dos segmentos da empresa destaca tanto pontos fortes quanto vulnerabilidades em seu diversificado portfólio de produtos.

O foco da administração em iniciativas estratégicas para impulsionar crescimento, expandir margens e melhorar retornos demonstra uma abordagem voltada para o futuro em meio aos desafios atuais. A reação positiva do mercado sugere confiança dos investidores na capacidade da empresa de navegar pelo ambiente desafiador enquanto se posiciona para crescimento futuro.

À medida que a Reynolds continua a implementar suas iniciativas estratégicas ao longo de 2025, os investidores estarão observando atentamente sinais de melhoria nas margens e retorno a uma lucratividade mais robusta, particularmente considerando a orientação da empresa para pressão contínua sobre a receita no curto prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: