Trump ameaça encerrar alguns laços comerciais com a China, incluindo compra de óleo de cozinha

Introdução e contexto de mercado

A WEX Inc. (Nova York:WEX) divulgou sua apresentação suplementar do segundo trimestre de 2025 em 23 de julho de 2025, revelando um desempenho misto caracterizado por crescimento modesto nos lucros, apesar dos desafios na receita. A provedora de soluções de pagamento reportou um lucro por ação (LPA) ajustado de US$ 3,95, representando um aumento de 1% em relação ao ano anterior, enquanto a receita total caiu 2,1% para US$ 659,6 milhões em comparação com o mesmo período do ano passado.

O mercado inicialmente respondeu positivamente aos resultados, com as ações da WEX subindo 1,7% para US$ 150,6 após o anúncio. No entanto, as negociações no pré-mercado de 14 de outubro mostraram uma queda de 1,39% para US$ 148,5, sugerindo incerteza contínua dos investidores sobre a trajetória de crescimento da empresa.

Destaques do desempenho trimestral

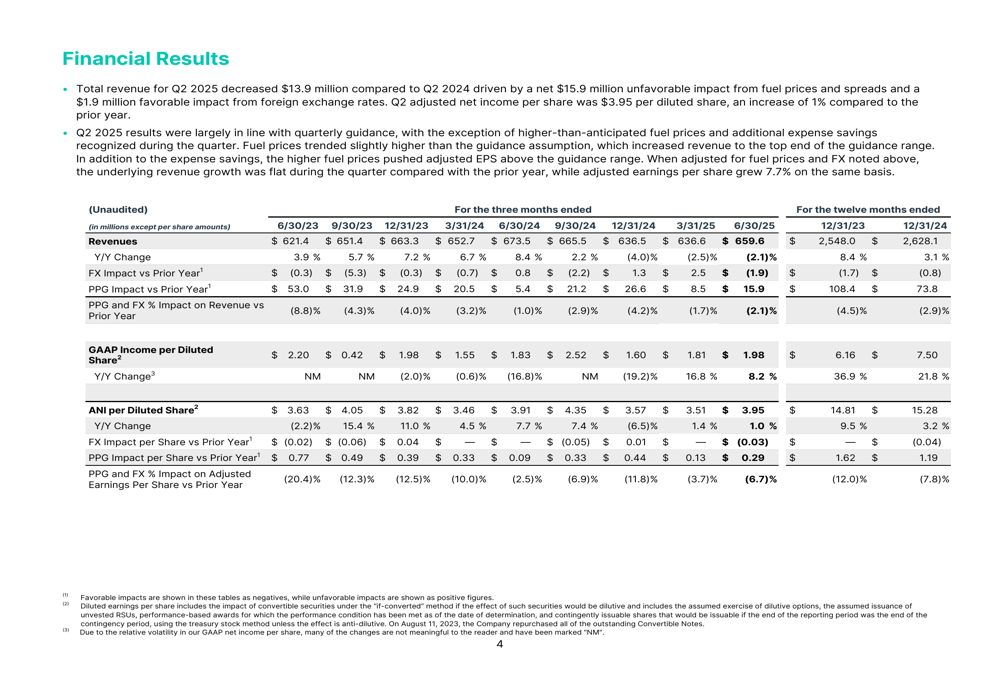

Os resultados do 2º tri 2025 da WEX demonstraram a capacidade da empresa de manter o crescimento dos lucros apesar da pressão na receita. A queda de receita de US$ 13,9 milhões em relação ao ano anterior foi principalmente atribuída a um impacto desfavorável de US$ 15,9 milhões dos preços e spreads de combustíveis, parcialmente compensado por um impacto favorável de US$ 1,9 milhão das taxas de câmbio.

Como mostrado na seguinte visão geral dos resultados financeiros, quando ajustado para esses fatores, o crescimento da receita subjacente ficou estável em relação ao ano anterior, enquanto o LPA ajustado cresceu 7,7% na mesma base:

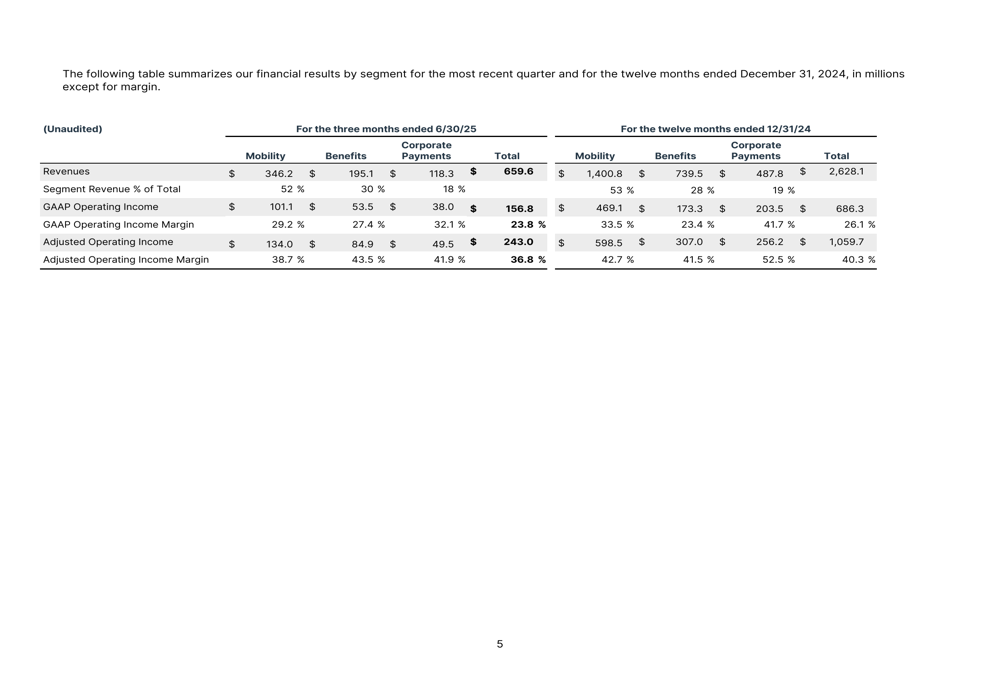

O desempenho da empresa variou significativamente entre seus três segmentos de negócios. Benefícios emergiu como o motor de crescimento, enquanto tanto Mobilidade quanto Pagamentos Corporativos enfrentaram desafios. A análise por segmento revela essas tendências divergentes:

Análise por segmento

Segmento de Mobilidade

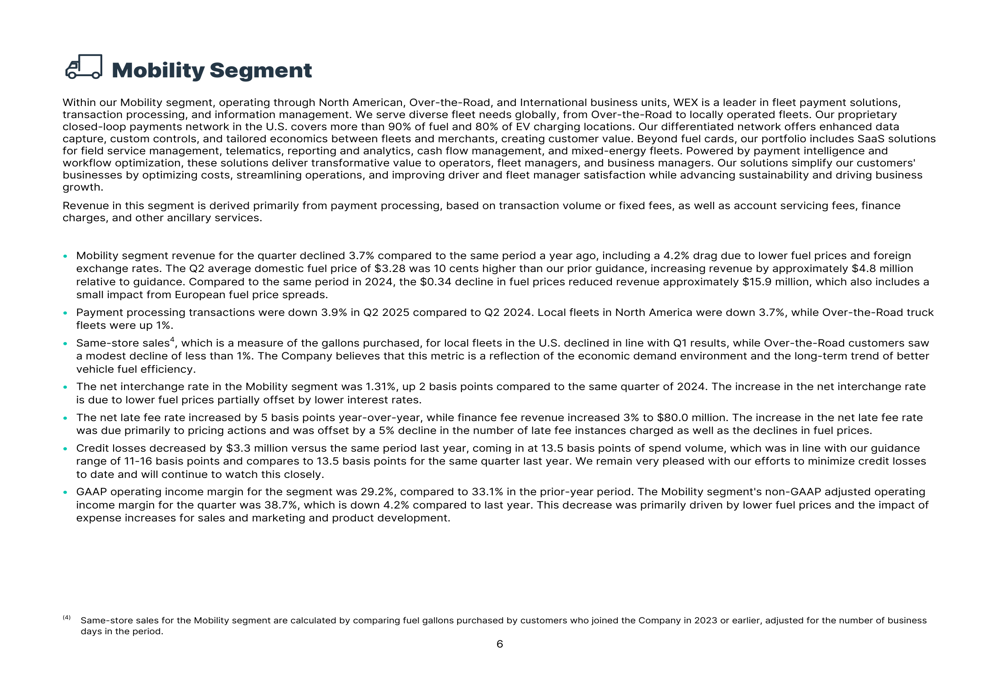

O segmento de Mobilidade, que representa 52% da receita total, experimentou uma queda de 3,7% na receita em comparação com o 2º tri de 2024, incluindo um impacto negativo de 4,2% devido aos preços mais baixos de combustíveis e taxas de câmbio. As transações de processamento de pagamentos diminuíram 3,9% em relação ao ano anterior, refletindo desafios contínuos na atividade da frota.

Apesar desses obstáculos, o segmento manteve uma forte margem de lucro operacional ajustada de 38,7%, embora tenha caído 4,2 pontos percentuais em relação ao ano anterior. As perdas de crédito melhoraram, diminuindo US$ 3,3 milhões em comparação com o mesmo período do ano passado e representando apenas 13,5 pontos base do volume de gastos.

Como destacado na visão geral do segmento de Mobilidade, a WEX mantém uma forte posição de mercado com sua rede proprietária de pagamentos em circuito fechado, cobrindo mais de 90% dos postos de combustível e 80% dos pontos de carregamento de veículos elétricos nos EUA:

Segmento de Benefícios

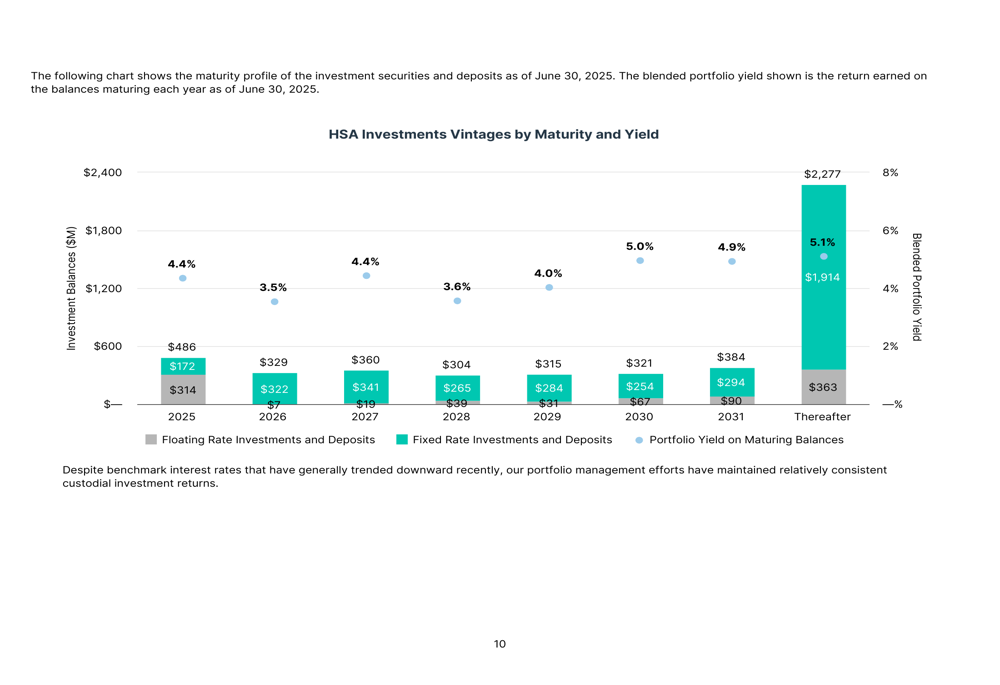

O segmento de Benefícios emergiu como o motor de crescimento da WEX no 2º tri de 2025, com receita aumentando 8,5% em relação ao ano anterior para US$ 195,1 milhões. Esse crescimento foi impulsionado principalmente pelo forte desempenho no negócio de Contas de Poupança de Saúde (HSA), com crescimento de contas HSA de 7% e aumento médio de contas SaaS de 6,0% para 21,2 milhões.

A margem de lucro operacional ajustada do segmento foi impressionante em 43,5%, demonstrando a escalabilidade e rentabilidade dessa linha de negócios. A média de ativos em custódia totalizou US$ 4,7 bilhões, um aumento de 11,2% em comparação com o ano anterior, gerando US$ 57,8 milhões em receita.

O gráfico a seguir ilustra o perfil de vencimento e rendimento dos investimentos HSA da WEX, mostrando um portfólio bem estruturado com rendimentos variando de 3,5% a 5,1% em diferentes períodos de vencimento:

Segmento de Pagamentos Corporativos

O segmento de Pagamentos Corporativos enfrentou os desafios mais significativos no 2º tri de 2025, com receita diminuindo 11,8% para US$ 118,3 milhões. Esse declínio foi principalmente atribuído a uma mudança no modelo de receita com um importante cliente de agência de viagens online (OTA). Os volumes totais de compras emitidos pela WEX diminuíram 20,4% devido a essa transição.

Apesar dos desafios na receita, o segmento manteve forte rentabilidade com uma margem de lucro operacional GAAP de 32,1% e uma margem de lucro operacional ajustada de 41,9%. A administração expressou confiança em um retorno ao crescimento para este segmento na segunda metade de 2025.

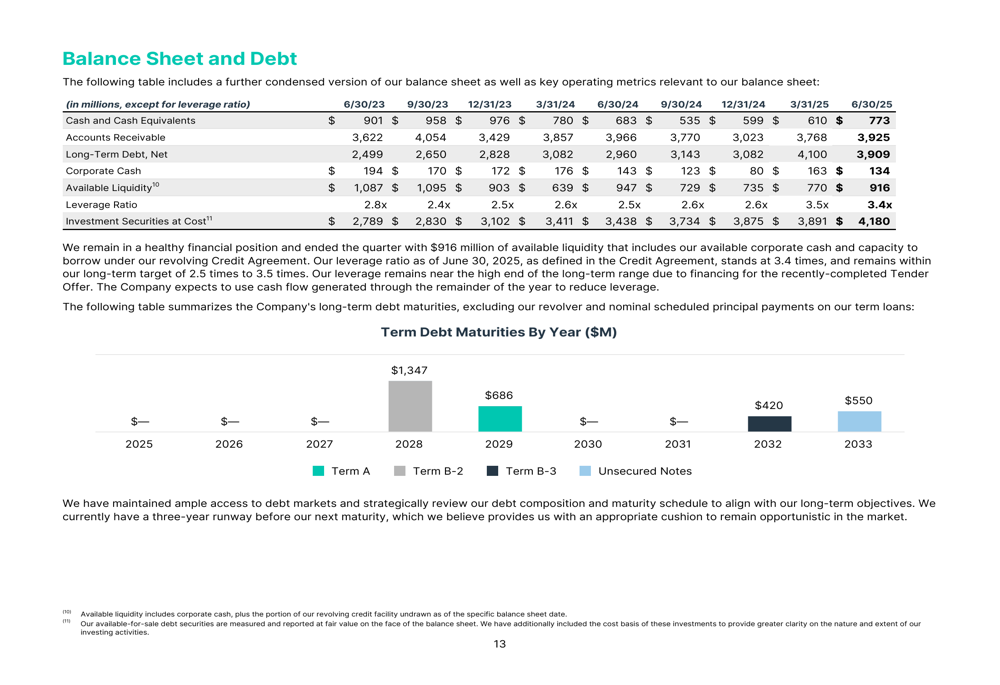

Balanço patrimonial e alocação de capital

A WEX manteve um balanço sólido com prioridades estratégicas de alocação de capital. Em 30 de junho de 2025, a empresa reportou US$ 659,6 milhões em caixa e equivalentes de caixa e US$ 4,1 bilhões em dívida de longo prazo. O índice de alavancagem ficou em 3,5x, no limite superior da faixa-alvo da empresa.

O gráfico a seguir fornece uma visão abrangente das métricas do balanço da WEX e do perfil de vencimento da dívida:

Em um movimento significativo de alocação de capital, a WEX iniciou uma oferta de aquisição "leilão holandês" modificada em fevereiro de 2025 para recomprar até US$ 750,0 milhões em ações ordinárias, demonstrando confiança nas perspectivas de longo prazo da empresa e compromisso em retornar valor aos acionistas.

A empresa gerou forte fluxo de caixa, com fluxo de caixa livre ajustado de US$ 194 milhões no 2º tri de 2025 e US$ 570 milhões nos últimos doze meses, proporcionando flexibilidade para investimentos estratégicos e retornos de capital.

Orientações futuras

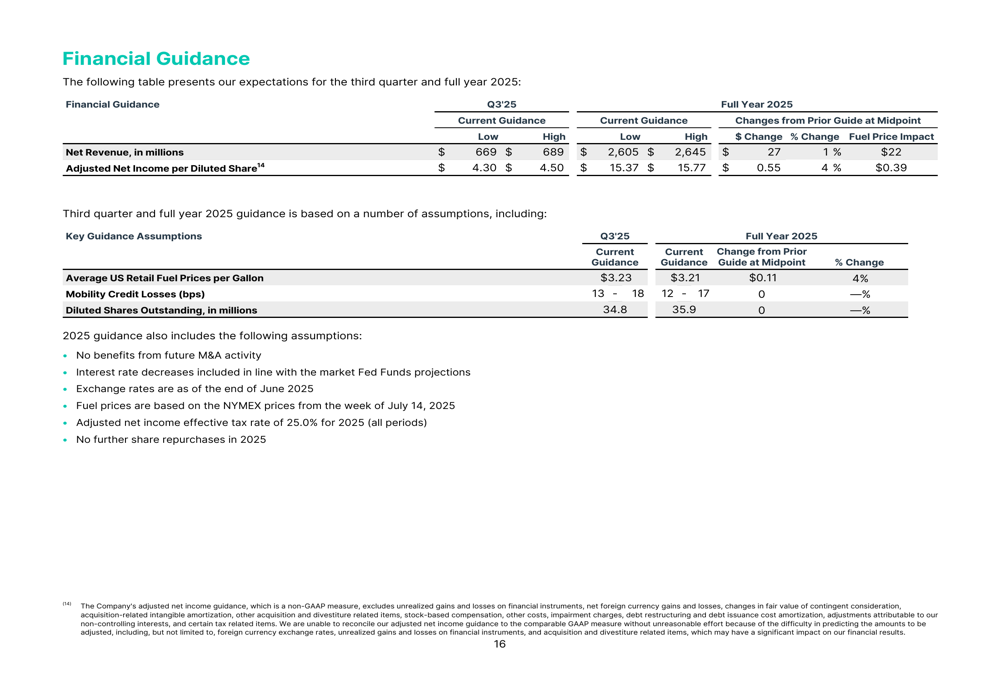

A WEX forneceu orientações tanto para o 3º tri quanto para o ano completo de 2025, projetando crescimento contínuo nos lucros apesar de expectativas modestas de receita. Para o 3º tri de 2025, a empresa espera receita entre US$ 669 milhões e US$ 689 milhões, com LPA ajustado variando de US$ 4,30 a US$ 4,50.

Para o ano completo de 2025, a WEX prevê receita entre US$ 2,605 bilhões e US$ 2,645 bilhões, com LPA ajustado entre US$ 15,37 e US$ 15,77, como mostrado na seguinte tabela de orientações:

As orientações da empresa incluem várias premissas-chave, incluindo preços médios de combustível no varejo dos EUA de US$ 3,23 por galão, reduções nas taxas de juros alinhadas com as projeções do Federal Reserve, e uma alíquota efetiva de imposto sobre o lucro líquido ajustado de 25%.

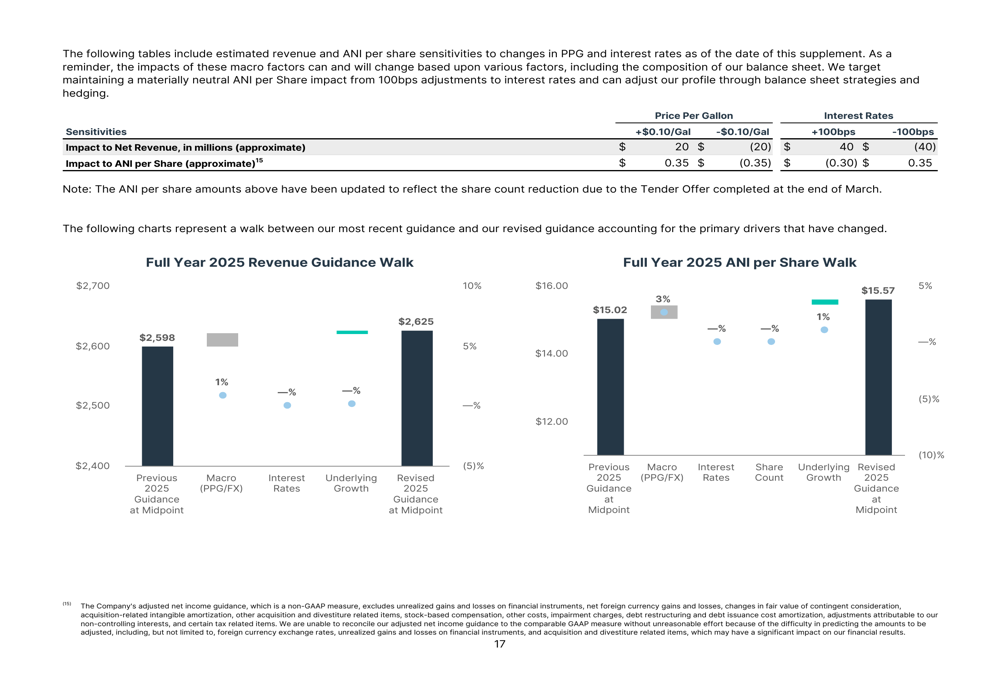

A WEX também forneceu uma análise de sensibilidade mostrando o impacto de fatores macroeconômicos em seus resultados financeiros. Cada variação de US$ 0,10 por galão nos preços de combustíveis afeta a receita anual em aproximadamente US$ 20 milhões e o LPA ajustado em US$ 0,35, enquanto uma variação de 100 pontos base nas taxas de juros impacta a receita anual em aproximadamente US$ 40 milhões e o LPA ajustado em US$ 0,30-0,35:

Conclusão

Os resultados do 2º tri 2025 da WEX demonstram a resiliência da empresa em manter o crescimento dos lucros apesar dos desafios na receita. O desempenho divergente entre os segmentos destaca tanto oportunidades quanto desafios, com o segmento de Benefícios mostrando forte impulso enquanto Mobilidade e Pagamentos Corporativos enfrentam obstáculos.

A CEO Melissa Smith enfatizou os fortes resultados financeiros da empresa, afirmando: "Entregamos resultados financeiros mais fortes no segundo trimestre do que o antecipado", enquanto destacou a capacidade da WEX de conquistar clientes de primeira linha. Com um balanço sólido, forte geração de fluxo de caixa e alocação estratégica de capital, a WEX parece bem posicionada para navegar no ambiente atual enquanto investe em oportunidades de crescimento de longo prazo.

À medida que a empresa avança pelo restante de 2025, os investidores estarão observando atentamente sinais de recuperação nos segmentos de Mobilidade e Pagamentos Corporativos, crescimento contínuo em Benefícios e o impacto de fatores macroeconômicos como preços de combustíveis e taxas de juros no desempenho geral.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: