Caos nas bolsas! Veja como proteger seu portfólio agora!

Introdução e contexto de mercado

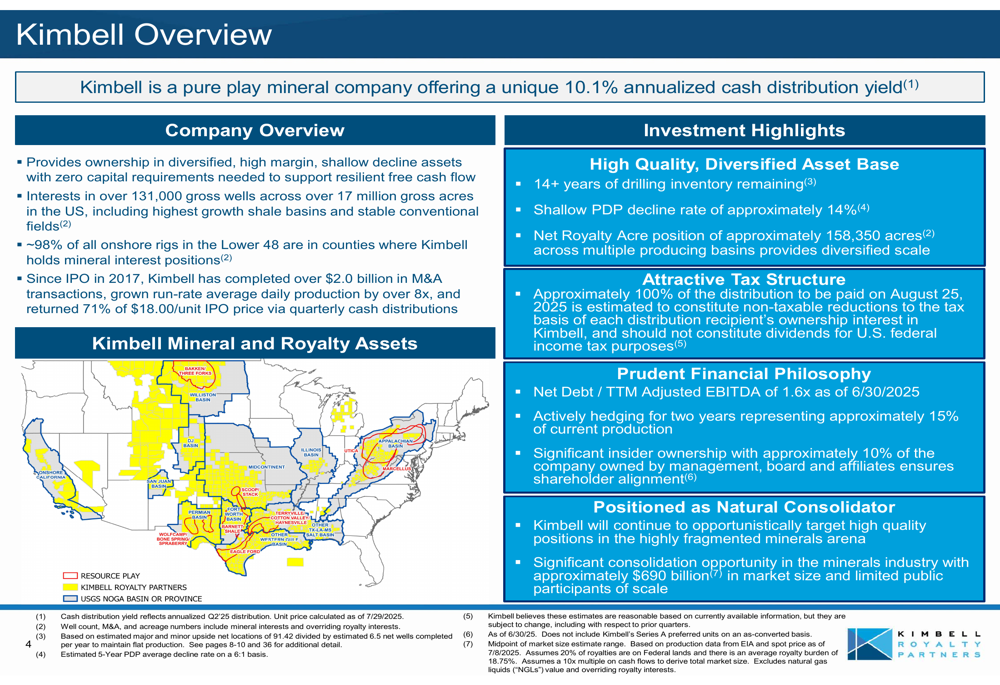

A Kimbell Royalty Partners (Nova York:KRP) divulgou sua apresentação aos investidores do 2º tri de 2025 em 07.08.2025, destacando o desempenho da empresa como uma companhia pura de minerais e royalties. A apresentação ocorre após o impulso positivo das ações da Kimbell, com negociação pré-mercado em alta de 1,42% para US$ 15,00, após o fechamento do dia anterior em US$ 14,79.

A empresa se posiciona como uma oportunidade de investimento única no setor de energia, oferecendo exposição a ativos diversificados de petróleo e gás em várias bacias dos EUA, sem requisitos de despesas de capital. Com participações em mais de 131.000 poços brutos em mais de 17 milhões de acres brutos, a Kimbell estabeleceu uma presença significativa no espaço de royalties de petróleo e gás dos EUA.

Como mostrado na seguinte visão geral do posicionamento e base de ativos da empresa:

Destaques do desempenho trimestral

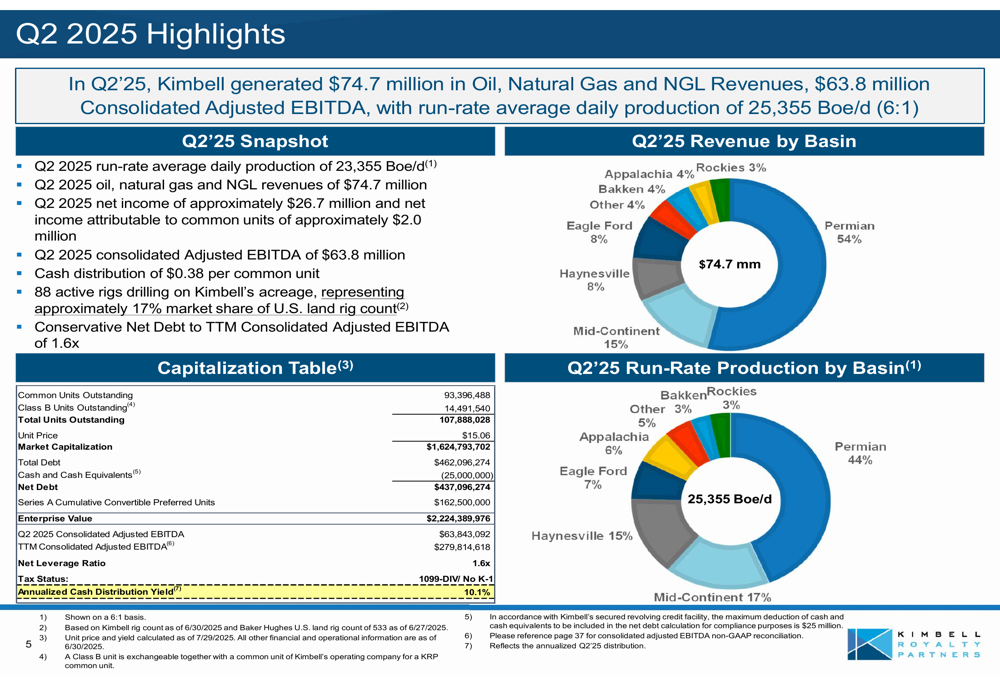

A Kimbell reportou uma produção média diária de 23.355 Boe/d no 2º tri de 2025, gerando receitas de petróleo, gás natural e NGL de US$ 74,7 milhões. A empresa registrou lucro líquido de aproximadamente US$ 26,7 milhões e EBITDA Ajustado consolidado de US$ 63,8 milhões para o trimestre.

Notavelmente, a empresa declarou uma distribuição em dinheiro de US$ 0,38 por unidade comum, representando uma diminuição de 19% em relação aos US$ 0,47 por unidade distribuídos no 1º tri de 2025. Esta redução ocorre apesar da empresa manter um forte rendimento anualizado de distribuição em dinheiro de 10,1%.

O seguinte resumo fornece uma visão abrangente das métricas financeiras e operacionais da Kimbell no 2º tri de 2025:

A apresentação revela um leve declínio trimestral na produção, de 25,5 Boe/d no 1º tri de 2025 para 25,4 Boe/d no 2º tri de 2025. Isso contrasta com o relatório de lucros do 1º tri da empresa, que citou uma taxa de produção de 25.841 BOE por dia, sugerindo possíveis diferenças de medição ou flutuações de produção durante o trimestre.

Iniciativas estratégicas

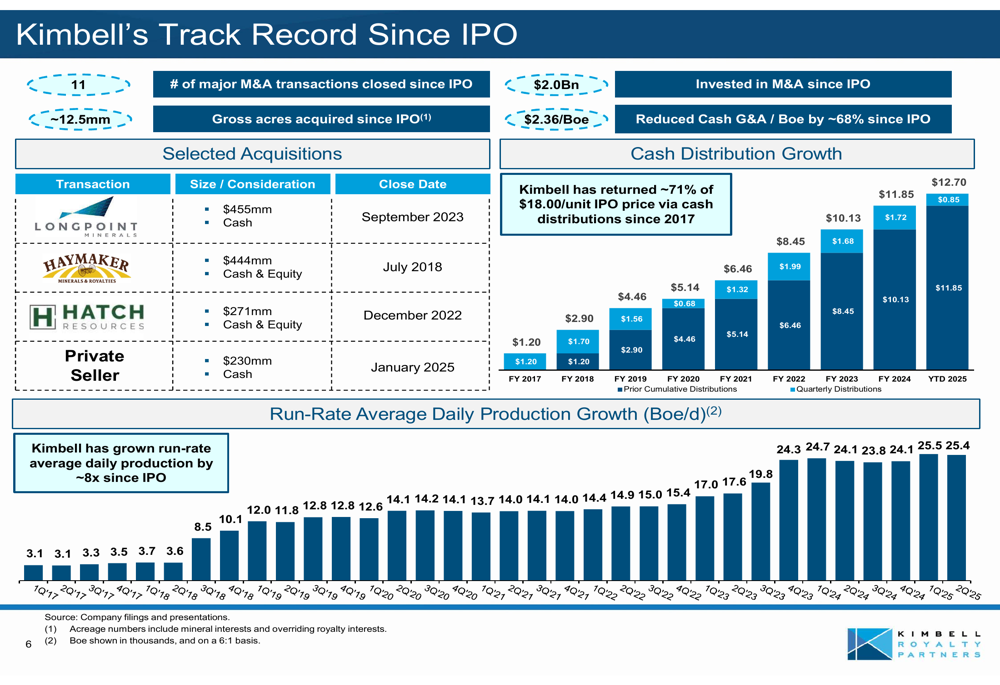

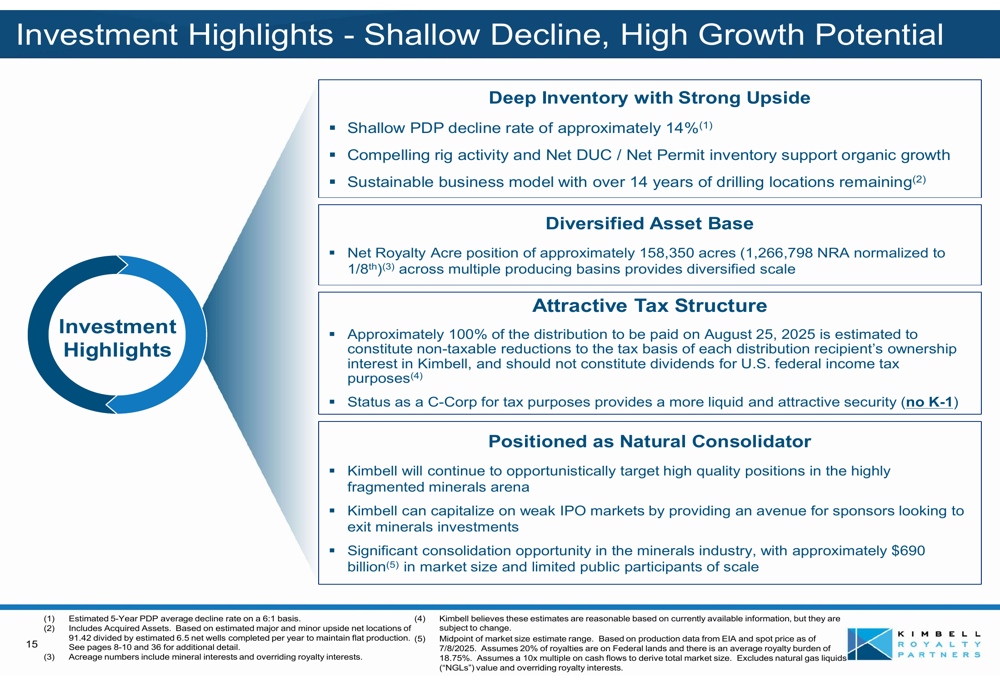

Desde seu IPO em 2017, a Kimbell concluiu mais de US$ 2,0 bilhões em transações de fusões e aquisições, posicionando-se como uma consolidadora natural no mercado altamente fragmentado de minerais, que a empresa estima ter um tamanho de mercado de aproximadamente US$ 690 bilhões.

O histórico da empresa mostra crescimento consistente tanto em distribuições quanto em produção. As distribuições cumulativas atingiram aproximadamente US$ 12,70 por unidade desde o IPO, representando cerca de 71% do preço inicial do IPO de US$ 18,00. Enquanto isso, a produção cresceu de 3,1 Boe/d no 1º tri de 2017 para os atuais 25,4 Boe/d no 2º tri de 2025.

O gráfico a seguir ilustra a trajetória de crescimento da Kimbell desde seu IPO:

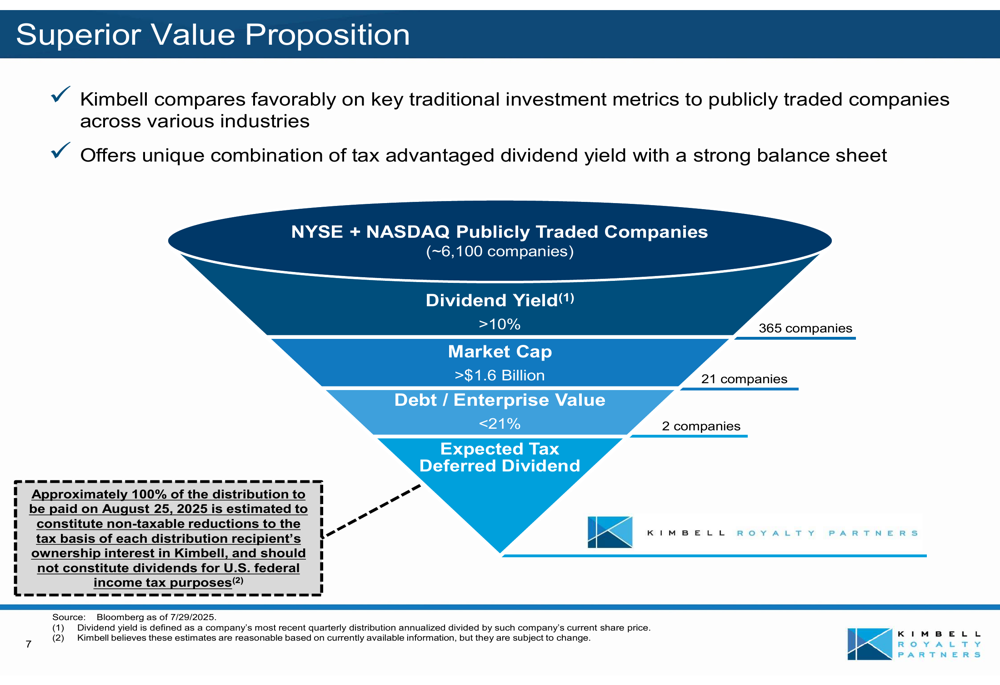

A Kimbell se posiciona como oferecendo uma proposta de valor superior em comparação com outras empresas de capital aberto, afirmando ser uma das únicas duas empresas com rendimento de dividendos superior a 10%, capitalização de mercado acima de US$ 1,6 bilhão e dívida em relação ao valor da empresa abaixo de 21%.

Como mostrado na seguinte visualização da proposta de valor da Kimbell:

Análise financeira detalhada

Um desenvolvimento preocupante na apresentação do 2º tri é o aumento da alavancagem. A empresa reportou Dívida líquida para EBITDA Ajustado Consolidado TTM de 1,6x, um aumento significativo em relação aos 0,9x reportados no 1º tri de 2025. A dívida líquida ficou em US$ 437,1 milhões no 2º tri de 2025, comparada aos US$ 299 milhões reportados na teleconferência de resultados do 1º tri.

A empresa mantém um portfólio diversificado em várias bacias, com a Bacia do Permiano representando 54% da receita e 44% da produção. Outros contribuintes significativos incluem o Mid-Continent (15% da receita, 17% da produção) e Haynesville (8% da receita, 15% da produção).

A Kimbell continua a se beneficiar de sua estrutura com vantagens fiscais, com aproximadamente 100% da distribuição do 2º tri estimada para constituir reduções não tributáveis na base tributária do interesse de propriedade de cada destinatário da distribuição, em vez de dividendos tributáveis.

Declarações prospectivas

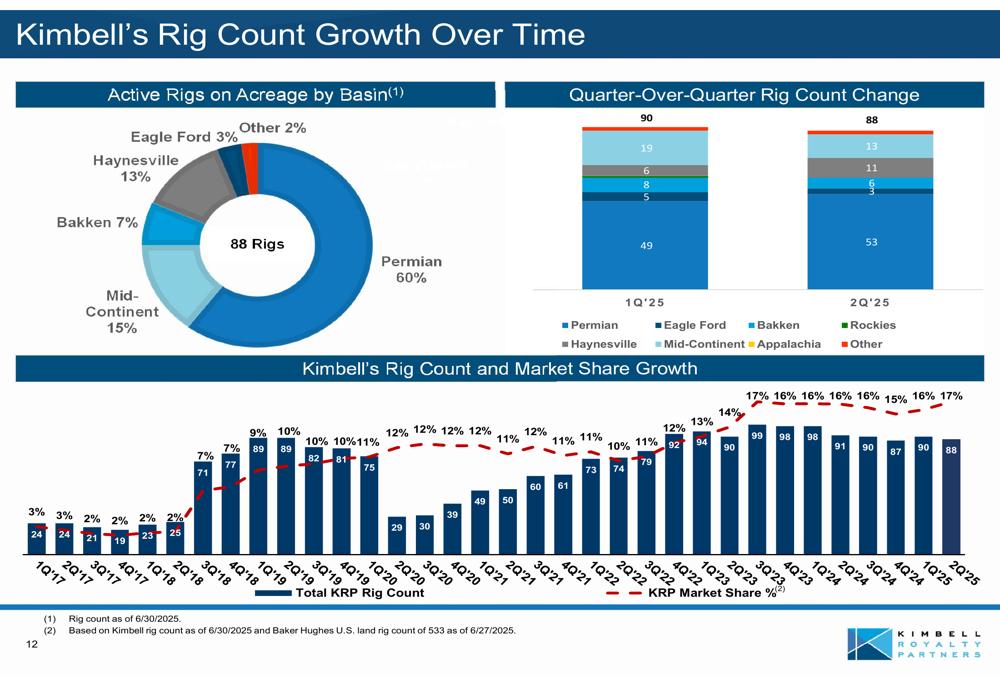

A apresentação da Kimbell enfatiza seu potencial de crescimento, apoiado por 88 sondas ativas perfurando em sua área, representando aproximadamente 17% da participação de mercado da contagem de sondas terrestres dos EUA. A empresa tem 823 poços brutos (5,10 líquidos) perfurados mas não completados (DUCs) e 687 localizações brutas (2,89 líquidas) permitidas em sua área.

O gráfico a seguir mostra como a contagem de sondas da Kimbell cresceu ao longo do tempo:

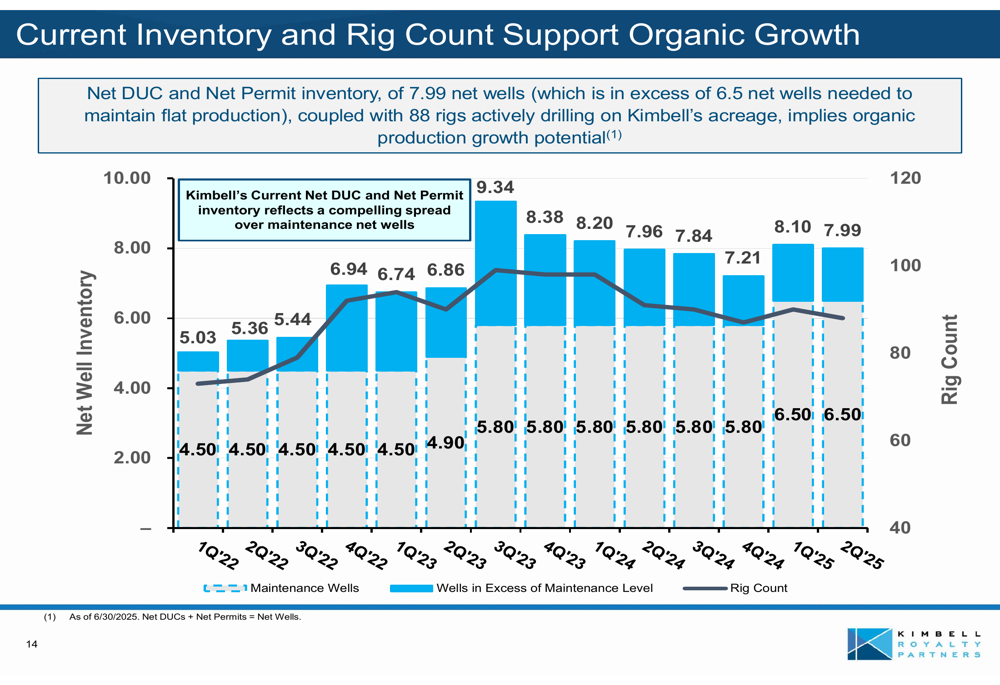

A empresa estima que apenas 6,5 poços líquidos são necessários por ano para manter a produção estável, sugerindo que o inventário atual de 7,99 poços líquidos (DUCs mais permissões) excede os requisitos de manutenção e suporta o potencial de crescimento orgânico.

Como ilustrado no gráfico a seguir, mostrando o inventário e a contagem de sondas apoiando o crescimento orgânico:

A base de ativos da Kimbell contém mais de 14 anos de inventário de perfuração em suas propriedades principais e secundárias, com 11.510 localizações brutas (77,71 líquidas) de potencial identificadas em 31 de dezembro de 2024. A empresa aplica o que descreve como premissas conservadoras de espaçamento, com média de 12 poços horizontais brutos por unidade de espaçamento de perfuração no Permiano.

A empresa destaca seu apelo de investimento através de vários fatores-chave:

Olhando para o futuro, a Kimbell parece bem posicionada para manter seus níveis de produção e política de distribuição, embora os investidores devam observar o aumento da alavancagem e a diminuição trimestral na distribuição. A base de ativos diversificada da empresa, estrutura com vantagens fiscais e inventário significativo de perfuração fornecem uma base para sustentabilidade a longo prazo, mesmo com os níveis de dívida tendo aumentado do 1º para o 2º tri de 2025.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: