Calendário Econômico: China em foco com balanços e inflação no Brasil e nos EUA

Introdução e contexto de mercado

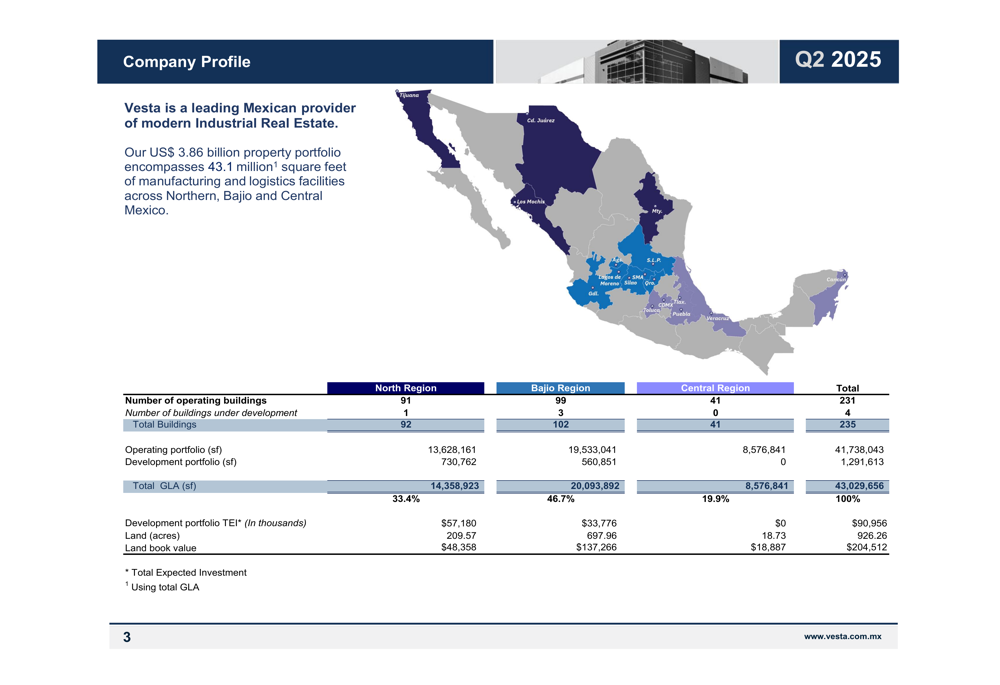

A Corporacion Inmobiliaria Vesta (VESTA), líder mexicana em imóveis industriais, divulgou em 25 de julho sua apresentação suplementar do 2º tri de 2025, exibindo um portfólio avaliado em US$ 3,86 bilhões. A empresa mantém presença estratégica no Norte, Bajío e Centro do México com 43,1 milhões de pés quadrados em instalações de manufatura e logística, posicionando-se para capitalizar tendências de nearshoring apesar da atual cautela do mercado.

A distribuição geográfica da empresa está claramente ilustrada em sua apresentação corporativa:

Destaques do desempenho trimestral

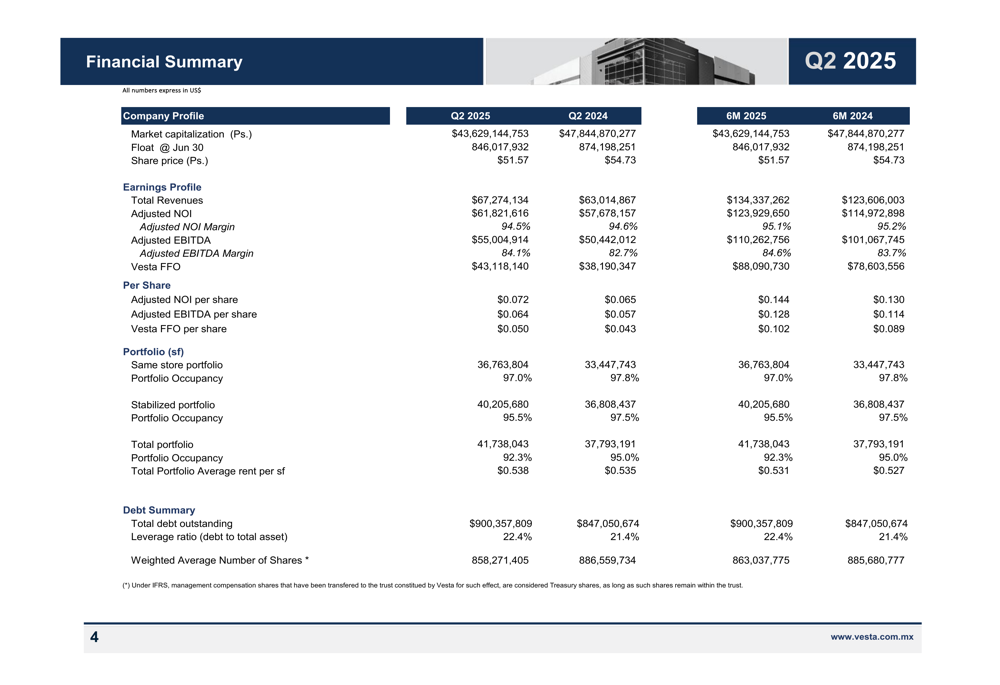

A Vesta reportou um aumento de 6,8% na receita total ano a ano para US$ 67,27 milhões no 2º tri de 2025, acima dos US$ 63,01 milhões do 2º tri de 2024. O NOI ajustado cresceu 7,2% para US$ 61,82 milhões, enquanto o EBITDA ajustado subiu 9,0% para US$ 55,00 milhões. Apesar desses indicadores operacionais positivos, o lucro do período diminuiu significativamente em 74,6% para US$ 27,72 milhões, comparado aos US$ 109,30 milhões no mesmo período do ano anterior.

O resumo financeiro abaixo destaca os principais indicadores de desempenho da empresa:

Este desempenho financeiro misto está alinhado com a caracterização do CEO Lorenzo Berho de que 2025 é "um ano de transição para o setor marcado por cautela e ciclos de decisão estendidos", conforme observado na teleconferência de resultados da empresa. A queda substancial no lucro apesar do crescimento da receita sugere desafios na manutenção do desempenho final em meio às mudanças nas condições de mercado.

Análise de portfólio e ocupação

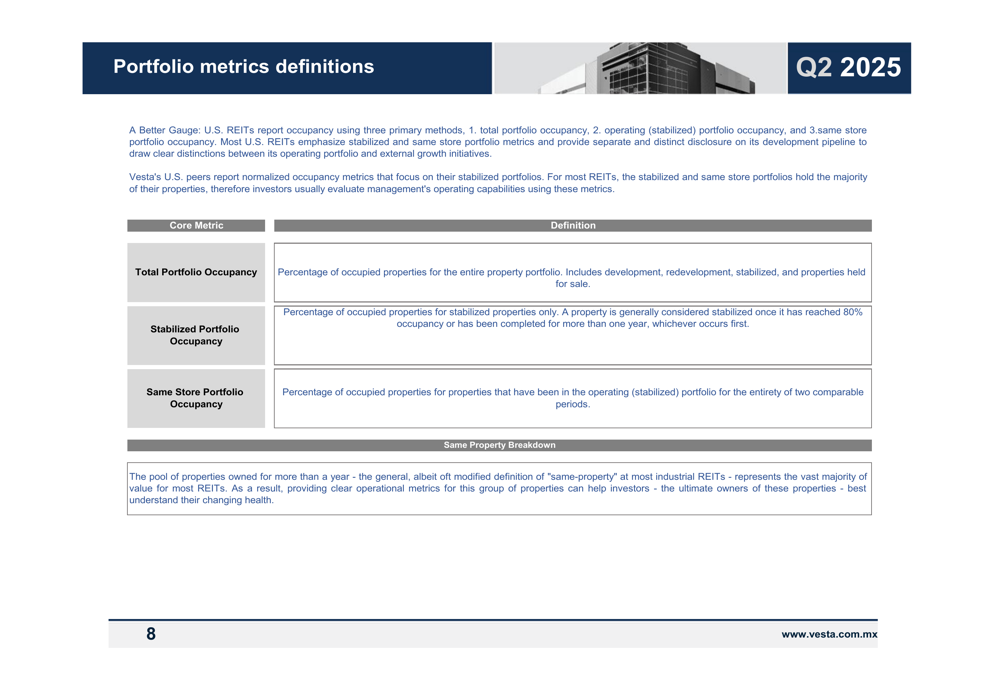

As métricas de ocupação da Vesta mostram uma tendência preocupante em todas as categorias de seu portfólio. A ocupação total do portfólio diminuiu para 92,3% no 2º tri de 2025, ante 95,0% no 2º tri de 2024, enquanto a ocupação do portfólio estabilizado caiu para 95,5% de 97,5%. A ocupação do portfólio same store também experimentou uma leve queda para 97,0% de 97,8%.

O gráfico a seguir ilustra essas tendências de ocupação nos últimos trimestres:

O desempenho regional variou significativamente, com a região Norte experimentando a queda mais acentuada na ocupação, de 99,4% para 91,8%, enquanto o Bajío permaneceu estável em 95,8%, e a região Central diminuiu de 100,0% para 96,5%. Apesar desses desafios de ocupação, as receitas de aluguel aumentaram em todas as regiões, com o Norte mostrando o crescimento mais substancial de 40,4% ano a ano.

O detalhamento do desempenho regional fornece contexto adicional:

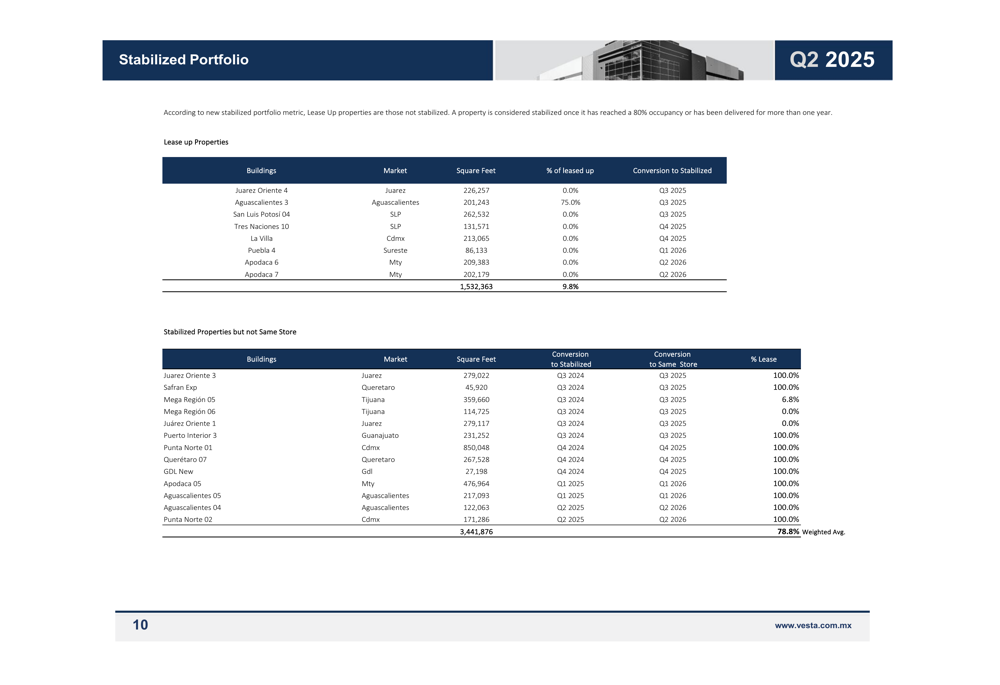

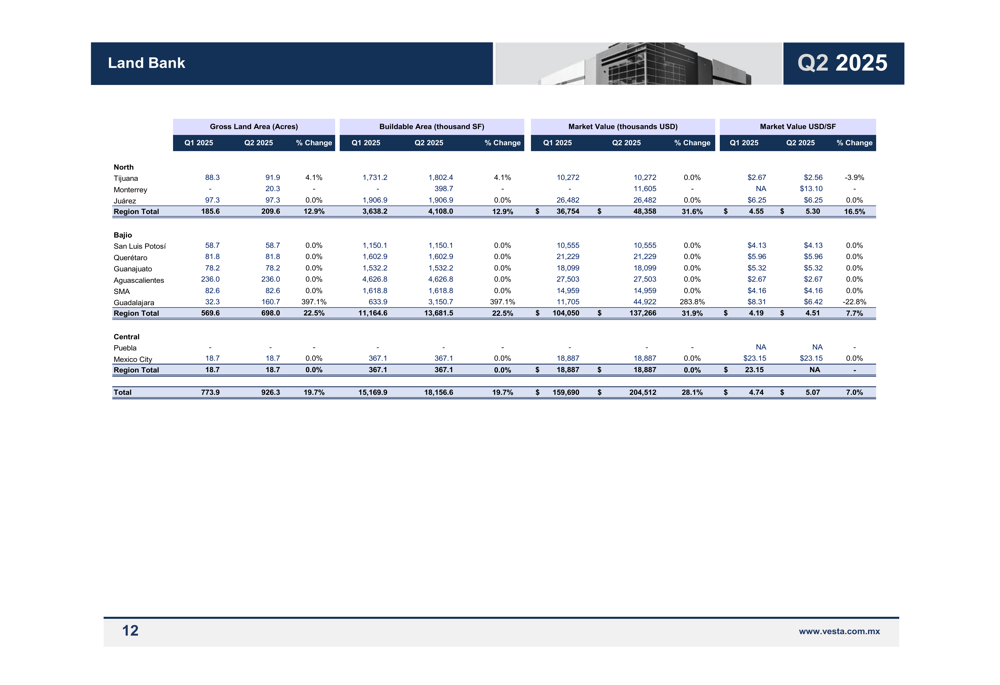

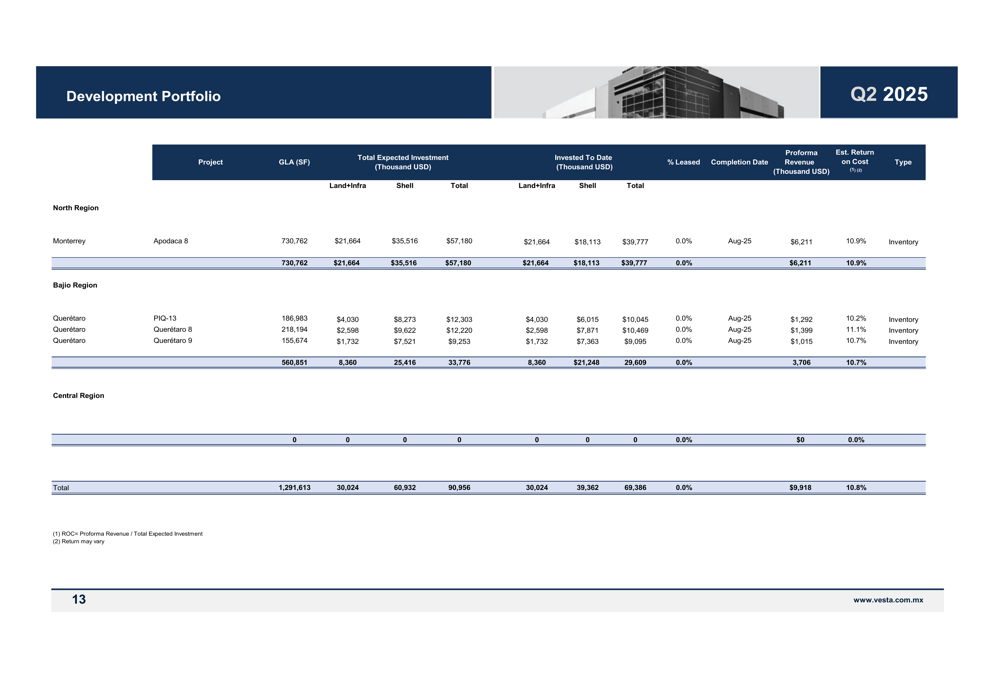

Pipeline de desenvolvimento e banco de terrenos

A Vesta continua investindo em crescimento futuro por meio de seu pipeline de desenvolvimento e aquisições estratégicas de terrenos. O banco de terrenos da empresa aumentou em valor 28,1% do 1º tri de 2025 para o 2º tri de 2025, atingindo US$ 204,51 milhões. Projetos notáveis em desenvolvimento incluem o Apodaca 8 em Monterrey com 730.762 pés quadrados e um investimento total esperado de US$ 57,18 milhões, e o PIQ-13 em Querétaro com 186.983 pés quadrados e um investimento de US$ 12,30 milhões.

Os detalhes do portfólio de desenvolvimento da empresa são mostrados abaixo:

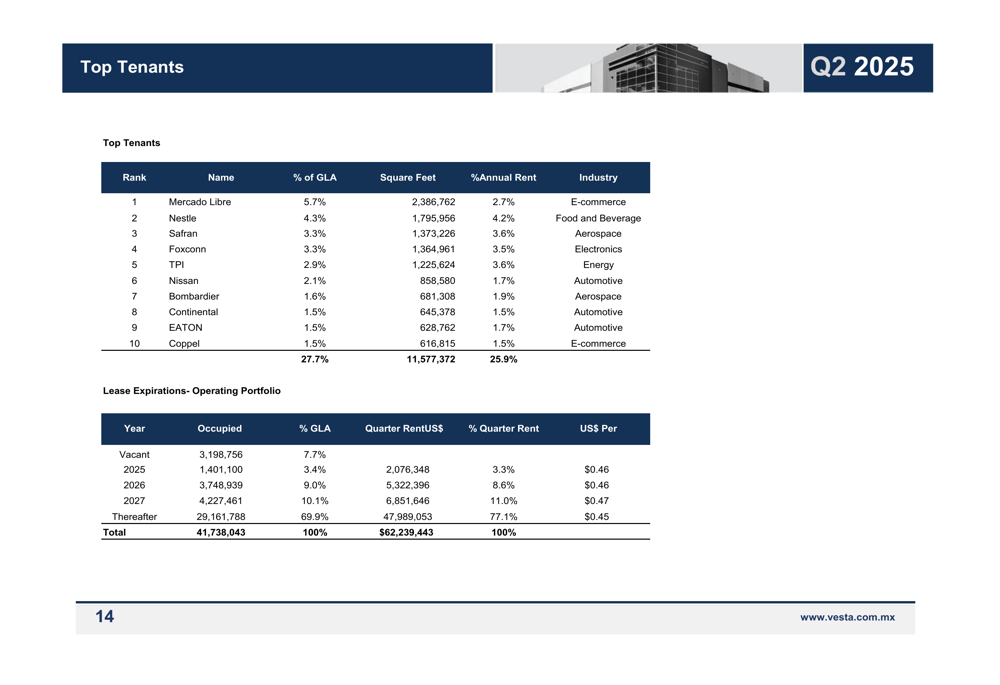

A diversificação de inquilinos da Vesta permanece forte, com o Mercado Livre representando o maior inquilino com 5,7% da área bruta locável (ABL), seguido pela Nestle SA com 4,3% e Safran com 3,3%. Importante destacar que 69,9% dos contratos de locação vencem após 2027, proporcionando estabilidade de receita para os próximos anos.

A distribuição de inquilinos e o cronograma de vencimento de contratos são detalhados aqui:

Perspectivas dos analistas

Apesar dos resultados financeiros mistos, o sentimento dos analistas permanece predominantemente positivo. A maioria dos analistas que cobrem a Vesta mantém recomendações de "Compra", com preços-alvo variando de US$ 43,00 a US$ 72,90. Apenas o Goldman Sachs tem uma recomendação de "Venda" com um alvo de US$ 43,00. Essa perspectiva positiva sugere confiança na estratégia de longo prazo e posição de mercado da Vesta, apesar dos desafios atuais.

O Valor do Patrimônio Líquido (NAV) por ação mostrou crescimento consistente, atingindo US$ 3,58 no 2º tri de 2025, com o Valor do Patrimônio Líquido total aumentando 1,9% ano a ano para US$ 3,06 bilhões.

Declarações prospectivas

Olhando para o futuro, a Vesta está focada em sua estratégia Rota 2030, com planos para renovar aproximadamente 4 milhões de pés quadrados de contratos de locação em 2026. A empresa antecipa potenciais aumentos de aluguel de 20-30% nessas renovações, apoiados pela tendência positiva de spread de locação que aumentou para 13,7% no 2º tri de 2025, de 7,7% no 3º tri de 2024.

No entanto, os investidores devem considerar vários riscos, incluindo pressões macroeconômicas afetando o impulso de locação, interrupções na cadeia de suprimentos impactando os cronogramas de desenvolvimento e potenciais mudanças regulatórias no México. A alavancagem conservadora da empresa e a forte liquidez a posicionam para navegar por esses desafios enquanto busca oportunidades de crescimento estratégico.

Com uma capitalização de mercado de aproximadamente US$ 2,1 bilhões e um preço de ação que viu um modesto aumento de 0,66% após a divulgação dos resultados, a Vesta parece estar mantendo a confiança dos investidores apesar do ambiente de mercado transitório e das métricas de ocupação em declínio.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: