Dólar tem 3ª sessão consecutiva de baixa e se reaproxima dos R$5,40

Introdução e contexto de mercado

A STAG Industrial, Inc. (Nova York:STAG) divulgou seu pacote de informações suplementares do segundo trimestre de 2025, destacando o crescimento contínuo em seu portfólio de imóveis industriais. As ações da empresa têm mostrado resiliência no ambiente atual de mercado, sendo negociadas a US$ 36,26 em 14 de outubro de 2025, com alta de 1,53% no dia e posicionadas próximas ao limite superior de sua faixa de negociação de 52 semanas, que vai de US$ 28,61 a US$ 39,21.

O FII industrial continua a capitalizar sobre os fortes fundamentos do mercado nos setores de logística e manufatura, com seu portfólio diversificado de 600 edifícios distribuídos em 41 estados, posicionando-se bem para navegar pelas variações econômicas regionais.

Destaques do desempenho trimestral

A STAG reportou receita total de US$ 207,6 milhões para o 2º tri de 2025, representando um aumento de 9,4% em comparação aos US$ 189,8 milhões no mesmo período do ano anterior. Esse crescimento foi impulsionado principalmente por novas aquisições e forte atividade de locação com aumentos significativos de aluguel.

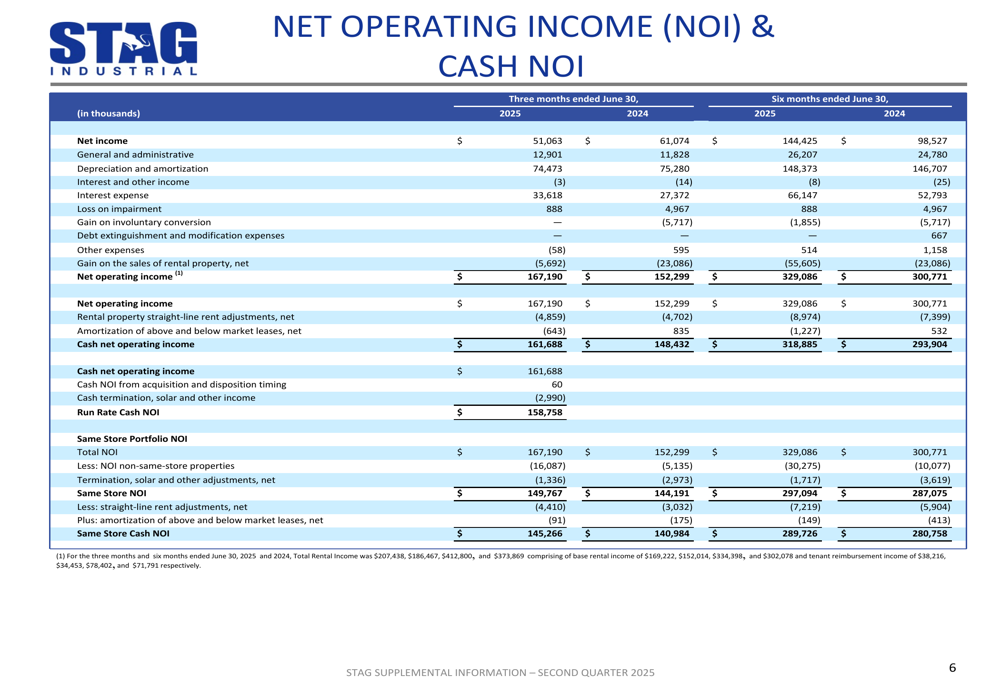

O resultado operacional líquido (NOI) atingiu US$ 167,2 milhões, um aumento de 9,8% em relação aos US$ 152,3 milhões no 2º tri de 2024, enquanto o NOI em Caixa aumentou 8,9% para US$ 161,7 milhões. No entanto, o lucro líquido diminuiu para US$ 51,1 milhões, comparado aos US$ 61,1 milhões no período do ano anterior.

Como mostrado no gráfico a seguir, detalhando o desempenho do NOI da empresa:

O NOI em Caixa de Mesmas Lojas, uma métrica chave para avaliar o crescimento orgânico, aumentou 3,0% ano a ano no trimestre, demonstrando a capacidade da STAG de gerenciar efetivamente seu portfólio existente e capturar crescimento de aluguel.

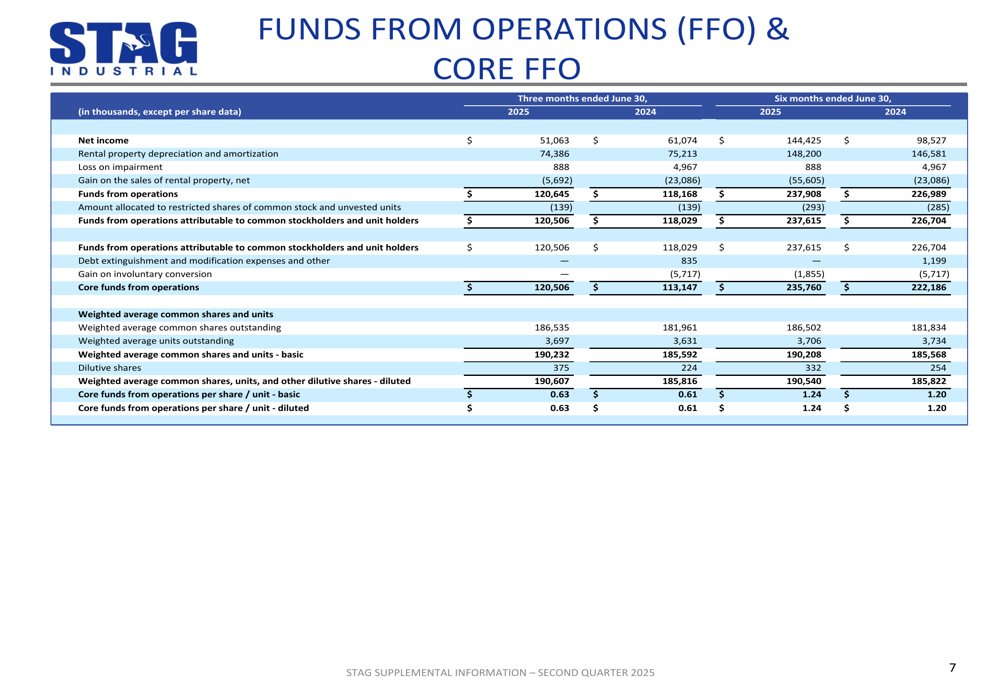

O EBITDAre ajustado da empresa, uma medida de lucros antes de juros, impostos, depreciação e amortização para empresas imobiliárias, cresceu para US$ 152,0 milhões, um aumento de 9,6% em relação aos US$ 138,7 milhões no 2º tri de 2024.

Gestão de portfólio e atividade de locação

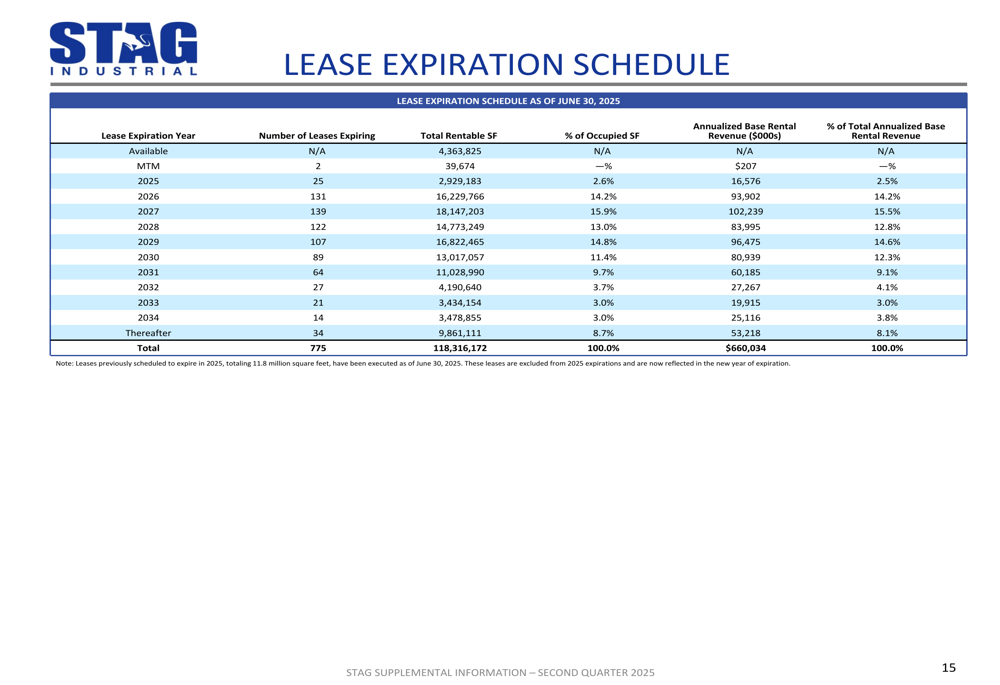

O portfólio da STAG manteve fortes níveis de ocupação, com ocupação total do portfólio em 96,3% e ocupação do portfólio operacional em 97,0% em 30 de junho de 2025. O prazo médio ponderado de locação da empresa é de 4,2 anos, com um aluguel médio de US$ 5,79 por pé quadrado.

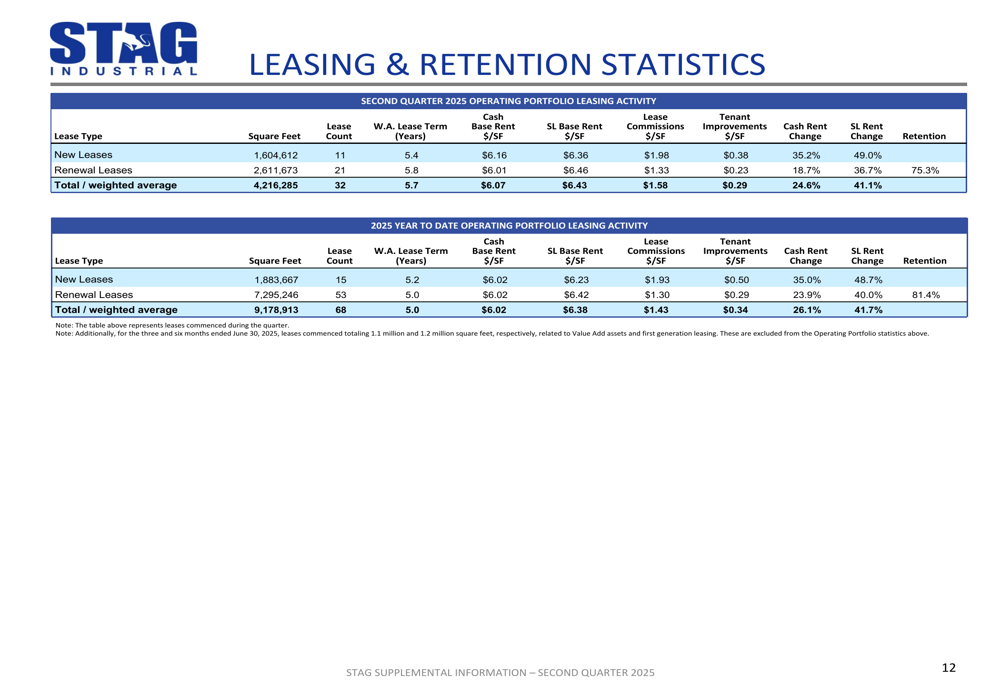

O segundo trimestre registrou uma robusta atividade de locação cobrindo 4,2 milhões de pés quadrados em 32 contratos, alcançando impressionantes aumentos de aluguel em caixa de 24,6% e aumentos de aluguel linear de 41,1%. A empresa também manteve uma alta taxa de retenção de 75,3%, indicando forte satisfação dos inquilinos.

No acumulado do ano, a STAG executou 68 contratos de locação cobrindo 9,2 milhões de pés quadrados com aumentos de aluguel em caixa de 26,1% e aumentos de aluguel linear de 41,7%, mantendo uma taxa de retenção de 81,4%.

O portfólio da empresa permanece bem diversificado entre mercados, inquilinos e indústrias, reduzindo o risco de concentração. O gráfico a seguir ilustra essa diversificação:

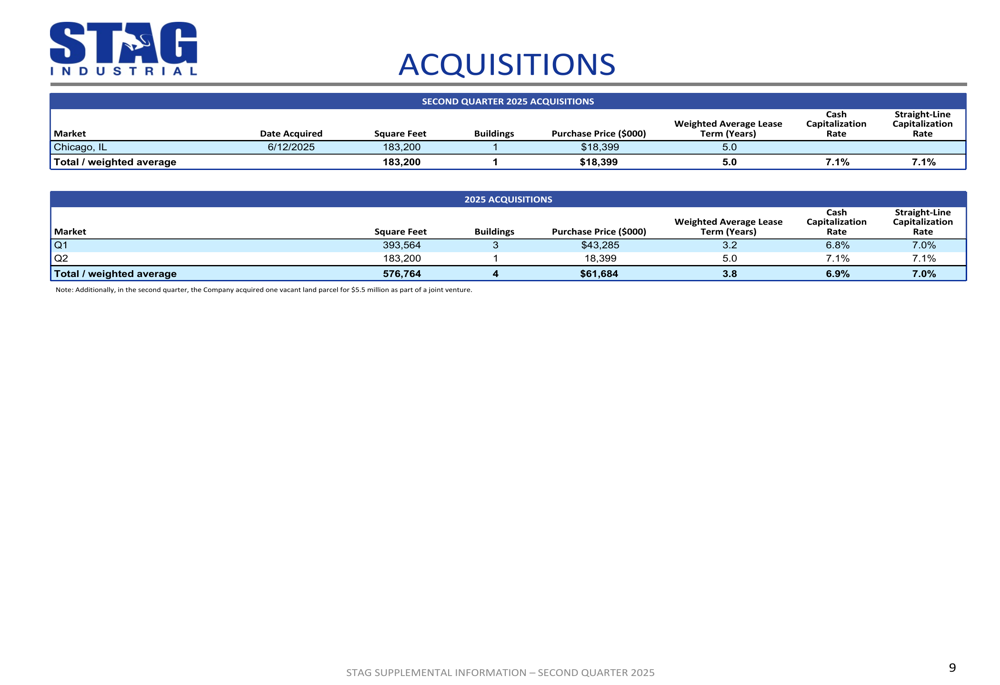

Estratégia de desenvolvimento e aquisição

A STAG continuou sua abordagem disciplinada para o crescimento do portfólio no 2º tri de 2025. A empresa adquiriu um edifício em Chicago, IL por US$ 18,4 milhões, adicionando 183.200 pés quadrados ao seu portfólio. Esta aquisição veio com um prazo médio ponderado de locação de 5 anos e uma taxa de capitalização em caixa de 7,1%.

No acumulado do ano, a STAG adquiriu quatro edifícios totalizando 576.764 pés quadrados por US$ 61,7 milhões, com um prazo médio ponderado de locação de 3,8 anos e uma taxa de capitalização em caixa de 6,9%. Além disso, a empresa adquiriu um terreno vago por US$ 5,5 milhões como parte de uma joint venture durante o segundo trimestre.

O pipeline de desenvolvimento da empresa permanece ativo com 1,26 milhão de pés quadrados em construção, representando um investimento estimado de US$ 159,0 milhões e um rendimento estabilizado esperado de 7,1%. A STAG também possui 435.807 pés quadrados de propriedades de desenvolvimento substancialmente concluídas ainda não em serviço e 1,31 milhão de pés quadrados de propriedades de desenvolvimento em serviço.

No front de alienações, a STAG vendeu um edifício em Calhoun, GA durante o 2º tri por US$ 9,1 milhões. No acumulado do ano, a empresa vendeu dois edifícios totalizando 488.591 pés quadrados por receita bruta de US$ 76,1 milhões, demonstrando seu compromisso com a reciclagem de capital de ativos não essenciais.

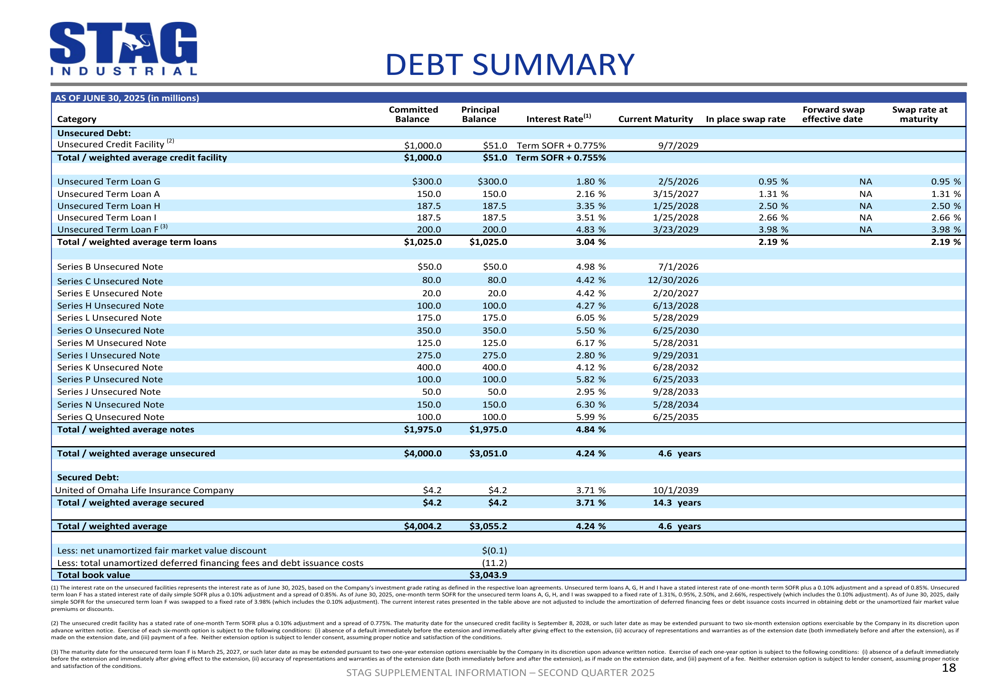

Estrutura de capital e posição financeira

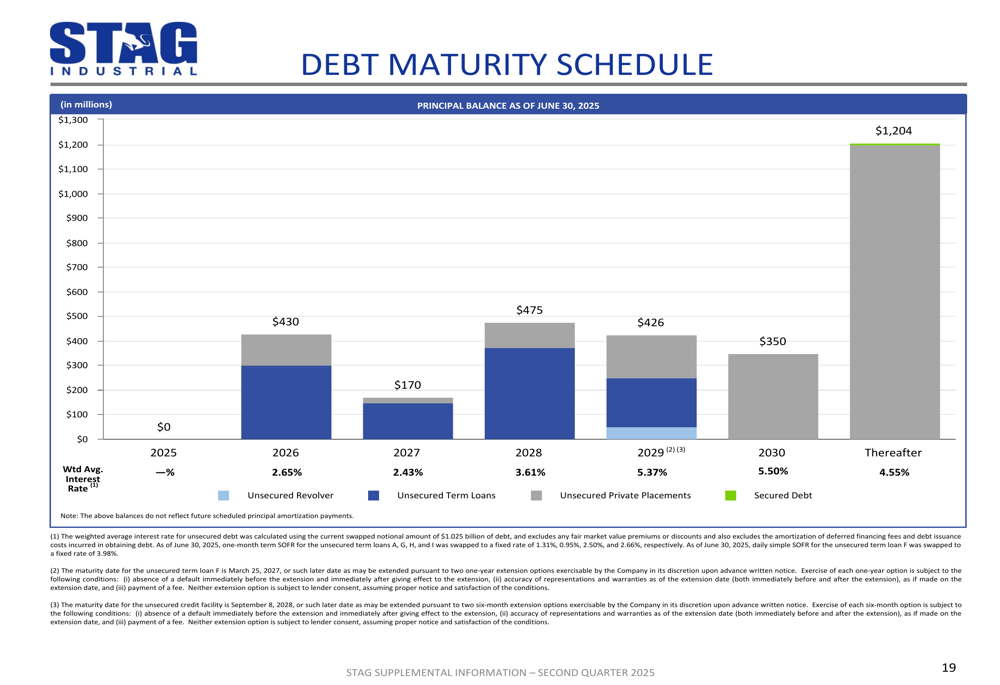

A STAG mantém um balanço sólido com uma relação de dívida líquida para EBITDAre ajustado anualizado de 5,1x e uma relação de alavancagem consolidada de 29,1%. O cronograma de vencimento da dívida da empresa está bem escalonado, proporcionando flexibilidade e reduzindo o risco de refinanciamento.

O gráfico a seguir ilustra o perfil de vencimento da dívida da STAG:

A empresa continua a recompensar os acionistas com um dividendo mensal de US$ 0,124167 por ação, que anualiza para US$ 1,49, representando um rendimento de aproximadamente 4,1% com base nos preços atuais das ações.

De acordo com a transcrição da teleconferência de resultados, a Moody’s recentemente elevou a classificação de crédito corporativo da STAG para Baa2, refletindo o perfil financeiro aprimorado da empresa e a estratégia de crescimento disciplinada. O CEO Bill Crooker observou durante a chamada que "esses inquilinos grandes e sofisticados esperam que o crescimento do aluguel de mercado comece a aumentar provavelmente em um ritmo um pouco mais rápido", sugerindo otimismo contínuo para o desempenho futuro.

Orientação e perspectivas para 2025

A STAG manteve sua orientação para 2025, projetando FFO Core por ação entre US$ 2,48 e US$ 2,52. A empresa espera um volume de aquisições de US$ 350-650 milhões e um volume de alienações de US$ 100-200 milhões para o ano.

O crescimento do NOI em Caixa de Mesmas Lojas é projetado em 3,75-4,00%, com taxas de retenção esperadas para permanecer fortes em 70-75%. A empresa prevê despesas gerais e administrativas de US$ 52-54 milhões.

O CFO Mads Pinard destacou a saúde financeira da empresa durante a teleconferência de resultados, observando que "Retemos mais de US$ 100 milhões de fluxo de caixa após os dividendos pagos", o que proporciona flexibilidade significativa para investimentos futuros e iniciativas de crescimento.

O CIO Mike Chase expressou otimismo sobre o segundo semestre do ano, afirmando: "Estamos cautelosamente otimistas com o fato de que teremos um segundo semestre do ano ativo", sugerindo potencial aceleração na atividade de aquisições.

A abordagem disciplinada da STAG para alocação de capital, forte desempenho operacional e portfólio diversificado a posicionam bem para navegar pelos desafios do mercado enquanto continua a entregar valor aos acionistas. O foco da empresa em propriedades industriais, que continuam a se beneficiar do crescimento do e-commerce e da reconfiguração da cadeia de suprimentos, fornece uma base sólida para desempenho sustentado no cenário imobiliário em evolução.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: