As 7 Magníficas cansaram? Descubra as próximas queridinhas do mercado

Introdução e contexto de mercado

A Stellar Bancorp Inc (Nova York:STEL) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 25 de julho de 2025, destacando sua posição como o maior banco regional de Houston. A apresentação enfatizou a forte posição de capital do banco, a melhoria na qualidade dos ativos e o foco estratégico no mercado de Houston. As ações da STEL fecharam em US$ 31,53, com queda de 0,44% no dia, após a divulgação.

Os resultados do 2º tri surgem após um primeiro trimestre misto, quando a Stellar superou as expectativas de lucros, mas ficou abaixo das previsões de receita. O banco continua a navegar em um ambiente competitivo de depósitos, mantendo seu foco em relacionamentos bancários na região de Houston.

Destaques do desempenho trimestral

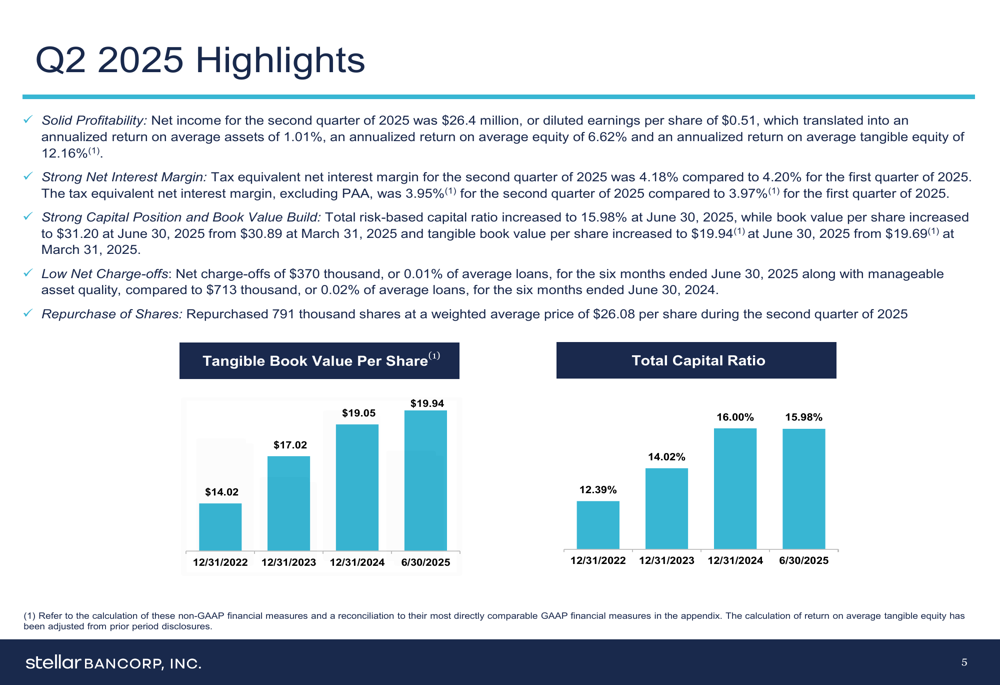

A Stellar Bancorp reportou uma sólida lucratividade para o 2º tri de 2025, com métricas-chave mostrando estabilidade e melhoria moderada em relação ao trimestre anterior. A margem líquida de juros (equivalente tributário) ficou em 4,18%, com a margem principal, excluindo ajustes contábeis de aquisição, em 3,95%.

O valor contábil por ação aumentou para US$ 31,20 em 30 de junho de 2025, acima dos US$ 30,89 do final do trimestre anterior. Da mesma forma, o valor contábil tangível por ação subiu para US$ 19,94 de US$ 19,69, continuando uma tendência positiva que viu essa métrica crescer de US$ 14,02 no final de 2022.

Como mostrado no gráfico a seguir sobre o crescimento do valor contábil tangível e melhoria do índice de capital:

O total de ativos alcançou US$ 10,49 bilhões, com empréstimos totais de US$ 7,29 bilhões e depósitos totais de US$ 8,67 bilhões. O índice de empréstimos para depósitos ficou em 84,02%, refletindo uma abordagem equilibrada de empréstimos em relação à base de depósitos.

Análise da carteira de depósitos e empréstimos

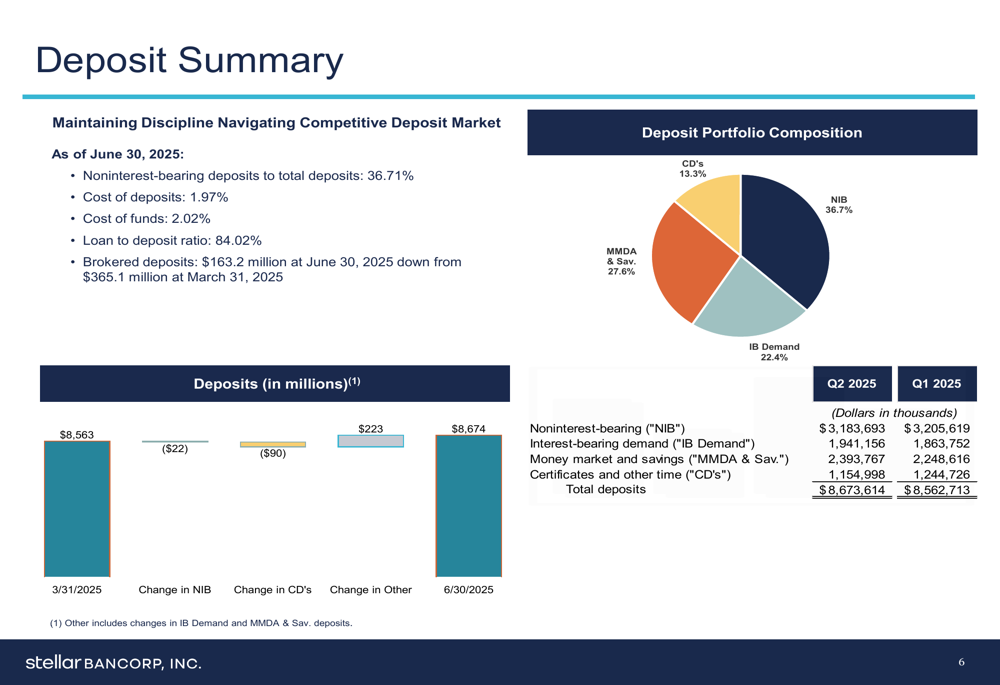

A Stellar manteve uma forte franquia de depósitos, com depósitos não remunerados representando 36,71% do total de depósitos em 30 de junho de 2025. Isso representa uma leve diminuição em relação ao trimestre anterior, mas continua sendo uma vantagem competitiva no ambiente atual de taxas. O custo dos depósitos foi de 1,97%, enquanto o custo geral de captação foi de 2,02%.

A composição dos depósitos é ilustrada na seguinte divisão:

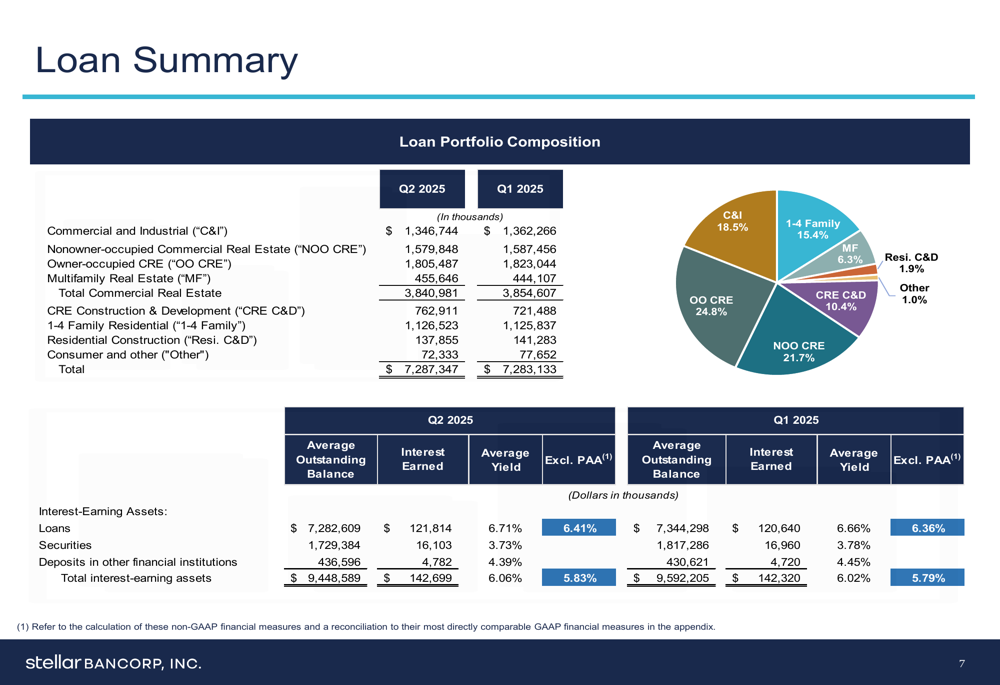

No lado dos empréstimos, a carteira permaneceu relativamente estável em US$ 7,29 bilhões, mostrando mudança mínima em relação aos US$ 7,28 bilhões reportados no 1º tri de 2025. Imóveis comerciais (incluindo multifamiliares) representam o maior segmento da carteira, seguidos por empréstimos comerciais e industriais.

A composição detalhada da carteira de empréstimos é mostrada aqui:

A carteira de empréstimos do banco apresenta uma estrutura de taxas equilibrada, com 51,31% de empréstimos a taxa fixa, 26,28% a taxa variável e 22,41% a taxa flutuante. Essa diversificação ajuda a gerenciar o risco de taxa de juros, proporcionando algum benefício no ambiente atual de taxas.

Qualidade dos ativos e posição de capital

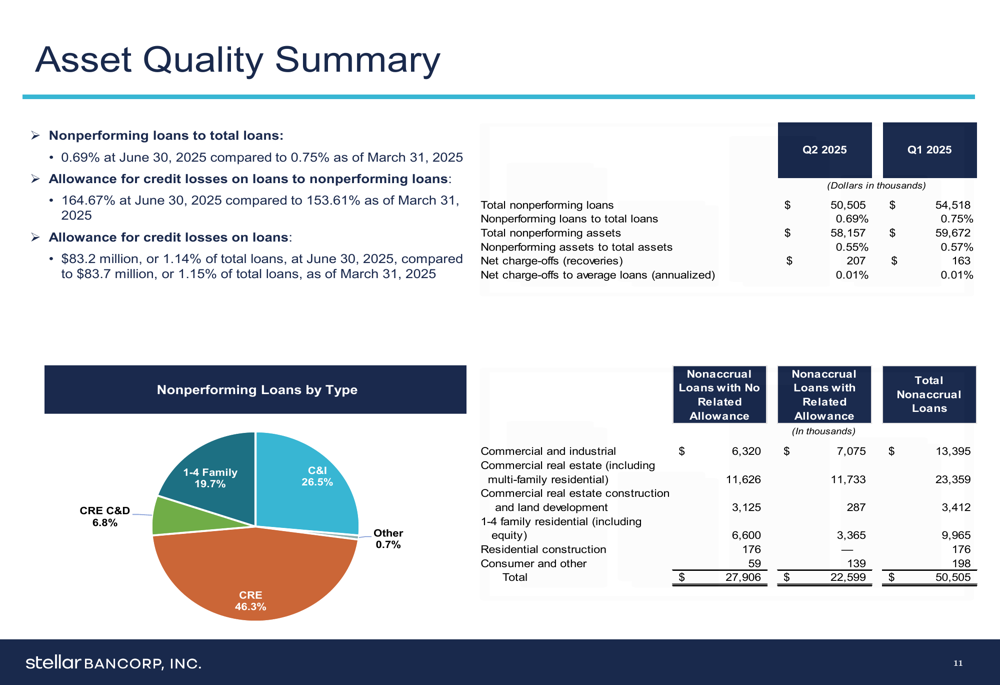

As métricas de qualidade de ativos mostraram melhoria no 2º tri de 2025, com empréstimos inadimplentes diminuindo para US$ 50,5 milhões, contra US$ 54,5 milhões no trimestre anterior. A distribuição dos empréstimos inadimplentes mostra que os imóveis comerciais representam a maior parte, com 46,3%, seguidos pelos empréstimos comerciais e industriais com 26,5%.

O gráfico a seguir ilustra a composição dos empréstimos inadimplentes:

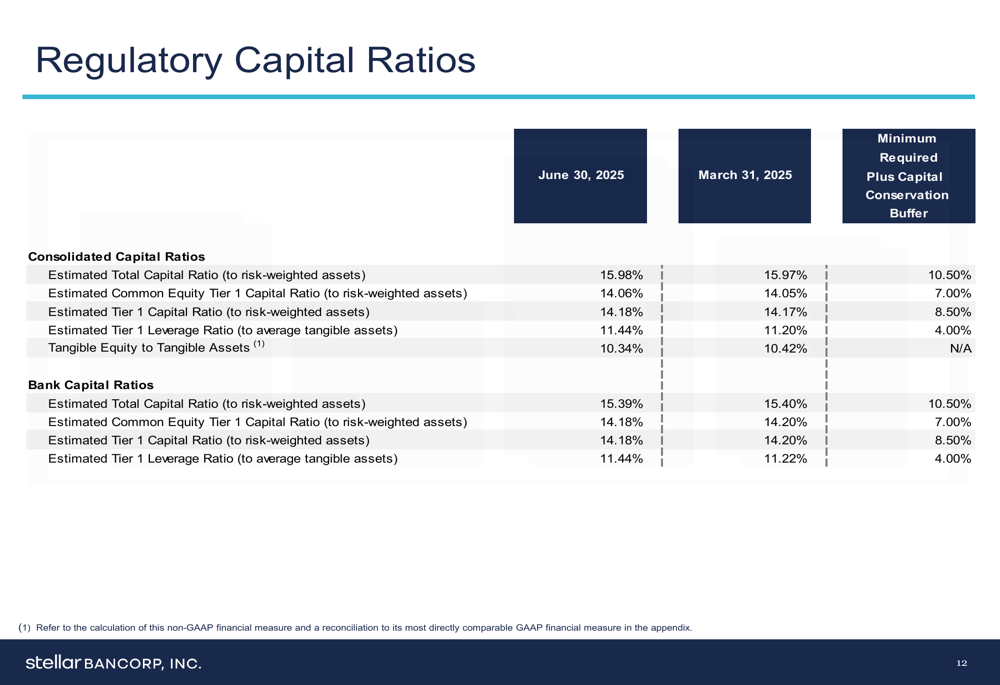

A posição de capital da Stellar continuou a se fortalecer, com o índice de capital total aumentando para 15,98% em 30 de junho de 2025, bem acima dos requisitos regulatórios. Isso representa uma melhoria significativa em relação aos 12,39% do final de 2022, demonstrando o foco do banco no fortalecimento do capital.

Os índices de capital regulatório são detalhados abaixo:

Força do mercado de Houston

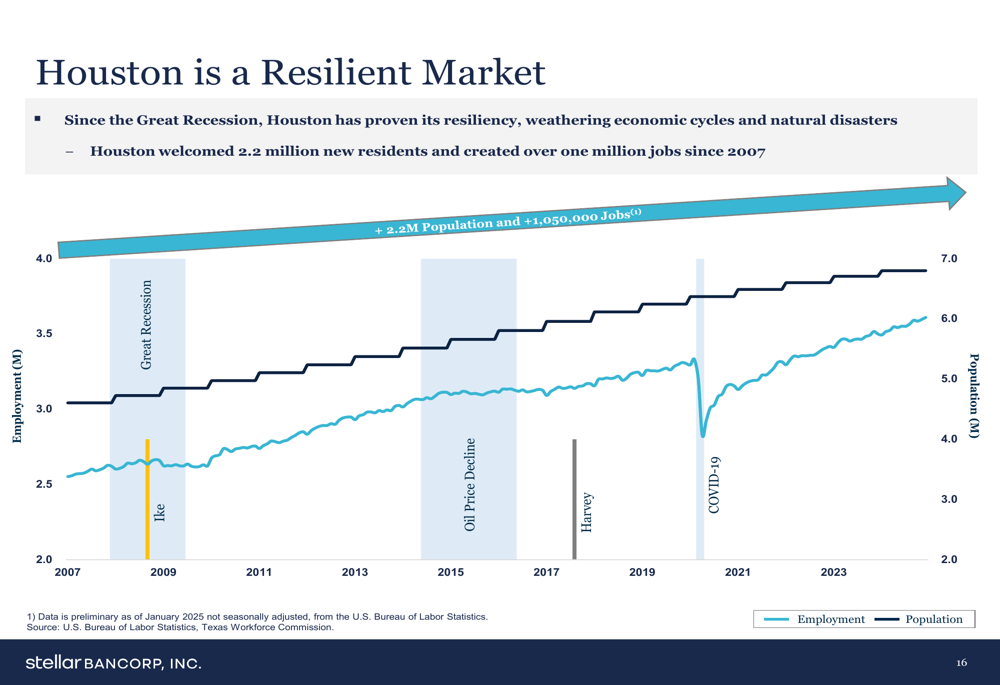

Uma parte significativa da apresentação destacou o foco estratégico da Stellar no mercado de Houston, que o banco descreve como diverso e economicamente resiliente. Houston ficou em primeiro lugar no crescimento do PIB entre as 20 áreas metropolitanas mais populosas dos EUA e tem o terceiro menor custo de vida entre as principais áreas metropolitanas.

O banco enfatizou o crescimento populacional de Houston e a diversificação econômica como fatores-chave que apoiam sua estratégia de mercado. Embora a energia continue sendo importante para a economia local, Houston diversificou significativamente em saúde, manufatura, transporte e serviços profissionais.

Como mostrado no gráfico a seguir sobre o crescimento do emprego e da população de Houston:

O banco também destacou a vantagem de acessibilidade habitacional de Houston, com proporções de preços médios de imóveis em relação à renda familiar significativamente mais baixas do que outros grandes mercados como Los Angeles, Nova York e San Francisco. Esse fator de acessibilidade, combinado com a posição de Houston como líder na construção anual de novas casas nos EUA, sustenta o otimismo do banco quanto ao crescimento contínuo em seu mercado principal.

Declarações prospectivas

Olhando para o futuro, a Stellar Bancorp enfatizou vários fatores-chave para o sucesso futuro, incluindo desempenho de crédito e gestão de riscos. O banco destacou seu forte poder de ganhos, excelente perfil de financiamento central e significativa flexibilidade financeira como bases para o crescimento contínuo.

Essas declarações prospectivas estão alinhadas com os comentários da teleconferência de resultados do 1º tri, onde a administração expressou otimismo sobre o crescimento dos empréstimos na segunda metade de 2025, visando aumentos de baixo a médio dígito. A apresentação do 2º tri reforça essa perspectiva, enfatizando o posicionamento do banco para a contínua e forte geração interna de capital.

O foco do banco no mercado de Houston parece bem fundamentado, dadas as perspectivas de resiliência econômica e crescimento da região. No entanto, como observado na discussão dos resultados do 1º tri, incertezas econômicas, incluindo potenciais impactos das políticas tarifárias, continuam sendo desafios a serem navegados nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: