Ações da Netflix continuam em queda enquanto Musk intensifica campanha de cancelamento

- DocuSign (DOCU) é uma fornecedora líder de soluções de assinatura digital.

- Suas ações afundaram em meados de novembro, devido a projeções fracas da gerência para o 4º tri.

- A perspectiva de consenso em Wall Street é altista, com +50% de expectativa de valorização em 12 meses.

- A perspectiva implícita de mercado (calculada a partir dos preços das opções é baixista ao longo de 2022.)

- Com um desacordo considerável entre o mercado e os analistas, minha classificação é neutra para DOCU.

A DocuSign (NASDAQ:DOCU) (SA:D1OC34) disparou durante a pandemia, diante da enorme expansão da demanda por serviços de assinatura digital e serviços de gestão de documentos. Com as empresas voltando a um certo grau de normalidade, os investidores ficaram mais cautelosos.

Desde que atingiu o fechamento mais alto do ano de US$310,05 em 3 de setembro, a DOCU recuou durante o mês de divulgação do balanço do 3º tri, desvalorizando-se 24.6% e fechando a US$233,82 em 2 de dezembro. Em seu relatório apresentado após o pregão, em 2 de dezembro, a companhia superou as estimativas de resultados para LPA e receita no 3º tri, mas a previsão da gerência para a receita no 4º tri ficou abaixo das expectativas, e as ações caíram forte. A DOCU é negociada atualmente a US$144,48, uma queda de 35% no acumulado do ano e de 47,9% nos últimos três meses.

Fonte: Investing.com

O CEO da DocuSign, Dan Springer, indicou que a perspectiva mais fraca de crescimento se devia a uma recuperação mais rápida das condições de trabalho remoto após o surgimento da pandemia.

Para uma empresa em rápido crescimento como a DOCU, o valuation depende muito de projeções de crescimento de resultados. Uma revisão das projeções da gerência pode mudar drasticamente os preços das ações. Mesmo assim, é espantoso o fato de a empresa deslizar 42% em um único dia.

Como grande parte do valor da DOCU depende das expectativas do mercado, e não tanto dos atuais resultados, é importante ficar atento justamente à visão geral do mercado. Especificamente, é importante analisar as perspectivas de consenso, bem como a dispersão entre analistas individuais e traders.

A perspectiva de consenso em Wall Street é bastante acompanhada. Outro lugar para avaliar as expectativas dos agentes é o mercado de opções. O preço de uma opção sobre uma ação representa a estimativa de consenso do mercado quanto à probabilidade de que a cotação da ação-objeto subirá (opção de compra, ou call) ou cairá (opção de venda, ou put) abaixo de um nível específico (preço de exercício, também chamado de strike) até a data de vencimento.

Ao analisar as opções em uma faixa de preços de strikes e uma data comum de vencimento, é possível calcular a projeção probabilística de retornos de preço que reconcilia os preços das opções. Essa é a perspectiva implícita de mercado, que representa a visão consensual de compradores e vendedores de opções. Esse método de inferir as expectativas do mercado é bem estabelecido em finanças quantitativas.

Eu calculei as perspectivas implícitas de mercado para a DOCU ao longo de 2022 e as comparei com a perspectiva de consenso dos analistas de Wall Street. Embora a perspectiva de consenso combine visões mais ou menos precisas, um grande conjunto de pesquisas conclui que as estimativas de consenso são geralmente a melhor base de decisão.

Perspectiva dos analistas de Wall Street para DOCU

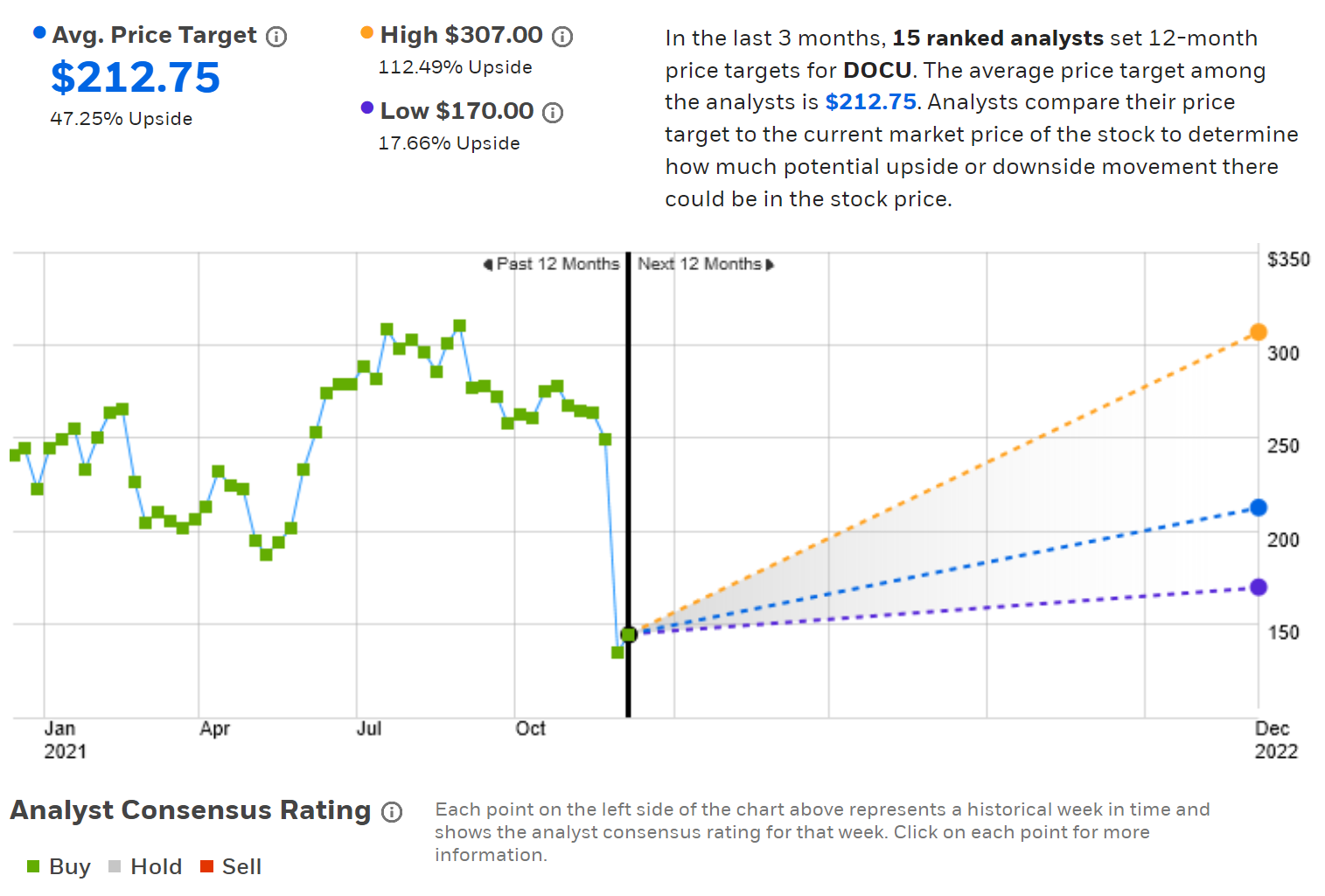

A versão da E-Trade para o consenso em Wall Street é um agregado das classificações e preços-alvos de 15 analistas ranqueados que publicaram suas visões nos últimos 90 dias. A classificação consensual é altista para a DOCU e o preço-alvo para 12 meses é de US$212,75, ou seja, 47,25% acima do preço atual de negociação. Até mesmo o preço-alvo mais baixo está 17,66% acima da cotação atual do papel. Existe um grande nível de dispersão entre as perspectivas dos analistas, o que reduz a confiança no valor preditivo do consenso.

Fonte: E-Trade

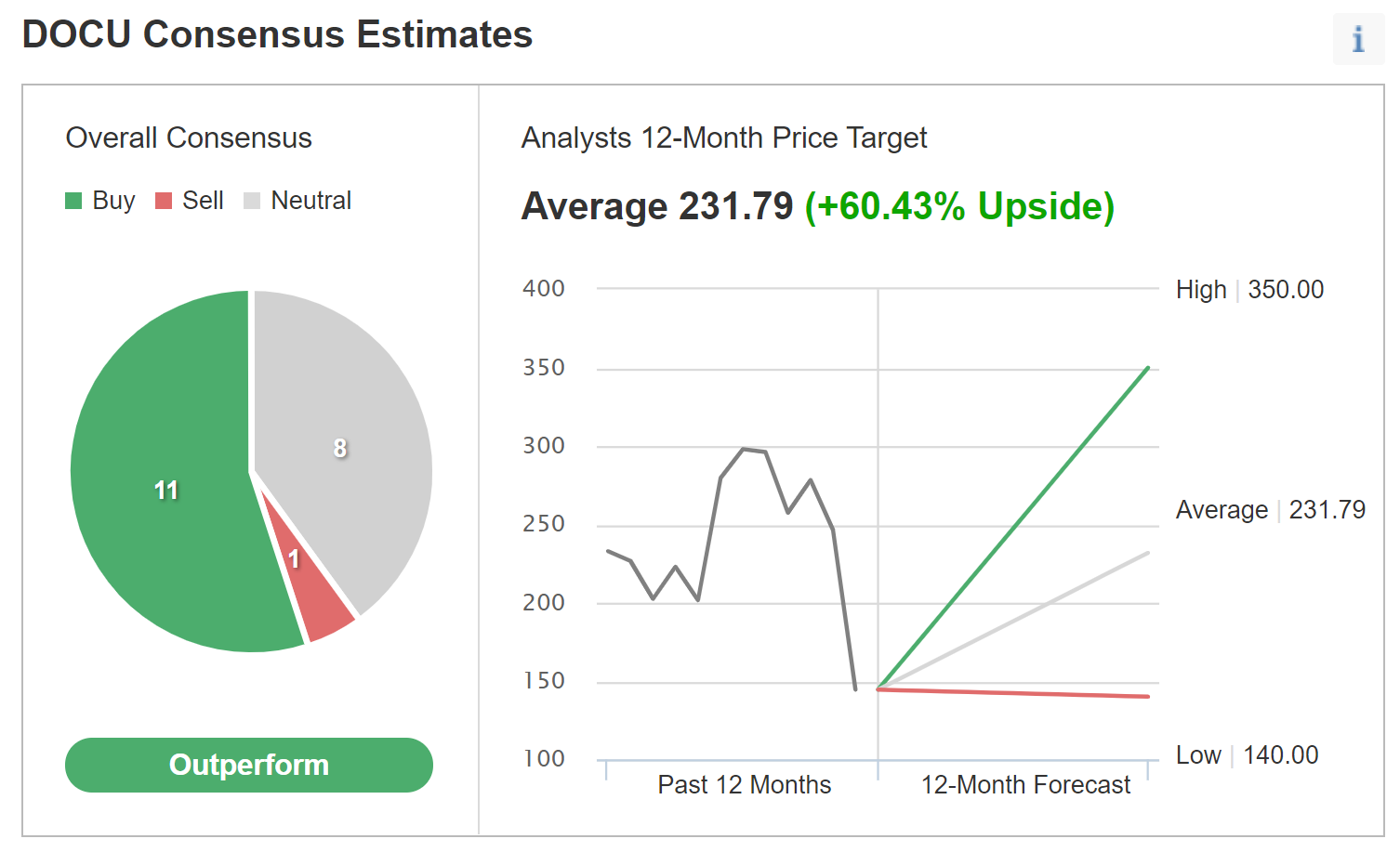

O Investing.com calcula a perspectiva de consenso de Wall Street agregando as visões de 20 analistas. A classificação consensual é altista e o preço-alvo para 12 meses está 60,4% acima do preço atual. Da mesma forma que o consenso da E-Trade, existe um alto nível de dispersão entre os preços alvos.

Fonte: Investing.com

Quando existem informações recentes e relevantes capazes de impactar a perspectiva de uma ação, as estimativas consensuais podem ficar desatualizadas. Isso, sem dúvida, deve ser levado em consideração em relação à DOCU. Embora tenha havido diversos rebaixamentos desde 2 de dezembro, uma janela de 90 dias para as classificações pode incluir aquelas que foram emitidas antes do anúncio recente. Dito isso, passados dez dias da notícia, a expectativa é que os analistas que desejassem mudar suas classificações ou preços-alvo já o tivessem feito a essa altura.

A perspectiva de consenso de Wall Street para a DOCU nos próximos 12 meses é altista, com ganhos esperados de 50% ou mais, mas a lacuna entre os preços-alvos reduz a confiança na perspectiva de consenso.

Perspectiva implícita de mercado para DOCU

Eu calculei a perspectiva implícita de mercado para a DOCU para meados de 2022 (usando opções que expiram em 17 de junho de 2022) até fim do ano que vem (usando opções que expiram em 20 de janeiro de 2023).

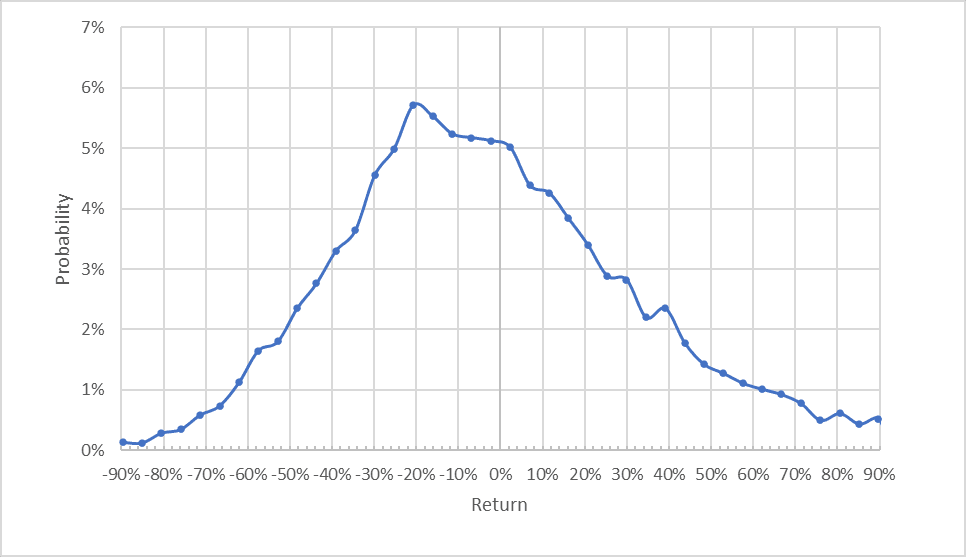

A apresentação-padrão da perspectiva implícita de mercado se dá na forma de uma distribuição de probabilidades de retornos de preço, com a probabilidade no eixo vertical e o retorno no eixo horizontal.

Fonte: cálculos do autor usando cotações de opções no eTrade

A perspectiva implícita para DOCU até meados de 2022 está bastante desequilibrada, com as probabilidades mais altas correspondendo a retornos negativos. Há um pico bem definido na probabilidade que corresponde a um retorno de preço de -20% para esse período. A volatilidade anualizada calculada a partir dessa distribuição é de 57%. É uma perspectiva baixista.

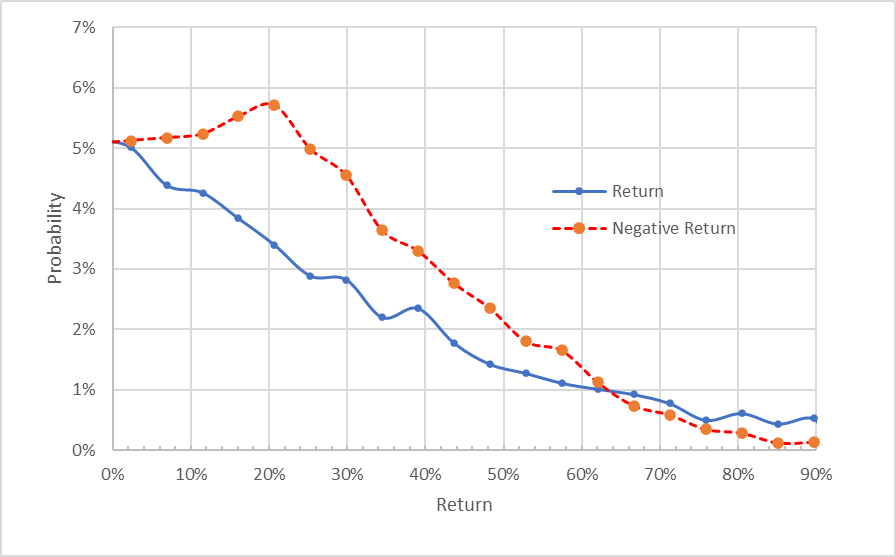

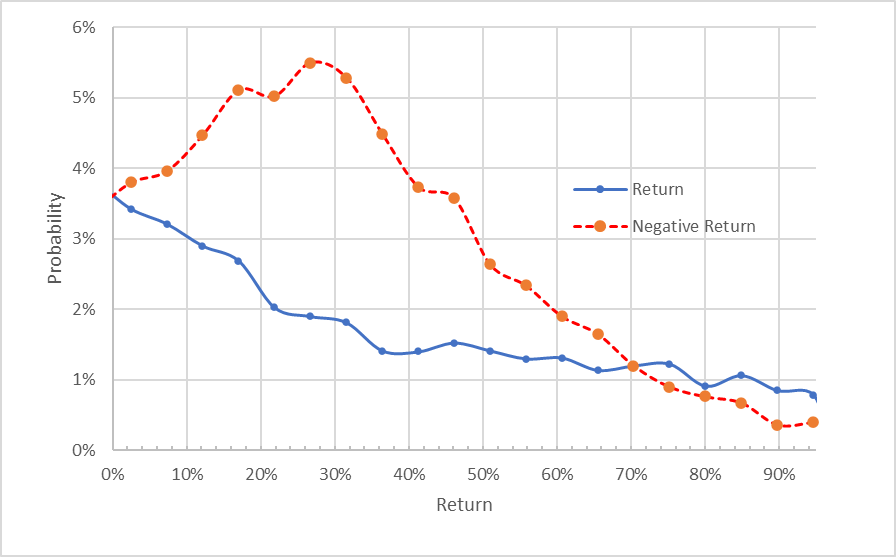

Outra forma de ver a perspectiva implícita de mercado é rotacionar o lado do retorno negativo da distribuição sobre o eixo vertical (ver gráfico abaixo).

Fonte: cálculos do autor usando cotações de opções no eTrade Lado negativo do retorno da distribuição foi rotacionado em relação ao eixo vertical.

Essa visão destaca a assimetria nas probabilidades entre retornos positivos e negativos da mesma magnitude. As probabilidades de retornos negativos são consideravelmente maiores do que as de retornos positivos da mesma magnitude para uma ampla faixa de resultados mais prováveis (a linha pontilhada vermelha está substancialmente acima da linha sólida azul ao longo dos 2/3 terços da esquerda do gráfico). A probabilidade de resultados positivos extremamente grandes é, no entanto, maior do que os retornos positivos do mesmo tamanho.

A perspectiva para o período de 13,3 meses até 20 de janeiro de 2023 é consistente com a visão até meados de 2022. As probabilidades fortemente favorecem declínios de preço aos ganhos. A probabilidade de pico corresponde a um retorno de preço de -27% e a volatilidade anualizada é de 52%. É uma perspectiva baixista para 2022. Como se espera de uma ação com alta obliquidade positiva, há uma “cauda gorda” favorecendo retornos positivos muito grandes, embora eles ocorram com uma probabilidade geral bastante baixa.

Fonte: cálculos do autor usando cotações de opções no eTrade Lado negativo do retorno da distribuição foi rotacionado em relação ao eixo vertical.

As perspectivas implícitas de mercado para a DOCU são consistentes com o que eu calculei para uma faixa de ações mais arriscadas. Existe alta probabilidade de perder dinheiro, juntamente com uma baixa probabilidade de obter ganhos bastante grandes. Esse tipo de aposta altamente desequilibrada é comum entre as ações preferidas de Cathie Wood. Eu obtive perspectivas implícitas de mercado similares para Teladoc (NYSE:TDOC) (em fevereiro e julho), Peloton (NASDAQ:PTON) (em fevereiro e setembro), Zoom Video (NASDAQ:ZM) (no fim de novembro), por exemplo.

Resumo

A DOCU é uma histórica de crescimento e inovação e uma empresa líder de mercado em assinaturas digitais e gestão de contratos. A empresa ganhou bastante dinheiro com a pandemia de Covid, mas esse crescimento acelerado parece estar desvanecendo.

O mercado ficou chocado com a projeção da gerência no início de dezembro, e suas ações colapsaram. A perspectiva de consenso de Wall Street continua altista, embora diversos analistas tenham rebaixado a ação e reduzido seus preços-alvos.

Graças ao enorme declínio da ação desde 2 de dezembro, o preço-alvo consensual de Wall Street para 12 meses em DOCU está cerca de 50% acima do preço atual. Por outro lado, a perspectiva implícita de mercado, representando a visão consensual do mercado de opções é bastante baixista.

O retorno de preço mais provável para o período a partir de agora até junho de 2022 é de -20%. O retorno de preço mais provável até janeiro de 2023 é de -27%. Em razão da alta volatilidade da DOCU, a faixa de resultados plausíveis é ampla. Devida a essa substancial desconexão entre o consenso dos analistas e a perspectiva implícita de mercado, minha classificação para a DocuSign é neutra.