Ação da B3 escolhida por IA avança 7% na semana; alta no ano acima de 200%

Na agenda macro desta semana, os investidores estarão atentos aos dados de inflação da economia brasileira, assim como a americana, por um motivo: os próximos passos da política monetária dos bancos centrais.

Por aqui, a expectativa para o IPCA de setembro é de mais uma deflação na passagem do mês, a terceira consecutiva, corroborando para a consolidação do processo de desinflação já observado. Consequentemente, a melhora do cenário de inflação para este e o ano seguinte fortalece a última decisão do Comitê de Política Monetária do Banco Central ao encerrar o ciclo de aperto monetário, hoje em 13,75% ao ano para a Selic.

Para a economia americana, a expectativa é que os juros continuem aumentando após dados melhores que o esperado do mercado de trabalho, com o Payroll indicando a criação de 263 mil vagas de trabalho ante expectativa de 250 mil e taxa de desemprego recuando para 3,5% em setembro, frente à taxa de 3,7% observada no mês anterior.

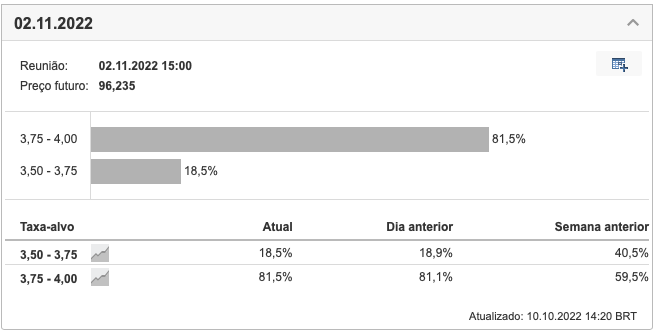

Os dados acima corroboram com a expectativa do aperto monetário do Fed, o banco central americano, porém o cenário muda as apostas do mercado para mais uma alta de 75 pontos-base na reunião de novembro que cresceram frente ao cenário de inflação que deverá seguir pressionada ao longo dos próximos meses. Ao verificar o monitor da taxa de juros do Federal Reserve, que monitora os preços futuros do Fundo Federal de 30 Dias (30-Day Fed Fund), a probabilidade de aumento em 75 pontos-base passou para 81,1% ante 59,5% observado há uma semana.

Neste cenário, a inflação ao consumidor dos EUA, CPI, que será divulgada nesta semana poderá fortalecer as apostas para mais uma alta de pelo 75 pontos-base, com as Fed Funds chegando no intervalo de 3,75 - 4,00% na próxima reunião que acontece no dia 02 de novembro.

O que esperar para os próximos meses

As consequências do cenário de aumento mais acelerado dos juros da maior economia mundial serão observadas nos próximos meses tanto no mercado acionário americano como na valorização do dólar frente ao seus pares. No fechamento do mercado da última sexta-feira todos índices acionários do mercado americano recuaram após o payroll enquanto o DXY, que mede a força do dólar a outras moedas de países desenvolvidos, avançou, reforçando a expectativa de um Fed mais agressivo (hawkish) na subida dos juros.

Para a economia brasileira, os últimos dados do varejo assim como da produção industrial refletem os efeitos do atual patamar de juros na demanda, contribuindo para as expectativas de desaceleração dessas atividades ao longo dos próximos meses. Contudo, o cenário desinflacionário somado ao mercado de trabalho resiliente, contribui para a manutenção da demanda por serviços, esta que continuará explicando as expectativas de crescimento econômico ao longo dos próximos meses.