Petrobras eleva produção e bate recorde de exportação de petróleo

Introdução e contexto de mercado

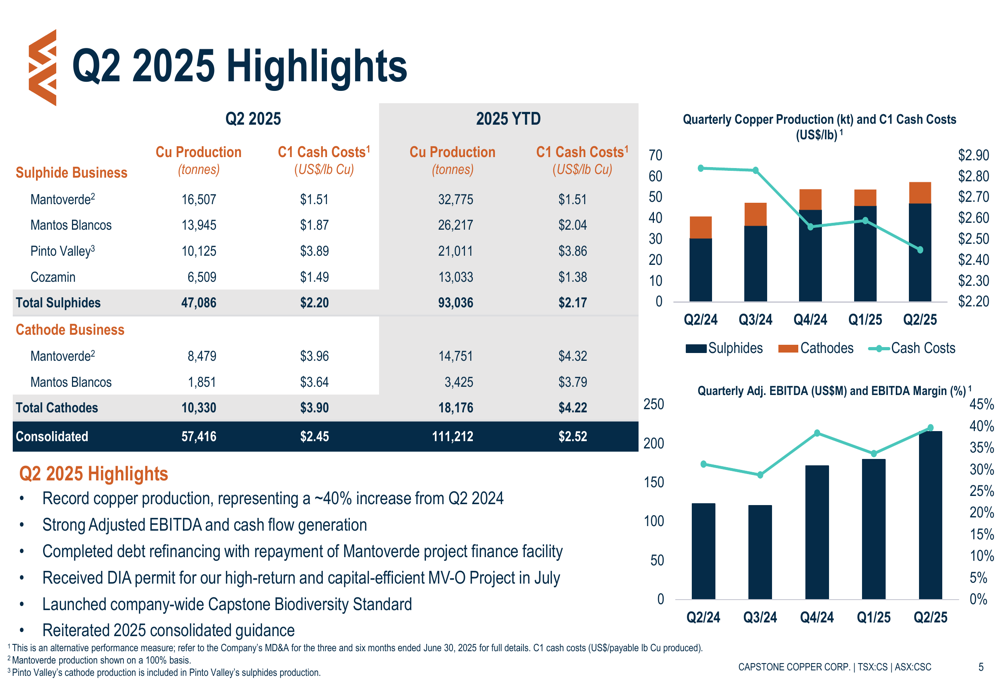

A Capstone Copper Corp. (TSX:CS) apresentou seus resultados do 2º tri de 2025 em 31 de julho, destacando produção recorde de cobre e melhoria nos indicadores de custo em todas as suas operações. A empresa, que opera cinco minas nas Américas, posicionou-se para se beneficiar dos fortes fundamentos do mercado de cobre, com preços médios de US$ 4,32/lb durante o trimestre.

A apresentação destacou o progresso da Capstone na execução de sua estratégia de crescimento enquanto mantém disciplina financeira, com a ação fechando a R$ 7,53 em 31 de julho, representando um aumento de 3,19% no dia do anúncio.

Destaques do desempenho trimestral

A Capstone entregou uma produção consolidada de cobre de 57.416 toneladas no 2º tri de 2025, com produção acumulada no ano atingindo 111.212 toneladas. A empresa alcançou custos C1 de US$ 2,45/lb, representando uma redução de 5% em relação ao trimestre anterior e uma melhoria de 14% em comparação ao ano anterior.

Como mostrado no seguinte resumo de desempenho trimestral:

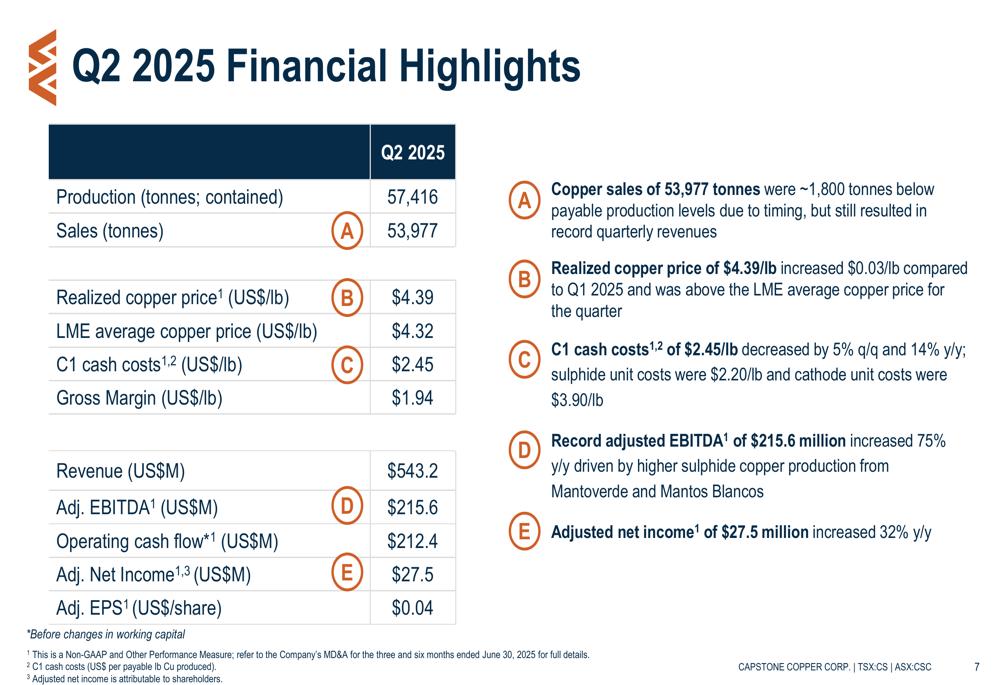

Os resultados financeiros foram igualmente fortes, com receita de US$ 543,2 milhões e EBITDA ajustado de US$ 215,6 milhões. A empresa gerou fluxo de caixa operacional de US$ 212,4 milhões, enquanto o lucro líquido ajustado foi de US$ 27,5 milhões, traduzindo-se em lucro por ação ajustado de US$ 0,04.

O slide a seguir detalha os principais indicadores financeiros do trimestre:

A administração observou que as vendas de cobre ficaram aproximadamente 1.800 toneladas abaixo dos níveis de produção pagável durante o trimestre. O preço realizado do cobre de US$ 4,39/lb representou um aumento de US$ 0,03/lb em comparação ao 1º tri de 2025, contribuindo para o forte desempenho financeiro.

Atualizações operacionais por mina

Mantoverde

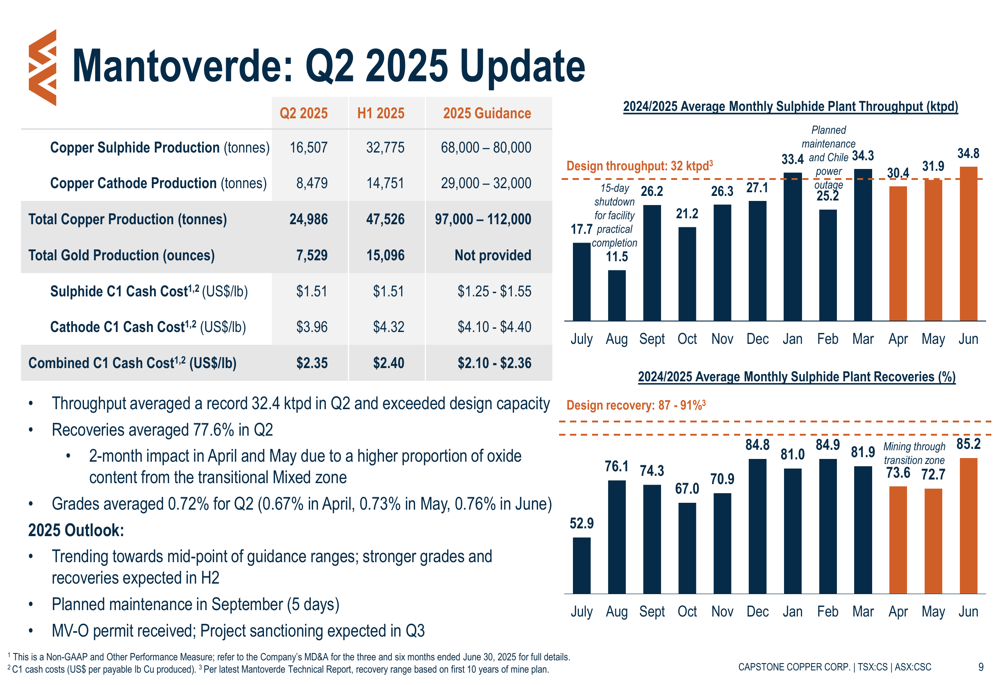

Mantoverde destacou-se como um excelente performer com produção total de cobre de 24.986 toneladas no 2º tri, compreendendo 16.507 toneladas de operações de sulfetos e 8.479 toneladas de produção de cátodos. A operação também produziu 7.529 onças de ouro. Os custos C1 foram particularmente impressionantes a US$ 1,51/lb para operações de sulfetos e US$ 2,35/lb combinados.

A mina alcançou processamento recorde com média de 32,4 ktpd no 2º tri, com recuperações médias de 77,6% e teores de 0,72%. O slide a seguir ilustra o desempenho de Mantoverde:

A empresa destacou o sucesso da rampa de produção do Projeto de Desenvolvimento Mantoverde, que atingiu produção comercial em setembro de 2024 e alcançou taxas de processamento projetadas no quarto trimestre de operação.

Mantos Blancos

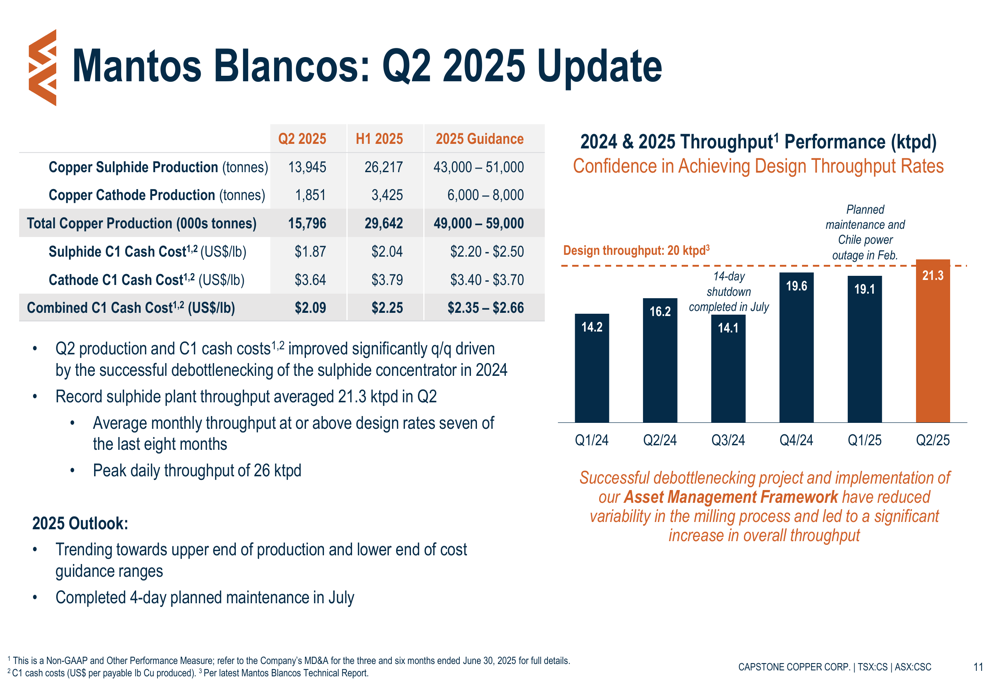

Mantos Blancos entregou produção total de cobre de 15.796 toneladas no 2º tri, com custos C1 combinados de US$ 2,09/lb. A operação alcançou processamento médio de 21,3 ktpd e está tendendo para o limite superior de sua orientação de produção.

Pinto Valley e Cozamin

Pinto Valley produziu 10.125 toneladas de cobre com custos C1 de US$ 3,89/lb, com produção impactada por restrições de processamento durante o trimestre. Enquanto isso, Cozamin entregou 6.509 toneladas de cobre com custos C1 líderes do setor de US$ 1,49/lb, representando uma melhoria de 16% ano a ano impulsionada pela maior produção.

Estratégia de crescimento e perspectivas

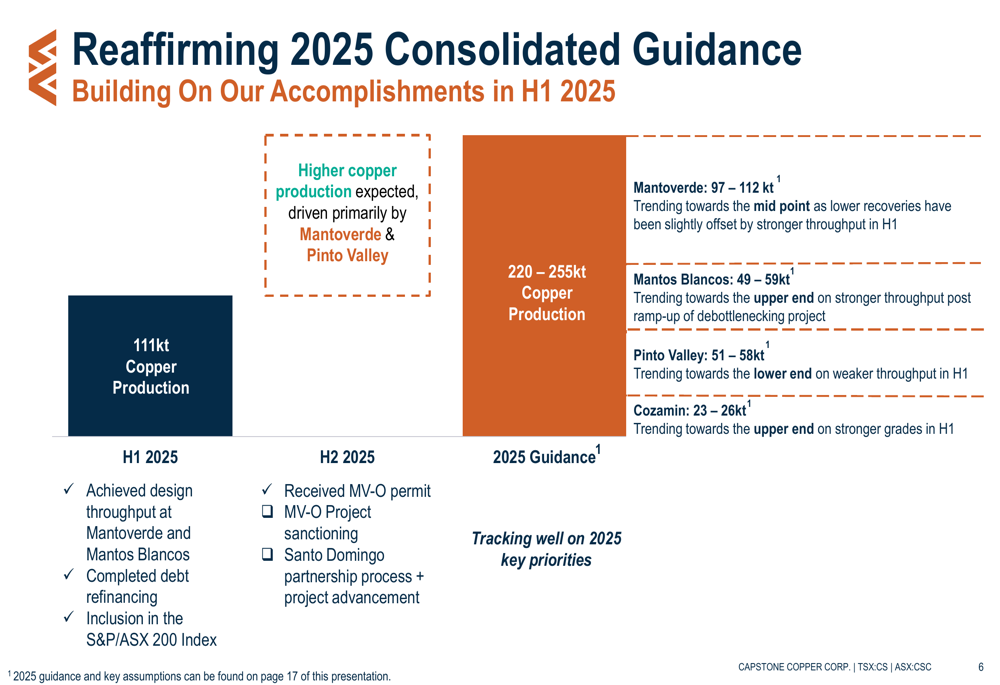

A Capstone reafirmou sua orientação de produção consolidada de cobre para 2025 de 220-255 kt, com a empresa no caminho certo para atingir essas metas após a produção do primeiro semestre de 111 kt. A administração destacou vários marcos importantes alcançados no primeiro semestre de 2025 e delineou prioridades para o segundo semestre do ano, incluindo a recém-recebida licença do Projeto de Otimização de Mantoverde e a próxima aprovação do projeto.

O slide a seguir detalha a orientação da empresa para 2025 por operação:

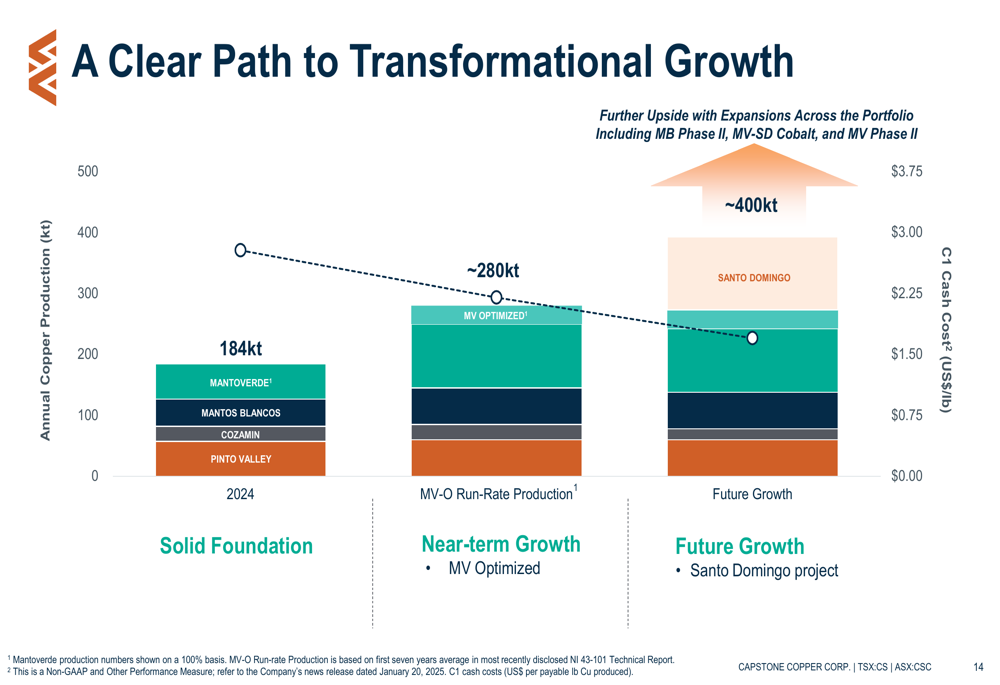

Olhando além de 2025, a Capstone apresentou uma clara trajetória de crescimento visando quase dobrar a produção anual de cobre de 184 kt em 2024 para aproximadamente 400 kt através de uma série de projetos de expansão. Esta estratégia de crescimento é ilustrada no slide a seguir:

O plano de crescimento da empresa inclui expansão de curto prazo através do Projeto de Otimização de Mantoverde, seguido por iniciativas futuras de crescimento incluindo o projeto Santo Domingo, Mantos Blancos Fase II e Mantoverde Fase II.

Posição financeira e flexibilidade

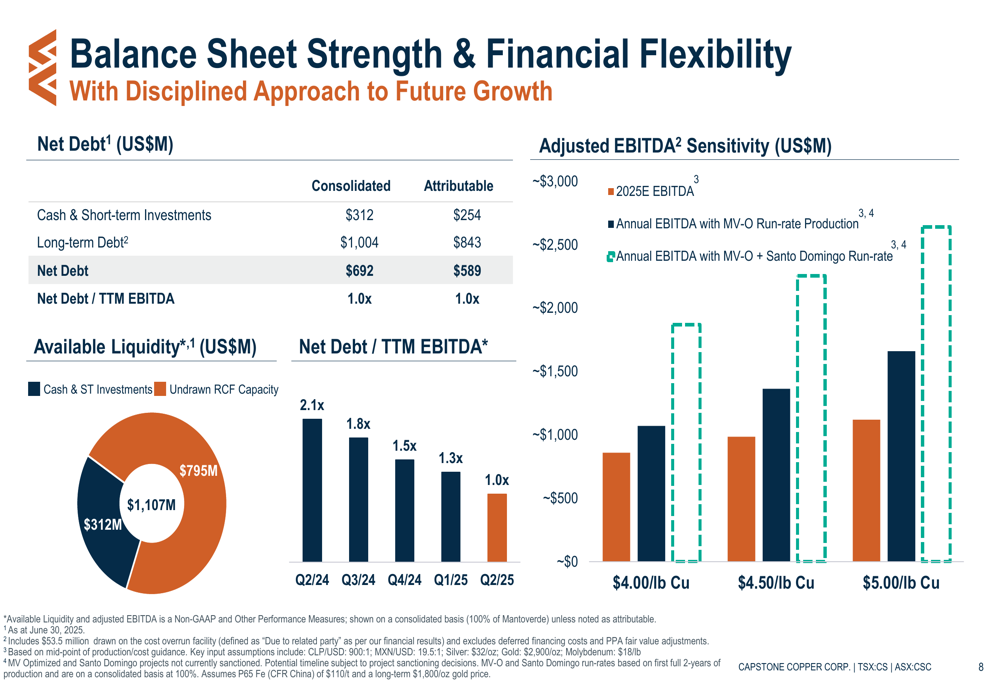

A Capstone reportou um balanço forte com dívida líquida de US$ 692 milhões (consolidada) e US$ 589 milhões (atribuível), representando uma relação dívida líquida/EBITDA dos últimos doze meses de 1,0x. A liquidez disponível era de US$ 1,1 bilhão, compreendendo US$ 312 milhões em caixa e investimentos de curto prazo mais US$ 795 milhões em capacidade não utilizada de linha de crédito rotativo.

O slide a seguir ilustra a posição financeira e flexibilidade da empresa:

A administração enfatizou que essa força financeira proporciona à empresa ampla flexibilidade para financiar suas iniciativas de crescimento, incluindo o desenvolvimento do projeto Santo Domingo. A empresa também apresentou análise de sensibilidade do EBITDA em vários cenários de preço do cobre, demonstrando significativo potencial de valorização à medida que os projetos de expansão entram em operação.

A Capstone concluiu um refinanciamento de dívida durante o trimestre, com seu perfil de vencimento de dívida agora estendendo-se de 2026 a 2033, aumentando ainda mais a flexibilidade financeira.

Em resumo, os resultados do 2º tri de 2025 da Capstone Copper demonstram excelência operacional em todo seu portfólio, com produção recorde, custos em melhoria e um caminho claro para o crescimento apoiado por um balanço robusto. A empresa parece bem posicionada para executar seus ambiciosos planos de expansão enquanto mantém disciplina financeira em um ambiente favorável de preços do cobre.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: