Governo pode manter isenção de LCA e LCI para aprovar compensação do IOF

A Enerpac Tool Group Corp (NYSE:EPAC) reportou um retorno ao crescimento orgânico em sua apresentação de resultados do terceiro trimestre do ano fiscal de 2025, divulgada em 27 de junho de 2025. O fabricante de ferramentas industriais registrou um crescimento orgânico de 2% após um segundo trimestre desafiador, embora o desempenho regional tenha variado significativamente, e a empresa agora espera resultados na metade inferior da faixa de orientação previamente anunciada.

Destaques do desempenho trimestral

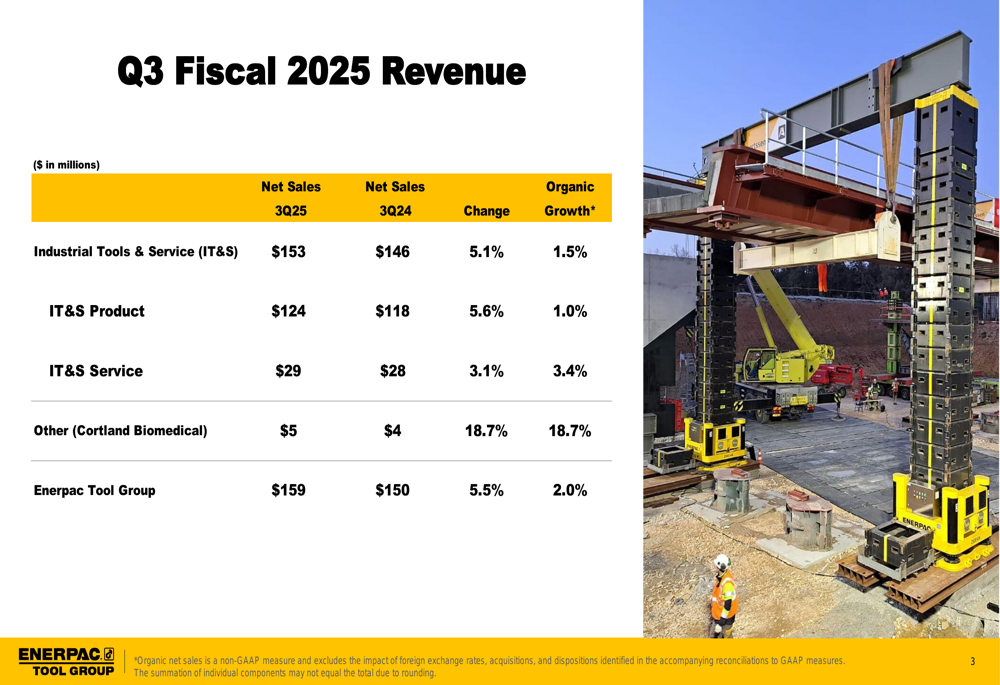

A Enerpac reportou vendas líquidas de US$ 159 milhões no 3º tri do ano fiscal de 2025, representando um aumento de 5,5% em comparação aos US$ 150 milhões no mesmo período do ano anterior. O crescimento orgânico, que exclui efeitos cambiais e aquisições, foi de 2,0% para o trimestre.

"Acreditamos que nosso desempenho continua a refletir um crescimento acima do mercado e uma forte execução no que permanece um setor industrial muito fraco", observou o CEO Paul Sternleve durante a teleconferência de resultados anterior da empresa.

O segmento de Ferramentas e Serviços Industriais (IT&S), que representa a maior parte dos negócios da Enerpac, entregou vendas líquidas de US$ 153 milhões, um aumento de 5,1% em relação ao ano anterior, com crescimento orgânico de 1,5%. Dentro deste segmento, as vendas de produtos cresceram 5,6% para US$ 124 milhões, enquanto a receita de serviços aumentou 3,1% para US$ 29 milhões.

Como mostrado na seguinte divisão de receita:

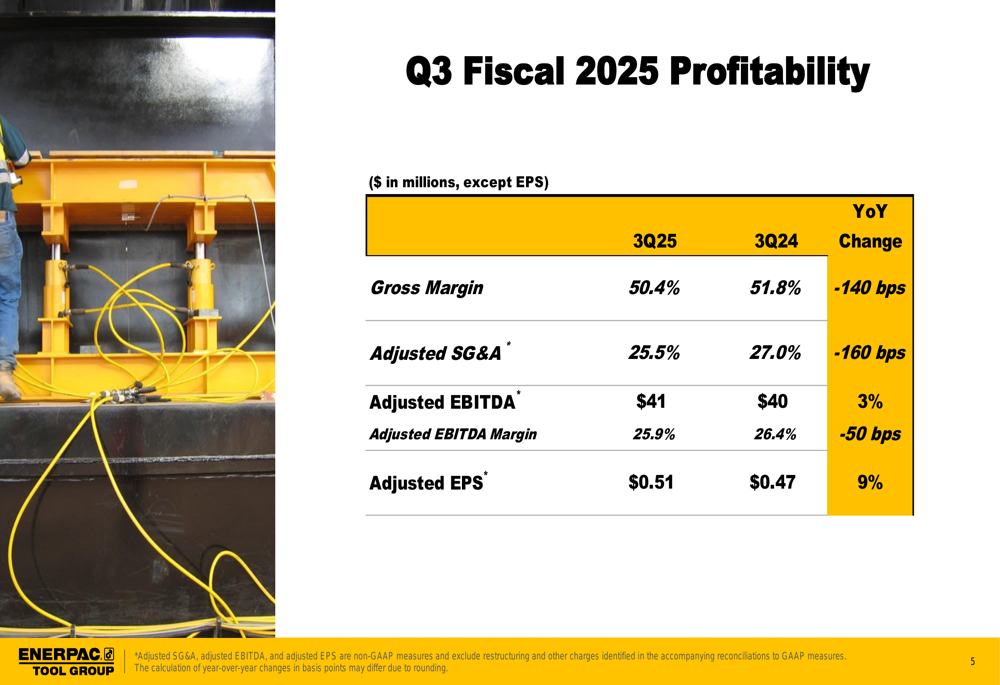

No aspecto de lucratividade, a Enerpac reportou um lucro por ação ajustado de US$ 0,51 no 3º tri, um aumento de 9% em relação aos US$ 0,47 no 3º tri do ano fiscal de 2024, apesar de alguma pressão nas margens. A margem bruta diminuiu 140 pontos base para 50,4%, enquanto a margem EBITDA ajustada contraiu 50 pontos base para 25,9%. A empresa compensou parcialmente essas pressões através de melhorias na eficiência operacional, reduzindo o SG&A ajustado como percentual das vendas em 160 pontos base para 25,5%.

O gráfico a seguir ilustra as principais métricas de lucratividade:

Análise de desempenho regional

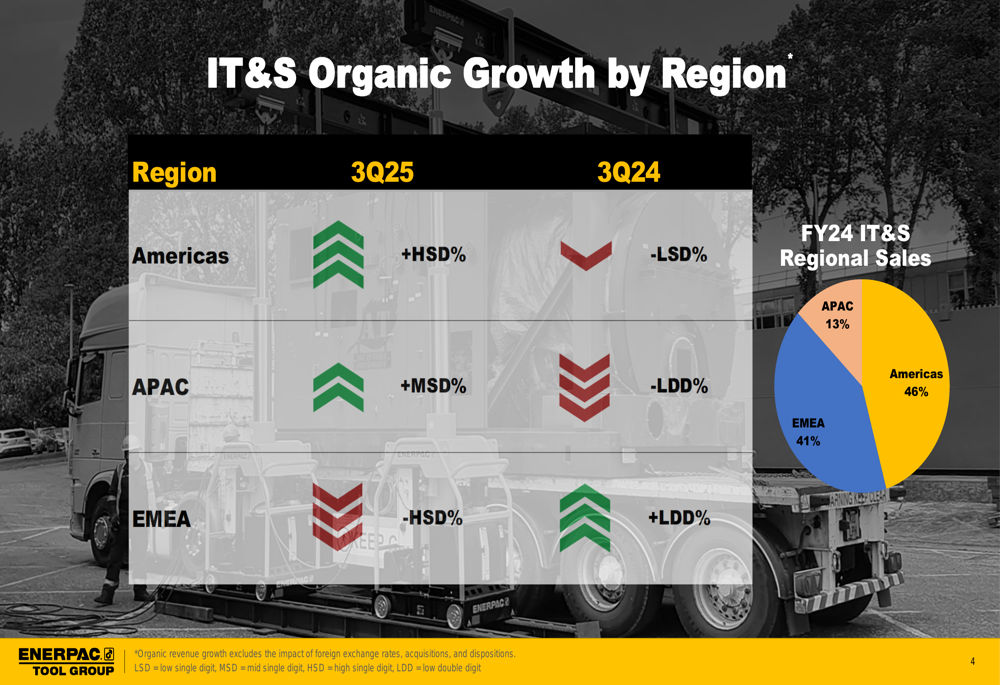

O desempenho da Enerpac variou significativamente por região no terceiro trimestre. As Américas entregaram crescimento de alto dígito único, continuando o forte impulso dos trimestres anteriores. No entanto, a região EMEA (Europa, Oriente Médio e África), que representa 41% das vendas de IT&S, experimentou um declínio de alto dígito único, revertendo o crescimento de baixo dígito duplo visto no mesmo trimestre do ano passado. A região Ásia-Pacífico mostrou crescimento de médio dígito único, recuperando-se de um declínio de baixo dígito duplo no 3º tri do ano fiscal de 2024.

Esta disparidade regional é claramente ilustrada no gráfico a seguir:

O desempenho regional contrastante reflete tanto as condições macroeconômicas quanto dinâmicas específicas de mercado. A região das Américas tem sido um ponto consistentemente positivo para a Enerpac, enquanto os mercados europeus enfrentaram crescentes obstáculos. Isso se alinha com tendências mais amplas do setor industrial, onde a manufatura norte-americana tem mostrado mais resiliência que suas contrapartes europeias.

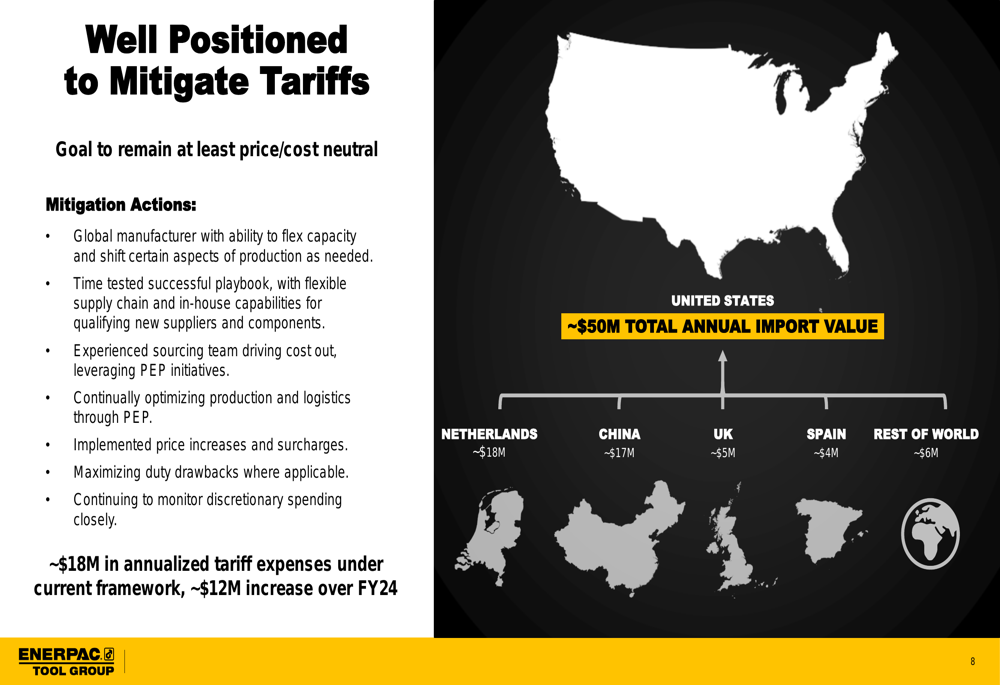

Impacto das tarifas e mitigação

Um foco significativo da apresentação da Enerpac foi a estratégia da empresa para lidar com as crescentes pressões tarifárias. A empresa espera aproximadamente US$ 18 milhões em despesas tarifárias anualizadas sob o quadro atual, representando um aumento de US$ 12 milhões sobre os níveis do ano fiscal de 2024.

A Enerpac delineou várias estratégias de mitigação, incluindo o aproveitamento de sua presença global de manufatura, implementação de aumentos de preços e sobretaxas, e otimização da produção. O objetivo da empresa é permanecer pelo menos neutra em termos de preço/custo apesar desses ventos contrários.

O slide a seguir detalha a abordagem de mitigação tarifária da Enerpac e a distribuição global do valor de importação:

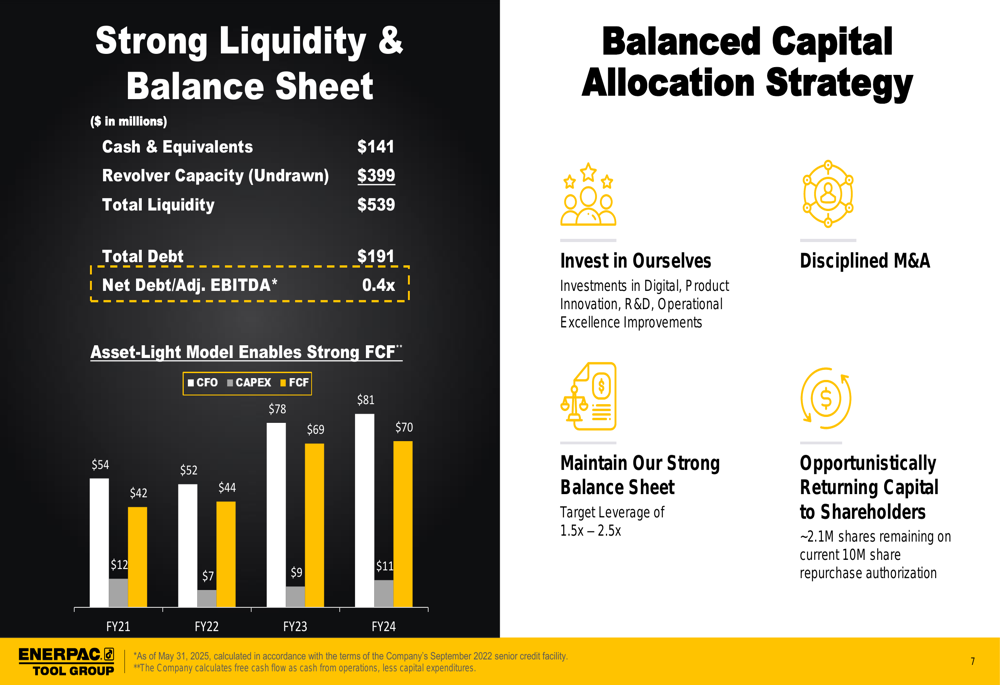

Alocação de capital e estratégia de inovação

A Enerpac destacou sua forte posição financeira, com US$ 141 milhões em caixa e equivalentes, US$ 399 milhões em capacidade não utilizada de crédito rotativo, e uma baixa relação de dívida líquida para EBITDA ajustado de 0,4x. Esta flexibilidade financeira suporta a estratégia equilibrada de alocação de capital da empresa, focada em investimento interno, fusões e aquisições disciplinadas, e recompras oportunistas de ações.

O modelo de negócios leve em ativos da empresa permitiu uma forte geração de fluxo de caixa livre, como ilustrado no slide a seguir:

A Enerpac também apresentou seu novo laboratório global de inovação em Milwaukee, projetado para melhorar a eficiência de P&D e acelerar o tempo de lançamento no mercado. A instalação aprimora as capacidades internas, incluindo usinagem CNC, soldagem, fabricação e testes.

Um estudo de caso apresentado nos slides de resultados demonstrou como o novo laboratório reduziu o tempo de produção de protótipos de 39 dias para apenas 2 dias, enquanto cortou custos de US$ 3.860 para US$ 500 para um componente específico.

As capacidades e benefícios do laboratório de inovação são detalhados aqui:

Declarações prospectivas

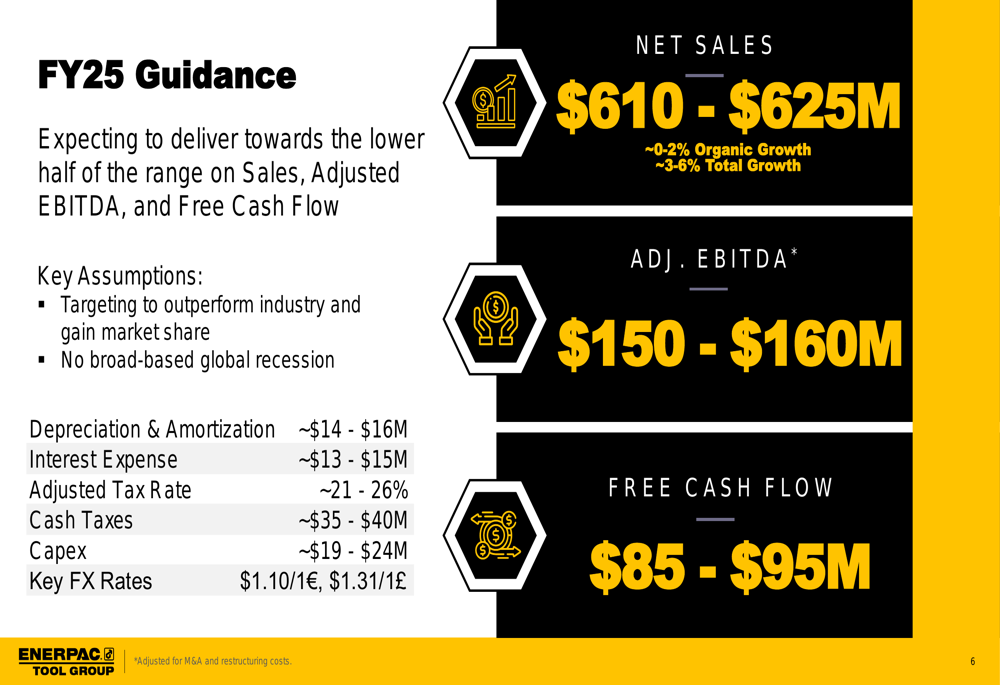

Para o ano fiscal de 2025, a Enerpac manteve sua orientação anterior, mas indicou que o desempenho provavelmente estará na metade inferior das faixas projetadas. A empresa espera:

- Vendas líquidas de US$ 610-625 milhões (crescimento orgânico de 0-2%, crescimento total de 3-6%)

- EBITDA ajustado de US$ 150-160 milhões

- Fluxo de caixa livre de US$ 85-95 milhões

A orientação é baseada em suposições de superar o desempenho da indústria e ganhar participação de mercado, sem antecipar uma recessão global generalizada.

A orientação detalhada é apresentada no slide a seguir:

Após a divulgação dos resultados do 2º tri em março, as ações da Enerpac subiram 5,65% nas negociações após o fechamento do mercado, refletindo a confiança dos investidores apesar dos resultados mistos. O negócio de e-commerce da empresa foi um ponto particularmente positivo, crescendo 43% em relação ao ano anterior, de acordo com comentários anteriores sobre os resultados.

Enquanto a Enerpac navega por desafios regionais e pressões tarifárias, seu forte balanço, investimentos em inovação e posição estabelecida no mercado fornecem uma base para enfrentar os obstáculos atuais enquanto busca oportunidades de crescimento a longo prazo. No entanto, os investidores provavelmente se concentrarão na capacidade da empresa de manter as margens e cumprir suas metas de crescimento orgânico no que continua sendo um ambiente industrial desafiador.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: