Petróleo se recupera após Trump moderar postura sobre tarifas à China

Introdução e contexto de mercado

A Astec Industries Inc (NASDAQ:ASTE) apresentou os resultados financeiros do segundo trimestre de 2025 em 6 de agosto de 2025, destacando uma melhora na lucratividade apesar dos desafios de receita em um ambiente operacional misto. As ações da empresa responderam positivamente à superação das expectativas de lucro, com negociações pré-mercado mostrando um aumento de 8,94% para US$ 44, embora posteriormente tenham se estabelecido em US$ 39,38, representando uma queda de 2,5% em relação ao fechamento anterior.

O fabricante de equipamentos de infraestrutura opera no que descreve como um ambiente "ligeiramente positivo a misto", equilibrando oportunidades de financiamento federal para infraestrutura contra desafios de taxas de juros, tarifas e atrasos relacionados ao clima.

Destaques do desempenho trimestral

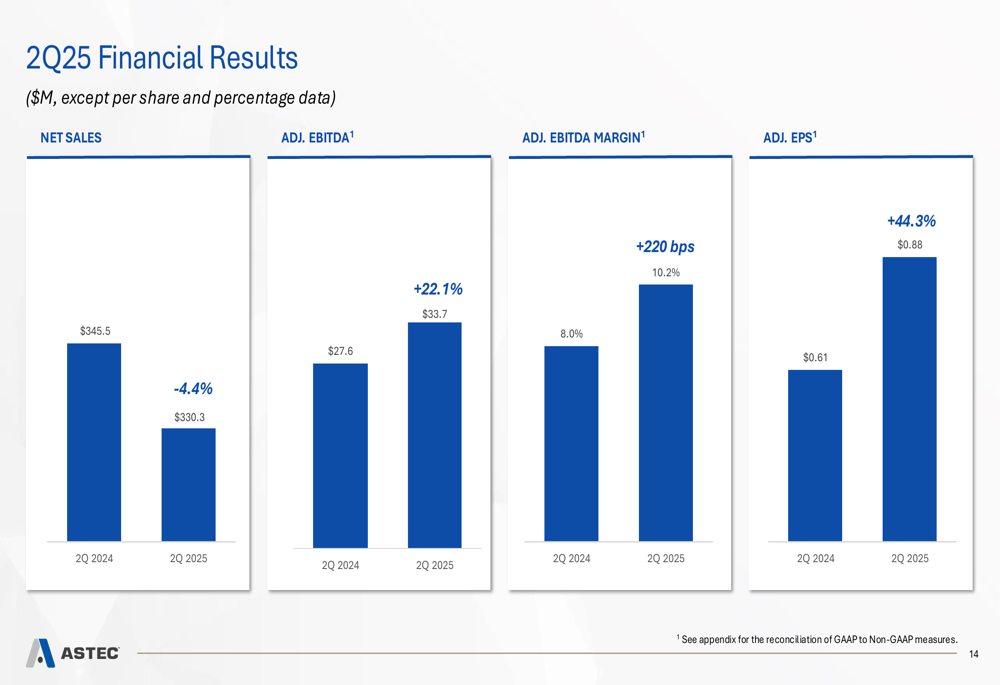

A Astec reportou vendas líquidas no segundo trimestre de US$ 330,3 milhões, uma queda de 4,4% em relação aos US$ 345,5 milhões no mesmo período do ano passado. Apesar do declínio na receita, a empresa alcançou uma melhoria significativa nos indicadores de lucratividade, com o EBITDA ajustado aumentando 22,1% para US$ 33,7 milhões e a margem EBITDA ajustada expandindo 220 pontos base para 10,2%.

Como mostrado no seguinte gráfico de desempenho financeiro trimestral:

O lucro por ação ajustado da empresa alcançou US$ 0,88, representando um aumento de 44,3% em relação aos US$ 0,61 no 2º tri 2024 e superando significativamente as expectativas dos analistas de US$ 0,56. A geração de fluxo de caixa livre foi de US$ 9,0 milhões, representando 53,9% do lucro líquido.

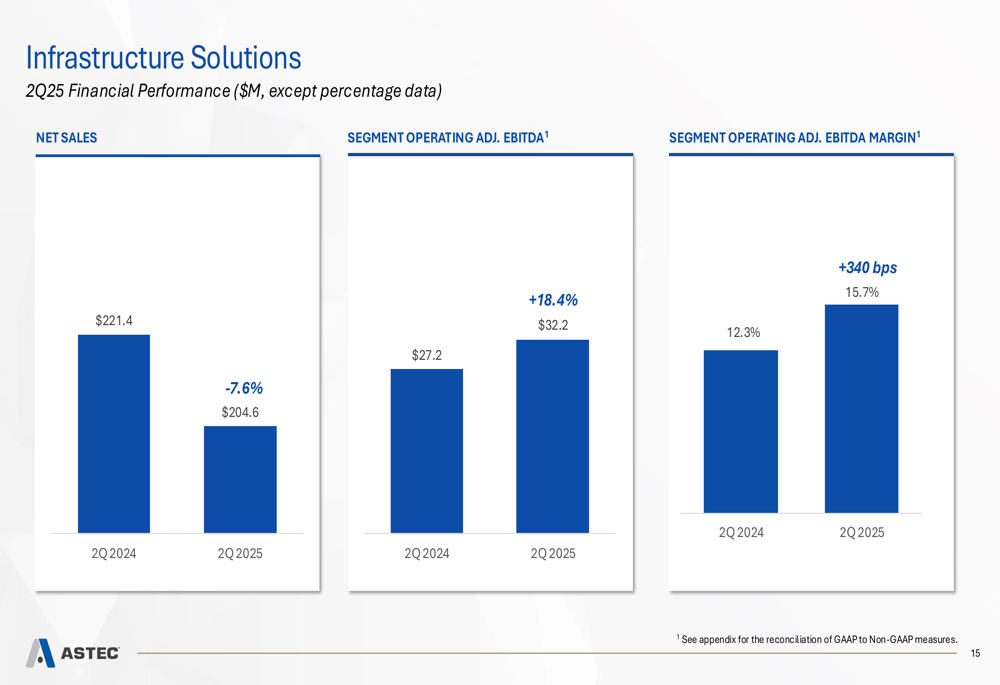

O desempenho por segmento mostrou tendências divergentes na receita, mas melhoria consistente na lucratividade. O segmento de Soluções de Infraestrutura, que inclui usinas de asfalto e concreto, registrou uma queda de 7,6% na receita para US$ 204,6 milhões, mas alcançou um aumento de 18,4% no EBITDA ajustado para US$ 32,2 milhões, com margens expandindo 340 pontos base para 15,7%.

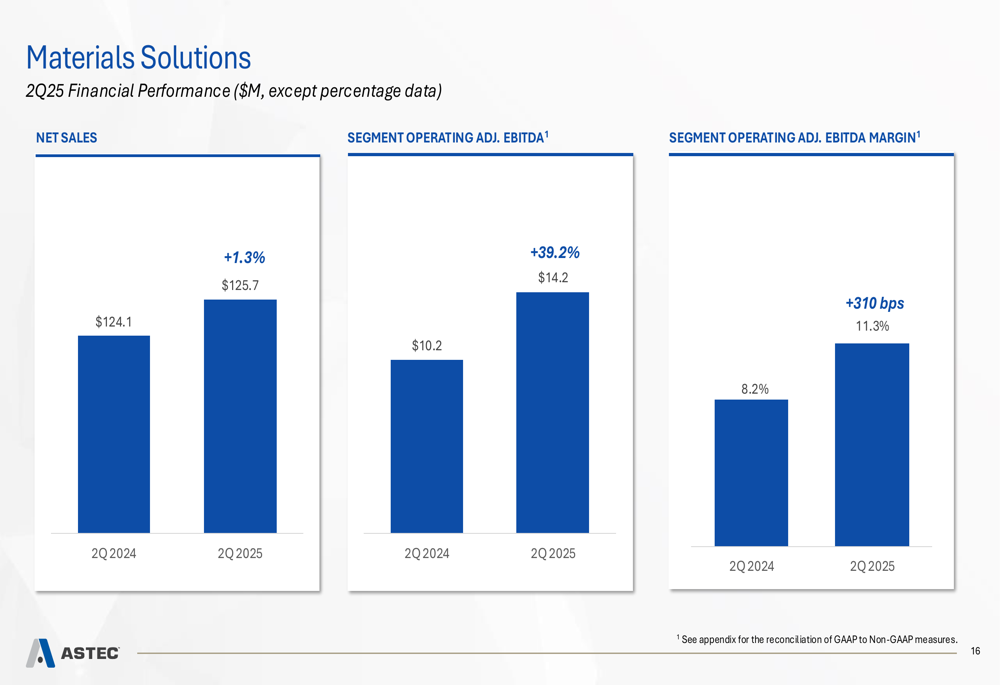

Enquanto isso, o segmento de Soluções de Materiais, que inclui equipamentos de britagem, peneiramento e manuseio de materiais, entregou um aumento de 1,3% na receita para US$ 125,7 milhões e um salto de 39,2% no EBITDA ajustado para US$ 14,2 milhões, com margens melhorando 310 pontos base para 11,3%.

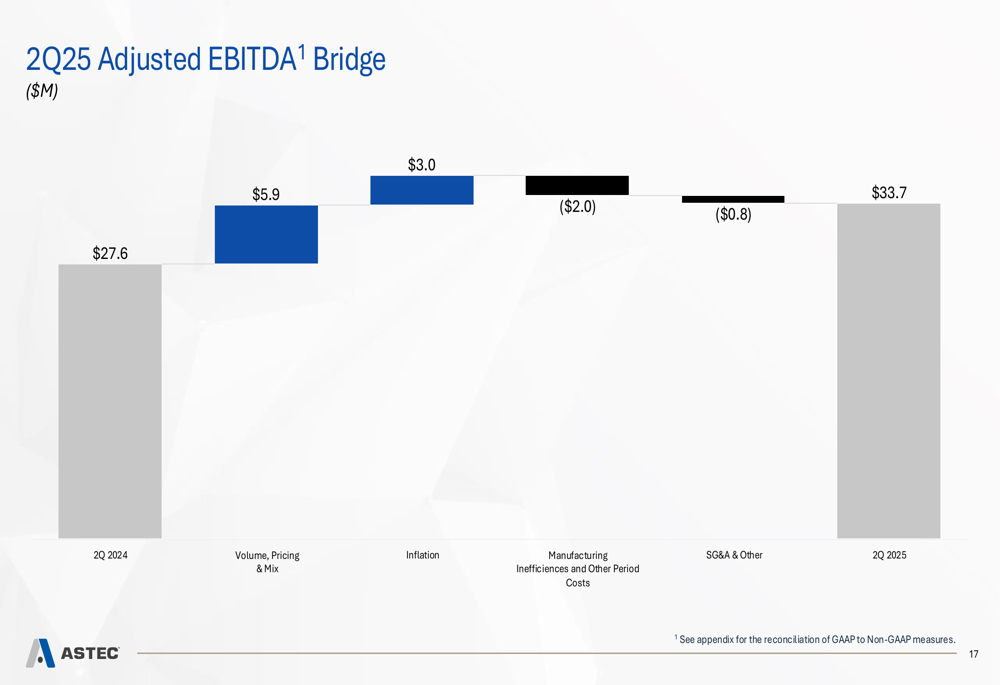

A ponte EBITDA da empresa ilustra os fatores que contribuíram para a melhoria ano a ano:

Iniciativas estratégicas

Um destaque importante da apresentação da Astec foi a conclusão da aquisição da TerraSource em 1º de julho de 2025. Esta adição estratégica traz várias marcas estabelecidas para o guarda-chuva da Astec, incluindo Gundlach Crushers, Peninsula Iron Works, Jeffrey Rader, Pennsylvania Crusher e Elgin.

A empresa delineou um plano abrangente de integração para a TerraSource no segundo semestre de 2025, focando no desenvolvimento de sinergias, alinhamento de canais de vendas, desenvolvimento de novos produtos e melhorias operacionais:

A aquisição levou a Astec a atualizar sua perspectiva de EBITDA ajustado para o ano inteiro para US$ 123-142 milhões, incorporando a contribuição esperada da TerraSource. Isso representa um aumento em relação à faixa de orientação anterior.

Ambiente de mercado e perspectivas

A apresentação da Astec forneceu uma avaliação detalhada do ambiente operacional atual, destacando tanto oportunidades quanto desafios. A empresa vê um impulso positivo do financiamento federal para rodovias, sentimento dos clientes e desenvolvimento de infraestrutura de data centers, enquanto enfrenta ventos contrários de tarifas, taxas de juros e fraqueza em mercados específicos.

A empresa enfatizou a importância da Lei de Investimento em Infraestrutura e Empregos, observando que US$ 202 bilhões (58% do total de US$ 347,5 bilhões autorizados) foram comprometidos para apoiar mais de 96.000 novos projetos, com US$ 124 bilhões de trabalho realizado até 30 de abril de 2025.

Para enfrentar os desafios tarifários, a Astec implementou uma estratégia proativa de mitigação que inclui negociações da equipe de compras, estratégias de preços, duplo fornecimento, alinhamento da cadeia de suprimentos e gestão da presença de fabricação.

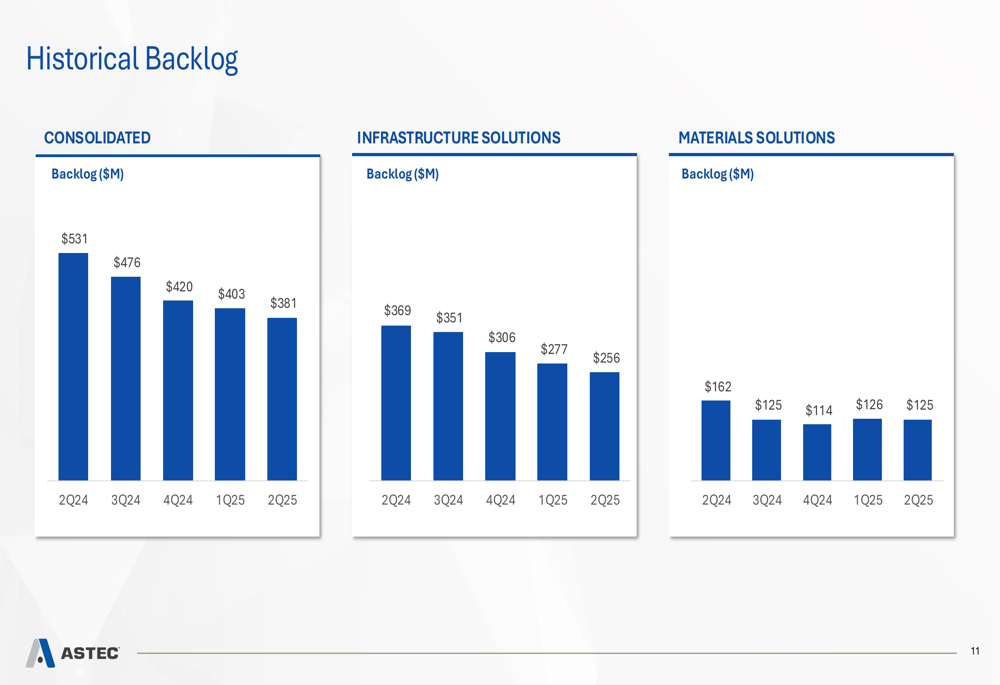

A carteira de pedidos da empresa estava em US$ 380,8 milhões no final do 2º tri 2025, continuando uma tendência de queda nos últimos cinco trimestres. No entanto, os pedidos implícitos no segmento de Soluções de Materiais mostraram uma melhoria sequencial de 17,7%, sugerindo uma potencial estabilização.

Posição financeira

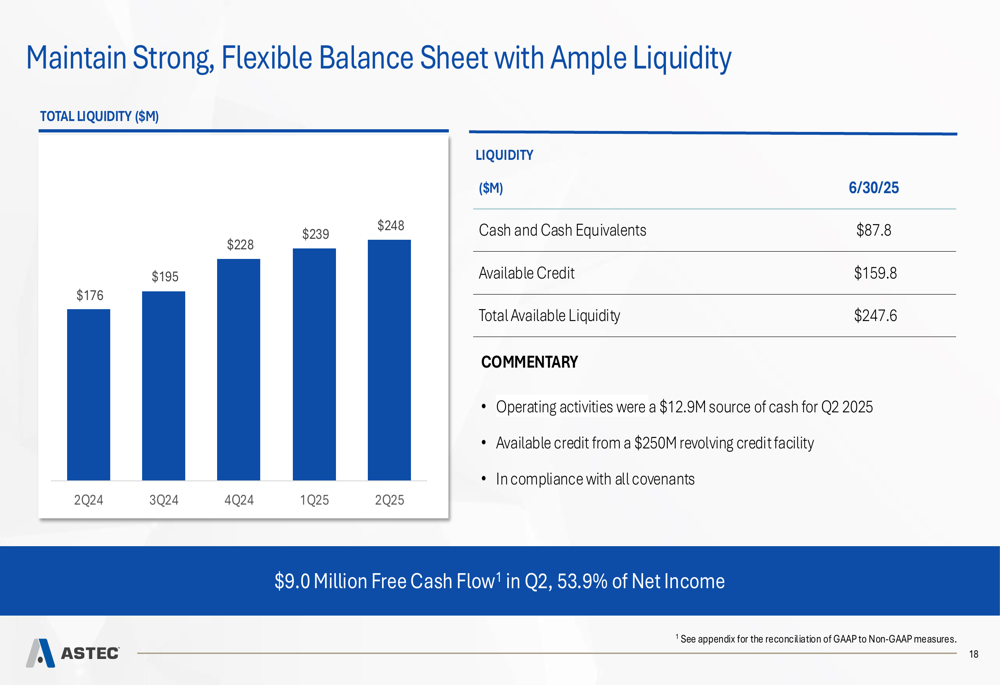

A Astec manteve um balanço forte com ampla liquidez, reportando liquidez total disponível de US$ 247,6 milhões em 30 de junho de 2025, consistindo em US$ 87,8 milhões em caixa e equivalentes de caixa e US$ 159,8 milhões em crédito disponível.

A empresa gerou US$ 12,9 milhões em caixa das atividades operacionais durante o trimestre e permanece em conformidade com todos os covenants de dívida. Esta forte posição financeira proporciona flexibilidade para futuros investimentos em crescimento enquanto gerencia a alavancagem.

Destaques de investimento

A Astec concluiu sua apresentação destacando pontos fortes de investimento, incluindo sua marca confiável, sentimento favorável dos clientes, iniciativas de excelência operacional e múltiplos impulsionadores de crescimento. A empresa enfatizou sua receita recorrente de peças, que consistentemente representa aproximadamente 30% da receita total, bem como seu pipeline de novos produtos e oportunidades de expansão internacional.

Olhando para o futuro, a Astec permanece focada na execução de suas iniciativas estratégicas enquanto navega pelo ambiente de mercado misto. A capacidade da empresa de expandir margens apesar dos desafios de receita demonstra disciplina operacional, enquanto a aquisição da TerraSource fornece uma plataforma para crescimento futuro. Com um balanço forte e geração positiva de fluxo de caixa livre, a Astec parece bem posicionada para capitalizar sobre os gastos em infraestrutura enquanto gerencia as incertezas de mercado de curto prazo.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: