Ações da Netflix continuam em queda enquanto Musk intensifica campanha de cancelamento

Introdução e contexto de mercado

A Helix Energy Solutions Group Inc. (Nova York:HLX) divulgou sua apresentação de resultados do segundo trimestre de 2025 em 24 de julho, mostrando uma queda significativa no desempenho financeiro em comparação ao ano anterior, em meio a condições desafiadoras de mercado. A provedora de serviços de energia offshore, que se concentra em intervenção em poços, robótica e descomissionamento, reportou uma queda de 17% na receita em comparação com o mesmo período do ano passado.

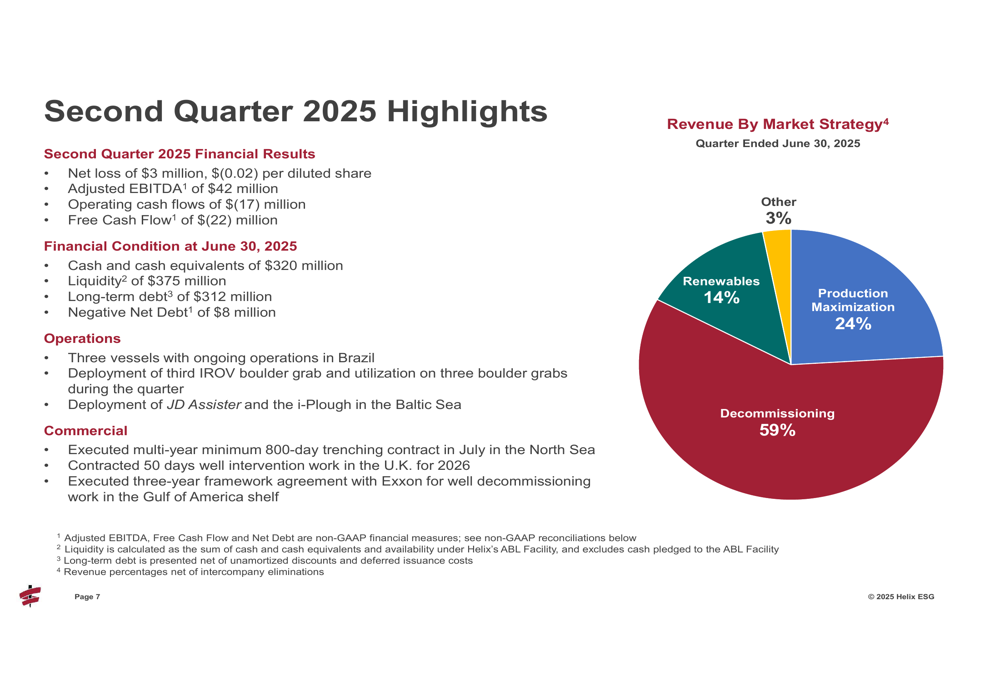

A apresentação da empresa destacou seu posicionamento estratégico em três áreas principais: maximização das reservas existentes, redução dos custos de descomissionamento e suporte a energias renováveis offshore. Esta estratégia de diversificação tornou-se cada vez mais importante enquanto a Helix navega em um ambiente desafiador no mercado de energia.

Destaques do desempenho trimestral

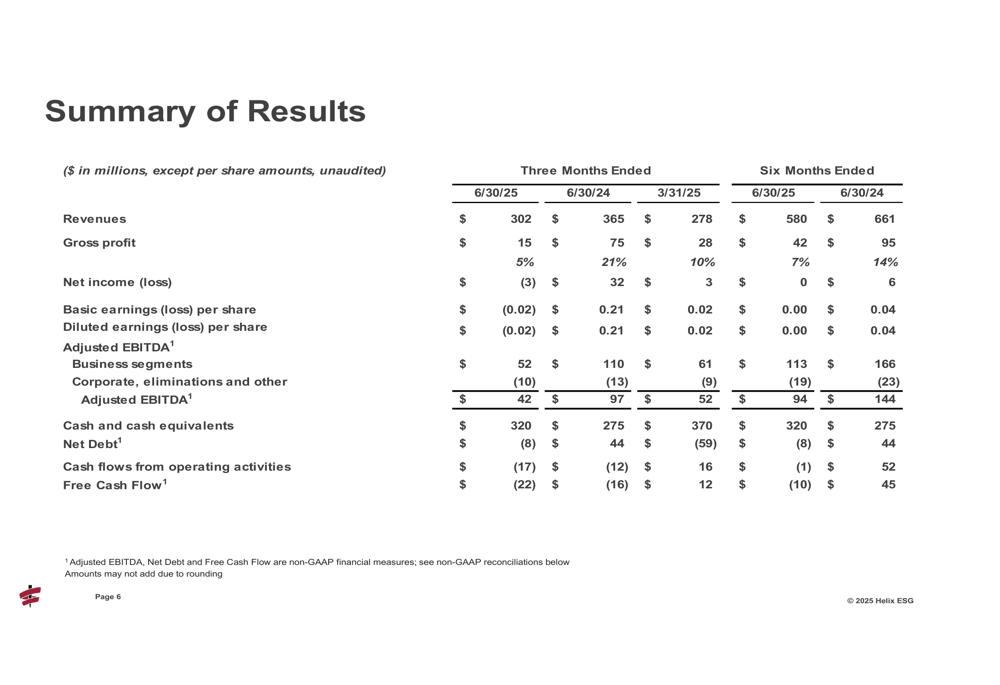

A Helix reportou uma receita de US$ 302 milhões no 2º tri 2025, abaixo dos US$ 365 milhões do 2º tri 2024. A empresa registrou um prejuízo líquido de US$ 3 milhões (LPA negativo de US$ 0,02), uma queda significativa em relação ao lucro de US$ 32 milhões (LPA de US$ 0,21) alcançado no mesmo trimestre do ano anterior. O EBITDA ajustado caiu para US$ 42 milhões, ante US$ 97 milhões na comparação anual.

Os resultados financeiros também representam uma deterioração em relação ao 1º tri 2025, quando a empresa reportou um LPA positivo de US$ 0,02 e lucro líquido de US$ 3 milhões, sugerindo crescentes dificuldades ao longo de 2025.

Como mostrado no seguinte resumo de resultados financeiros:

A margem de lucro bruto da empresa contraiu-se fortemente para 5%, ante 21% no período do ano anterior, refletindo desafios operacionais e pressões de preços. O fluxo de caixa também se tornou negativo, com fluxos de caixa operacionais de US$ -17 milhões e fluxo de caixa livre de US$ -22 milhões para o trimestre.

A divisão da receita por estratégia de mercado revela o foco crescente da Helix em descomissionamento, que agora representa 59% da receita, seguido pela maximização da produção com 24%, renováveis com 14% e outros serviços com 3%.

Esta combinação estratégica de receitas é ilustrada nos seguintes destaques trimestrais:

Análise por segmento

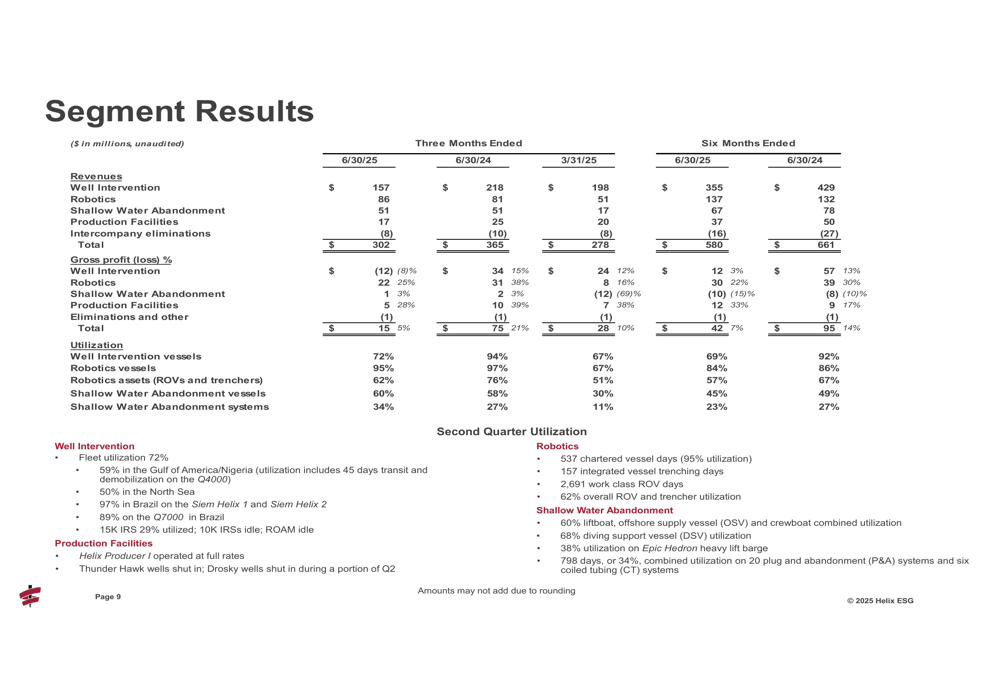

O desempenho da Helix mostrou divergência significativa entre seus segmentos de negócios. O segmento de Intervenção em Poços, que gerou US$ 157 milhões em receita, registrou um prejuízo bruto de US$ 12 milhões (margem negativa de 8%). Este desempenho inferior foi parcialmente compensado pelo segmento de Robótica, que entregou US$ 86 milhões em receita com um robusto lucro bruto de US$ 22 milhões (margem de 25%). O segmento de Abandono em Águas Rasas contribuiu com US$ 51 milhões em receita com um modesto lucro bruto de US$ 1 milhão (margem de 3%).

Os resultados detalhados por segmento demonstram esta divergência de desempenho:

As taxas de utilização de embarcações variaram amplamente em toda a frota. No segmento de Intervenção em Poços, a embarcação Q5000 mostrou utilização particularmente baixa, de apenas 37%, enquanto outras como a Well Enhancer e Siem Helix 2 alcançaram 100% de utilização. O segmento de Robótica manteve fortes taxas de utilização, com Grand Canyon II e Shelia Bordelon ambas a 100% e Grand Canyon III a 82%.

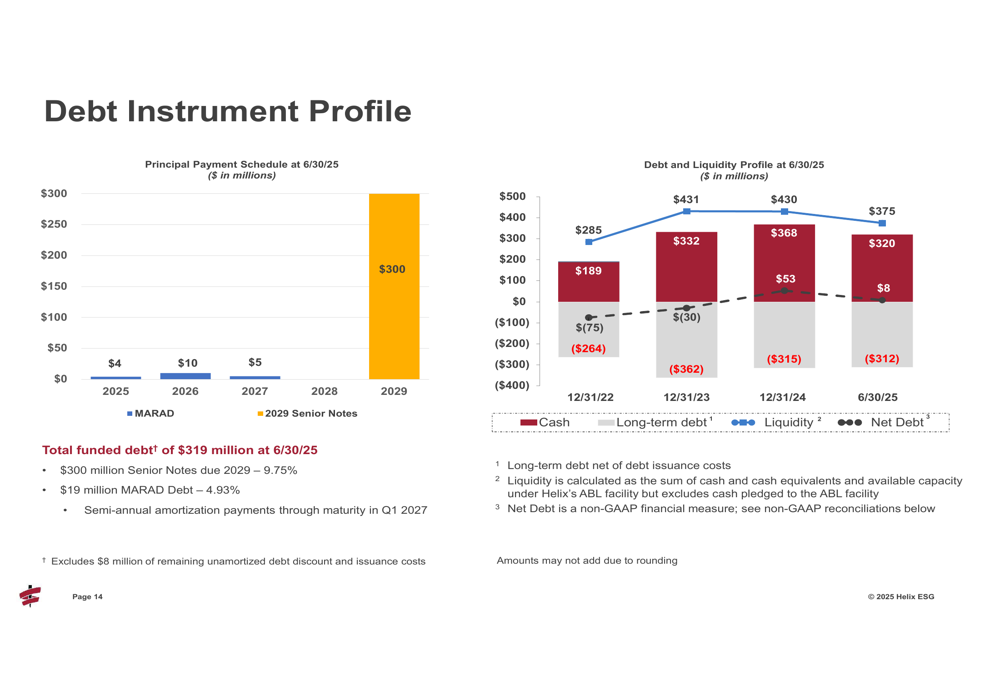

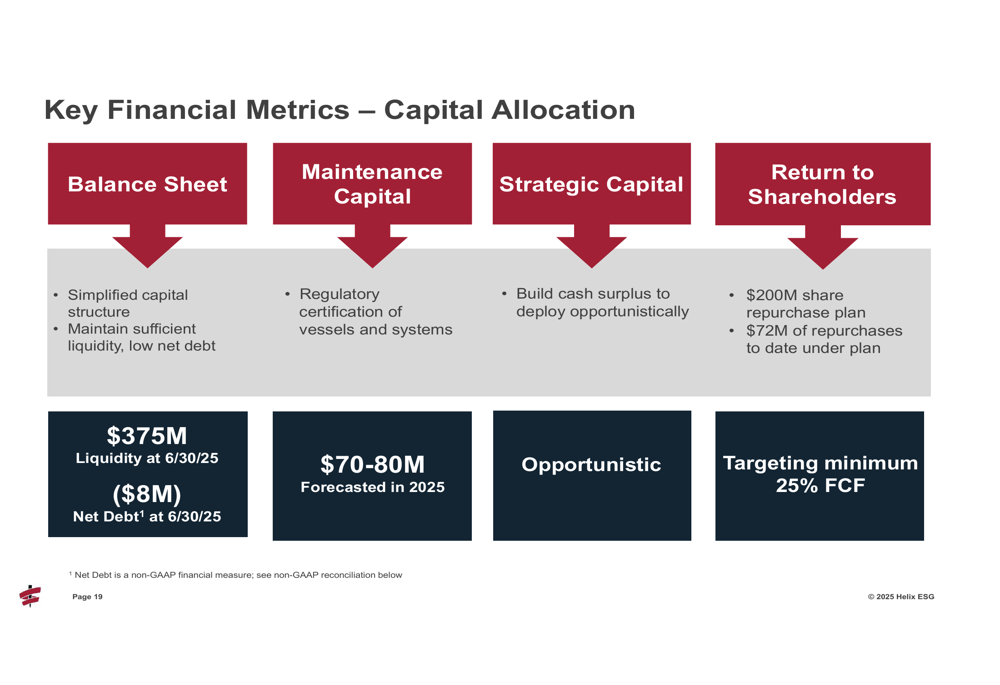

Posição financeira e alocação de capital

Apesar dos desafios operacionais, a Helix manteve uma forte posição financeira com US$ 320 milhões em caixa e equivalentes de caixa em 30 de junho de 2025, embora isso represente uma queda em relação aos US$ 370 milhões reportados no final do 1º tri. A liquidez total da empresa ficou em US$ 375 milhões, com dívida de longo prazo de US$ 312 milhões, resultando em uma posição de dívida líquida negativa de US$ 8 milhões.

O perfil de dívida e a posição de liquidez da empresa são detalhados no seguinte gráfico:

A Helix continua priorizando retornos aos acionistas, visando um mínimo de 25% do fluxo de caixa livre para recompra de ações. A empresa tem um plano de recompra de ações de US$ 200 milhões em vigor, com US$ 72 milhões de recompras concluídas até o momento. Esta estrutura de alocação de capital equilibra a manutenção da solidez do balanço com o retorno de capital aos acionistas.

As prioridades de alocação de capital da empresa são descritas da seguinte forma:

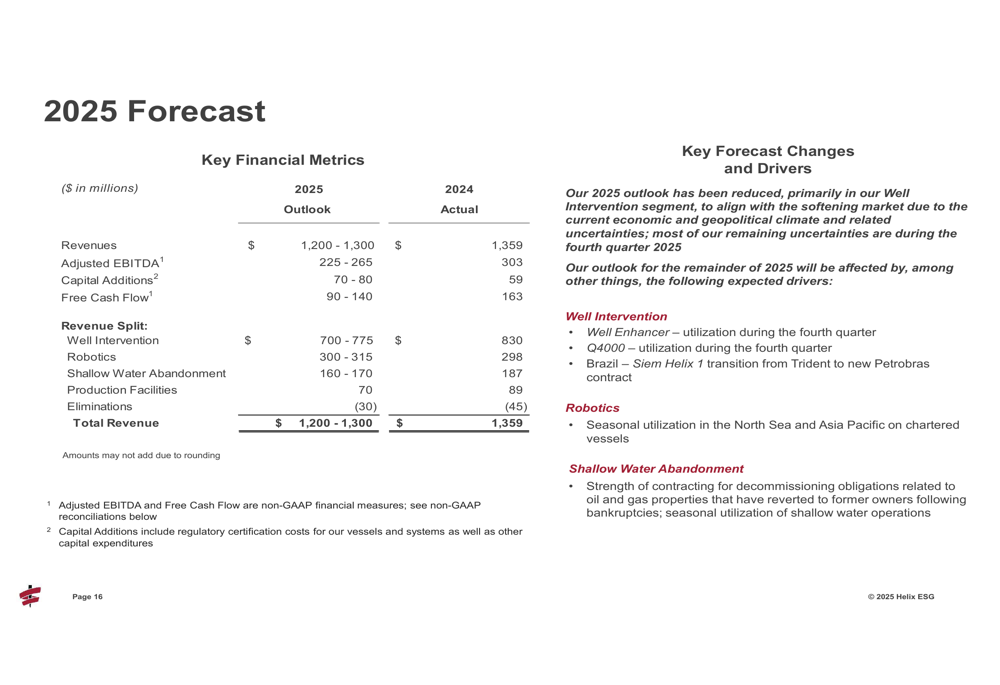

Perspectivas para 2025

Olhando para o futuro, a Helix forneceu orientação para o ano completo de 2025 com receita projetada entre US$ 1.200 milhões e US$ 1.300 milhões e EBITDA ajustado entre US$ 225 milhões e US$ 265 milhões. A empresa espera adições de capital de US$ 70-80 milhões e prevê fluxo de caixa livre de US$ 90-140 milhões para o ano.

A previsão para 2025 é apresentada em detalhes aqui:

Por segmento, a Helix espera trabalho contratado contínuo para suas embarcações Q5000 e Q4000 na divisão de Intervenção em Poços, enquanto a embarcação Seawell permanece em warm-stacking. Prevê-se que o segmento de Robótica tenha um bom desempenho, com o Grand Canyon II esperando alta utilização com trabalho contratado de suporte ROV na região Ásia-Pacífico.

No after-market seguinte à divulgação dos resultados, as ações da Helix subiram ligeiramente 0,31% para US$ 6,55, após ganhar 6,43% durante a sessão regular de negociação. A ação permanece bem abaixo de sua máxima de 52 semanas de US$ 12,89, refletindo as preocupações contínuas dos investidores sobre a trajetória de desempenho da empresa.

O padrão sazonal de negócios da empresa tipicamente mostra desempenho mais forte no 2º tri e 3º tri, com resultados mais fracos no 1º tri e 4º tri. No entanto, os resultados atuais do 2º tri quebram esse padrão com desempenho mais fraco do que o esperado durante o que deveria ser um período sazonal mais forte, levantando questões sobre o restante de 2025.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: