Ação da B3 escolhida por IA avança 7% na semana; alta no ano acima de 200%

Introdução e contexto de mercado

A Phinia Inc. (Nova York:PHIN) apresentou seus resultados financeiros do segundo trimestre de 2025 em 24 de julho de 2025, demonstrando um sólido desempenho financeiro com crescimento de receita e margem, apesar dos contínuos desafios macroeconômicos. O fabricante de componentes automotivos, que foi desmembrado em julho de 2023, continua focado na diversificação de seu portfólio de produtos enquanto mantém uma alocação disciplinada de capital.

As ações da empresa fecharam a US$ 51,45 no dia da apresentação, com alta de 2,42% em relação ao fechamento anterior, refletindo a recepção positiva do mercado aos resultados. De acordo com dados de mercado disponíveis, a Phinia mostrou forte impulso com um ganho de 34,5% nos últimos seis meses, sugerindo confiança dos investidores na direção estratégica da empresa.

Destaques do desempenho trimestral

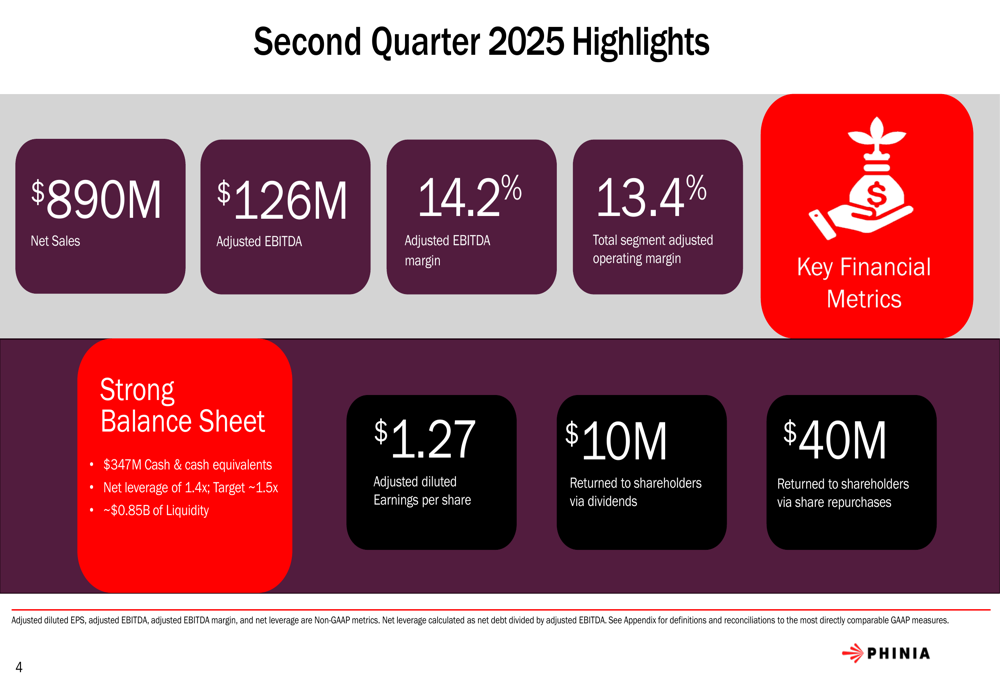

A Phinia reportou vendas líquidas de US$ 890 milhões no 2º tri de 2025, representando um aumento de 2,5% em relação aos US$ 863 milhões do ano anterior. A empresa alcançou um EBITDA ajustado de US$ 126 milhões com margem de 14,2% e margem operacional ajustada total por segmento de 13,4%. O lucro por ação diluído ajustado atingiu US$ 1,27, significativamente maior que os US$ 0,88 reportados no mesmo período do ano passado.

Como mostrado no slide de destaques financeiros a seguir:

A empresa manteve um balanço forte com US$ 347 milhões em caixa e equivalentes de caixa, um índice de alavancagem líquida de 1,4x (contra uma meta de aproximadamente 1,5x) e liquidez total de aproximadamente US$ 850 milhões. Durante o trimestre, a Phinia retornou US$ 50 milhões aos acionistas, incluindo US$ 10 milhões em dividendos e US$ 40 milhões por meio de recompras de ações.

Análise de desempenho por segmento

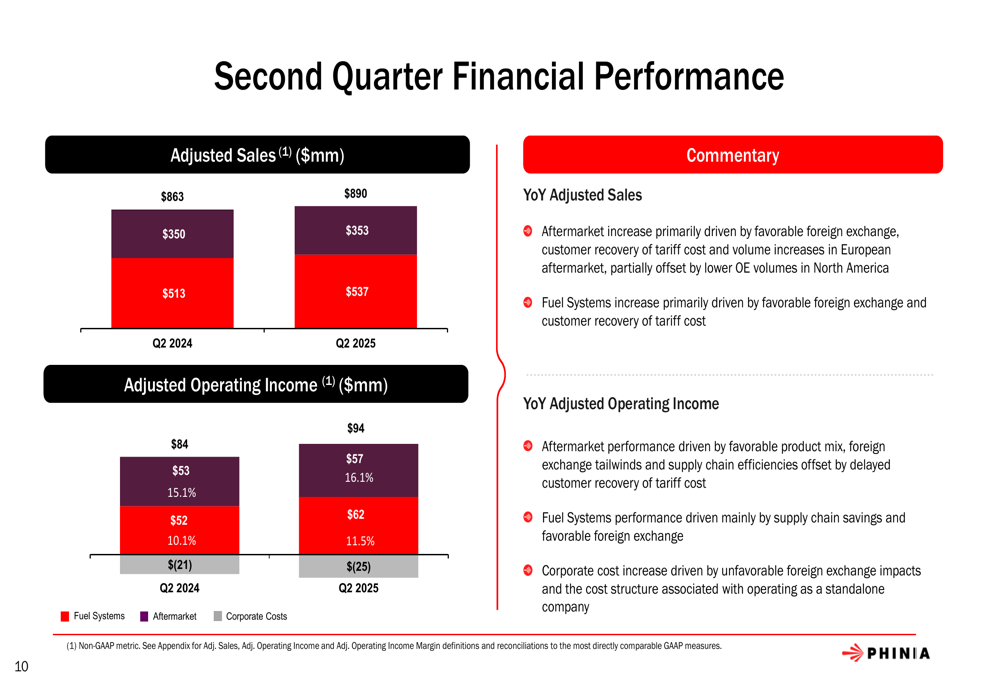

O negócio da Phinia é dividido em dois segmentos principais: Sistemas de Combustível e Aftermarket. Ambos os segmentos mostraram crescimento no segundo trimestre de 2025 em comparação com o mesmo período de 2024.

O segmento de Sistemas de Combustível aumentou as vendas de US$ 513 milhões para US$ 537 milhões, enquanto o segmento de Aftermarket cresceu ligeiramente de US$ 350 milhões para US$ 353 milhões. Mais importante, ambos os segmentos melhoraram sua renda operacional, com Sistemas de Combustível aumentando de US$ 52 milhões para US$ 62 milhões e Aftermarket de US$ 53 milhões para US$ 57 milhões.

O slide a seguir ilustra o desempenho financeiro trimestral por segmento:

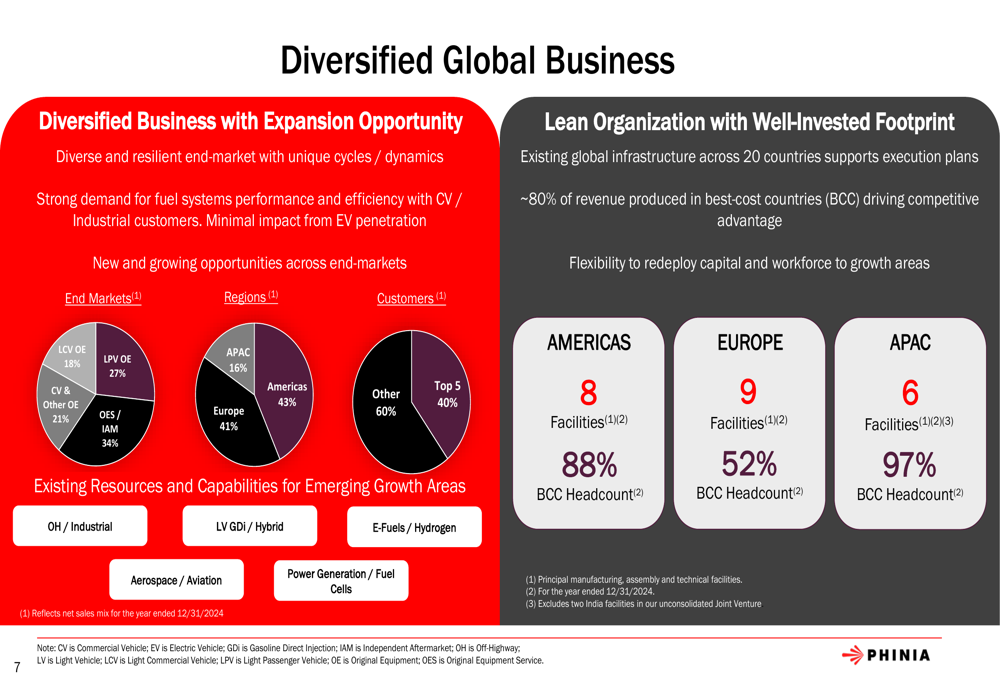

A diversificação global da empresa tem sido um fator-chave em sua resiliência. A Phinia opera em várias regiões com 23 instalações de fabricação em todo o mundo, com aproximadamente 80% da receita produzida em países de melhor custo. Essa distribuição geográfica ajuda a mitigar flutuações de mercado regionais e otimizar custos de produção.

A presença global é ilustrada nesta divisão:

Iniciativas estratégicas e áreas de crescimento

A Phinia continua a garantir importantes vitórias comerciais em mercados de veículos leves e veículos comerciais/industriais. Conquistas notáveis do 2º tri incluem uma bomba de Injeção Direta de Gasolina (GDi) para um importante OEM norte-americano, um conjunto de trilho de combustível GDi e bomba para um importante OEM chinês doméstico, e um Injetor de Gás Natural Comprimido (GNC) de Injeção de Combustível Portuária (PFI) para um grande OEM indiano.

No segmento de aftermarket, a empresa expandiu sua participação com clientes existentes em componentes de freio e suspensão, fortaleceu relacionamentos com um grande distribuidor americano em eletrônica veicular e conquistou novos negócios de serviço de injeção de combustível diesel com um grande fornecedor de equipamentos off-road na América do Sul.

Olhando para o futuro, a Phinia identificou várias áreas de crescimento, incluindo tecnologias de combustíveis alternativos, sistemas eletrônicos, veículos comerciais, aplicações off-highway, setores industriais e aeroespaciais, e serviços de aftermarket. A empresa anunciou sua primeira aquisição em junho de 2025 – Swedish Electromagnet Invest AB (SEM) – com fechamento previsto para o terceiro trimestre de 2025.

Alocação de capital e retorno aos acionistas

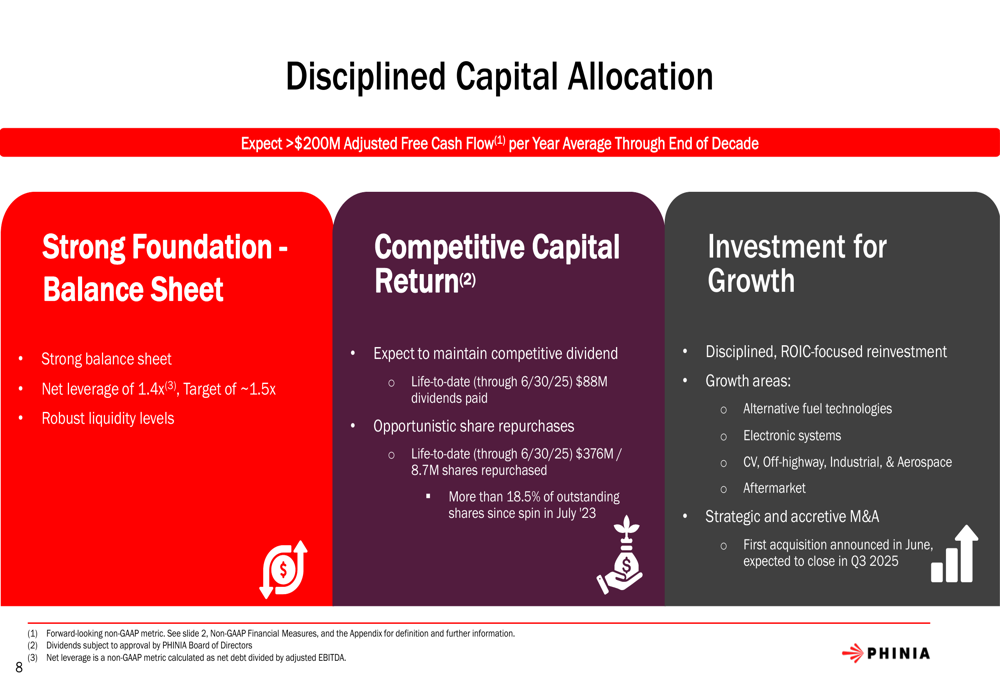

A estratégia de alocação de capital da Phinia equilibra a manutenção de um balanço forte, proporcionando retornos competitivos aos acionistas e investindo em oportunidades de crescimento. Desde seu desmembramento em julho de 2023, a empresa retornou valor significativo aos acionistas.

A abordagem disciplinada de alocação de capital é descrita neste slide:

Até 30 de junho de 2025, a Phinia pagou US$ 88 milhões em dividendos e recomprou US$ 376 milhões em ações, representando aproximadamente 8,7 milhões de ações ou mais de 18,5% das ações em circulação desde o desmembramento. A empresa planeja manter um dividendo competitivo enquanto continua com recompras oportunistas de ações.

Perspectivas futuras

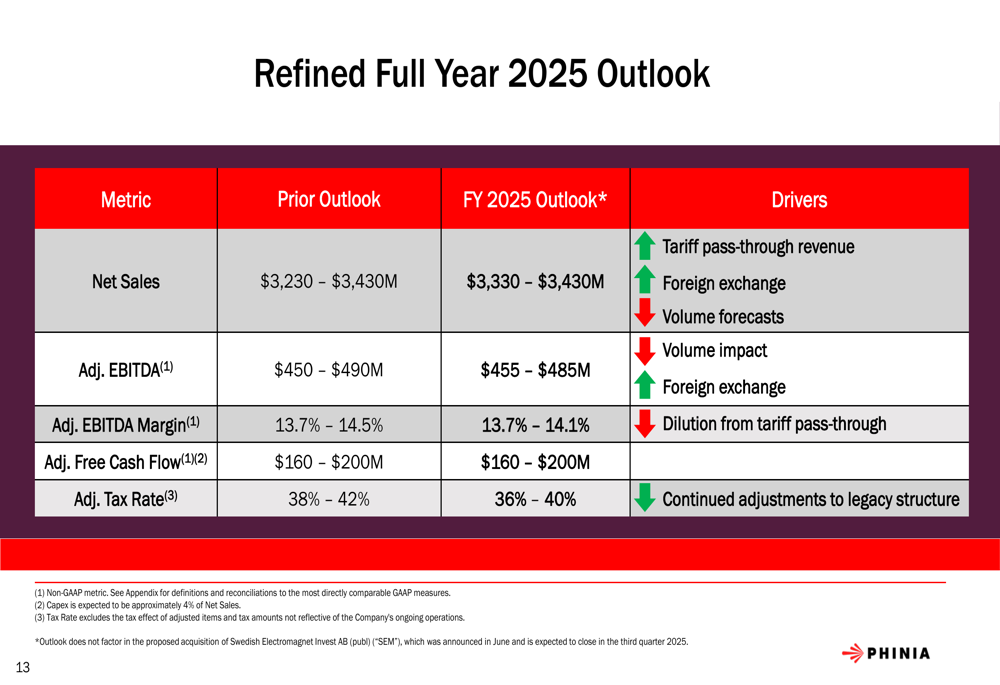

A Phinia refinou sua orientação para o ano completo de 2025, estreitando a faixa de vendas líquidas para US$ 3.330-US$ 3.430 milhões, em comparação com os US$ 3.230-US$ 3.430 milhões anteriores. A orientação do EBITDA ajustado foi ligeiramente ajustada para US$ 455-US$ 485 milhões, com uma margem esperada de 13,7-14,1%.

A perspectiva atualizada é apresentada no seguinte slide:

Vale ressaltar que esta orientação não considera a aquisição proposta da SEM, que poderia potencialmente impactar o desempenho financeiro da empresa na última parte de 2025.

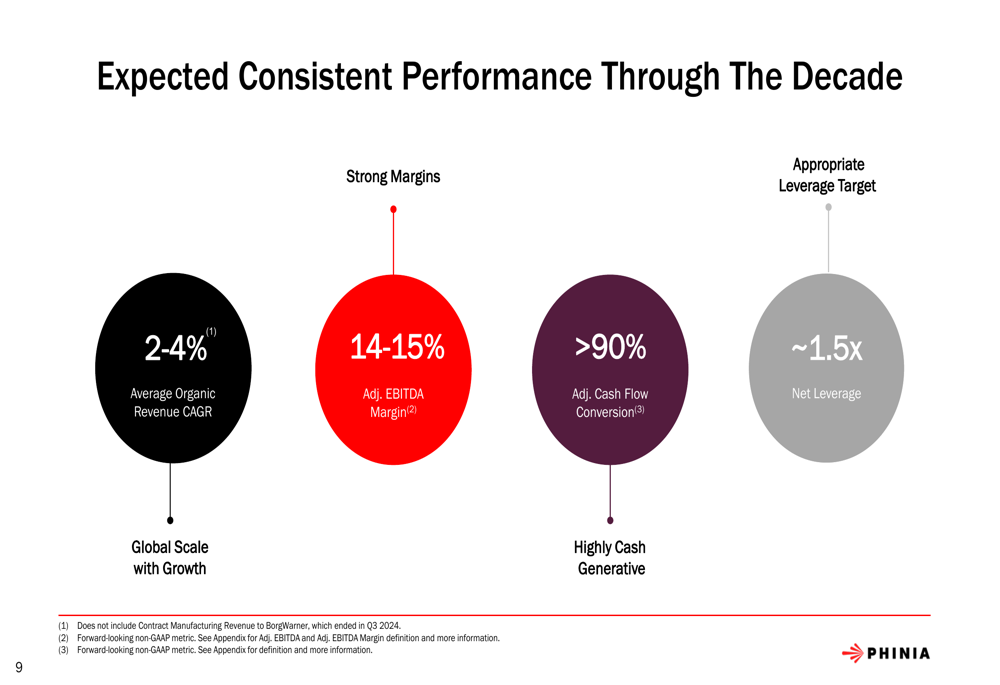

Para o longo prazo, a Phinia espera um desempenho consistente ao longo da década com um CAGR médio de receita orgânica de 2-4%, margem de EBITDA ajustada de 14-15%, conversão de fluxo de caixa ajustada superior a 90% e uma meta de alavancagem líquida de aproximadamente 1,5x.

Embora a empresa mantenha uma perspectiva otimista, a administração reconheceu durante a teleconferência de resultados que a contínua fraqueza no negócio de veículos comerciais poderia impactar as vendas, e pressões macroeconômicas e estratégias de recuperação de tarifas permanecem desafios críticos. A integração da SEM e a expansão para novos mercados também podem apresentar riscos operacionais que os investidores devem monitorar nos próximos trimestres.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: