Ações da Netflix continuam em queda enquanto Musk intensifica campanha de cancelamento

Introdução e contexto de mercado

A Benchmark Holdings PLC (AIM:BMK), especialista em soluções sustentáveis para aquicultura, apresentou seus resultados do primeiro semestre do ano fiscal de 2025 em 12 de junho de 2025, destacando um período transformador marcado pela conclusão da venda de sua divisão Genetics, que gerou aproximadamente £194 milhões em receita bruta. Esta movimentação estratégica fortaleceu significativamente a posição financeira da empresa, mesmo enquanto suas operações contínuas enfrentavam desafios de receita.

A apresentação, intitulada "Impulsionando a Sustentabilidade na Aquicultura", foi conduzida pelo CEO Trond Williksen e pela CFO Septima Maguire, que delinearam o desempenho da empresa em um cenário de condições mistas de mercado no setor global de aquicultura.

Destaques do desempenho trimestral

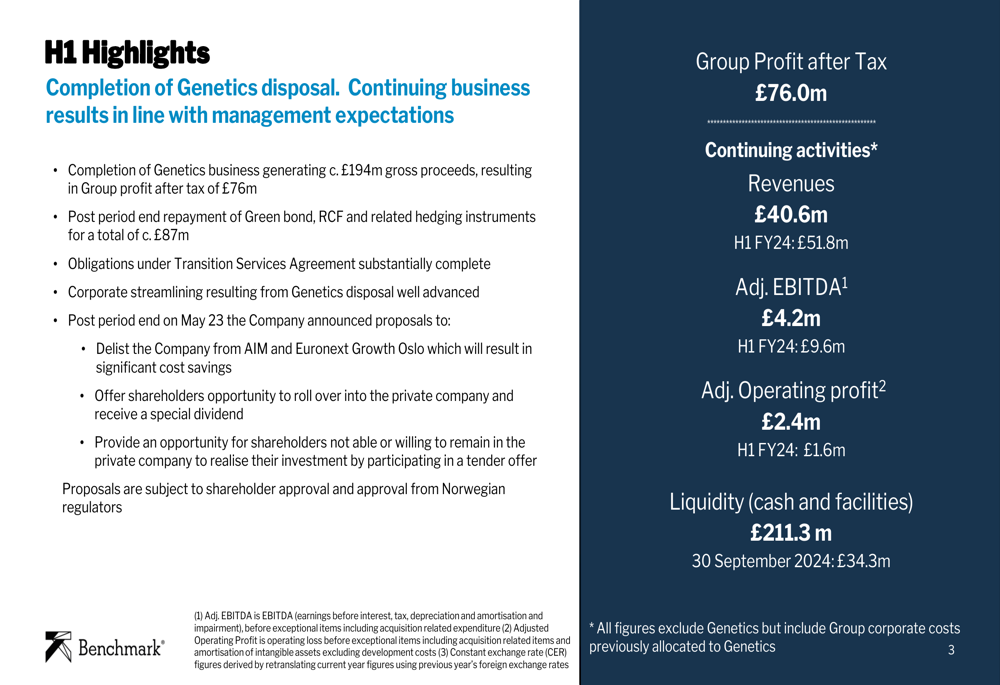

A Benchmark reportou um lucro do Grupo após impostos de £76,0 milhões para o primeiro semestre de 2025, impulsionado principalmente pela venda da divisão Genetics. No entanto, as receitas das atividades contínuas caíram para £40,6 milhões, abaixo dos £51,8 milhões no primeiro semestre de 2024, representando uma queda de 22% nas taxas de câmbio reais (AER) ou 17% nas taxas de câmbio constantes (CER).

O EBITDA Ajustado da empresa proveniente de operações contínuas caiu para £4,2 milhões, comparado aos £9,6 milhões no período comparável, enquanto o Lucro Operacional Ajustado melhorou para £2,4 milhões, ante £1,6 milhão no primeiro semestre de 2024.

A queda na receita foi amplamente atribuída à pausa nas operações do Ectosan Vet e CleanTreat, que impactou significativamente o segmento de Saúde, juntamente com alguns desafios cambiais no negócio de Nutrição Avançada. Os custos operacionais foram reduzidos em 13%, compensando parcialmente o impacto das receitas e margens brutas mais baixas.

Análise financeira detalhada

Segmento de Nutrição Avançada

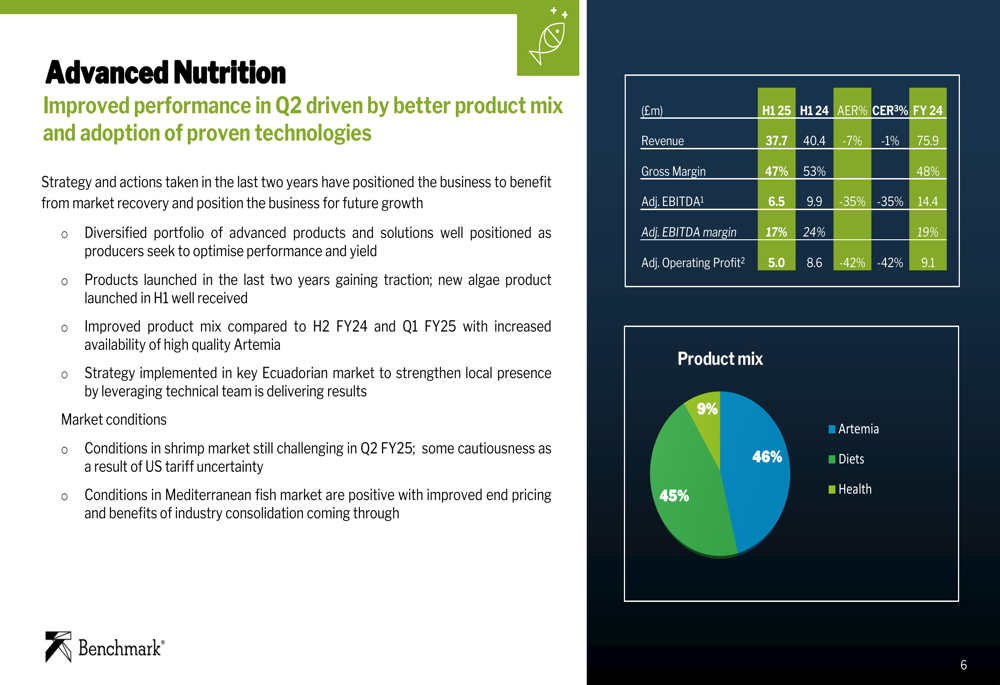

O segmento de Nutrição Avançada, que agora representa a maior parte das operações contínuas da Benchmark, reportou receita de £37,7 milhões, uma queda de 7% (1% em CER) em relação aos £40,4 milhões no primeiro semestre de 2024. Apesar da queda na receita, a administração destacou um desempenho melhorado no 2º tri, impulsionado por um melhor mix de produtos e adoção de tecnologias comprovadas pelos clientes.

O mix de produtos do segmento consiste em Artemia (46%), Dietas (45%) e produtos de Saúde (9%). O EBITDA Ajustado para Nutrição Avançada foi de £6,5 milhões, uma queda de 35% em relação aos £9,9 milhões no período do ano anterior, com uma margem bruta de 47%.

Segmento de Saúde

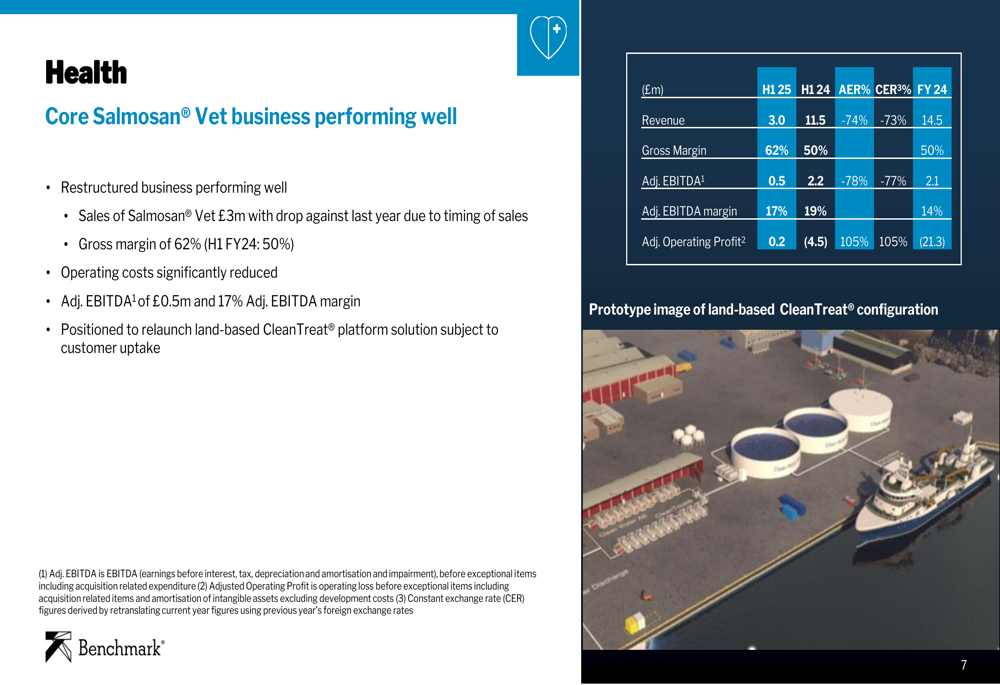

O segmento de Saúde experimentou uma queda mais dramática na receita, com as vendas caindo 74% para £3,0 milhões, em comparação com £11,5 milhões no primeiro semestre de 2024. Esta diminuição foi principalmente devido à pausa nas operações do Ectosan Vet e CleanTreat. No entanto, a empresa observou que seu negócio principal, Salmosan Vet, teve um bom desempenho, gerando £3 milhões em vendas.

Após esforços de reestruturação, o segmento de Saúde agora é positivo em termos de caixa, com EBITDA Ajustado de £0,5 milhão (abaixo dos £2,2 milhões) e um Lucro Operacional Ajustado melhorado de £0,2 milhão, comparado a uma perda de £4,5 milhões no primeiro semestre de 2024. O segmento manteve uma forte margem bruta de 62%.

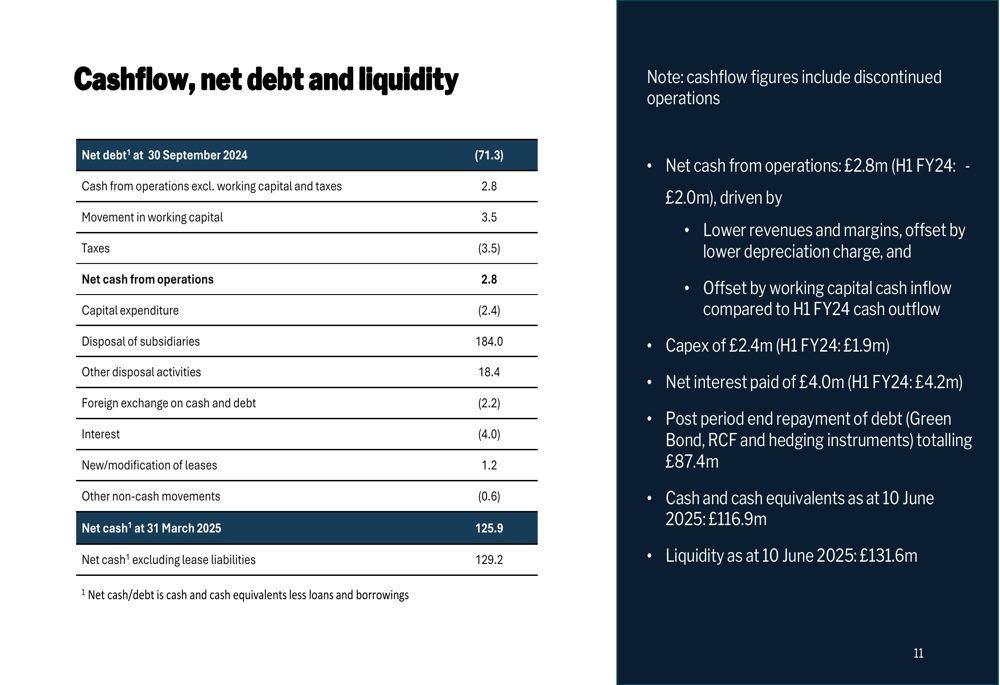

Fluxo de caixa e liquidez

Um dos desenvolvimentos mais significativos no período foi a transformação da posição financeira da Benchmark após a venda da divisão Genetics. A empresa reportou caixa líquido de £125,9 milhões em 31 de março de 2025, comparado a uma dívida líquida de £71,3 milhões em 30 de setembro de 2024.

Após o fim do período, a Benchmark pagou seu Green bond, Revolving Credit Facility (RCF) e instrumentos de hedge relacionados por aproximadamente £87 milhões. Em 10 de junho de 2025, a liquidez da empresa estava em £131,6 milhões, proporcionando substancial flexibilidade financeira.

Iniciativas estratégicas

A conclusão da venda da divisão Genetics representa uma mudança estratégica fundamental para a Benchmark, permitindo que a empresa se concentre em seus segmentos de Nutrição Avançada e Saúde, enquanto fortalece significativamente seu balanço. A administração relatou que as obrigações sob o Acordo de Serviços de Transição relacionadas à venda foram substancialmente concluídas.

Em um desenvolvimento significativo anunciado após o fim do período, em 23 de maio, a Benchmark propôs a retirada de suas ações tanto do AIM quanto do Euronext Growth Oslo, oferecendo aos acionistas a oportunidade de migrar para a empresa privada e receber um dividendo especial ou realizar seu investimento participando de uma oferta de aquisição. Esta movimentação sugere um grande realinhamento estratégico enquanto a empresa faz a transição para propriedade privada.

A racionalização corporativa resultante da venda da divisão Genetics está bem avançada, com o efeito total das economias de custos esperado para ser realizado no ano fiscal de 2026.

Declarações prospectivas

A Benchmark forneceu perspectivas específicas por segmento para o restante do ano fiscal de 2025:

Para Nutrição Avançada, a empresa espera uma tendência melhorada, embora a incerteza permaneça devido ao regime tarifário dos EUA. A administração destacou esforços comerciais aumentados e condições favoráveis no mercado mediterrâneo, que poderiam compensar parcialmente os desafios no mercado de camarão.

Espera-se que o segmento de Saúde tenha desempenho alinhado com as expectativas, com o Salmosan Vet bem posicionado e estabilidade de rentabilidade antecipada. A empresa planeja relançar sua solução de plataforma CleanTreat baseada em terra, sujeita à aceitação dos clientes.

No nível do Grupo, a Benchmark enfatizou que o efeito total das economias de custos será realizado no ano fiscal de 2026, e a empresa está focada no retorno de capital proposto e no posicionamento do grupo após sua transformação estratégica.

Conclusão

Os resultados do primeiro semestre de 2025 da Benchmark refletem uma empresa em transição, com a venda da divisão Genetics proporcionando força financeira significativa, mesmo enquanto as operações contínuas enfrentam desafios de receita. A proposta de retirada da bolsa e privatização representam uma grande mudança estratégica que poderia remodelar a direção futura da empresa.

Com £131,6 milhões em liquidez e um foco operacional racionalizado, a Benchmark parece bem posicionada para enfrentar os desafios atuais do mercado no setor de aquicultura, enquanto investe em suas tecnologias principais. No entanto, os investidores devem observar as quedas significativas de receita nas operações contínuas e monitorar se os esforços de reestruturação e iniciativas estratégicas da empresa podem impulsionar um desempenho melhorado nos próximos períodos.

Essa notícia foi traduzida com a ajuda de inteligência artificial. Para mais informação, veja nossos Termos de Uso.

Apresentação completa: