MP 1303 caiu: comemoração ou preocupação do mercado, eis a questão?

Investing.com – O discurso de Jerome Powell, presidente do Federal Reserve, no Simpósio Econômico de Jackson Hole na última sexta-feira, representou uma guinada para uma postura mais “dovish” (favorável a corte de juros) na política monetária do banco central americano.

Powell indicou que o Fed está pronto para reduzir as taxas, em linha com as expectativas do mercado de uma sequência de cortes. Suas declarações apontam que o duplo mandato da instituição, com foco em estabilidade de preços e pleno emprego, está agora mais voltado para apoiar o mercado de trabalho, mesmo com a inflação se aproximando da meta de 2% estabelecida pelo Fed.

Durante o discurso, Powell não contestou as expectativas do mercado de vários cortes nas taxas.

"É o momento de ajustar a política monetária. A direção está definida, e o tempo e a intensidade dos cortes nas taxas dependerão dos dados futuros, da evolução das perspectivas e do equilíbrio dos riscos", afirmou.

Powell não manifestou qualquer visão mais rígida que pudesse modificar as expectativas do mercado para vários cortes nas taxas, na visão dos estrategistas da Yardeni Research em nota.

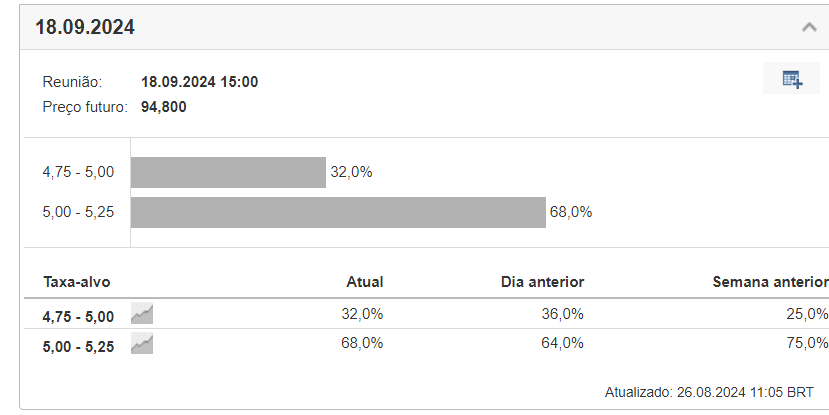

De acordo com o Monitor de Juros do Fed, fornecido pelo Investing.com, predomina a probabilidade de 68% para um corte de 0,25%, para a faixa de 5,00-5,25% na reunião de 18 de setembro, contra uma expectativa de 32% de corte mais agressivo de 0,50%, para a faixa de 4,75-5,00%.

CONFIRA: Curva de juros dos EUA

No entanto, os estrategistas da Yardeni acreditam que os comentários de Powell na sexta-feira podem ter sido “excessivamente dovish”, e que essa não será sua última mudança de postura.

Em sua visão, apesar de a inflação estar em queda, pode não ser prudente relaxar a política monetária tão rapidamente, especialmente com o mercado de trabalho ainda relativamente forte.

Powell ressaltou que "os riscos de alta para a inflação diminuíram", enquanto "os riscos de baixa para o emprego aumentaram". Isso reflete a visão do Fed de que o mercado de trabalho, que esfriou de seu estado anteriormente superaquecido, agora preocupa mais do que a possibilidade de a inflação acelerar novamente.

Caso as pressões inflacionárias ressurjam, isso poderia expor o Fed a vulnerabilidades, conforme a Yardeni.

Os estrategistas destacam que, há apenas um mês, Powell estava enfatizando a necessidade de manter uma postura de política restritiva para equilibrar a demanda com a oferta e controlar as pressões inflacionárias.

Naquela ocasião, Powell mencionou repetidamente o duplo mandato do Fed de estabilidade de preços e máximo emprego, indicando uma abordagem equilibrada. Em contraste, em Jackson Hole, ele mencionou o mandato apenas duas vezes, dando maior ênfase à necessidade de sustentar o mercado de trabalho.

Contudo, essa postura pode exigir mais uma mudança de direção de Powell e do Fed se as condições econômicas mudarem novamente, alertaram os estrategistas da Yardeni.

"Em nossa visão, Powell foi excessivamente ‘dovish’ na sexta-feira, desnecessariamente, porque o mercado de trabalho apenas se normalizou após os efeitos relacionados à pandemia, e não esfriou devido a uma fraqueza econômica", escreveram.

Com Fed pronto para cortar juros, o que esperar das ações?

Com o Federal Reserve indicando um provável corte nas taxas na reunião de 18 de setembro, os investidores estão recalibrando suas estratégias em antecipação a um ambiente de mercado em transformação.

Analistas da Oppenheimer observaram que os comentários recentes de Jerome Powell no Simpósio Econômico de Jackson Hole do Federal Reserve de Kansas City sinalizam fortemente um corte iminente nas taxas, que eles acreditam que será provavelmente de 25 pontos-base.

A Oppenheimer ressalta que essa mudança antecipada na política é amplamente influenciada por uma revisão recente para baixo dos ganhos acumulados de folha de pagamento, que reduziu os números de empregos em 818.000 ao longo do último ano.

Esse ajuste, juntamente com a resiliência econômica contínua, parece ter "reforçado a confiança que o Fed estava procurando para mudar a política, mesmo enquanto a resiliência econômica continua evidente", disse a Oppenheimer.

Eles notam que a reação do mercado aos comentários de Powell foi imediata, com as ações subindo e os rendimentos dos títulos caindo, o que a Oppenheimer previa.

Eles veem isso como um reforço da ampliação do rali do mercado de ações que começou no último outubro. O rali, que antes estava concentrado em alguns setores, agora provavelmente se estenderá aos que estavam atrasados, proporcionando um crescimento mais equilibrado em todo o mercado, segundo a Oppenheimer.

A empresa continua otimista sobre a liderança do setor de tecnologia, mas espera que outros setores também se beneficiem, particularmente aqueles que investem em serviços e infraestrutura relacionados à tecnologia para melhorar as eficiências empresariais. Essa participação mais ampla é vista como crucial para sustentar a trajetória ascendente do mercado.

"Esperamos que a tecnologia da informação continue entre os setores que podem elevar o mercado, enquanto compartilha e dá espaço para outros setores participarem e liderarem no processo", escreveram.

Olhando para frente, a Oppenheimer mantém uma posição “acima da média” em setores cíclicos em comparação com os defensivos e defende a diversificação entre estilos de crescimento e valor, bem como capitalizações de mercado.

Os analistas sugerem que as ações de pequena e média capitalização, que mostraram ralis intermitentes, também podem ver um interesse renovado à medida que o mercado se ajusta à nova postura do Fed.