O presidente Luiz Inácio Lula da Silva (PT) sancionou em 16 de setembro a lei que cria um novo programa de repatriação e regularização de ativos. A ação entrou como uma das medidas que compensa a desoneração da folha de pagamentos de empresas e de municípios.

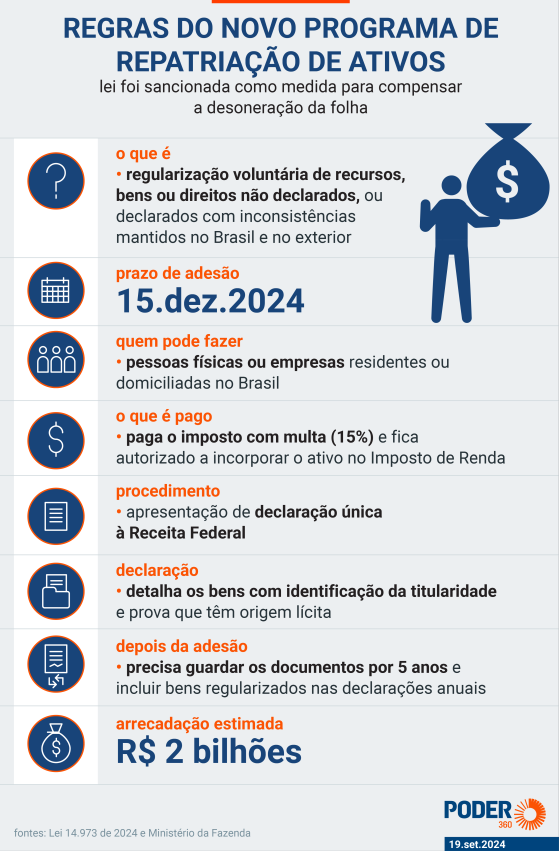

A iniciativa permite a regularização voluntária de recursos, bens ou direitos não declarados, ou declarados com inconsistências. Podem ser mantidos no Brasil, ou no exterior, desde que sejam não declarados. O programa abrange pessoas físicas ou empresas –residentes ou domiciliadas em território nacional.

O pagador de impostos reconhece a titularidade do ativo e paga o imposto –com multa de 15%. Como consequência, consegue incorporar o bem na declaração de imposto de renda. A vantagem é que se livra da penalidade de crimes tributários.

O prazo para adesão ao programa se dá até 90 dias depois da publicação da lei. Ou seja, vale a até 15 de dezembro de 2024. Quem aderir também precisa declarar o valor de mercado que detém em 31 de dezembro, o último dia do ano.

Evasão de divisas, sonegação fiscal e lavagem de dinheiro são alguns crimes que podem ser evitados por meio da regularização, segundo especialistas.

Para do governo, a proposta é interessante porque aumenta a arrecadação. A expectativa do Ministério da Fazenda é injetar R$ 2 bilhões nos cofres públicos por causa da repatriação. A equipe econômica de Lula quer um deficit zero ao fim do ano –as receitas precisam ser iguais às despesas.

“É uma nova janela de oportunidade aos pagadores de impostos, mas a finalidade arrecadatória é muito evidente”, disse ao Poder360 Djalma Rodrigues, sócio da área tributária do escritório Miguel Neto Advogados.

Segundo o profissional, estes são alguns dos ativos que podem ser considerados para a regularização:

- empresas offshore;

- trusts;

- criptoativos;

- empréstimos; e

- investimentos em fundos.

Há uma tendência a uma tributação recorrente no caso dos empréstimos e dos investimentos em fundos.

A Receita Federal precisa regulamentar o programa, mas algumas determinações específicas já são esperadas por advogados que atuam na área de tributação.

“Em princípio o novo programa não impedirá a adesão por políticos, funcionários públicos e seus parentes”, disse Djalma.

NÃO É UM PROGRAMA NOVO

Programas de regularização já foram realizados no Brasil em 2016 e 2017. A principal diferença entre a 3ª versão é que agora os ativos não precisam estar só no exterior, mas valem também para o Brasil.

Também há diferenças em relação à abordagem de cada edição, avaliou Leonardo Branco, Advogado da Daniel&Diniz Advocacia Tributária. Ele deu o seguinte exemplo:

- 2016 – tinha mais apelo para os ativos financeiros mantidos no exterior, com exigências de transferências por meio de instituições financeiras autorizadas a atuar no Brasil;

- 2024 – por mais que a repatriação seja um tema, o objetivo central é promover a regularização.

As versões anteriores do programa tiveram problemas depois que entraram em vigor. Djalma Rodrigues afirma que a Receita Federal mudou as regras depois que as declarações já foram feitas, o que diminuiu a confiança dos participantes.

“Nas últimas edições a Receita Federal agiu de maneira ardilosa, alterando as regras depois de os contribuintes terem aderido ao programa, o que abalou a confiança e reduziu o interesse na adesão a programas do gênero”, disse.

Segundo ele, a nova lei traz mais perspectivas de “boa-fé” em relação ao visto em 2016 e 2017.

COMPENSA DESONERAÇÃO

A regularização e a repatriação dos ativos entra em um pacote de medidas de R$ 26 bilhões para compensar a renúncia fiscal com a desoneração da folha de pagamentos de empresas de 17 setores da economia e de municípios de até 156,2 mil habitantes.

Desonerar um setor significa que ele terá redução ou isenção de tributos –o que diminui a receita do governo. Na prática, deixa a contratação e manutenção de funcionários em empresas mais baratas. Defensores do mecanismo dizem que esse tipo de prática aquece a economia e promove a criação de empregos.

O governo federal queria acabar com a renúncia fiscal para ajudar no objetivo de equilibrar as contas públicas. O Congresso era contra. Depois de uma judicialização no Supremo, ambos os Poderes chegaram a um acordo e decidiram acabar com a desoneração de forma gradual. A Corte permitiu, desde que medidas para compensar a perda de arrecadação fossem aprovadas.