Ação da B3 escolhida por IA avança quase 12% hoje e +36% em novembro

- O Federal Reserve deve entregar outro aumento de 0,75 ponto na taxa de juros hoje - e mais alguns antes do final do ano

- O maior beneficiário em tal cenário é o dólar americano

- Aqui estão 3 estratégias para aproveitar a tendência

O Federal Reserve (Fed) divulgará hoje sua tão aguardada decisão taxa de juros de julho. A conferência de imprensa do chairman da instituição, Jerome Powell, seguirá em breve, dando aos investidores mais pistas sobre os planos do Fed para a economia dos EUA.

Se tudo correr como esperado, o Fed repetirá a alta de 0,75 pontos da última reunião, elevando a taxa para 2,25-2,50%.

Esta provavelmente não é a última vez que vemos um Fed hawkish, já que os aumentos das taxas devem ocorrer nas próximas reuniões. No próximo FOMC, em setembro, poderemos ver outro aumento de 0,50 ou 0,75 ponto, e até o final do ano fiscal atual, poderemos ver a taxa de fundos federais superior a 3,5%.

LEIA MAIS - Juros dos EUA: Mercado espera alta de 0,75 pp e tom hawkish nesta quarta

É um cenário bastante complicado para a economia dos EUA, pois o Fed precisa ter cuidado para garantir que a cura não seja pior que a doença.

Durante os últimos oito mercados em baixa, o Fed respondeu à queda dos preços das ações baixando as taxas de juros. No entanto, desta vez, está fazendo isso caminhando - um pano de fundo não visto desde a década de 1980 sob o 12º presidente do Fed, Paul Volcker.

O dólar é um dos maiores beneficiados nesse cenário. Pensando nisso, elaboramos 3 estratégias para aproveitar esse fato.

1. Investir no Índice do Dólar (DXY)

O índice do dólar americano é uma medida do valor do dólar em relação ao valor de uma cesta de moedas, entre as quais as mais importantes são, nesta ordem, o euro, o { {3|iene japonês}}, o libra esterlina, o dólar canadense, o coroa sueca e o franco suíço.

O índice dólar foi criado em 1973 com preço de 100. Portanto, se o índice for negociado a 130, o dólar valorizou 30% em relação à cesta de moedas. Ao contrário, se o índice estiver em 70, o dólar desvalorizou -30% em relação à cesta de moedas.

Atualmente, está pairando perto de um pico de 20 anos por causa do aperto monetário do Fed. Sua força de alta deve continuar se o Fed mantiver sua postura hawkish nas próximas reuniões.

2. Investir em ETFs

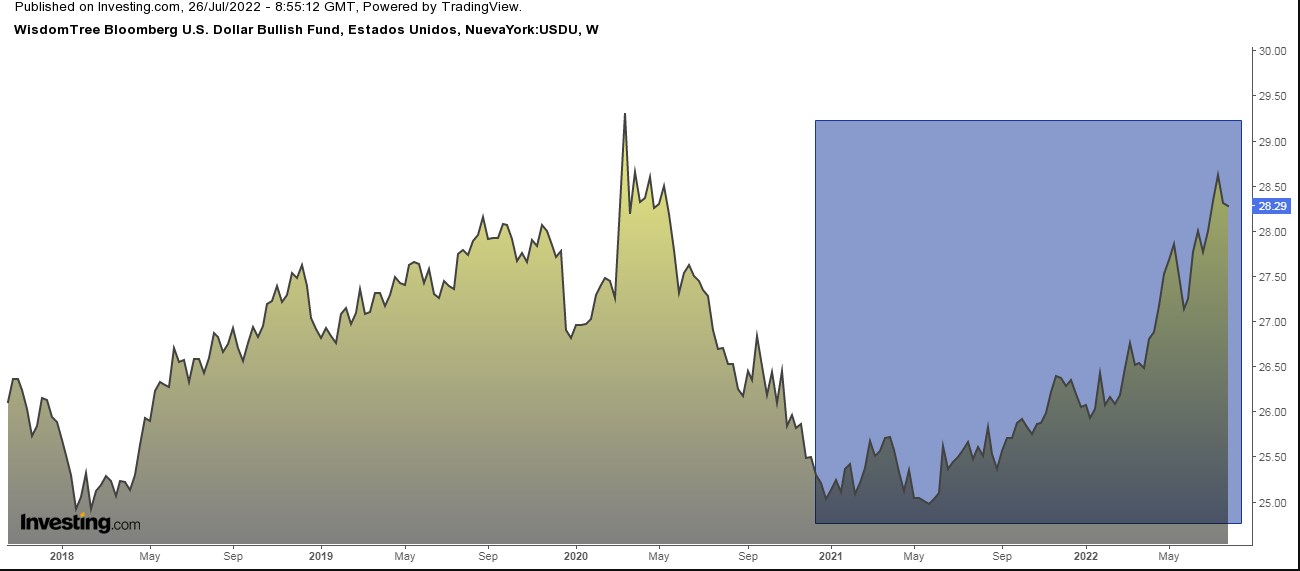

WisdomTree Bloomberg U.S. Dollar Bullish Fund (NYSE:USDU): busca fornecer um retorno, antes de taxas e despesas, que exceda o desempenho do Bloomberg Dollar Total Return.

O índice está estruturado para potencialmente se beneficiar da valorização do dólar americano em relação a uma cesta de moedas globais que inclui moedas de mercados desenvolvidos e emergentes.

O desempenho acumulado no ano é de +8,56% e, nos últimos 12 meses, é de +10,21%.

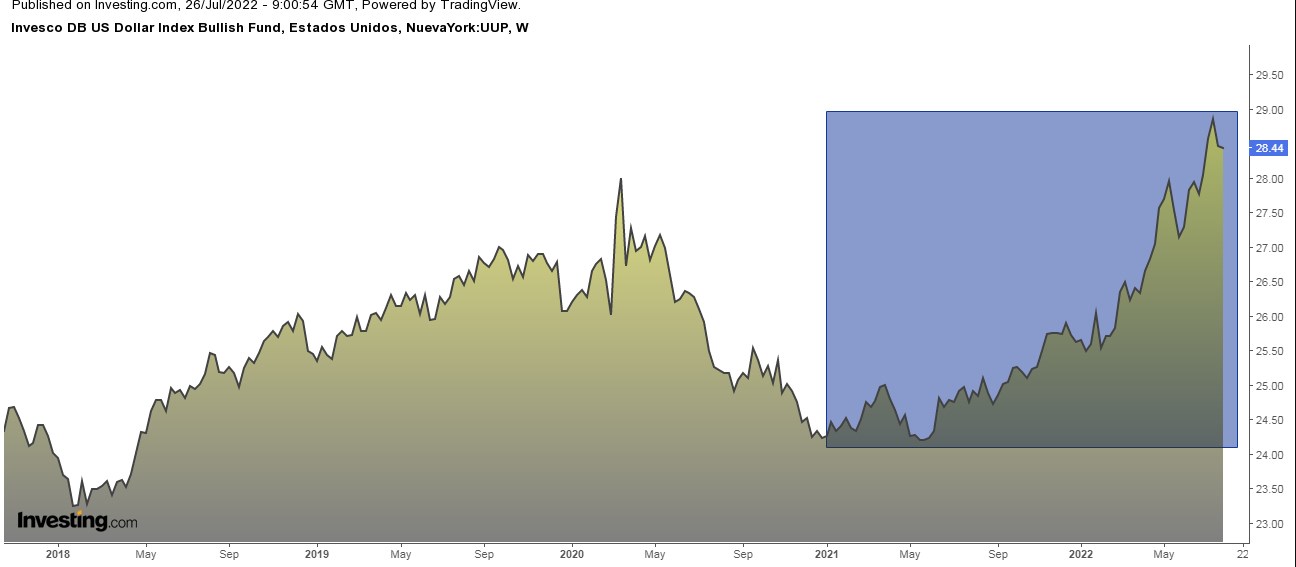

Invesco DB US Dollar Index Bullish Fund (NYSE:UUP): o fundo procura acompanhar o desempenho do Deutsche Bank US Dollar Index.

O desempenho acumulado no ano é de +10,96% e nos últimos 12 meses é de +13,85%.

3. Investir em empresas europeias com exposição significativa nos EUA

As empresas europeias listadas no índice STOXX 600 têm exposição significativa aos Estados Unidos. Na verdade, 23% de suas vendas vêm da maior economia do mundo. Isso é importante, pois um dólar mais forte é favorável para seus lucros.

Vamos dar uma olhada em algumas das melhores escolhas para o ambiente atual:

Grifols (NASDAQ:GRFS): cerca de 60% de suas vendas vêm dos Estados Unidos. Espera-se um crescimento de curto e longo prazo, impulsionado por uma demanda sólida. Além disso, haverá mais coleta de plasma, provavelmente a um custo menor, permitindo melhorar suas margens de lucro.

Sanofi (NASDAQ:SNY): pode continuar a atuar como um porto seguro no ambiente atual devido à sua alta geração de caixa, nível mínimo de dívida e vendas significativas em dólares.

Roche (OTC:RHHVF): novas patentes e produtos de última geração favorecem as perspectivas de crescimento a longo prazo. Também é relevante que resultados positivos ajudem a manter fortes retornos sobre o capital investido nos níveis atuais nos próximos anos.

ACS (OTC:ACSAY): é a maior empreiteira de obras públicas e privadas dos Estados Unidos, com mais de meia dúzia de subsidiárias. Tem um volume de negócios de quase 16.000 milhões de euros nos EUA, representando mais de metade do seu volume de negócios anual.

Ferrovial (OTC:FRRVY): imersa em um mega projeto de investimento público com a compra de 1.000 milhões de dólares do controle acionário da empresa que construirá o Terminal 1 do aeroporto JFK em Nova York. Também a seu favor está a recuperação do tráfego e sua sólida posição financeira.

Anheuser Busch Inbev (NYSE:BUD) (BVMF:ABUD34): o grupo cervejeiro tem exposição significativa nos Estados Unidos através da Budweiser e outras marcas.

Observação: O autor atualmente não possui nenhum dos valores mobiliários mencionados neste artigo.