Bitcoin supera US$ 117 mil em meio à paralisação nos EUA e otimismo com "Uptober"

-

- A Berkshire Hathaway irá apresentar seu balanço do segundo trimestre no fim de semana.

- São altas as expectativas para o conglomerado financeiro de Warren Buffett.

- Enquanto o mercado espera ansiosamente pelos resultados, vamos dar uma olhada mais de perto nos principais investimentos da companhia.

O lendário conglomerado financeiro de Warren Buffett e Charlie Munger, Berkshire Hathaway (NYSE: BRKa), vai divulgar seus resultados do segundo trimestre no próximo fim de semana, o que pode influenciar o desempenho geral do mercado na segunda-feira seguinte.

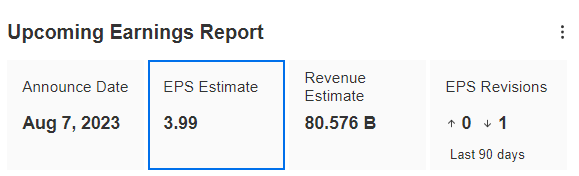

Os analistas esperam um bom desempenho na comparação ano a ano, prevendo que a companhia anunciará um lucro por ação (LPA) de US$ 3,99 para o período, o que representa um crescimento em relação aos US$ 3,69 do trimestre anterior.

Apesar das expectativas positivas do mercado, a receita continua sendo uma grande incerteza para a empresa. Os analistas acreditam que pode haver uma pequena queda no faturamento, que é projetado em US$ 80,576 bilhões, contra os US$ 85,393 bilhões do mês anterior.

Fonte: InvestingPro, tela de resultados

Berkshire Hathaway não é apenas uma empresa comum; é uma holding diversificada com subsidiárias ativas em seguros, transporte ferroviário, geração e distribuição de energia, serviços, manufatura, varejo e muito mais.

O que realmente impacta seu desempenho financeiro é sua substancial carteira de ações e derivativos.

Neste artigo, vamos nos concentrar na carteira de investimentos da Berkshire, especificamente em suas principais participações, como Apple (NASDAQ:AAPL), Bank of America Corp (NYSE:BAC), American Express Company (NYSE:AXP) e Coca-Cola (NYSE:KO).

Vamos analisar detalhadamente o desempenho dessas ações no mercado durante o segundo trimestre para entender sua contribuição para os resultados da Berkshire.

Também vamos examinar os resultados trimestrais recentes dessas companhias e conferir os insights fornecidos pelos analistas e pelo preço justo determinado pelos modelos de valuation do InvestingPro para cada uma delas.

Apple

- Desempenho da AAPL no segundo trimestre: +17,6%

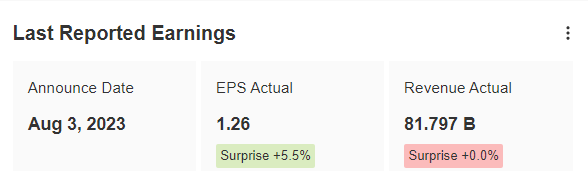

Na quinta-feira, a fabricante do iPhone, Apple, divulgou seus resultados trimestrais. A empresa reportou vendas consensuais de US$ 81,797 bilhões e lucro por ação de US$ 1,26, que ficou 5,5% acima das projeções dos analistas.

Fonte: InvestingPro, tela de resultados

Olhando para o próximo trimestre, a Apple não forneceu projeções claras durante a teleconferência de resultados. Luca Maestri, diretor-geral financeiro da companhia, mencionou que os investidores poderiam esperar que a receita para o trimestre de setembro fique em linha com a do trimestre de junho.

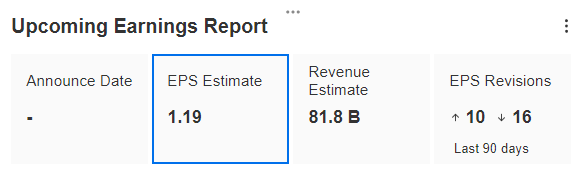

Os analistas estimam um LPA de cerca de US$ 1,19 para o próximo período, com vendas previstas de cerca de US$ 81,8 bilhões. A data de divulgação dos resultados do próximo trimestre ainda não foi anunciada.

Fonte: InvestingPro, tela de resultados

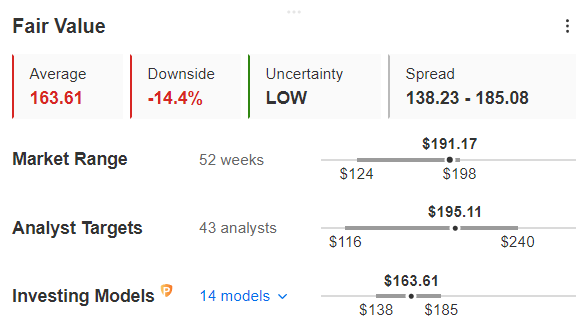

De acordo com os 43 analistas que acompanham as ações da Apple, o preço-alvo médio para os próximos 12 meses é de US$ 195,11, indicando um potencial de valorização limitado em comparação com o preço de fechamento da quinta-feira à noite.

Fonte: InvestingPro, captura de tela

Além disso, o preço justo estimado pelos modelos de valuation do InvestingPro para a Apple, com base em 14 indicadores financeiros, é atualmente de US$ 163,61, o que representa uma diferença de mais de 14% em relação ao preço atual das ações.

American Express

- Desempenho da AXP no segundo trimestre: +5,6%

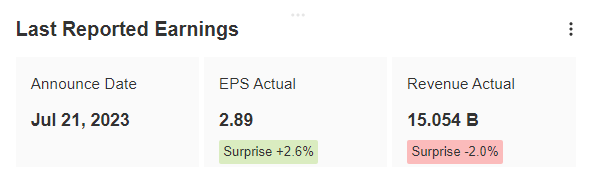

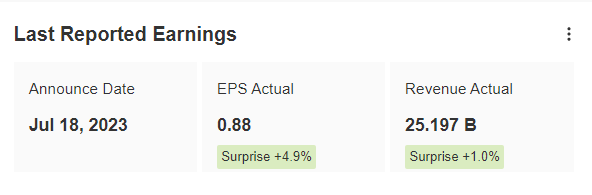

A operadora de cartões de crédito American Express divulgou resultados trimestrais mistos em 21 de julho.

Fonte: InvestingPro, tela de resultados

O lucro por ação de US$ 2,89 superou o consenso em 2,6%, enquanto as receitas ficaram 2% abaixo do esperado, em US$ 15,054 bilhões.

Fonte: InvestingPro, tela de resultados

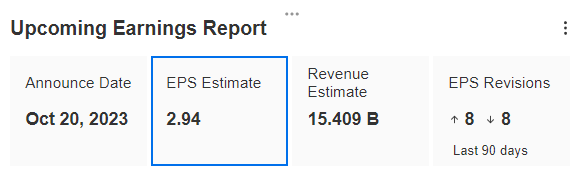

No próximo trimestre, cujos resultados serão divulgados em 20 de outubro, a American Express deve apresentar um lucro por ação (LPA) de US$ 2,94, o que significa um crescimento de 1,7% em relação ao trimestre anterior.

Além disso, a expectativa é que as receitas da empresa alcancem US$ 15,409 bilhões, um aumento de 2,35% na comparação com o segundo trimestre.

Em relação às projeções dos analistas para as ações da AXP, o preço-alvo médio dos 22 analistas que monitoram a ação é de US$ 180, o que implica um potencial de valorização de 8,1% em relação ao preço de fechamento de quinta-feira.

Fonte: InvestingPro, captura de tela

De acordo com o preço justo estimado pelos modelos de valuation InvestingPro, que é uma média baseada em cinco indicadores financeiros reconhecidos, o valor é de US$ 206,99, indicando um possível aumento de mais de 24% em relação ao preço atual das ações.

Bank of America

- Desempenho da BAC no segundo trimestre: 0,3%

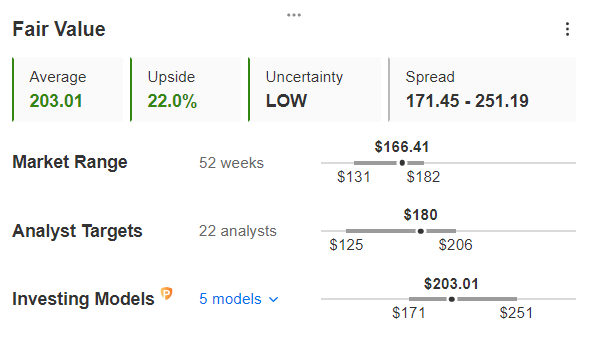

O Bank of America, um dos maiores bancos dos Estados Unidos, divulgou seus resultados financeiros em 18 de julho, superando as expectativas.

Fonte: InvestingPro, tela de resultados

O LPA foi de US$ 0,88, 4,9% acima do consenso, enquanto as vendas de US$ 25,197 bilhões ficaram 1% acima do esperado.

Fonte: InvestingPro, tela de resultados

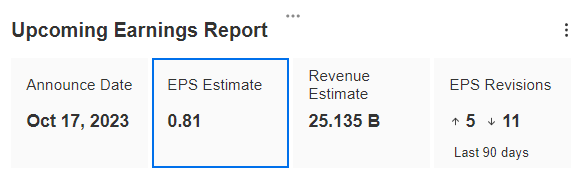

Para o trimestre que se iniciou em julho, cujos resultados serão anunciados em 17 de outubro, os analistas estimam um LPA de US$ 0,81 e receitas de US$ 25,135 bilhões.

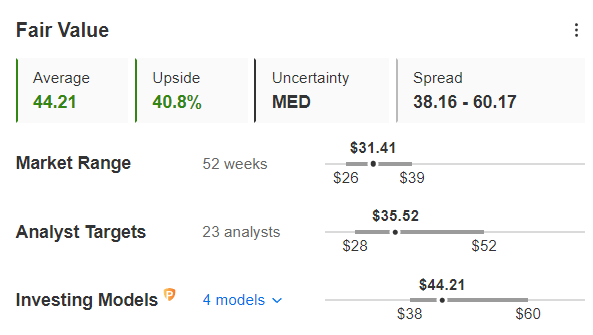

As opiniões dos analistas são positivas e os modelos de valuation consideram a ação como subvalorizada.

Fonte: InvestingPro, captura de tela

Os 23 analistas que seguem o papel definiram um preço-alvo médio de US$ 35,52, 13% acima do preço de fechamento de ontem. Por outro lado, o preço justo do InvestingPro para a BAC, com base na média de 4 modelos financeiros, é de US$ 44,21, sugerindo um potencial de aumento de quase 41%.

Coca-Cola

- Desempenho da KO no segundo trimestre: -2,9%

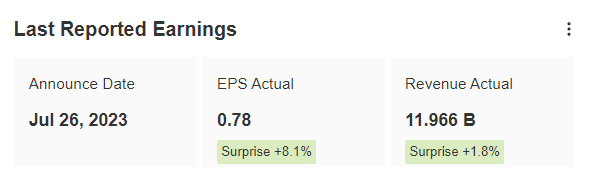

A Coca-Cola Company também apresentou resultados satisfatórios para o segundo trimestre de 2023.

Fonte: InvestingPro, tela de resultados

O lucro por ação da empresa para o trimestre foi de US$ 0,78, superando as previsões dos analistas em 8,1%. Além disso, as vendas para o trimestre ficaram acima do esperado, atingindo US$ 11,966 bilhões, o que é 1,8% superior ao que os analistas previam.

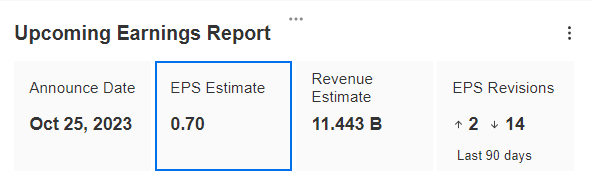

Fonte: InvestingPro, tela de resultados

Para o trimestre que termina em setembro, os analistas projetam uma redução no lucro por ação (LPA) para US$ 0,70, indicando uma queda em relação ao trimestre anterior. Além disso, a expectativa é que as vendas para o trimestre sejam um pouco inferiores às do segundo trimestre, com um valor estimado de US$ 11,443 bilhões.

Além disso, é importante destacar que tanto os analistas quanto os modelos de valuation indicam um potencial de valorização limitado para as ações da Coca-Cola.

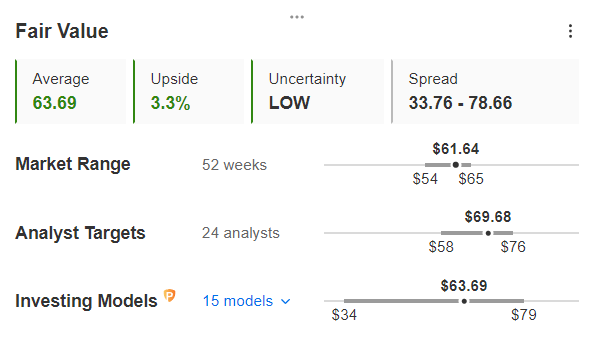

Fonte: InvestingPro, captura de tela

De fato, com base nas observações de 24 analistas que monitoram a ação de perto, o preço-alvo médio é de US$ 69,68. Isso representa um potencial de alta de 13% em relação ao preço atual das ações.

No entanto, o preço justo do InvestingPro para a KO é bastante significativo. Com base em 15 modelos financeiros confiáveis, o preço justo indicado na plataforma é de US$ 63,69, representando apenas um crescimento de 3,3% em relação ao preço atual das ações.

Conclusão

O próximo balanço da Berkshire Hathaway pode ser positivo, considerando o desempenho das principais participações de Warren Buffett. Os destaques da carteira, como Apple, Bank of America, American Express e Coca-Cola, superaram as previsões dos analistas, sugerindo um possível resultado favorável no relatório a ser apresentado.

No entanto, os investidores devem ficar atentos à receita total da empresa, que representa o maior risco para este período. Apesar dos riscos iminentes, a Berkshire parece estar pronta para continuar superando no longo prazo. Isso demonstra a impressionante força estratégica da empresa e a resiliência de sua carteira em tempos bons e ruins.

***

Aviso: Este artigo foi escrito apenas com fins informativos e não constitui qualquer solicitação, oferta, conselho ou recomendação de investimento, não tendo por objetivo incentivar a compra de ativos de nenhuma forma.