Bitcoin segue em compasso de espera após corte de juros nos EUA

Muita gente pensa que as maiores “baleias” no mercado de títulos são o Fed ou os Bancos Centrais estrangeiros, como o Banco do Japão ou o Banco Popular da China.

Isso é um engano.

E as verdadeiras “baleias” do mercado de títulos podem voltar a ter fome de títulos em 2024.

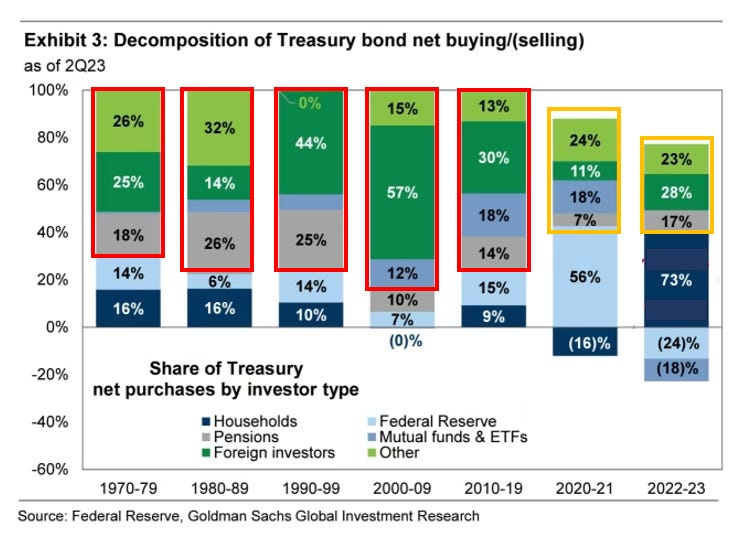

O gráfico acima mostra (caixas vermelhas) que mais de 70% dos fluxos líquidos de compra nos mercados do Tesouro são de fundos de pensão, gestores de ativos, companhias de seguros e investidores estrangeiros.

Esses investidores estrangeiros abrangem tanto instituições (os mesmos fundos de pensão, gestores de ativos, etc.) quanto Bancos Centrais estrangeiros.

Estima-se que os Bancos Centrais estrangeiros respondam por cerca de 1/3 dos fluxos na pilha verde escura.

Isso significa que cerca de 60% dos fluxos de compra são das verdadeiras “baleias”: fundos de pensão, gestores de ativos, bancos e companhias de seguros.

Não o Fed.

O Fed teve um papel desproporcional apenas em 2020-2021, mas isso foi uma exceção devido aos enormes programas de estímulos relacionados à pandemia.

Recentemente, a maioria dos fluxos de compra veio de domicílios: taxas livres de risco de 4-5% se tornaram uma alternativa de investimento atraente pela primeira vez em décadas.

Um detalhe aqui também: essa definição de “domicílios” inclui também fundos de hedge, então considere isso.

Meu ponto é: as maiores “baleias” no mercado de títulos são bancos, fundos de pensão, gestores de ativos e companhias de seguros.

Por que as "baleias" do mercado de títulos compram títulos?

1. Seus rendimentos garantidos (reais) são suficientes para atingir suas metas de retorno e proteger contra o risco de taxa de juros.

Companhias de seguros e fundos de pensão têm passivos de longo prazo, como seguros de vida ou pensões a serem pagas em 30-40 anos.

É uma boa prática proteger o risco de taxa de juros desses passivos longos com ativos de longo prazo: títulos de 30 anos, por exemplo.

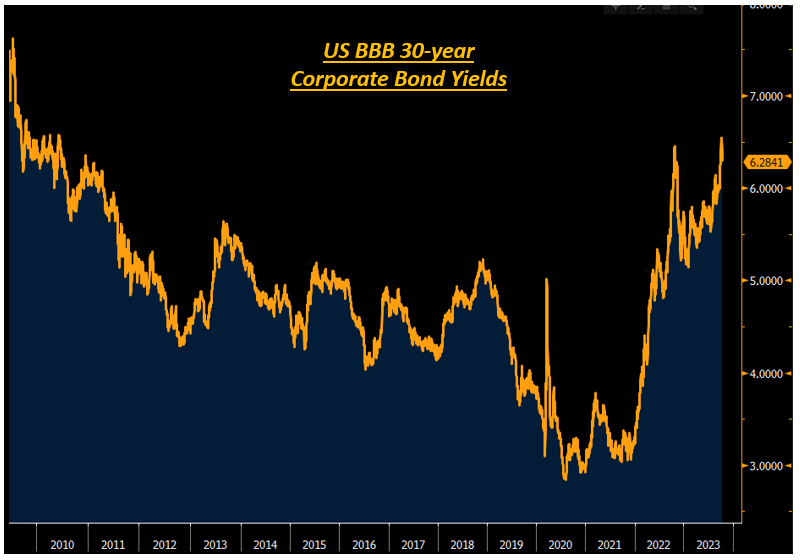

Além disso, essas indústrias precisam alcançar metas de retorno de longo prazo de (no mínimo) 6-7% para se sustentarem no longo prazo.

Hoje elas podem quase atingir esses objetivos comprando títulos corporativos BBB de 30 anos: essa é uma proposta muito atraente para essas "baleias".

2. Os títulos (podem) funcionar como um estabilizador de carteira quando os ativos de risco caem.

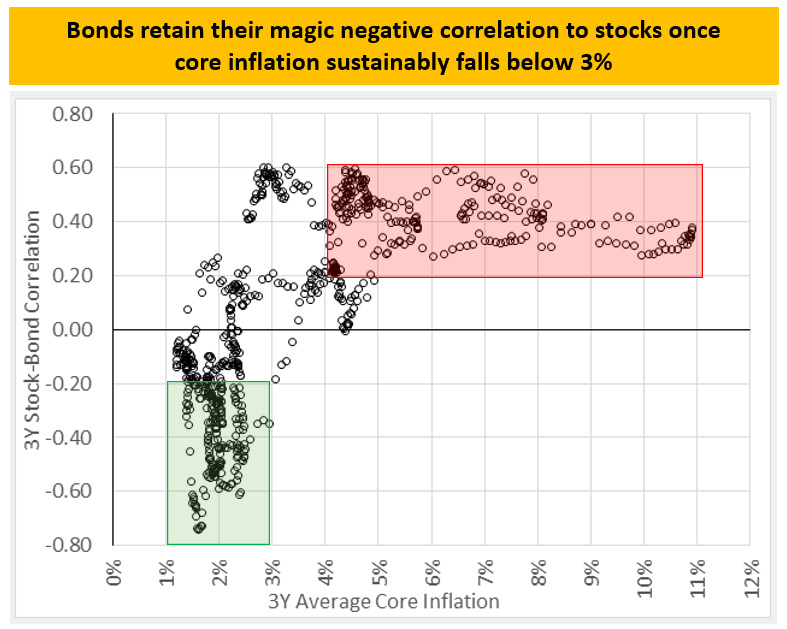

Este gráfico do excelente Dan Rasmussen da Verdad Capital é essencial.

Voltando quase 200 anos, é claro que a correlação entre ações e títulos não é sempre negativa: muitas vezes é positiva (!) especialmente se a inflação básica estiver acima de 3% e for muito volátil (2022, alguém?).

Isso faz sentido: se a inflação básica é alta e incerta, os Bancos Centrais vão agir com firmeza para apertar a política monetária e retomar o controle.

A regra número 1 dos Banqueiros Centrais é preservar a credibilidade e, portanto, ser capaz de controlar o jogo.

Quando eles apertam com força, os mercados de títulos vendem e as avaliações das ações sofrem juntas: correlação positiva e retornos ruins em ações e títulos.

Em contrapartida, os títulos mantêm sua incrível correlação negativa com as ações apenas se a inflação básica cair de forma previsível abaixo de 3% (área verde).

E isso também faz sentido: quando a inflação básica está dentro da zona de conforto do Banco Central, uma grande queda nas ações ou nos mercados de crédito será vista como prejudicial para a economia, e os Bancos Centrais darão mais valor ao lado do crescimento/emprego de seu mandato e virão em socorro.

Se as coisas piorarem, os mercados de títulos se valorizarão em antecipação ao alívio do Banco Central: esta é a correlação negativa entre ações e títulos que os investidores institucionais adoram.

Conclusão

Hoje a inflação básica está em 4% com a tendência subjacente de 6 meses já chegando a 3%.

A história mostra que abaixo de 3% a desejada correlação negativa entre ações e títulos pode se repetir mais uma vez.

Se isso acontecer, os títulos serão um ativo muito apetitoso para os compradores "baleias" famintos.

A combinação de um ativo de longo prazo que protege o risco de taxa de juros, oferece um alto rendimento e protege carteiras em uma queda das ações é uma proposta irresistível para essas grandes "baleias" do mercado de títulos.

Essas "baleias" estavam adormecidas, mas sua pegada pode ser enorme e muito maior que a do Fed.

Fique atento à correlação entre ações e títulos e às "baleias" do mercado de títulos.

***

Aviso: este artigo tem fins meramente informativos e não constitui qualquer oferta ou recomendação de investimento.