MELI34: Ambiente competitivo no Brasil deve levar a perda do Ebit em Mercado Livre

Mais uma semana tensa com os fundos + especuladores “deitando e rolando” contra os “vendidos” (lembrando que no próximo dia 12 de junho - quinta-feira - vamos ter o vencimento das opções no contrato julho-25).

O julho-25 iniciou a semana pressionado com os fundos + especuladores “jogando” os preços para baixo buscando romper a média-móvel dos 200 dias (ao redor dos 325 centavos de dólar por libra-peso). O primeiro objetivo era “romper o piso da média-móvel de 50 dias da Banda de Bollinger – ao redor dos 335 centavos de dólar por libra-peso).

Na terça-feira esse objetivo foi “quase” atingido com o julho-25 negociando na mínima dos últimos 2 meses @ 336,55 centavos de dólar por libra-peso. Em seguida, após os “vendidos” nas opções de venda “put*” strikes 350/345/340 serem forçados a liquidar suas posições (recomprando as posições “vendidas”) os “comprados” conseguiram proteger esse importante suporte.

Em seguida foi a vez dos fundos + especuladores voltarem às compras e “estopar” agora os “vendidos” nas opções de compra “call*” nos strikes 350/355/360/370 centavos de dólar por libra-peso

No último pregão da semana, na sexta-feira, o mercado trabalhou com uma amplitude de 3,800 pontos!

Os fundos + especuladores conseguiram empurrar os preços de volta para os 376,40 pontos – novamente ativando “stops” quando o julho-25 voltou a negociar acima da média-móvel dos 100 dias (@ 370 centavos de dólar por libra-peso). Em seguida, sem razão aparente, ordens de venda voltaram ao mercado empurrando o julho-25 para os 356,30 centavos de dólar por libra-peso. Na sexta-feira, com toda essa volatilidade, o mercado voltou a negociar um ótimo volume, próximo dos 70.000 lotes!

Resumido então, o julho-25 encerrou a semana @ 358,05 centavos de dólar por libra-peso – no período +1.560 pontos (fechamento anterior / máxima / mínima / nova máxima / nova mínima/ fechamento atual respectivamente @ 342,45 / 347,70 / 336,55 / 376,40 / 356,30 / 358,05 centavos de dólar por libra-peso).

O R$ foi o grande “vencedor” da semana. Encerrou @ 5,56 R$/US$ (valorizando +3,97% - mínima @ 5,79 R$/US$ e máxima @ 5,56 R$/US$).

Em R$/saca o mercado interno continua pressionado com o café arábica tipo 6 negociando entre 2.300/2.400 R$/saca; o café arábica “rio” entre 1.650/1.800 R$/saca; e o café robusta “brigando” para não perder o importante suporte dos 1.300 R$/saca.

Infelizmente o produtor do café robusta continua liquidando (vendendo seu café) a preços 300/400 R$/saca abaixo do café arábica tipo rio! E aceitando vender com um deságio “gigante” contra a bolsa de Londres!

Os compradores (cooperativas / tradings) estão aproveitando o pânico dos produtores e aumentaram (sem razão aparente) os diferencias de compra! Em função da “oferta abundante” de alguns produtores - que precisam vender para levantar recursos para pagar as contas da colheita - no momento das negociações o mercado negocia onde “encontrar interesse mutuo entre o comprador e o vendedor”...

Infelizmente muitos produtores continuam não acompanhando o mercado, as analises, os quadros de “oferta x demanda” local e mundial, e acabam “vendendo a qualquer preço”.

Como referência, há algumas semanas, o diferencial de compra para o café arábica “tipo 6 bica corrida” estava negociando ao redor dos -35 pontos de desconto (260 R$/saca). Nessa semana o diferencial oferecido pelos compradores aumentou para -60 pontos de desconto (445 R$/saca)! Em R$/saca esse aumento no diferencial representa aproximadamente -185,00 R$/saca (33 US$/saca)! Esse “spread” fica com “todo mundo na cadeia” menos com o produtor!

Já para o café robusta, o mercado estava pagando há 4-5 semanas “paridade” com as cotações de Londres, e hoje estão conseguindo comprar com um diferencial de -500/-600 US$/tonelada (-180 R$/saca = 33 US$/saca).

Do lado fundamental nada mudou.

A safra brasileira segue a pleno vapor tanto no robusta quanto no arábica.

O mercado interno segue comprando; produtores seguem vendendo para cobrir os custos com a colheita; as tradings continuam originando café robusta “barato”; e o Brasil, segundo a Cecafe*, continua exportando bom volume.

Em maio-25 o Brasil deve ter exportado ao redor dos 3,00 milhões de sacas (os números oficiais da Cecafé* deverão ser publicados nos primeiros dias da próxima semana) e o mês de junho-25 já está projetando, por enquanto, uma exportação acima dos 3,50 milhões de sacas!

Quanto mais o Brasil ainda tem de estoque, de café disponível, “escondido”, não contabilizado nas mãos dos produtores?

Enquanto o Brasil continuar com uma estatística “fraca”, sem números confiáveis, sem credibilidade ficará praticamente impossível para qualquer analista dar uma opinião “para onde o mercado vai nos próximos meses”.

Possivelmente o Brasil encerrará o ano safra julho-24/junho-25 exportando entre +46-46,30 milhões de sacas! Praticamente 8 milhões de sacas acima do “pior cenário” previsto no inicio do ano passado (entre 38-40 milhões de sacas).

Para a safra atual então “tudo é possível”...

Com tanta incerteza nos números brasileiros (estoque de passagem / produção / consumo interno) – e nas suas estatísticas furadas – então novamente o produtor precisa (ou deveria) aprender e a gerenciar o mais rápido possível a gestão de risco da sua “indústria a céu aberto”.

Por enquanto o quadro “oferta mundial x demanda mundial” continua indicando um déficit para o próximo ciclo 25/26 entre -8 / -15 milhões de sacas. E uma possível / provável equalização já a partir da próxima safra 26/27. Novamente, tudo dependerá do Brasil!

Com toda a expansão que está ocorrendo, tanto aqui no Brasil quanto em outros países, se a próxima florada vier boa, se “vingar”, se o período das chuvas vier no momento correto, então a próxima safra 26/27 brasileira será “grande”! “Bem grande”! Provavelmente acima das 80 milhões de sacas!

Como o mercado “se antecipa” aos fatos (então, como já mencionado aqui em outros “comentários semanais” recentes) os fundos + especuladores poderão “empurrar” os preços novamente para os 1.500 / 1.200 R$/saca para o café arábica (240/200 centavos de dólar por libra-peso) e para baixo dos 1.000 R$/saca para o café robusta (3.000 – 2.500 US$/tonelada).

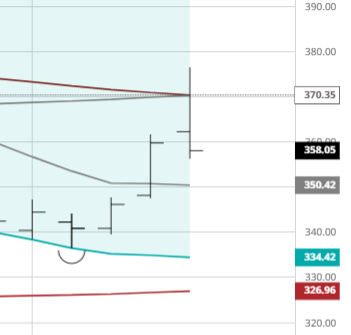

No curto prazo o vencimento julho-25 em NY apresenta suportes importantes @ 350 / 334 / 326 / 284 / 240 centavos de dólar por libra-peso. E resistências @ 361 / 370 / 392 / 406 centavos de dólar por libra-peso.

Já no café robusta o próximo vencimento setembro-25 apresenta suportes @ 4.230 / 4.000 / 3.830 / 3.525 US$/tonelada. E resistências @ 4.360 / 4.460 / 4.700 / 5.000 e 5.190 US$/tonelada!

Eventual risco de geada “real” nas próximas semanas poderá sim ser o “fato gerador” para um novo repique no curto prazo. E creio que será a oportunidade dos próximos 18 meses para o produtor realizar operações de hedge para se proteger até dez-26 / set-27 com preços “bem interessantes”.

Produtor: como sempre, PROTEJA-SE!

Boa semana a todos!