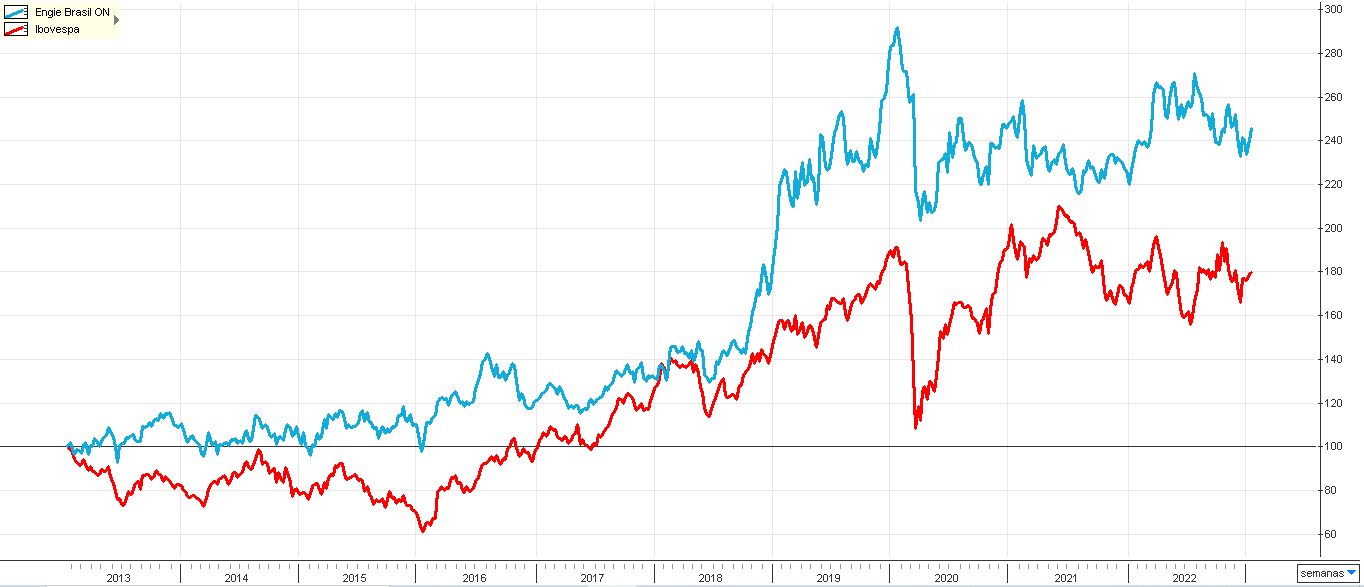

Ação da B3 escolhida por IA avança 7% na semana; alta no ano acima de 200%

A Engie Brasil (BVMF:EGIE3) é uma empresa com portfólio defensivo e diversificado, com alavancagem financeira controlada e apresenta boas perspectivas de dividendos. A nossa recomendação é de compra.

A seguir, confira a análise da companhia.

A empresa

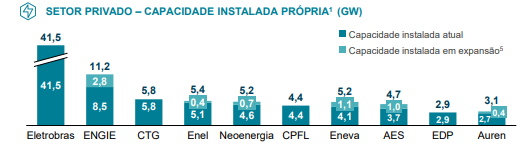

A Engie Brasil é uma das principais empresas de energia elétrica do Brasil, tendo como o seu maior foco de atuação a parte de geração. Controlada pelo grupo europeu Engie, ela é a maior produtora privada de energia do nosso país.

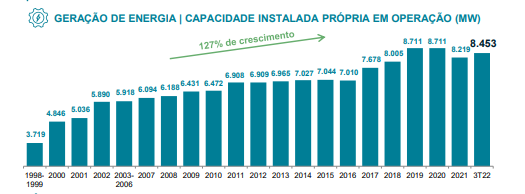

Vale destacar que, dentro da parte de geração, a sua maior representatividade é da parte hídrica, mas a empresa vem buscando como estratégia principal o aumento de capacidade e a diversificação da sua matriz energética investindo em fontes renováveis (tais como eólica e solar), diminuindo, assim, a sua dependência das fontes hídricas (mitigando o risco hidrológico).

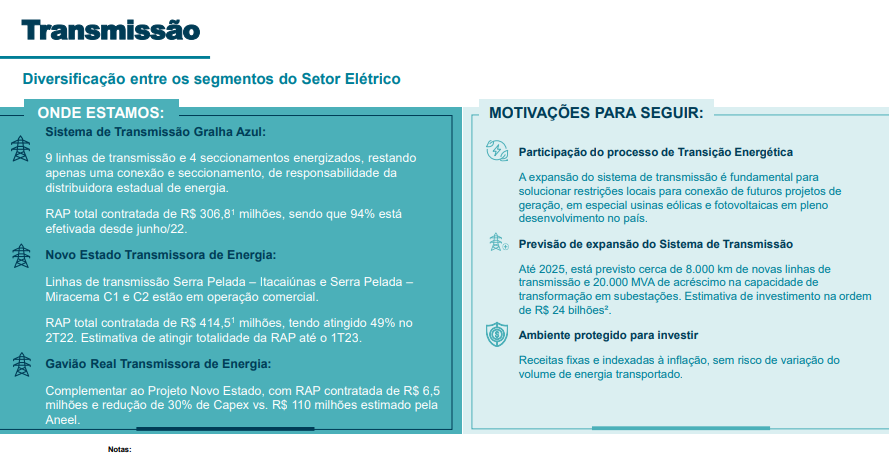

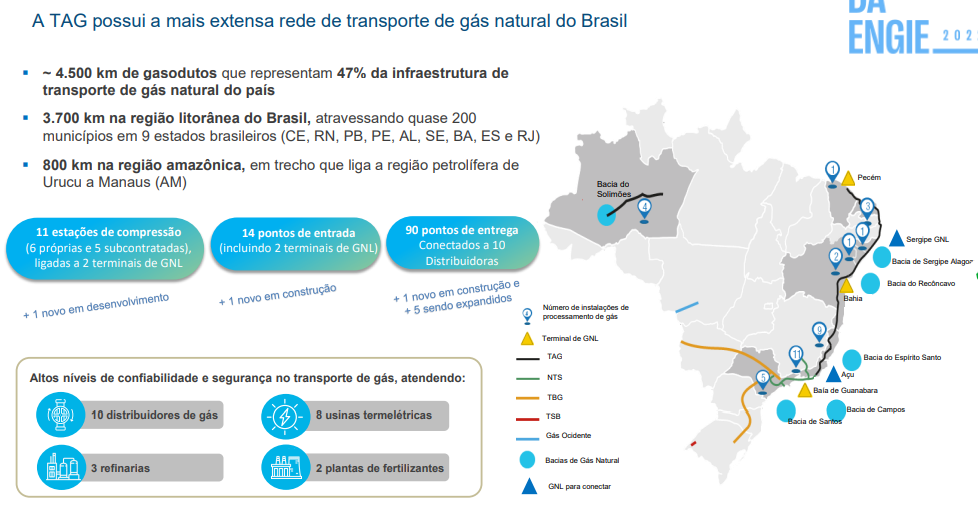

Além disso, ela também vem diversificando o seu portfólio para outras frentes de atuação no setor, como por exemplo, a transmissão de energia (que é o segmento mais seguro e resiliente do setor elétrico) e a TAG (com a TAG, que é uma ex-subsidiária de Petrobras (BVMF:PETR4) - a Engie Brasil passou a ser detentora da mais extensa malha de transporte de gás natural do nosso país, com 4.500km).

Por fim, a Engie Brasil também atua na comercialização de energia no mercado livre e está entre as maiores empresas em geração fotovoltaica distribuída, possuindo um portfólio completo em soluções integradas responsáveis pela redução de custos e melhora de infraestrutura para empresas e cidades.

Em linhas gerais, podemos dizer que a Engie Brasil segue buscando um portfólio cada vez mais robusto e sustentável, alinhado com tendências que já vêm sendo implementadas no seu setor de atuação (política de baixo carbono). Como curiosidade, recentemente, com a assinatura do contrato de venda da Usina Termelétrica Pampa Sul, a companhia se tornou uma geradora 100% renovável.

É importante mencionar que a empresa conta com uma capacidade instalada própria de cerca de 10GW em 68 usinas, o que representa cerca de 6% da capacidade do nosso país.

Oportunidades e riscos

Como principais oportunidades, vale destacar: i) expansão da geração de fontes eólicas e solares, bem como no mercado no transporte de Gás (ampliando ainda mais a sua posição favorável no mercado de gasodutos), de forma a seguir diversificando o seu negócio; ii) arremate de novos projetos de transmissão nos leilões futuros, inclusive com parcerias, o que eventualmente pode até mudar a política de distribuição de dividendos e iii) comercialização no mercado livre de energia.

Em complemento aos pontos i) e ii), vamos detalhar alguns pontos referentes ao crescimento contratado por parte da empresa (o que é ótimo para a visibilidade de resultados).

- Construção do Conjunto Eólico Santo Agostinho (Fase 1), agregando +434MW de capacidade instalada (incremento de aproximadamente +5% de capacidade para a empresa), já contribuindo para o resultado no 1T23.

- Implantação do Projeto Eólico Serra do Assuruá, agregando +846MW de capacidade instalada (incremento de aproximadamente +10% de capacidade para a empresa), passando a contribuir para o resultado no 2S24.

- Implantação do Projeto de Transmissão Novo Estado Transmissora de Energia, agregando R$ 414,5 de RAP (Receita Anual Permitida), sendo que 49% já está em operação comercial. O prazo limite é 03/2023.

- Além de todos esses projetos em construção mencionados nos itens anteriores, a empresa conta com um pipeline de projetos em desenvolvimento (isto é, que ainda não entraram na fase de construção) de aproximadamente 2,6GW, o que representa aproximadamente 32% em relação à capacidade atual da empresa.

Por outro lado, como alguns riscos dessa tese de investimentos, apontamos: i) maior concorrência nos próximos leilões de transmissão, dificultando o arremate de novos projetos a taxas de retorno atrativas, ii) preços de energia de longo prazo abaixo do esperado, iii) déficit hídrico e iv) Capex mais elevado nos projetos em construção.

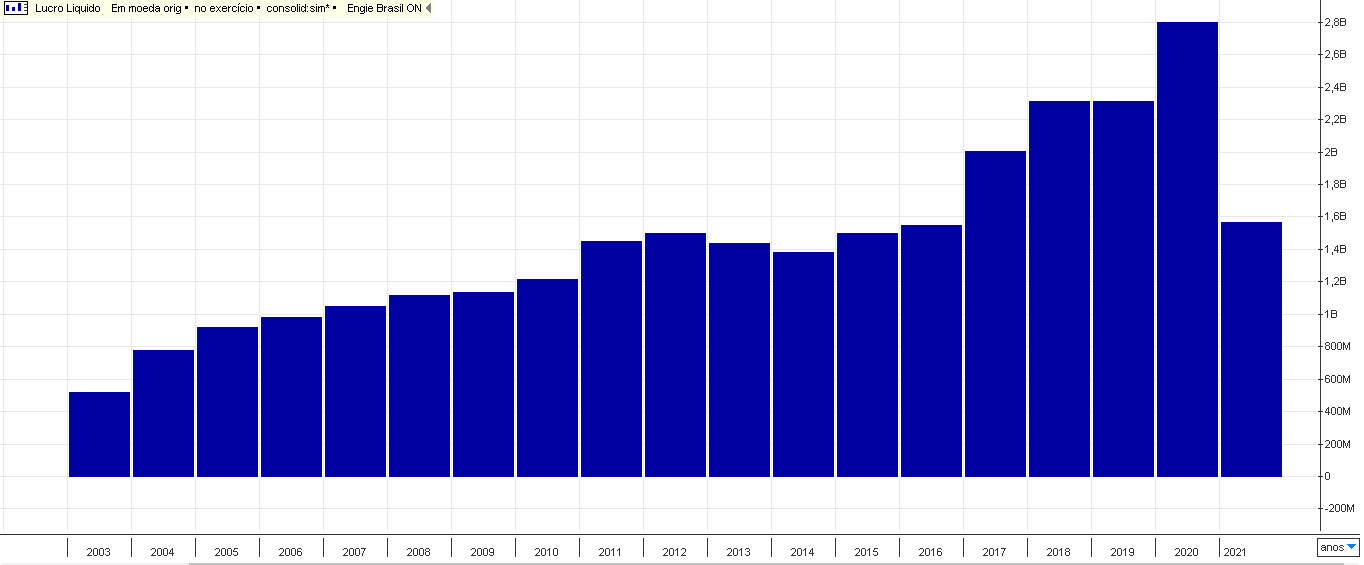

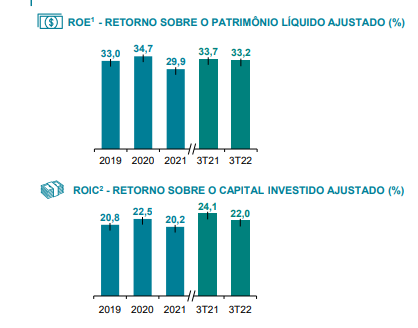

Desempenho Financeiro

Abaixo, apresentamos algumas métricas financeiras da companhia.

De fato, foi possível observar que a Engie Brasil conseguiu crescer os seus resultados e entregar bons níveis de rentabilidade (ROE e ROIC) – os patamares obtidos são bem elevados, sendo uma das maiores do seu segmento.

Em 2021, vale destacar que a empresa teve os seus resultados afetados em função da crise hídrica, sendo a maior dos últimos 90 anos, portanto um período bastante complexo para o setor.

A relação de alavancagem financeira também é equilibrada, de 2,6x Dívida Líquida/EBITDA – é importante mencionar que empresas de Energia Elétrica conseguem operar de forma mais alavancada que outros setores, justamente pela maior estabilidade, segurança e previsibilidade nos seus contratos, que são reajustados anualmente pela inflação.

O nível atual é seguro, a Engie Brasil é basicamente uma empresa que se alavancou para crescer e, ao mesmo tempo, vem conseguindo pagar ótimos dividendos.

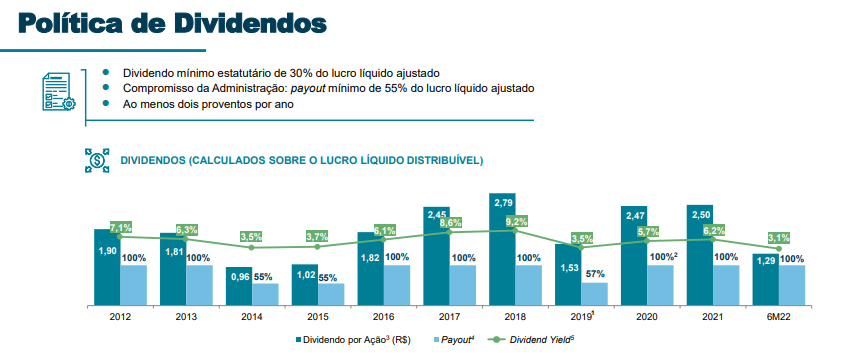

Dividendos

A seguir, conseguimos ver o histórico de remuneração ao acionista com Dividendos.

Entendemos que a tese de Engie Brasil nos traz níveis de proventos razoáveis, com um Dividend Yield suficientemente atrativo para o mandato.

Estamos esperando 100% de payout, dadas as sinalizações mais recentes, contra uma média de 80% considerando os últimos 10 anos. Adicionalmente, é uma empresa que paga 3 vezes no ano.

Conclusão

Sabemos que o setor de energia, de uma forma geral, proporciona resultados operacionais mais estáveis e previsíveis, o que mitiga surpresas com dividendos. Se a situação econômica estiver indo muito mal, ainda assim teremos demanda por energia.

É claro que isso pode acarretar no aumento de inadimplência, o que seria ruim para as distribuidoras, mas vejo que é uma exposição bastante válida considerando o nosso momento atual.

Quando olhamos para a Engie Brasil, em termos operacionais, ela seria uma empresa menos impactada a variações de preço e GSF (risco hidrológico), além de estar com vários projetos em desenvolvimento visando à diversificação, o que a torna uma empresa bem-preparada e posicionada dentro do seu setor – em especial quando comparada a alguns pares.

Com alta rentabilidade, negociando na ordem de 9 vezes lucros e 6,5 vezes EBITDA para 2023, contra uma média histórica dos últimos 5 anos de 11,5 vezes lucros e 6,5 vezes EBITDA, além de um Dividend Yield esperado de 9,5% para 2023, a nossa recomendação é COMPRAR Engie Brasil (EGIE3) até o preço teto de R$ 47,70.

Bônus: Por que comprar ações de dividendos com Selic tão alta?

- A Selic está alta hoje, mas não deve ficar nesse patamar para sempre. Não podemos nos esquecer que o Brasil tem o maior juro real (juro nominal – inflação) do mundo e, a não ser que a gente vá viver em um cenário de hiperinflação, cedo ou tarde, os juros hão de cair.

- Quando falamos de Dividend Yield, estamos trabalhando com uma métrica real = nominal descontando a inflação. A SELIC, por sua vez, é uma métrica nominal. Para fazer a comparação correta, teríamos que comparar métricas reais com métricas reais e, no caso da SELIC, precisamos descontar a inflação.

- As empresas reinvestem os seus lucros em novos projetos e no seu próprio negócio, crescendo o seu resultado ao longo do tempo e, consequentemente, os dividendos também. Investir em boas empresas é, também, investir em empresas que crescer os seus lucros e dividendos.

- É importante ter cuidado com empresas que estão pagando dividendos enormes – que podem ser por eventos não recorrentes –, o que pode implicar um retorno que não é sustentável.

Recomendação: Comprar

Espero que você tenha gostado da nossa tese de investimento em Engie Brasil.