+48% em apenas 2 dias — e você ficou de fora!

As arbitrariedades tarifárias de Peter “Sack of Bricks” Navarro jogaram a Bolsa americana em um dos drawdowns mais bizarros de sua longa e virtuosa história.

Em meio a um contexto pós-eleições totalmente market friendly, com núcleos de inflação cedendo e economia forte, o S&P 500 saiu de um pico acima dos 6 mil pontos em meados de fevereiro para um vale logo abaixo dos 5 mil pontos em 8 de abril.

Quase -20%, em questão de semanas; isso é o que podemos chamar de erro não forçado.

A queda – drástica e rápida – flertou com a entrada em um bear market, mas foi salva por um senso oportuno de recuperação no intraday.

Não que a ameaça do urso tenha sido descartada por completo em 2025, mas ela foi ao menos postergada com a pausa corrente nas tarifas.

Por ora, resta-nos juntar preces para que Scott Bessent volte a tomar as rédeas da política econômica nos EUA. God knows he’s trying.

Até o término do primeiro semestre, provavelmente saberemos se é o caso de alimentar sonhos de excepcionalismo ao norte dos 6 mil pontos, ou amargar pesadelos de repúdio ao sul dos 5 mil pontos de S&P.

A diferença entre uma e outra direção é radical, assim como são radicais as distribuições de frequência que caracterizam um bear market na (até o momento) principal economia do mundo.

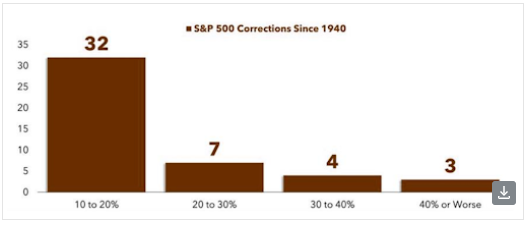

Embora não exista uma definição formal de entrada no território dos ursos, o gráfico abaixo sugere que o limiar de -20% de queda parece ser mesmo emblemático.

No curso histórico desde 1940, são 32 ocorrências de drawdowns entre -10% e -20%, contra 14 eventos descrevendo perdas de -20% ou mais.

Com algum conforto metodológico (e desespero emocional), podemos concluir também que a abertura da porta do bear market levaria-nos direto ao mundo do completo desconhecido, já que o gatekeeper dos -20% não funciona tão bem para defender os limites de -30% ou -40%.

Na dúvida, esse é um teste estatístico que preferimos não experimentar.

Melhor escutar o alerta das feras sob uma distância segura.