Avisamos ANTES: estas ações escolhidas por IA já sobem +20% em novembro

A MicroStrategy (NASDAQ:MSTR) viu suas ações dispararem junto com o bitcoin. Embora o entusiasmo seja evidente, muitos investidores parecem subestimar os riscos inerentes à estratégia de financiamento por meio de títulos conversíveis e alavancagem da empresa. Em um recente podcast com Tom Lee, foram apresentados pontos positivos sobre a última emissão de títulos conversíveis da MicroStrategy, mas a análise não revelou toda a história. O que não foi mencionado é que essa “estratégia inovadora” também pode levar a empresa à falência.

Embora o bitcoin possa continuar em alta, validando a visão estratégica do CEO da MicroStrategy, Michael Saylor, os investidores precisam considerar o que pode ocorrer caso o cenário não se desenvolva como planejado. A seguir, apresentamos outra perspectiva sobre essa estratégia.

O que é a MicroStrategy?

Segundo seu site oficial, a MicroStrategy “fornece soluções de software e serviços especializados que capacitam indivíduos com recomendações práticas.”

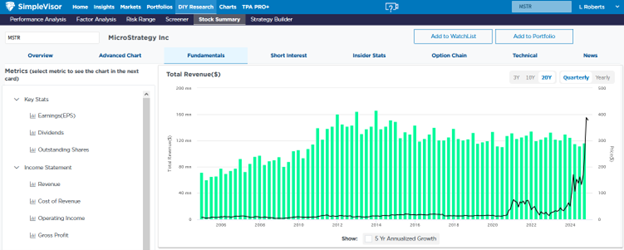

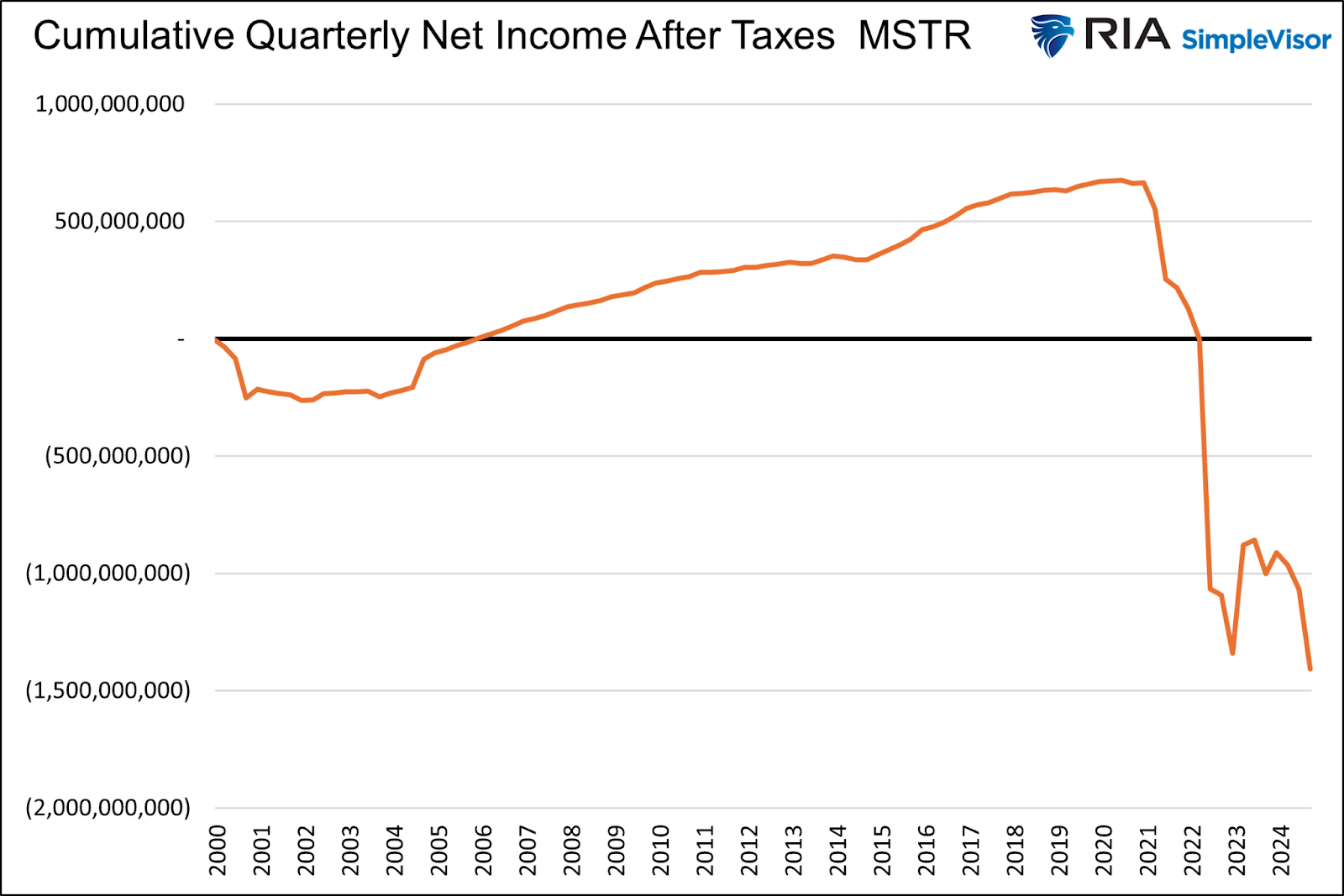

Desde 2000, a empresa acumula prejuízos líquidos de US$ 1,4 bilhão. Além disso, sua receita tem caído consistentemente na última década, conforme demonstrado por dados da SimpleVisor.

Como uma companhia de software, a MicroStrategy enfrentou sérias dificuldades. Contudo, o CEO Michael Saylor conseguiu evitar a falência — ao menos até o momento.

Saylor transformou um negócio tecnológico combalido em uma empresa de holdings de bitcoin alavancada.

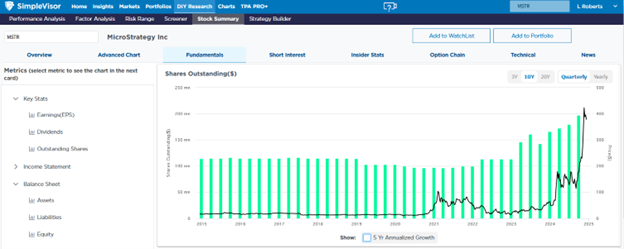

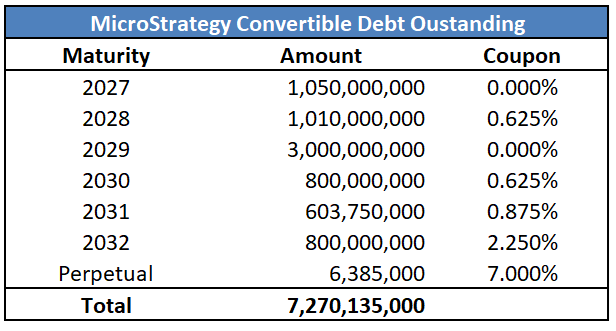

Nos últimos cinco anos, a MicroStrategy captou US$ 7,27 bilhões por meio de títulos conversíveis e dobrou o número de ações emitidas para adquirir bitcoin. Os gráficos abaixo, citados pela análise, mostram o aumento expressivo nas ações em circulação e no valor das participações em bitcoin da empresa.

A relação com o preço do bitcoin

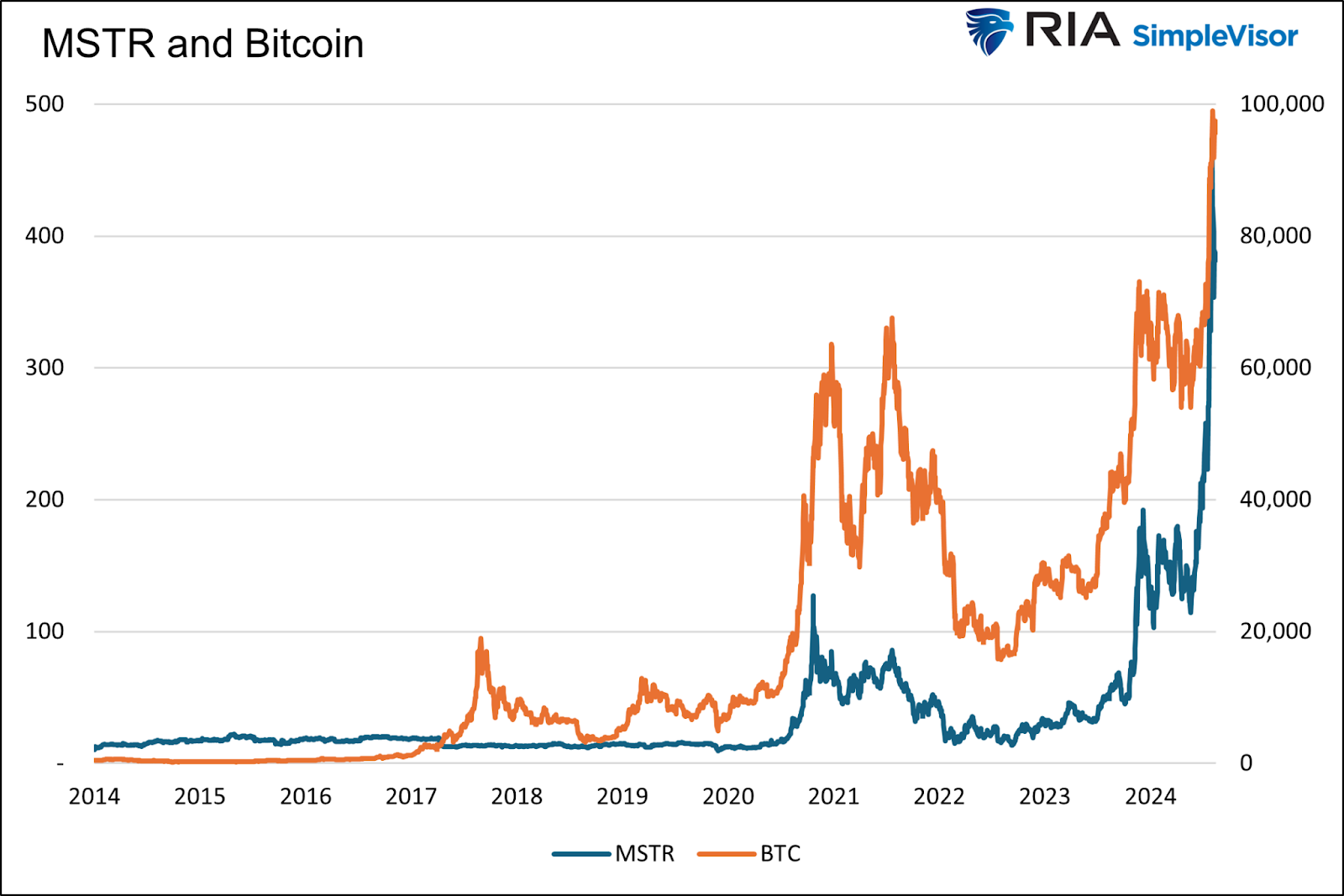

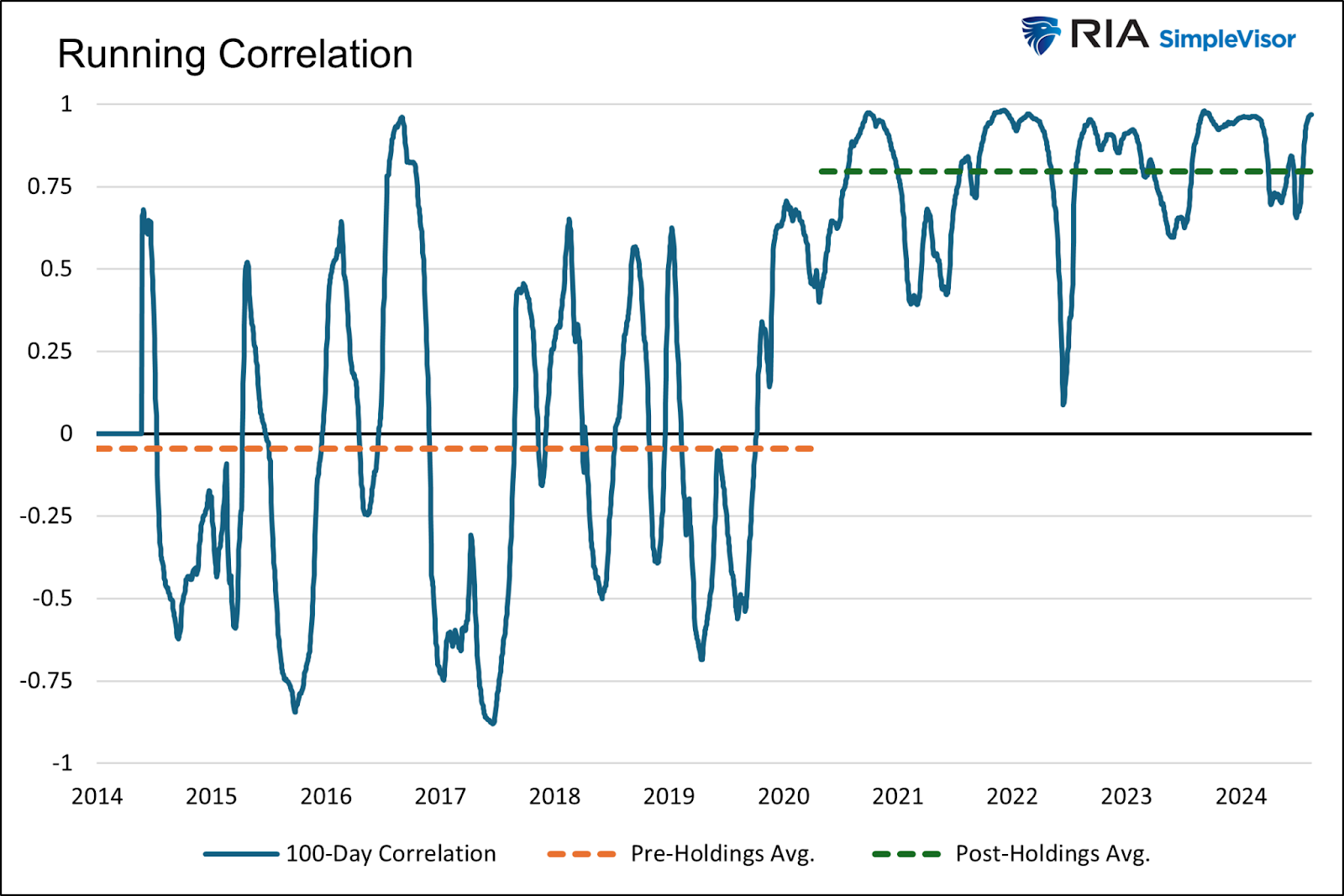

Desde que a MicroStrategy iniciou suas compras de bitcoin, em 2020, suas ações passaram a apresentar forte correlação com a criptomoeda. A empresa se tornou essencialmente um veículo alavancado para investimentos em bitcoin. Essa relação tende a se intensificar à medida que mais aquisições de bitcoin são feitas.

Como avaliar a MicroStrategy?

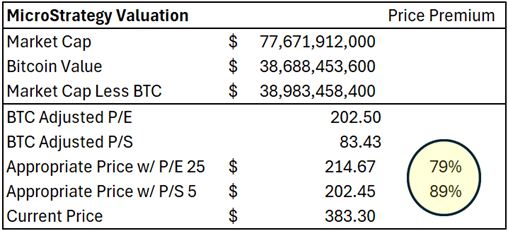

Em 6 de dezembro de 2024, a SimpleVisor divulgou uma análise de avaliação da MicroStrategy. O ponto central é que, mesmo com premissas generosas para suas operações tecnológicas, os investidores estão pagando um prêmio exorbitante por sua posição em bitcoin. Segundo a análise:

“Afirmamos anteriormente que a MSTR se tornou um veículo para apostas alavancadas no valor do BTC. Abaixo, detalhamos a avaliação da empresa para determinar o prêmio que os investidores estão pagando. A capitalização de mercado da empresa, menos o valor de mercado de suas participações em BTC, revela o valor atribuído ao negócio subjacente. Combinando essa métrica com o LPA recorrente dos últimos 12 meses, vemos que o negócio subjacente opera com um P/L astronômico de 202,5. Da mesma forma, o P/S está ‘alcançando a lua’, em 83,4.”

A análise prossegue, assumindo, de forma simplista, que os índices P/L e P/S adequados para o negócio subjacente seriam 25 e 5, respectivamente. Essas são estimativas bastante otimistas, considerando que a empresa apresentou crescimento quase nulo em receita e LPA ao longo do tempo. Nessas condições, calcula-se que o preço justo da MSTR, incluindo sua posição em BTC, estaria entre US$ 202,45 e US$ 214,67.

Portanto, mesmo com premissas generosas de crescimento, os investidores estão pagando um prêmio de 80% a 90% acima do valor justo para adquirir ações da MicroStrategy (MSTR). Com ETFs de bitcoin, alavancados e não alavancados, disponíveis nas bolsas, é surpreendente que investidores aceitem pagar tal valor adicional para investir na MSTR.

Comentários de Tom Lee

Tom Lee, um experiente analista de Wall Street e presença constante na CNBC e outros grandes veículos financeiros, é conhecido por seu otimismo contínuo, ou como alguns dizem, por ser um "perma-bull". Recentemente, ele compartilhou uma visão positiva sobre a MicroStrategy, conforme transcrito de um vídeo (com leves ajustes de gramática para clareza):

“MicroStrategy, cerca de cinco anos atrás, transformou a empresa ao usar seu balanço patrimonial. Eles tinham muito caixa disponível e decidiram comprar bitcoin. Assim, a ação deixou de ser avaliada com base no negócio de software, que estava estagnado, para ser vista como uma holding de bitcoin. À medida que o preço do bitcoin subiu e as ações da MicroStrategy acompanharam, a empresa aproveitou a oportunidade para emitir títulos conversíveis e captar mais recursos para adquirir bitcoin.

Agora, pode parecer uma estratégia um pouco arriscada, mas é, de fato, bastante inovadora. Eles criaram um enorme valor de rede. Hoje, são um dos maiores detentores de bitcoin, possivelmente se tornando o segundo maior após o governo dos EUA. E estão fazendo isso com a capacidade de captar recursos a um custo muito baixo. Você pode se perguntar por que os investidores estão comprando esses títulos. Pela primeira vez, alguém no mercado de renda fixa pode colocar um bilhão de dólares em um título que oferece exposição ao bitcoin."

Financiamento via títulos conversíveis

Como detalhamos a seguir, a MicroStrategy captou US$ 7,27 bilhões exclusivamente por meio de títulos conversíveis, usando os recursos para comprar bitcoin.

Os títulos conversíveis são instrumentos únicos, pois combinam as vantagens de um título de dívida tradicional com o benefício adicional de exposição ao capital da empresa. Desde que o emissor do título não entre em default, os detentores recebem de volta o valor principal no vencimento, além de juros, e ainda possuem uma opção de compra de ações da empresa a um preço pré-determinado.

Vamos analisar a emissão recente de dívida conversível da MicroStrategy para entender o risco que seus compradores estão assumindo.

Em 21 de novembro de 2024, a MicroStrategy emitiu US$ 3 bilhões em títulos conversíveis com taxa de 0%, vencendo em 1º de dezembro de 2029.

No momento da emissão, suas ações estavam sendo negociadas a US$ 430, e o preço de conversão foi estabelecido em US$ 672. Os investidores aceitaram abrir mão de pagamentos de juros em troca de opções de compra de ações. Essas opções só terão valor se as ações da MicroStrategy subirem mais de 50% nos próximos cinco anos. Caso contrário, os investidores terão um retorno de 0% sobre o investimento.

Além disso, é necessário considerar o custo de oportunidade. O rating de crédito da MicroStrategy pela S&P é especulativo (B-). O rendimento de títulos similares, segundo o índice ICE BOA, é de 6,75%. Um investimento de cinco anos com juros compostos a essa taxa resultaria em um retorno total de 47%.

Portanto, os investidores estão abrindo mão de um retorno total de 47% em cinco anos, apostando que as ações da MicroStrategy irão dobrar de valor no mesmo período para empatar com o rendimento de títulos especulativos de classificação semelhante.

Investidores estão pagando caro por opções de compra

Os preços das opções derivam de fatores como o preço atual da ação, o preço de exercício, o tempo até o vencimento, a volatilidade implícita, as taxas de juros e os dividendos. Exceto pela volatilidade implícita, todos esses fatores são conhecidos. Fórmulas como Black-Scholes resolvem a volatilidade implícita para equilibrar o preço da opção com os demais componentes.

A volatilidade implícita reflete a expectativa dos investidores sobre a amplitude de variação da ação no futuro.

O preço dos títulos conversíveis é determinado pelo risco de crédito da empresa, a taxa de juros do título e o valor da opção de compra embutida. Quanto maior o valor da opção, maior o montante que a empresa pode captar na emissão. No caso da MicroStrategy, a altíssima volatilidade implícita de suas ações aumenta o valor da opção, permitindo à empresa arrecadar mais recursos.

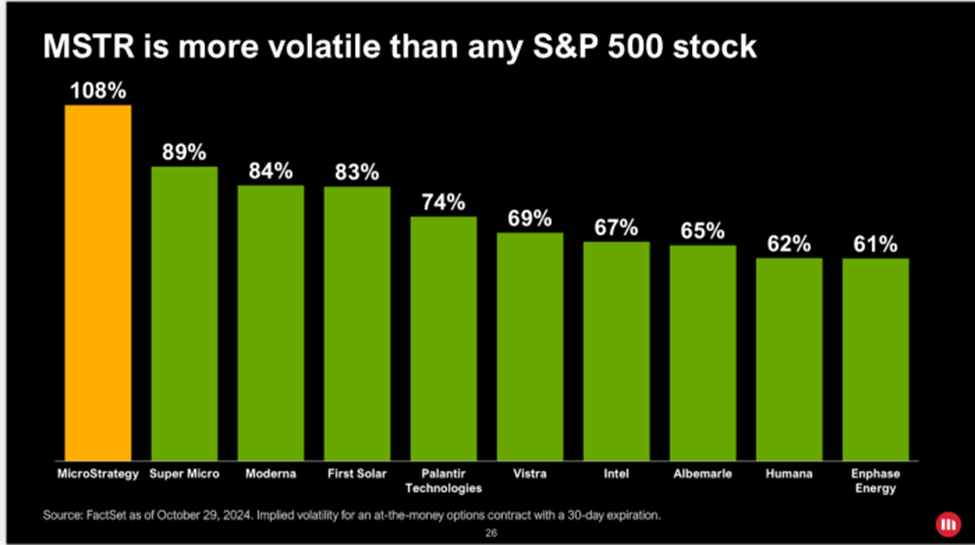

Embora não possamos obter preços de opções de compra de cinco anos para ações da MicroStrategy, podemos ilustrar o nível de volatilidade implícita com os preços de opções de um ano. Atualmente, a volatilidade implícita das opções de um ano, com preço de exercício igual ao preço atual da ação, é de 102,30%. Isso sugere que os investidores esperam que as ações variem 6,5% ao dia (102,30% dividido pela raiz quadrada de 252).

O primeiro gráfico abaixo, publicado pelo Financial Times, mostra que as ações da MicroStrategy são mais voláteis que qualquer outra do índice S&P 500.

Além disso, o segundo gráfico, cedido pelo The Block, revela que a volatilidade implícita das ações da MicroStrategy é aproximadamente o dobro da volatilidade do bitcoin.

Saylor está fomentando a volatilidade

A MicroStrategy e seu CEO, Michael Saylor, promovem ativamente o bitcoin para aumentar a volatilidade implícita de suas ações, facilitando a emissão de dívida com custos reduzidos. Aqui está um exemplo recente:

“O cofundador e presidente da MicroStrategy disse à CNBC na sexta-feira que o bitcoin deve oferecer uma taxa de retorno anualizada de 29% nos próximos 21 anos.” – Yahoo Finance

O Financial Times, em um artigo intitulado O segredo da MicroStrategy é a volatilidade, não o bitcoin, resumiu essa estratégia da seguinte forma:

“Isso ajuda a entender um dos paradoxos da história da MicroStrategy: por que o cofundador Michael Saylor promove tão intensamente o bitcoin enquanto sua empresa o acumula? A maioria das pessoas tentaria desvalorizar um ativo que está comprando.

Mas para a MicroStrategy, a volatilidade é a verdadeira moeda. As entrevistas chamativas de Saylor, suas previsões exageradas e sua incansável presença nas redes sociais não são apenas barulho – são o combustível para o motor financeiro. Com ele, nunca há tédio. Quanto mais imprevisível a ação, melhores os termos para o próximo título conversível.”

Alternativas mais econômicas para investir em bitcoin

Tom Lee está certo ao afirmar que investidores restritos ao mercado de renda fixa agora têm uma forma de obter exposição ao bitcoin. Contudo, existem opções muito mais viáveis para quem deseja investir na criptomoeda. Conforme destacado, a avaliação da MicroStrategy é pelo menos o dobro do valor de mercado do bitcoin que ela detém. Além disso, o segmento de software da empresa praticamente não tem valor, podendo até ser considerado negativo. Assim, investidores que querem bitcoin deveriam comprá-lo diretamente ou optar pelos inúmeros ETFs de bitcoin disponíveis.

Outra alternativa é adquirir opções de compra sobre bitcoin ou ETFs de bitcoin, que basicamente replicam o que os títulos conversíveis da MicroStrategy oferecem. Durante a redação deste artigo, a volatilidade implícita do IBIT (iShares bitcoin ETF) era de 69%. Embora alta, ainda é significativamente mais baixa que a volatilidade embutida nos títulos conversíveis da MicroStrategy, superior a 100%.

Embora a estratégia de emitir dívida conversível para adquirir bitcoin seja descrita por Tom Lee como “inovadora,” o comportamento do mercado indica tratar-se de uma tática para explorar investidores menos experientes.

Os riscos potenciais

O retorno potencial para os detentores de títulos conversíveis ocorre se as ações da MicroStrategy superarem o preço de conversão.

Por outro lado, os riscos associados à posse desses títulos são consideráveis.

Primeiro, supondo que a empresa não entre em default, os investidores em títulos conversíveis receberão o valor principal de volta caso o preço da ação permaneça abaixo do preço de conversão. Contudo, eles não terão obtido nenhum retorno ao longo de cinco anos.

O pior cenário envolve o pagamento dos US$ 7,2 bilhões em dívida conversível conforme os vencimentos. Diferentemente de outras empresas, a MicroStrategy não pode utilizar sua geração de receita para tal. O gráfico a seguir mostra que o lucro líquido acumulado da companhia desde 2000 é negativo em US$ 1,5 bilhão. Sua perda média trimestral nos últimos oito trimestres foi de US$ 316 milhões. A última vez que registrou lucro trimestral foi em 2021. Mesmo em seu melhor momento de lucratividade, o lucro acumulado da MicroStrategy foi de apenas US$ 650 milhões.

A empresa poderia emitir mais ações para pagar os credores. Tal medida diluiria a participação dos acionistas existentes e provavelmente reduziria o preço das ações, além de prejudicar o valor da opção de conversibilidade.

Outra alternativa seria contrair mais dívidas para liquidar as obrigações antigas. Contudo, se o preço do bitcoin estiver baixo, os credores podem recusar títulos conversíveis e exigir juros proibitivos.

Finalmente, a MicroStrategy poderia vender bitcoin para quitar sua dívida. Esse plano pode funcionar se o bitcoin estiver em alta. No entanto, seria problemático caso o preço estivesse baixo. Certamente, se um dos três maiores detentores de bitcoin no mundo vender uma quantia substancial, isso poderá causar uma queda acentuada no preço da criptomoeda.

Reembolsar a dívida representa um terreno instável para a MicroStrategy e seus investidores.

Considerações finais

Acreditamos que a MicroStrategy está explorando investidores. A empresa promove otimismo em torno do bitcoin para aumentar a volatilidade de suas ações, facilitando a captação de recursos para comprar mais bitcoin. Embora a estratégia de financiamento por meio de títulos conversíveis seja legal, os riscos para seus acionistas e credores são muito maiores do que muitos investidores percebem.

O problema dessa abordagem alavancada é que a empresa está colocando todas as fichas no bitcoin. Uma queda acentuada no preço da criptomoeda provavelmente será acompanhada pelo colapso da MicroStrategy. Outro risco, embora menos provável em um governo Trump do que Biden, é a possibilidade de a SEC investigar a empresa por sua estratégia “peculiar.”

Encerramos com uma reflexão de Doug Kass:

“À medida que as ações da MicroStrategy caem, a empresa continua vendendo notas de US$ 1 por US$ 3.”