Usiminas tem perda contábil bilionária e operacional dentro do esperado no 3º tri

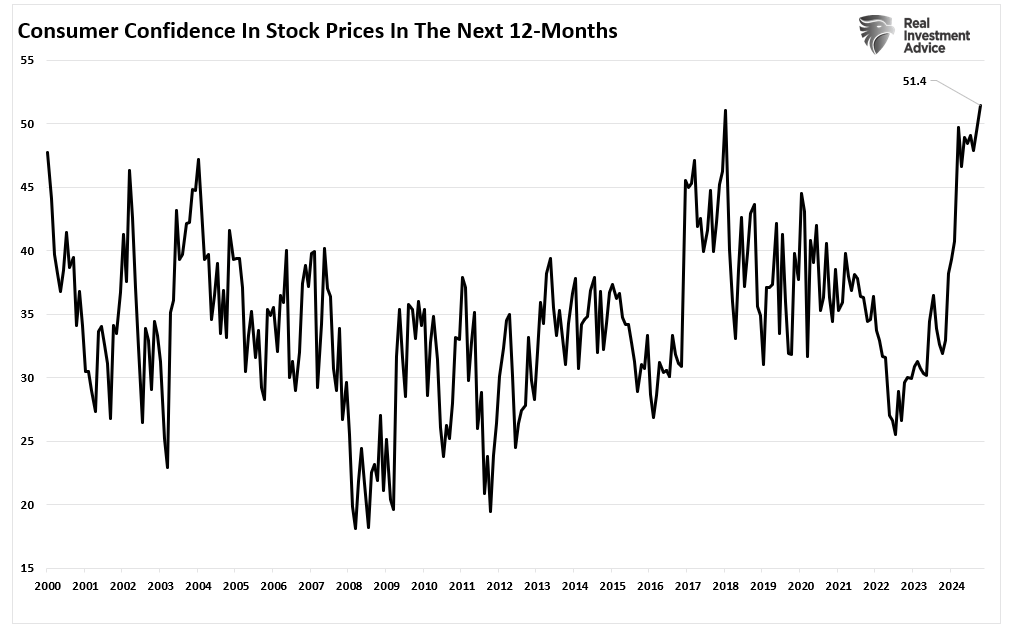

A euforia entre investidores raramente foi tão elevada. Recentemente, o índice de sentimento do Conference Board apontou expectativas de retornos recordes no próximo ano. Conforme destacado:

“Confiança dos consumidores em preços mais altos para ações no próximo ano atinge o nível mais elevado desde 2018, após os cortes tributários de 2017." (Nota: a pesquisa foi concluída antes da eleição presidencial).

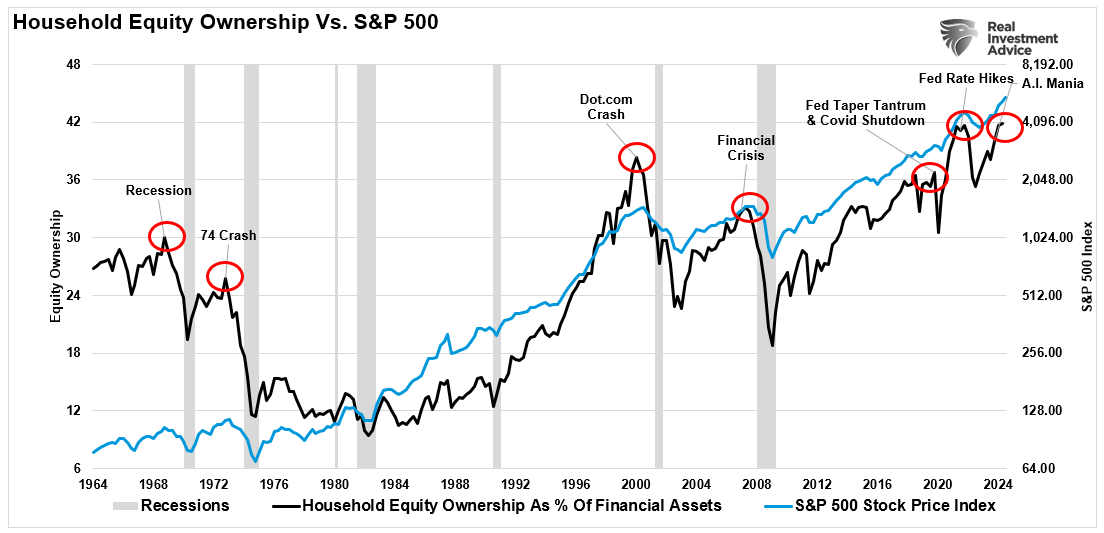

Além disso, as alocações de ativos de famílias em ações, segundo dados do Federal Reserve, atingiram seus maiores níveis históricos.

No mesmo artigo, destacamos os riscos associados ao otimismo excessivo no mercado:

“O risco nem sempre é o que parece. Quando o mercado parece mais seguro, é frequentemente quando se torna mais arriscado. Quando tudo está indo bem, as pessoas tendem a assumir mais riscos, o que pode gerar bolhas e colapsos de mercado.”

Euforia e a dinâmica de preços no mercado

A euforia, por si só, é um componente necessário para sustentar o aumento dos preços dos ativos. Isso se relaciona ao princípio de que “os vendedores vivem mais alto, e os compradores mais baixo.” Em qualquer mercado, os preços são determinados pelo equilíbrio entre oferta e demanda.

Se há mais compradores do que vendedores, os preços sobem, e o oposto também é verdadeiro. Embora dados econômicos, geopolíticos ou financeiros possam influenciar temporariamente esse equilíbrio, no longo prazo, os fluxos de capital determinam os preços.

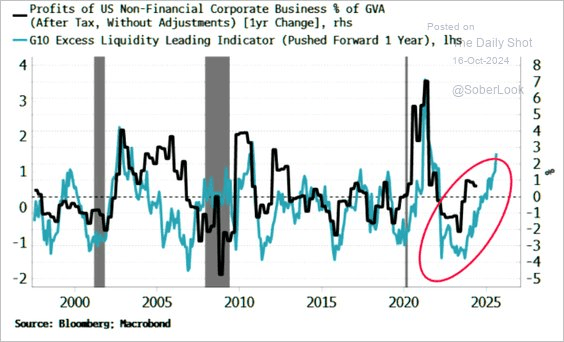

Atualmente, a liquidez em alta alimenta a euforia, com compras intensas e maior apetite por risco. Contudo, essa combinação geralmente precede correções expressivas no mercado.

Enquanto o otimismo pode trazer ganhos de curto prazo, a história mostra que, quando o sentimento excede o razoável e as avaliações se descolam dos fundamentos, o mercado fica mais suscetível a quedas.

A psicologia por trás da euforia de mercado

O economista vencedor do Nobel, Robert Shiller, cunhou o termo “euforia irracional” para descrever momentos em que o comportamento especulativo eleva os preços muito além de seus valores intrínsecos.

A pesquisa de Shiller demonstra que narrativas emocionais e o comportamento de manada dominam os mercados em alta, gerando valorização excessiva que, eventualmente, cede ao peso da realidade. Ele advertiu que “os mercados podem permanecer irracionais por mais tempo do que você consegue permanecer solvente,” refletindo a imprevisibilidade e o perigo do otimismo desmedido.

Da mesma forma, Jeremy Grantham, conhecido por identificar bolhas, recentemente classificou o mercado de alta pós-2009 como uma “bolha épica,” alimentada por comportamentos especulativos e superavaliação extrema. Como esperado, à medida que os preços sobem, a euforia cresce, e os investidores justificam avaliações altas com a crença de que “desta vez é diferente.”

Valuations como um termômetro psicológico

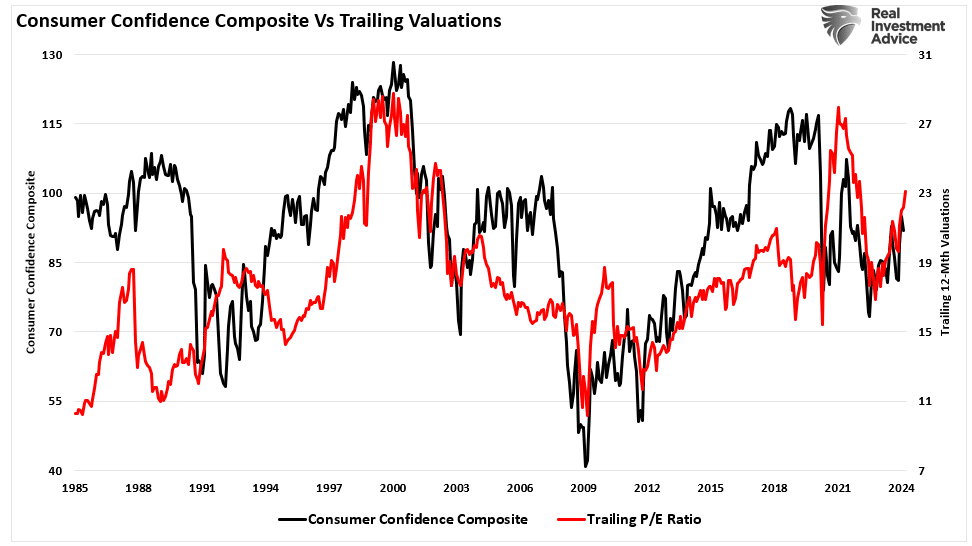

Conforme discutido no artigo “Low Forward Returns,” as avaliações são ferramentas ineficazes para prever o momento exato de mudanças no mercado. Elas apenas medem quando os preços se movem mais rápido ou mais devagar do que os lucros. Em termos práticos, refletem a psicologia do mercado no curto prazo.

“Métricas de valuation são apenas isso – uma medida da avaliação atual. Mais importante, quando essas métricas são excessivas, elas indicam o ‘psicológico do investidor’ e a manifestação da ‘teoria do maior tolo.’ Existe alta correlação entre o índice de confiança do consumidor e as avaliações do S&P 500 nos últimos 12 meses.”

Investidores frequentemente ignoram as avaliações no curto prazo porque não veem impacto imediato nos preços. Contudo, enquanto avaliações são péssimos indicadores de retornos em 12 meses, elas revelam “euforia,” que afeta o mercado no curto prazo.

O que esperar nos próximos 12 meses

Com as avaliações refletindo o otimismo psicológico, o que podemos prever para os mercados no próximo ano? Embora o otimismo atual sustente os preços, o descolamento dos fundamentos pode tornar os mercados vulneráveis a eventuais correções. A gestão de portfólio, focada em diversificação e mitigação de riscos, será crucial para enfrentar essa potencial instabilidade.

Euforia no mercado eleva volatilidade e riscos de correção no curto prazo

Aumento esperado na volatilidade

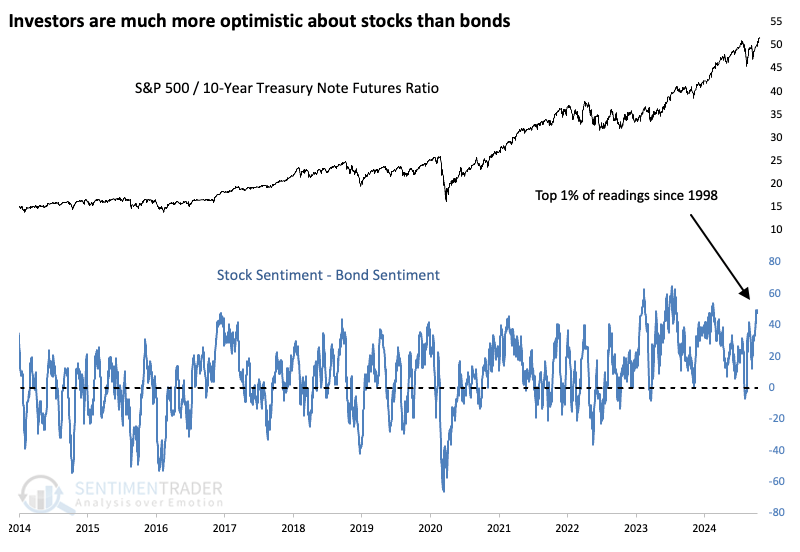

Conforme recente análise da Sentiment Trader:

“Quase não importa qual métrica analisamos. Com algumas poucas exceções, a maioria dos indicadores aponta para um otimismo generalizado sobre o desempenho das ações nos próximos meses. No mercado de renda fixa, a história é outra. Após um breve alívio no pessimismo há alguns meses, investidores de títulos voltaram a adotar uma postura negativa.

Essa divergência de opinião entre os mercados de ações e de títulos levou o diferencial de sentimento entre os dois a atingir uma das maiores altas em décadas. Nos últimos 25 anos, houve poucas ocasiões em que o Índice de Otimismo de Médio Prazo para ações superou em mais de 50% o Índice de Otimismo para títulos."

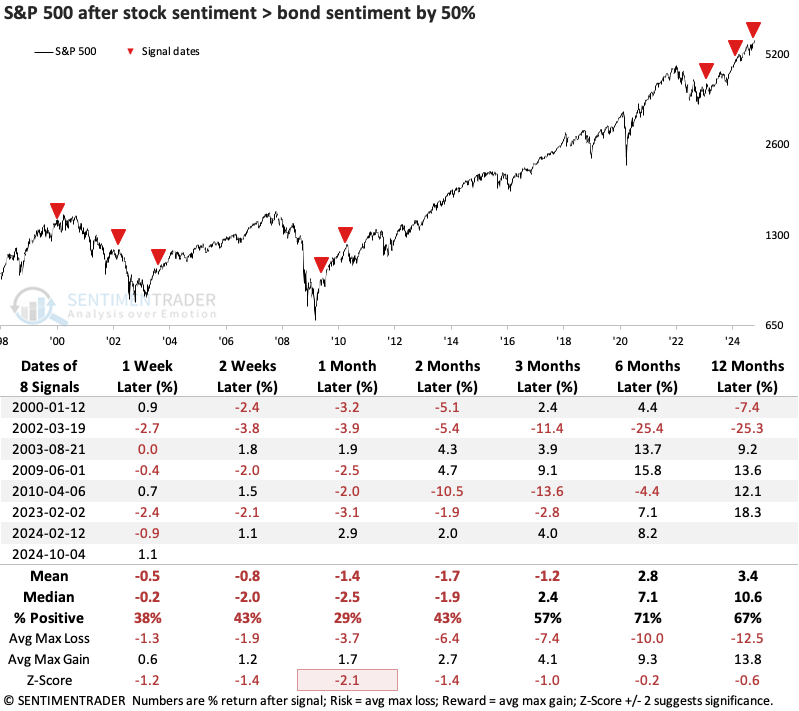

“Sobre o impacto dessa disparidade, os dados mostram que retornos do S&P 500 após a diferença de 50% nos índices de otimismo sugerem desafios no curto prazo. Historicamente, os retornos foram fracos no mês seguinte, com apenas dois resultados positivos contra cinco negativos. Contudo, apenas o sinal após a bolha da internet resultou em uma queda prolongada.” – Sentiment Trader

A relação ações/títulos como sinal de alerta

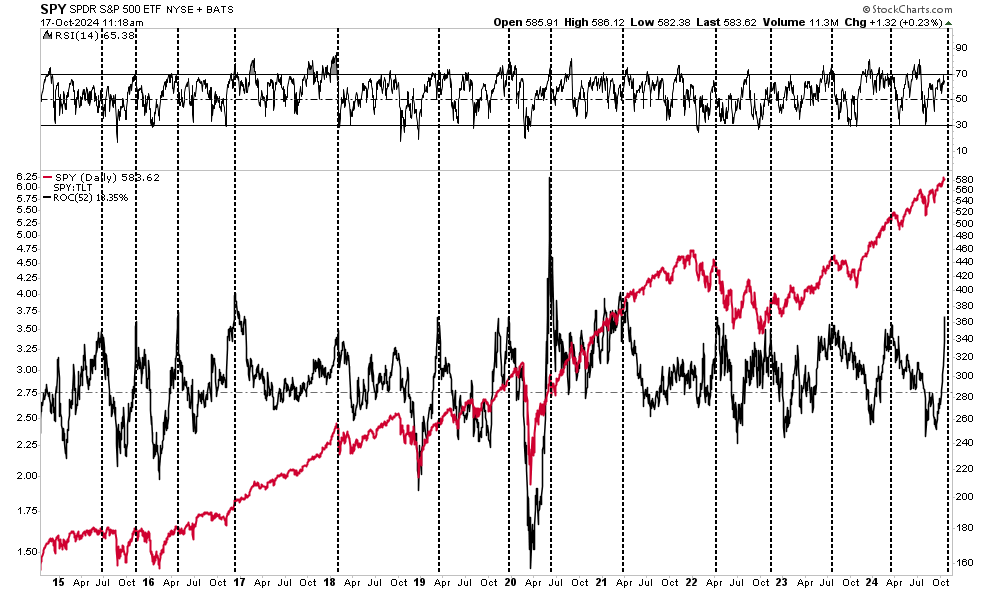

A análise do relação ações/títulos reforça os alertas de euforia excessiva. O gráfico a seguir compara a variação de 52 dias entre o SPDR S&P 500 Index ETF (SPY) e o iShares 20+ Year Treasury Bond ETF (NASDAQ:TLT). As linhas verticais indicam níveis elevados na relação de variação entre ações e títulos e no Índice de Força Relativa (IFR) do S&P 500.

Não surpreendentemente, momentos de otimismo exagerado em ações em relação a títulos precederam correções ou recuos de curto prazo.

Quando os mercados são movidos por sentimentos especulativos e não por fundamentos sólidos, tornam-se mais frágeis. À medida que o entusiasmo diminui, eventos negativos modestos – como resultados corporativos decepcionantes, tensões geopolíticas ou indicadores econômicos desfavoráveis – podem desencadear reversões de tendência, levando a quedas nos preços.

Mercados sustentados por euforia tendem a sofrer correções mais intensas. Episódios recentes, como o colapso do carry trade do iene, mostram como choques exógenos inesperados podem gerar quedas acentuadas nos preços de ativos. Um mercado movido por entusiasmo excessivo corre o risco de entrar em um ciclo de feedback negativo, no qual quedas iniciais aceleram ainda mais o movimento de baixa. Dados históricos confirmam esse padrão, mostrando que bolhas alimentadas por liquidez e euforia terminam frequentemente em correções rápidas e severas.

Uma advertência: o timing é imprevisível

Embora a euforia dos investidores crie o ambiente para correções, prever o momento exato é uma tarefa difícil. O discurso famoso de Alan Greenspan sobre “euforia irracional” em 1996 ocorreu três anos antes do pico da bolha das empresas ponto-com. Mercados podem permanecer em alta por mais tempo do que se espera, mas as correções são inevitáveis conforme os preços retornam a níveis mais sustentáveis.

Isso destaca a importância do timing para investidores. Dois erros comuns em mercados eufóricos são: reagir de forma exagerada, antecipando uma correção maior, ou agir cedo demais. Portanto, é crucial navegar o mercado dentro do contexto da atual tendência de alta.

Sentimento versus momentum

Como concluiu a Sentiment Trader:

“Sentimento e momentum frequentemente se opõem. Quando o momento parece mais favorável para seguidores de tendências, também é quando os mercados se tornam mais arriscados para investidores contrários. Estamos nesse momento agora. O momentum é impressionante e robusto, sem sinais de perda de força. A amplitude do mercado permanece sólida, e o desempenho setorial está notavelmente saudável. Extremismos no sentimento têm maior impacto quando há menos interesse comprador. Se víssemos mais divergências nos indicadores de amplitude, a disparidade extrema entre ações e títulos teria maior relevância. Por enquanto, essa discrepância serve como um alerta precoce de que o mercado está vulnerável a decepções. Precisamos estar atentos a sinais de retração na demanda nas próximas semanas.”

Estratégias práticas para investidores

Diante dos sinais de euforia crescente, os investidores devem considerar as seguintes abordagens para gerenciar riscos:

- Rebalancear portfólios: Reduzir a exposição a ativos especulativos e priorizar setores defensivos ou caixa.

- Limitar alavancagem: Evitar uso excessivo de margem para minimizar riscos de vendas forçadas.

- Monitorar indicadores: Acompanhar dados técnicos, mudanças de posicionamento e fluxos de capital para sinais antecipados de reversão.

- Considerar títulos: Com títulos em baixa demanda, uma rotação para a “segurança” pode ocorrer em momentos de maior volatilidade.

Em resumo, o otimismo é parte do crescimento dos mercados, mas euforias descontroladas geralmente levam a correções à medida que os preços retornam à realidade. Identificar sinais de excessos e gerenciar riscos proativamente permite que investidores atravessem períodos de incerteza com mais proteção contra perdas expressivas.