Trump diz que China e outros países não podem ter melhores chips de IA da Nvidia

Criar a sua carteira de investimentos é apenas o primeiro passo para ter sucesso com sua estratégia de construção de patrimônio. Depois de iniciar, é essencial fazer a gestão do portfólio, ou seja, monitorar seus resultados e agir de modo periódico para otimizar a performance ao investir.

A gestão de portfólio é um aspecto essencial dos investimentos que envolve a criação e manutenção de uma coleção de ativos de investimento, como ações, renda fixa e ativos alternativos. O principal objetivo da gestão de portfólio é maximizar os retornos e minimizar os riscos, levando em consideração as metas financeiras e a tolerância ao risco do investidor. O gerenciamento eficaz do portfólio é fundamental para que os investidores atinjam seus objetivos financeiros e mantenham um portfólio diversificado e equilibrado.

Quer entender como a gestão de portfólio funciona e como colocá-la em prática? Veja abaixo alguns tópicos que podem te ajudar a entender melhor o tema.

Como começar: defina os objetivos e a tolerância à riscos

O primeiro passo na gestão de portfólio é definir as metas e objetivos do investidor. Podem ser de curto prazo, como acumular fundos para pagar a entrada de uma casa, ou de longo prazo, como planejar a aposentadoria. As metas e objetivos do investidor devem ser específicos, mensuráveis, alcançáveis, relevantes e com prazos e devem ser revisados e atualizados periodicamente.

O próximo passo é avaliar a tolerância ao risco do investidor. A tolerância ao risco refere-se ao nível de risco que o investidor está disposto a assumir. Geralmente, os investidores mais jovens com um horizonte de investimento mais longo podem assumir mais riscos, pois têm mais tempo para se recuperar de possíveis perdas. Em contraste, investidores mais velhos com um horizonte de investimento mais curto podem preferir investimentos menos arriscados para preservar o capital.

Desenvolvendo uma estratégia de investimento

Uma vez estabelecidos os objetivos do investidor e a tolerância ao risco, o gestor do portfólio pode desenvolver uma estratégia de investimento alinhada com esses parâmetros. Isso envolve determinar a alocação apropriada de ativos, que se refere à porcentagem da carteira que deve ser investida em várias classes de ativos, como ações, renda fixa e ativos alternativos. A alocação de ativos é baseada nos objetivos do investidor, tolerância ao risco e condições de mercado.

A diversificação é um componente essencial da gestão eficaz do portfólio. A diversificação refere-se à distribuição de investimentos em várias classes de ativos e setores para reduzir o risco. Isso ocorre porque diferentes classes e setores de ativos têm desempenho diferente em diferentes condições de mercado. Por exemplo, as ações podem ter um bom desempenho durante um mercado em alta, enquanto os títulos de renda fixa podem ter um desempenho melhor durante um mercado em baixa. Um portfólio diversificado pode ajudar os investidores a reduzir sua exposição às flutuações do mercado e proteger seus investimentos de possíveis perdas.

Siga o seu plano de investimentos

No momento de compor a carteira, é fundamental ter um planejamento para definir como o seu dinheiro será investido. A ideia é estabelecer uma estratégia para orientar a sua tomada de decisão e compor o portfólio. É o que acontece ao determinar que você usará a estratégia de asset allocation, por exemplo. Nesse caso, é preciso compor um asset mix, ou seja, formado por diferentes investimentos que garantam alinhamento ao seu perfil e objetivos.

Também há outras estratégias que você pode adotar no momento de investir. O importante é ter essa definição, formando um plano de investimentos que deve ser seguido durante as etapas de gerenciamento da carteira. Isso significa que, para acompanhar o seu portfólio e fazer mudanças nele, é fundamental sempre considerar a estratégia definida. Assim, você consegue tomar decisões de modo mais consistente, em vez de apenas reagir ao cenário de mercado.

Diversifique a carteira

Desde o primeiro momento, o ideal é que a gestão de portfólio inclua a diversificação de carteira, uma estratégia focada em expor os recursos a riscos e condições diferentes. O objetivo é mitigar os riscos de perdas, já que todo o seu capital não se movimentará da mesma forma.

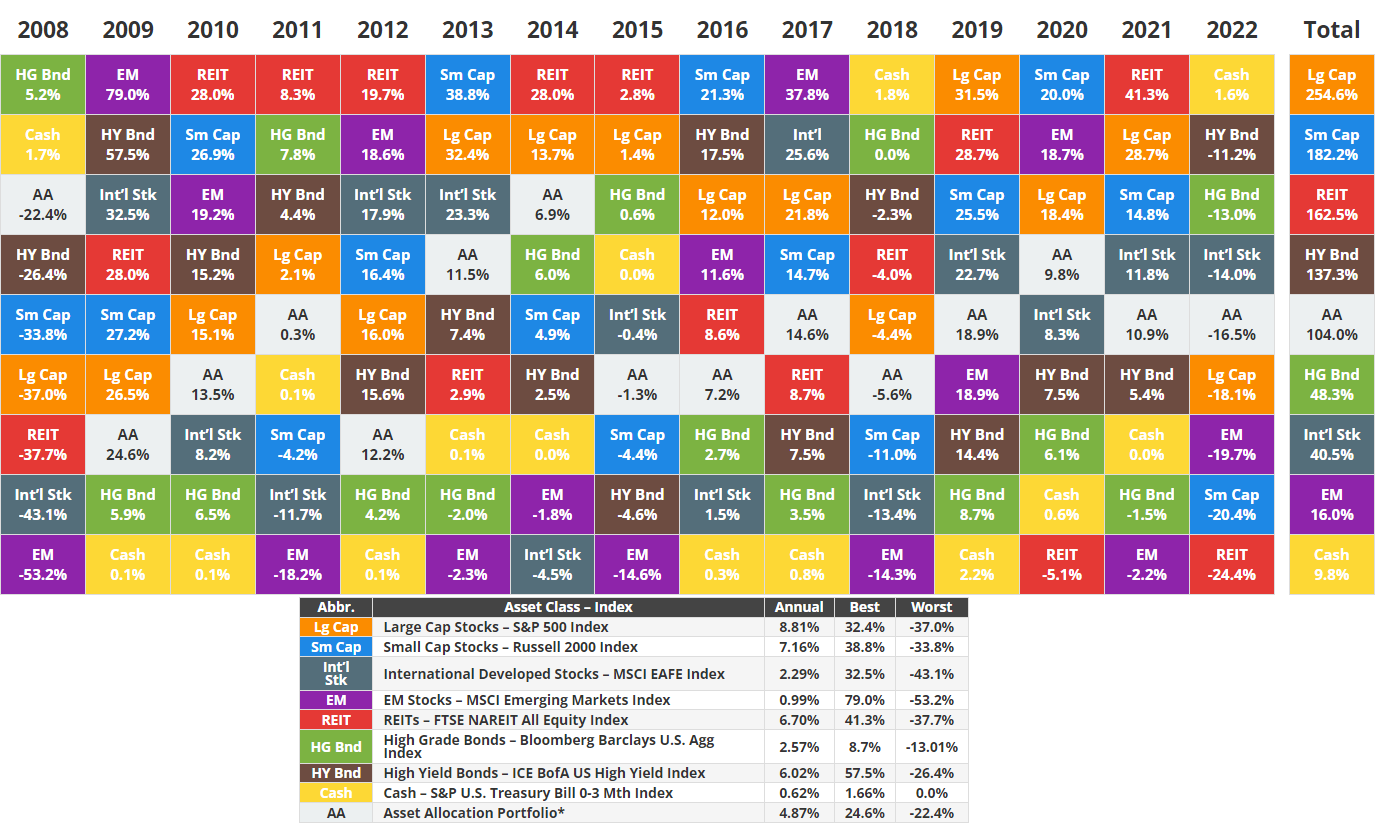

Para obter a diversificação, é interessante focar em ativos com características distintas, como prazo, setor, mercado e classe. Logo, você evita a chamada concentração de investimentos, que acontece quando o dinheiro é investido em diversas alternativas com riscos semelhantes. Para compreender melhor a importância da diversificação, veja abaixo o gráfico que apresenta os melhores e piores ativos globais entre 2008 e 2022:

Note que, em 2017, por exemplo, o investimento em ações de mercados emergentes teve o melhor desempenho entre todos os ativos. No ano seguinte, por outro lado, eles apresentaram a pior performance entre todas as alternativas. Se o seu capital estivesse inteiramente alocado nesses papéis, os seus resultados seriam afetados pelo alto grau de volatilidade dos ativos e os riscos seriam maiores.

Por outro lado, diversificar a carteira pode fazer com que os prejuízos de um ativo sejam compensados pelo desempenho positivo de outra alternativa. Desse modo, você consegue diminuir os riscos ou aumentar o potencial de retorno para os riscos assumidos. É por isso que, ao longo do gerenciamento da carteira, também é necessário manter o foco na diversificação. Então, ao fazer alguma mudança relevante na alocação, o ideal é garantir que o portfólio permaneça diversificado, de modo a diminuir os riscos.

Exemplo de investimento para diversificar o portfólio

Entre as alternativas que podem ajudar a diversificar o portfólio, vale destacar os exchange traded funds (ETFs). Esses são os fundos de investimento cujo objetivo é replicar o desempenho de um índice de mercado. Para que isso seja possível, é comum que o gestor foque em replicar a carteira teórica do índice, usando a gestão passiva. Além de se expor ao desempenho de diversos ativos de uma só vez, você pode obter exposição internacional ao recorrer aos ETFs globais, ampliando a diversificação.

Como fazer uma boa gestão de portfólio?

Para gerenciar o portfólio de investimentos não basta somente alocar. É necessário também monitorar e ajustar o portfólio regularmente. Isso envolve revisar o desempenho do portfólio, reequilibrar a alocação de ativos e fazer as alterações necessárias. O rebalanceamento envolve ajustar a alocação de ativos da carteira para trazê-la de volta aos objetivos do investidor e à tolerância ao risco. Por exemplo, se as ações tiveram um bom desempenho e agora representam uma porcentagem maior do portfólio do que o pretendido, o gerente do portfólio pode vender algumas ações e comprar mais títulos para reequilibrar a alocação de ativos.

Com o passar do tempo, os resultados obtidos podem mudar a configuração dos seus investimentos. Para entender melhor, considere que você definiu que 40% da sua carteira ficará exposta à renda fixa e os 60% restantes serão compostos por investimentos de renda variável. Porém, após um determinado período, a configuração passou a ser de 50-50%.

Isso pode acontecer por uma valorização dos investimentos de renda fixa ou desvalorização daqueles da renda variável, por exemplo. Como consequência, você passou a assumir menos riscos do que efetivamente tolera, já que a concentração em renda fixa aumentou. Esse movimento diminui o seu potencial de ganhos em relação ao que você poderia obter, considerando o seu perfil de risco. Sem o rebalanceamento, portanto, há chances de você diminuir a rentabilidade da sua carteira no longo prazo.

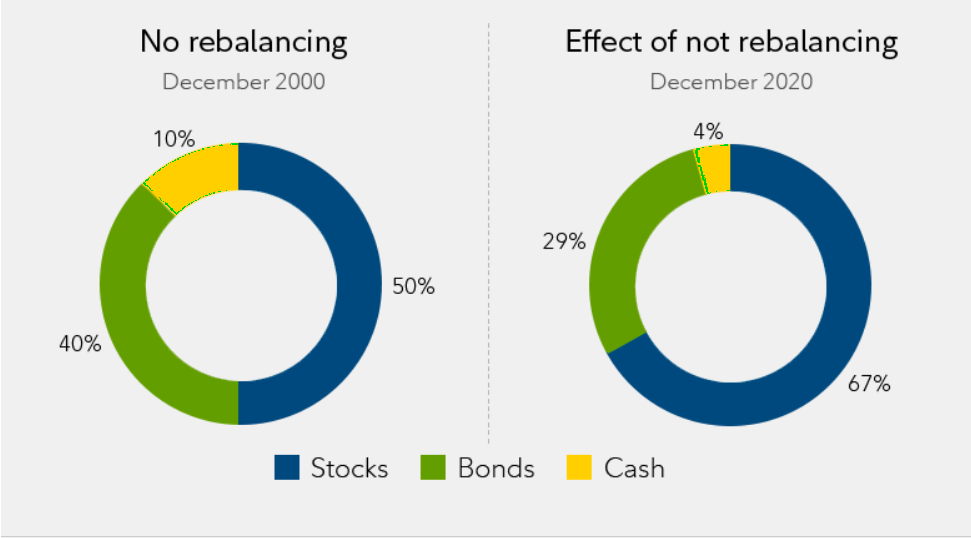

Para compreender melhor os efeitos da falta de rebalanceamento, considere a seguinte simulação de carteira, composta por ações, títulos internacionais (bonds) e investimentos cambiais:

Os gráficos mostram que se os investimentos fossem feitos em 2000 e o portfólio não fosse rebalanceado até 2020, a configuração ficaria completamente diferente do esperado. Com isso, o alcance dos objetivos financeiros específicos poderia ser comprometido.

Para evitar essa situação, o ideal é definir períodos nos quais você deve executar o rebalanceamento de portfólio. É possível fazer isso a cada semestre, ano ou em outras frequências. Vale destacar que, ao investir em ETFs, você aproveita os efeitos dos rebalanceamentos sobre a carteira de ativos. Como a maioria dos índices faz rebalanceamentos periódicos, os gestores dos ETFs também realizam esses ajustes. Logo, investir nos fundos de índice pode ajudá-lo a manter a carteira equilibrada.

Por fim, a gestão de portfólio é essencial para favorecer o alcance dos seus objetivos financeiros com a ajuda dos investimentos. Sendo assim, vale a pena realizar esse gerenciamento de modo periódico e estratégico com ajuda das dicas que você aprendeu aqui.