Lula e Trump têm conversa "positiva" por videoconferência

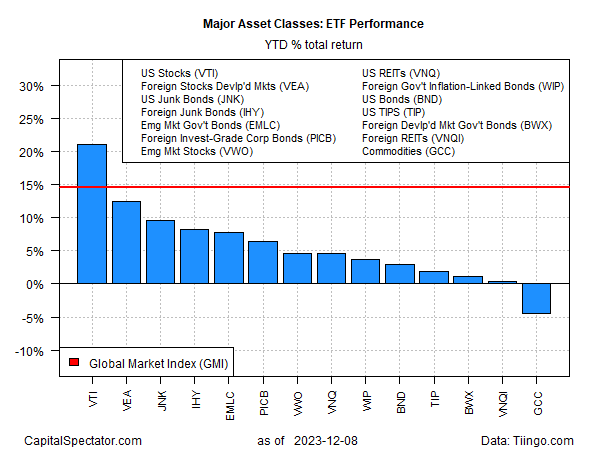

A três semanas do fim do ano, os mercados globais caminham para fechar 2023 no azul, segundo um conjunto de fundos de índices (ETFs). O destaque é o mercado de ações dos EUA, que lidera com folga o ranking de rentabilidade. Já as commodities são o ponto fora da curva, com desempenho negativo.

O fundo Vanguard Total US Stock Market (NYSE:VTI), que acompanha o mercado acionário americano, acumula alta de 21,1% desde janeiro. O resultado supera com folga o segundo colocado, o fundo de ações de mercados desenvolvidos excluindo os EUA (VEA), que avança 12,5%.

As commodities sofrem neste ano, principalmente por causa da queda dos preços da energia. O petróleo bruto americano (West Texas Intermediate), referência para o mercado, recua mais de 11% no ano.

Um fundo que engloba uma cesta mais ampla de commodities, o WisdomTree Enhanced Commodity Strategy Fund (NYSE:GCC), também registra perda de 4,5% no ano, mostrando que a classe de ativos está em baixa.

O bom desempenho da maioria dos mercados impulsiona o Índice de Mercado Global (GMI) neste ano. O GMI reúne todas as principais classes de ativos (exceto caixa) em proporções de acordo com o seu valor de mercado e serve como referência para carteiras diversificadas.

A valorização de 14,5% do GMI desde o início do ano indica um forte rali para o índice, mas também revela que bater uma estratégia passiva de multiativos tem sido um desafio em 2023.

O ano de 2023 foi marcado por ganhos expressivos em quase todos os tipos de ativos, mas será que essa tendência vai se manter em 2024? Essa é a pergunta que o The Wall Street Journal faz hoje:

"O ’rali de tudo' levanta a questão se estamos diante de um mercado de touro duradouro ou apenas de um surto de euforia no fim do ciclo de aperto monetário do Federal Reserve."

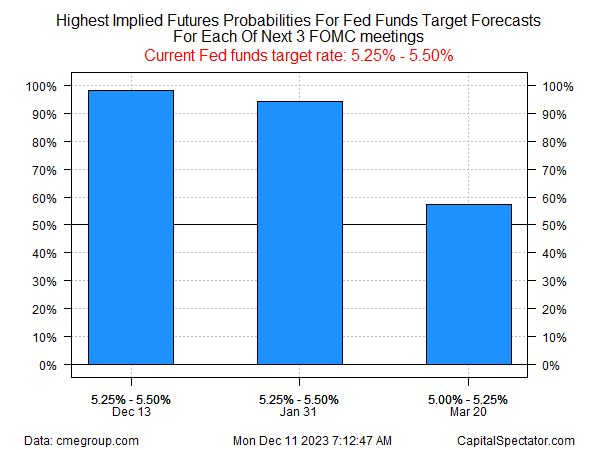

A resposta depende muito das próximas decisões dos bancos centrais, incluindo a reunião de política monetária desta semana (quarta-feira, 13 de dezembro) do Federal Reserve. O mercado aposta que os aumentos de juros ficaram para trás e que os cortes de juros são prováveis em 2024, o que tem impulsionado os preços dos ativos.

"Os investidores esperam que os bancos centrais dos EUA, da zona do euro e do Reino Unido comecem a afrouxar a política monetária no início do novo ano, aliviando as condições financeiras para as empresas, à medida que se focam na queda da inflação", diz o Financial Times.

Mas essas expectativas serão colocadas à prova nos próximos dias nas reuniões do Federal Reserve dos EUA, do Banco Central Europeu e do Banco da Inglaterra, que querem ver sinais mais claros de desaceleração do mercado de trabalho antes de reduzir os juros.

O público prevê que o Fed mantenha sua taxa-alvo estável nas próximas duas reuniões, mas a chance de um corte de juros em março está no radar, segundo os futuros de fundos do Fed.

"Continuamos a projetar que o Fed começará a cortar os juros até meados do ano, mas isso depende da inflação seguir em queda e da atividade econômica enfraquecer mais", afirma a economista da Nationwide, Kathy Bostjancic.

A menor inflação e o menor crescimento econômico devem favorecer os cortes de juros em algum momento de 2024. A grande questão é: os mercados de risco seguirão em alta com essas condições?

Para os títulos, sim. Para as ações, a situação é mais complexa. Se a economia cair muito rápido, as ações podem enfrentar mais dificuldades.

Por outro lado, as previsões de um pouso suave da economia favorecem a valorização das ações no novo ano, segundo alguns analistas. Se a inflação continuar a cair e o crescimento econômico se moderar sem entrar em recessão, esse pode ser o cenário ideal para as ações.

John Lynch, diretor de Investimentos da Comerica, vê esse cenário se concretizando, em parte por causa das estimativas otimistas para os lucros.

"Temos sorte de que os lucros corporativos estão prontos para acelerar, já que esperamos que o crescimento do mercado acompanhe os ganhos de lucros. Nosso cenário base tem o Índice S&P com valor justo na faixa de 4.750 até o final de 2024", ele escreve.